文|DataEye研究院

109亿,这是全球第二大手游市场日本,以及第四大手游市场韩国上半年的游戏市场收入。

不仅市场规模庞大,由于文化相近,市场成熟,玩家付费能力强,日韩也是大多数游戏公司最重要、最优先考虑的市场。

面对日韩这两个热门市场,广州游戏公司也是摩拳擦掌跃跃欲试。

广州游戏公司在日韩市场表现如何?具有哪些特征?哪些公司走在了前面?

接下来,DataEye研究院计划推出广州游戏公司出海研究,解码广州游戏公司出海的密码。

今天这一期,我们先从广州游戏公司出海日韩市场谈起。

一、市场总览:广州游戏公司不容小觑,已成日韩手游市场主力军

从收入表现来看,广州游戏公司正在成为日韩手游市场上不可忽视的力量。

根据Sensor Tower数据显示,广州游戏公司在中国手游日本&韩国收入榜TOP20占据了1/3的席位,而在前10名中也占据了4个席位。

1、日本市场:网易三七继续领跑日本市场,小厂较难突围

从收入侧来看,根据Sensor Tower数据显示,22年上半年,网易、三七、灵犀互娱三家公司旗下7款产品进入中国手游韩国收入榜TOP20,其中网易和三七各有3款产品入围。

TOP10中广州游戏公司占据4席,其中网易旗下《荒野行动》在日本市场表现最为出色,位列中国出海日本手游收入榜第2名。

与2021年的榜单相比,虽然广州游戏公司入围游戏数量保持不变,但入榜公司数量由去年的4家降至3家,主要由于4399没有“入围”。此外,网易和三七继续领跑日本市场,日本也是两家公司海外游戏收入第一大市场。

2、韩国市场:TOP5包揽3席,《云上城之歌》取代《奇迹之剑》成为最吸金中国手游

根据Sensor Tower数据显示,22年上半年,三七、4399、灵犀互娱、网易、天游(Eskyfun)、冰鸟网络、小马游戏7家公司旗下8款产品入围中国手游韩国收入榜TOP20。

TOP5中广州游戏公司占据3席,其中三七旗下《云上城之歌》在2022年上半年以超6000万美元营收表现成为韩国市场最吸金的中国手游。

值得关注的是,《三国志·战略版》、《Puzzles &Survival》、《云上城之歌》3款产品同时进入中国手游日本及韩国收入榜TOP20。

与2021年的榜单相比,我们发现了3点不同:

(1)广州游戏公司市占率有所提升,入榜游戏数量增加了3款;

(2)上半年的榜单上出现了3个新面孔——网易、天游(Eskyfun)、小马游戏;

(3)入榜游戏大换血,《云上城之歌》、《奇迹之剑》、《三国志·战略版》3款游戏稳居收入榜TOP10,今年新游《暗黑破坏神》、《Demon Hunter》等冲进榜单。

总的来说,广州游戏公司在韩国手游市场更为活跃,除了网易三七两家大厂,天游、冰鸟网络、小马游戏等新生代选手也冲进了榜单。

小结:

从收入表现来看,广州游戏公司不容小觑,正在成为日韩手游市场上不可忽视的力量。根据Sensor Tower数据显示,广州游戏公司在中国手游日本&韩国收入榜TOP20占据了1/3的席位,而在前10名中也占据了4个席位。

相对来说,广州游戏公司在韩国手游市场更为活跃,除了网易三七两家大厂,天游、冰鸟网络、小马游戏等新生代选手也冲进了榜单。

二、广州游戏公司出海日本:押注SLG、大厂布局多品类,小厂深耕单一赛道

据游戏财经汇不完全统计,总计有8家广州游戏公司进入日本iOS畅销榜Top200 榜单,入榜游戏共20款。其中,22年上线的产品有7款。

注:游戏财经汇统计了7月26日、8月26日和9月26日入围日本iOS畅销榜Top 200 榜单的广州游戏公司。

游戏财经汇发现,广州游戏公司出海日本具有以下六大特点:

1、在游戏玩法上,广州游戏公司押注SLG赛道。

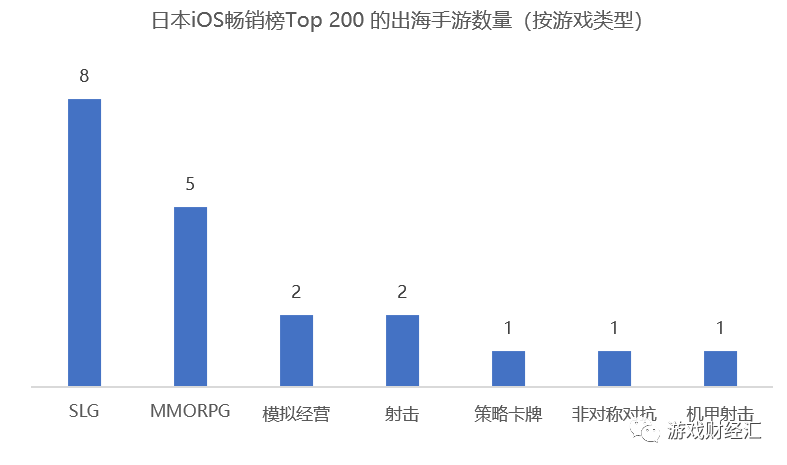

从游戏玩法来看,广州游戏公司出海日本表现最好的品类是SLG,20款入榜游戏中有8款是SLG产品,MMORPG品类次之。

数据来源:iOS;游戏财经汇制图

SLG可以说是广州游戏公司出海日本市场的必杀技,8家上榜公司中有5家拥有拿得出手的SLG产品。

游戏财经汇认为,广州游戏公司出海日本选择SLG赛道主要源于以下3点:

第一,广州游戏公司擅长买量,故天然适合买量营销的SLG赛道成为首选。代表公司如三七互娱、灵犀互娱。

第二,SLG产品已有非常成熟的套路,易于复制。

第三,SLG产品生命周期长,吸金能力强,头部产品可以做到全球通吃,SLG赛道的高回报也促使广州游戏公司纷纷入局。

第四,日本玩家对SLG游戏付费热情较高,仅次于RPG。根据Sensor Tower报告,2022年上半年SLG手游贡献了总收入的13%,位列第二名,仅次于RPG。但日本RPG游戏基本被本土游戏厂商垄断,相对来说,SLG赛道更易实现突破。

根据日本数据机构“游戏时代研究院”报告显示,日本玩家对非本土RPG(如《原神》)好感度只有4%,远不及《勇者斗恶龙》、《最终幻想》、《宝可梦》等本土RPG,相比起好看的画面和美术,日本玩家更看重IP的陪伴。

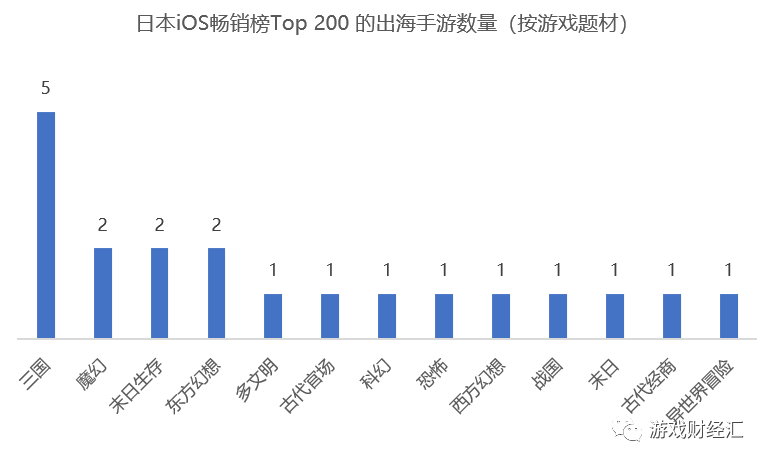

2、从游戏题材来看,广州游戏公司出海日本表现最好的品类是三国题材,其次是末日生存、魔幻以及东方幻想题材。

数据来源:iOS;游戏财经汇制图

值得关注的是,广州游戏公司出海日本的SLG产品大多为传统三国题材,该题材占比超6成。

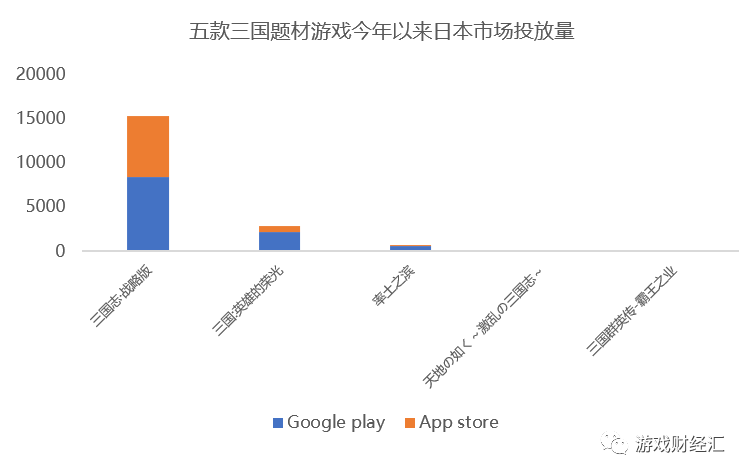

数据来源:iOS;游戏财经汇制图

从市场表现来看,5款三国题材的产品只有《三国志·战略版》表现较佳,其余产品表现疲软。

究其原因,游戏财经汇认为,一方面,《三国志·战略版》品质较高,研发耗时一年半;另一方面,《三国志·战略版》持续买量,堪称买量大户,根据DataEye-ADX海外版,《三国志·战略版》今年以来在日本市场投放了超1.5万组素材,这一投放量远超《三国:英雄的荣光》、《率土之滨》等其他三国题材的SLG产品。

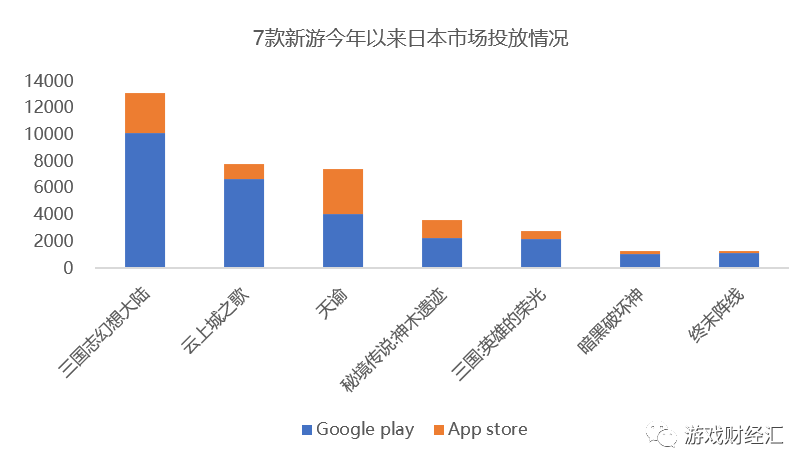

数据来源:DataEye-ADX海外版;游戏财经汇制图

3、从美术风格来看,广州游戏公司有意避开二次元风格,二次元风格的产品占比较低。

20款产品中只有《三国志幻想大陆》、《终末阵线:伊诺贝塔》属于偏二次元风格。

一直以来,二次元是中国厂商出海日本市场的风格突破口,但广州游戏公司为何不涉足二次元风格?

游戏财经汇认为,第一,日本二次元游戏市场竞争激烈,广州游戏公司不但要面临日本本土游戏厂商,还要面对米哈游、有爱互娱、悠星等二次元游戏公司;第二,二次元游戏投入高,头部游戏制作成本已经近亿,二次元游戏的投资回报率正在变低。

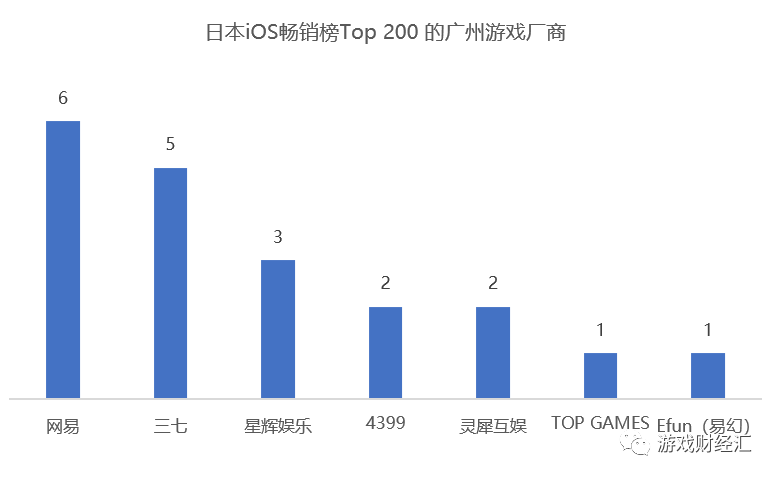

4、网易三七两家大厂已成功布局多个品类,中腰部厂商深耕单一赛道。

目前网易、三七两家大厂在日本呈现出多点开花的局面,星辉、4399等中腰部厂商主要深耕单一赛道。

比如网易深耕射击、MMORPG和SLG赛道,三七深耕SLG和MMPRPG,而星辉娱乐、TOP GAMES以SLG品类为突破口,4399以MMORPG为突破口。

网易、三七在日本市场表现最为突出,两家厂商分别有6款和5款产品闯进畅销榜TOP200,星辉娱乐有3款。

数据来源:iOS;游戏财经汇制图

根据Sensor Tower数据,三七互娱位列2022年上半年日本发行商收入排行榜第10名,是唯二进入榜单的中国游戏发行商,另一家是米哈游。

目前网易和三七在日本市场站稳了脚跟,收入稳步攀升。据Sensor Tower数据,21年度,网易和三七游戏业务海外流水分别有75.5%和40.3%来自日本市场。

5、从买量来看,广州游戏公司对于新游买量力度不减,试图通过买量复制爆款。

数据来源:DataEye-ADX海外版;游戏财经汇制图

广州游戏公司对于新游的买量力度不减。灵犀互娱旗下《三国志幻想大陆》今年以来在日本市场共投放了超1.3万组素材,这一投放量已达到《三国志·战略版》的85%。《云上城之歌》、《天谕》今年以来在日本市场均投放了超7000组素材。

在大规模买量下,上述三款产品上半年均取得了不错的成绩。根据Sensor Tower数据显示,《三国志幻想大陆》和《云上城之歌》均跻身2022年H1中国手游在日本下载量TOP20,分别位列第11和第12名。

6、22Q3和22H1相比,呈现出上榜公司、产品多元化,厂商尝试性“一波流”投放等特征。

①上榜公司、产品多元化。

从产品上线节奏来看,广州游戏公司Q3新品上线速度显著加快。

广州游戏公司Q3共在日本市场推出三款游戏:4399《秘境传说:神木遗迹》,Efun(易幻)《终末阵线:伊诺贝塔》,三七互娱《三国:英雄的荣光》,而上半年广州厂商共上线了4款产品。

大部分产品由于缺少版号,只能选择首发海外市场。而上半年上线的产品如《天谕》、《云上城之歌》、《三国志幻想大陆》已在国内市场上线运营,上线海外市场更多是为了扩大收入、抢占市场。

②尝试性“一波流”投放

从投放趋势来看,广州游戏公司Q3上线的产品呈现“一波流”的投放打法。

比如,4399旗下《秘境传说:神木遗迹》9月上线日本市场,我们发现该游戏在上线后一周集中投放,临近国庆,本应加大投放力度,该游戏却减少了投放,日投放素材数降至100组以下。

三七互娱旗下《三国:英雄的荣光》于8月上线,该游戏投放也主要集中于8月,9月起该游戏日投放素材数也降至100组以下。

小结:

目前网易、三七两家大厂在日本呈现出多点开花的局面,星辉、4399等中腰部厂商主要深耕单一赛道。

在游戏玩法上,广州游戏公司押注SLG赛道,其中三国题材是首选,在美术风格上,广州游戏公司有意避开竞争激烈的二次元赛道。

三、广州游戏公司出海韩国:押注MMORPG和SLG,通过买量制造爆款

据游戏财经汇不完全统计,总计有7家广州游戏公司进入韩国iOS畅销榜Top200 榜单,入榜游戏共12款。其中,22年上线的产品有4款。

注:游戏财经汇统计了7月26日、8月26日和9月26日入围韩国iOS畅销榜Top 200 榜单的广州游戏公司。

游戏财经汇发现,广州游戏公司出海韩国具有以下五大特点:

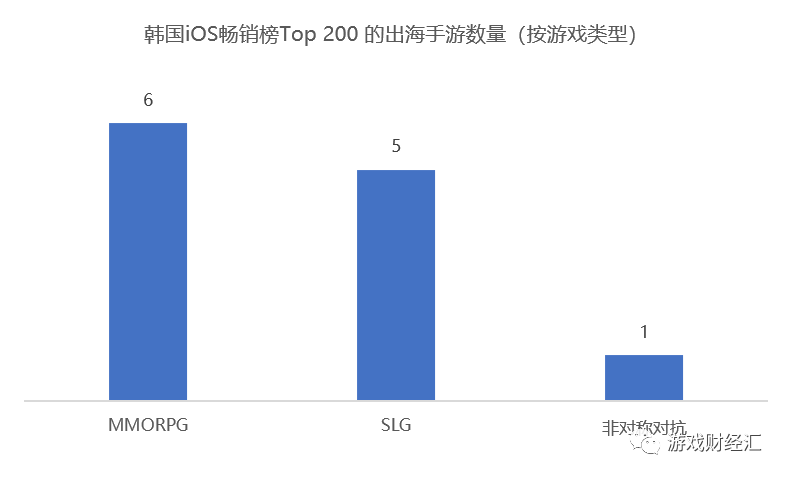

1、从游戏品类来看,MMORPG与SLG是广州游戏公司攻坚韩国地区的主要战场。

从游戏玩法来看,广州游戏公司出海韩国表现最好的品类是MMORPG,12款入榜游戏中有半数是MMORPG游戏,SLG游戏次之。

数据来源:iOS;游戏财经汇制图

这与韩国移动游戏市场的大盘情况基本一致。RPG手游是韩国市场最吸金的品类,其次是策略类游戏。21年RPG游戏贡献了超66%收入,22年上半年贡献约61.8%。

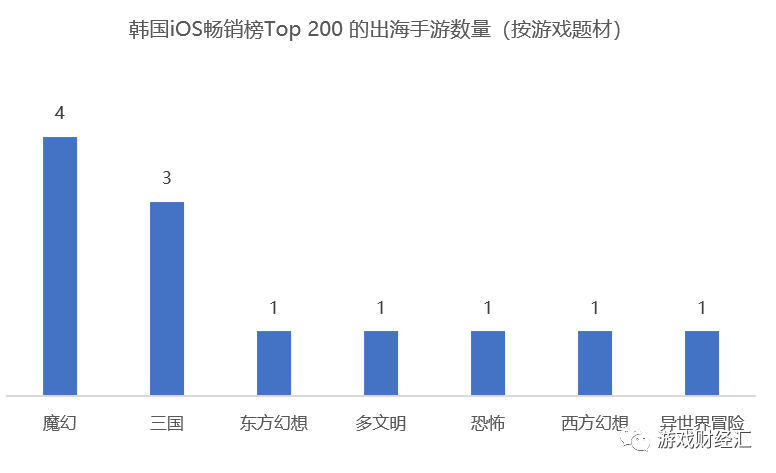

2、题材方面,广州游戏公司出海韩国表现最好的品类是魔幻题材,其次是三国题材。

数据来源:iOS;游戏财经汇制图

这也与韩国移动游戏市场的大盘情况基本一致。《天堂M》、《奥丁:神叛》等魔幻题材游戏长期占据韩国iOS畅销榜TOP3。

广州游戏公司出海韩国的魔幻题材产品大多为MMORPG游戏。如果说日本最受欢迎的游戏类型属日系二次元RPG游戏,那么韩国当属魔幻MMORPG游戏。

数据来源:iOS;游戏财经汇制图

上榜的4款魔幻题材的游戏有2款来自网易,这两款都属于IP改编游戏。网易也凭借这两款魔幻游戏打开了韩国市场。

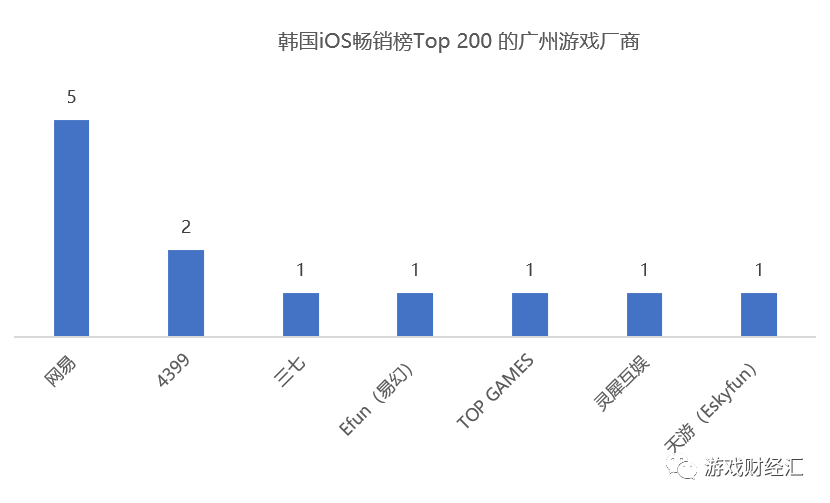

3、厂商方面,网易、4399两大厂优势明显,此外三七、天游、TOP GAMES等厂商今年以来进步显著。

网易、4399在韩国市场表现最为突出,两家厂商分别有5款和2款产品闯进畅销榜TOP200。

数据来源:iOS;游戏财经汇制图

4399的实力不容小觑。据游戏新知报道,4399在2019年从韩国单市场获得的流水已经超过了10亿元。

据据Sensor Tower数据,4399旗下《奇迹之剑》是22年上半年韩国市场第三吸金、21年最吸金的中国手游。《奇迹之剑》于2019年9月在韩国iOS正式发行,至今已经过去2年多的时间,依然稳居榜单前10名。

从出海时间来看,4399、易幻两家厂商出海韩国较早。其中,2012年4月,4399在韩国成立了4399 KOREA,易幻于2013年成立韩国分支机构。

目前,网易、三七、灵犀互娱、4399、易幻均在韩国成立了分公司或者设立分支机构。

4、从买量来看,广州游戏公司通过疯狂买量“制造爆款”。

游戏财经汇发现,广州游戏公司将其擅长的买量打法带到了韩国市场,并取得了不错的成绩。

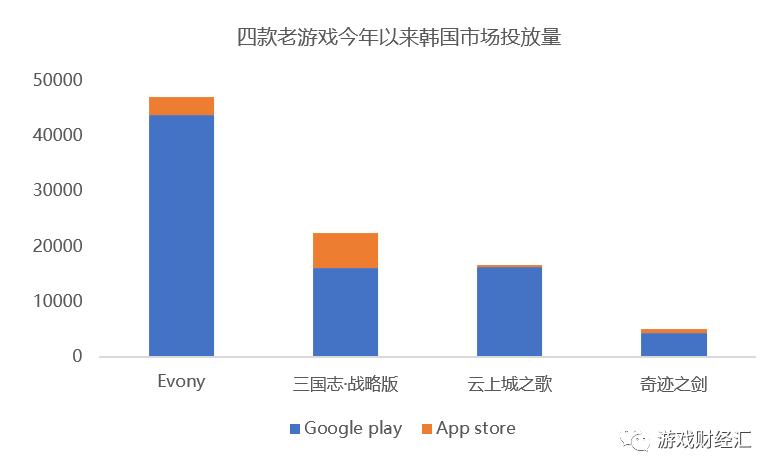

今年以来,《Evony》、《三国志·战略版》、《云上城之歌》均加大了在韩国市场的投放力度。

数据来源:DataEye-ADX海外版;游戏财经汇制图

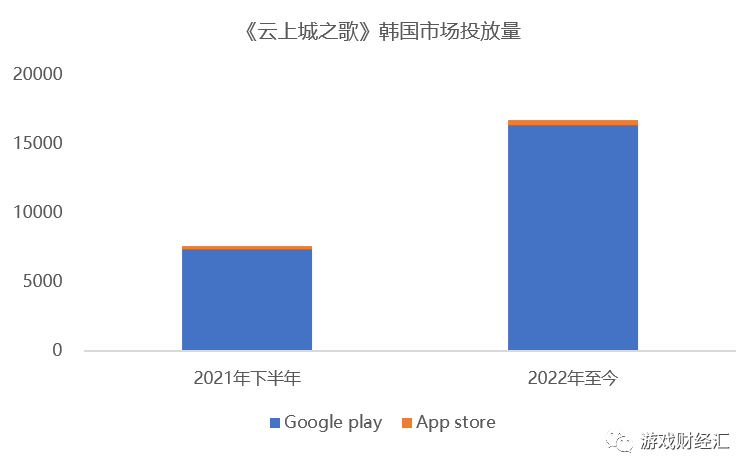

比如,《云上城之歌》于21年中旬上线韩国市场,今年以来累计投放了超1.6万组素材,是去年下半年的2倍以上。相应地,《云上城之歌》收入及排名均大幅提升,一举成为上半年韩国市场最吸金的中国手游。

数据来源:DataEye-ADX海外版;游戏财经汇制图

TOP GAMES旗下《Evony》也通过广告推广的方式打开韩国市场。《Evony》今年以来在韩国市场投放了超4.6万组素材,是去年的4倍以上,这也让该游戏今年稳居韩国iOS畅销榜前100。

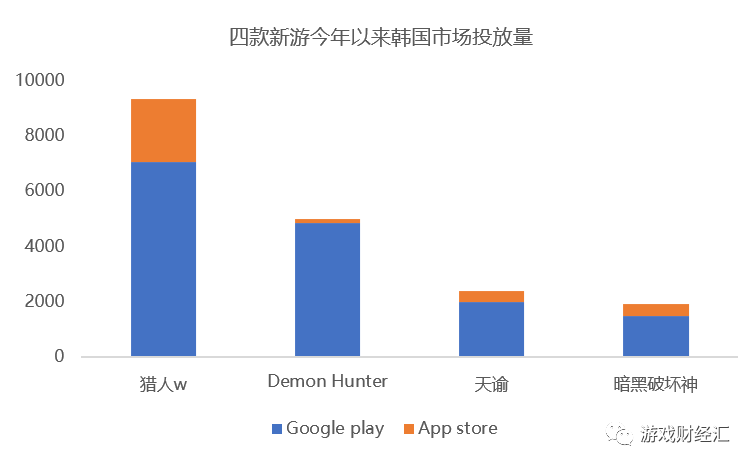

新游方面,4399对于新作《猎人W》的买量可谓不余遗力。根据DataEye-ADX海外版,《猎人W》上线韩国市场不过一个月,投放素材数已超9000多组。

数据来源:DataEye-ADX海外版;游戏财经汇制图

5、22Q3和22H1相比,呈现出新游数量减少、但投放凶猛的特征。

从产品上线节奏来看,广州游戏公司Q3新品上线速度有所下降。

22Q3,广州游戏公司中只有4399在韩国市场推出了1款游戏《猎人W》,较上半年的3款新游数量大幅骤减。

虽然Q3只上线了一款新游,但该游戏买量异常凶猛。《猎人W》上线不到一个月,投放素材数已超9000多组,这一数字与上半年上线的三款新游之和不相上下。

小结:

从游戏品类来看,MMORPG与SLG是广州游戏公司攻坚韩国地区的主要战场。题材方面,广州游戏公司出海韩国表现最好的品类是魔幻题材,其次是三国题材。从买量来看,广州游戏公司将其擅长的买量打法带到了韩国市场,并取得了不错的成绩。

四 总结

广州游戏公司出海日本特点总结:

第一,在游戏玩法上,广州游戏公司押注SLG赛道。SLG也是广州游戏公司出海日本表现最好的品类,其次是MMORPG。

第二,从游戏题材来看,广州游戏公司出海日本表现最好的品类是三国题材,其次是末日生存、魔幻以及东方幻想题材。

第三,从美术风格来看,广州游戏公司有意避开竞争激烈的二次元赛道,二次元风格的产品占比较低。

第四,目前网易、三七两家大厂在日本呈现出多点开花的局面,星辉、4399等中腰部厂商主要深耕单一赛道。

第五,从买量来看,广州游戏公司对于新游买量力度不减,试图通过买量复制爆款。

第六,22Q3和22H1相比,呈现出上榜公司、产品多元化,厂商尝试性“一波流”投放等特征。

广州游戏公司出海韩国特点总结:

第一,从游戏品类来看,MMORPG与SLG是广州游戏公司攻坚韩国地区的主要战场。

第二,题材方面,广州游戏公司出海韩国表现最好的品类是魔幻题材,其次是三国题材。

第三,厂商方面,网易、4399两大厂优势明显,此外三七、天游、TOP GAMES等厂商今年以来进步显著。

第四,从买量来看,广州游戏公司通过疯狂买量“制造爆款”。广州游戏公司将其擅长的买量打法带到了韩国市场,并取得了不错的成绩。

第五,22Q3和22H1相比,呈现出新游数量减少、但投放凶猛的特征。

值得肯定的是,目前广州游戏公司已经在日韩市场占有一席之地。

广州游戏公司出海日韩具有两大优势:

第一,天然擅长做多人在线类游戏(包括MMO、SLG、射击等),主要由于上述厂商擅长买量,擅长运营大型多人在线类游戏,较为容易把国内经验复刻到日韩市场。

第二,擅长做三国和架空/幻想类题材。

但是,广州游戏公司的研发能力仍有待加强。截至目前,除了网易、三七、4399能以品质硬刚日韩本土强势游戏之外,其它公司都没有特别长线的产品。

对于最能体现实力的二次元赛道,广州游戏公司都避之无不及。

出海并非一蹴而就,对于广州游戏公司来说,还有很长的路要走。

期待几年之后,广州游戏公司在日韩市场可以交出更加优异的答卷!

评论