记者 |

编辑 | 牙韩翔

阳光乳业(SZ001318)在股市最“阳光”的日子,只持续了9个交易日。

这家来自江西的老字号牛奶企业在A股市场因9个连续涨停被关注,但4个月后,阳光乳业股价被打回原形。截至9月29日收盘价为15.13元,与最高点的32元相比已经腰斩。

阳光乳业是江西老牌乳企,产业涵盖乳制品、乳饮料的研发、生产、奶畜养殖、科研开发和市场销售,拥有“阳光”和“天天阳光”两大核心品牌。这家公司主营产品包括鲜奶系列、酸奶系列、乳饮料系列、功能性乳品系列等多个品种,其中低温鲜奶为它的主要产品。

纵观中国其他二三线市场,似乎任何一个省会城市都有这么一个“阳光乳业”。例如广州的燕塘乳业、兰州的庄园牧场,以及曾经上市的辉山乳业;还有从神坛陨落的麦趣尔,以“小白奶”爆红却陷入拖欠款项纠纷的科迪乳业以及IPO冲刺5年仍未放弃的四川菊乐股份。

这些营收规模不大,发展相对稳定,但在当地小有名气,丰厚的利润也足以支撑其小步前进。但它们的故事似乎都按照类似的剧本在上演——上市即巅峰,暴涨之后业绩不及预期进而暴跌;抑或成为网红之后出现管理或食品安全问题而一蹶不振。

究竟哪里出了问题?

上市后,区域奶企的成长性不足以让市场兴奋

和外来者竞争对手相比,区域乳企有自身小而美的优势。

阳光乳业在2022年半年报中写到,结合该公司建立的销售渠道、冷链运输体系,以及公司作为本土企业、本地化生产的地缘优势,公司制定了差异化的产品策略,以低温乳制品、低温乳饮料等“低温、保鲜”产品作为主打产品,避免了与伊利股份、蒙牛乳业等以常温奶为主的大型乳企在产品上的直接正面竞争。

在小红书、抖音等社交平台,天天阳光的牛初乳、透明袋装纯牛奶、水蜜桃口味低温酸牛奶等产品被“吹爆”,也有用户在测评中把阳光乳业的牛奶与蒙牛每日鲜语、光明优倍鲜奶等产品对比,意欲凸显阳光乳业低温产品的本地化优势,例如保质期只有7天的高钙浓缩巴氏奶,蛋白质可达到4.2克,价格和外来鲜奶相比仍有一定优势。

但阳光乳业在今年5月走向资本市场后,它的业绩也被放置于聚光灯下。

上市前的2019年至2021年,阳光乳业营收分别为5.43亿元、5.23亿元、6.31亿元,净利润依次为1.04亿元、1.05亿元、1.36亿元。

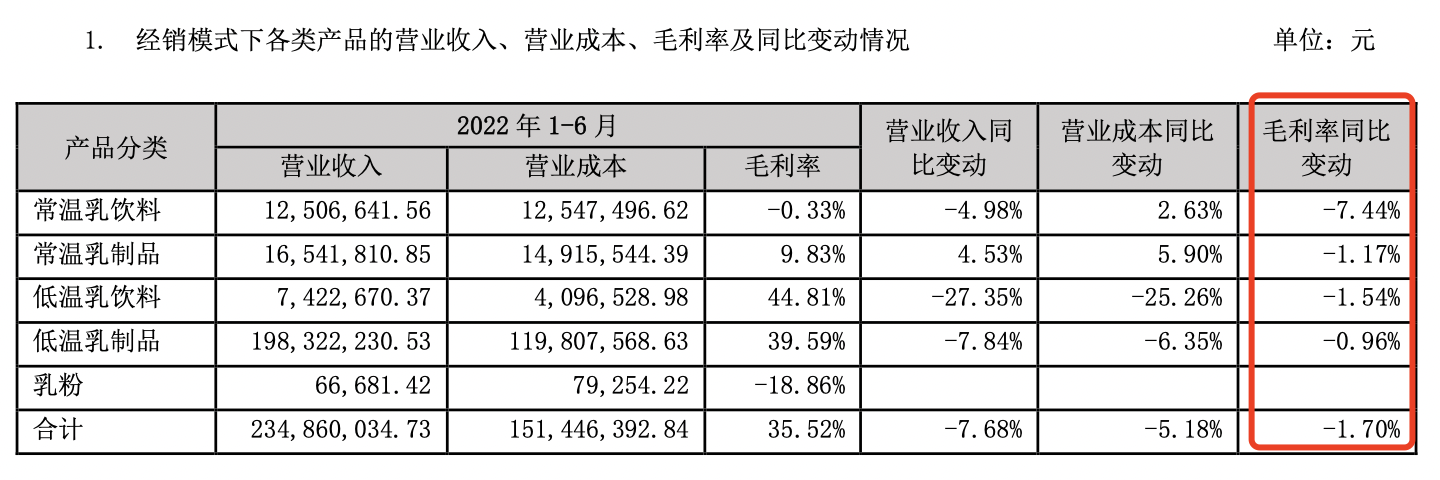

和许多小型乳企“上市即巅峰”一样,阳光乳业上市首份半年报就遭遇了滑铁卢——上半年营收2.71亿元,同比减少6.61%,净利润5566万元,同比减少7.72%,与此同时,阳关乳业所有品类的毛利率也出现了不同程度的下滑。

财报给出的原因是,阳光乳业受2022年3月下旬至5月中旬江西省疫情影响,南昌市及部分地市学校停课住宅小区限进社会面人员流动受限,送奶上户销售渠道受到比较大的影响,3月至5月阳光乳业销售收入和销量下降幅度较大,净利润也有一定程度的下降。

市场相对集中,原本作为抗风险的优势在疫情袭来时也会变成劣势。

此外,异地市场拓展得不顺利,也让阳光乳业整个扩张路径雪上加霜。

2019年,阳光乳业与安徽华好商贸有限公司、

南昌合达企业管理有限公司成立安徽华好阳光乳业有限公司,进入安徽市场。2021年,安徽阳光实现销售收入1551.74万元,净利润-641.58万元。今年上半年,安徽阳光实现总营业收入860.27万元,净利润-373.79万元。另外,阳光乳业位于福建的子公司澳新阳光乳业尚未经营。

即使上市,管理短板也无法被直接修补

为了打破大本营萎靡、外拓不顺的境地,这些乳企都选择了走向资本市场,寻求资金。这也是中国小型传统乳企普遍面临的现状,在承受伊利、蒙牛、新希望这类全国性乳企的竞争之外,区域乳企的退路更窄。于是,近年来诸多地方乳企纷纷上市。

但上市容易,风险不小。很多地方乳企在管理和操作上存在着漏洞,登陆资本市场并不能直接帮助他们修补短板。

例如,好不容易通过网红之路出圈,却又因食品安全丙二醇事件震惊乳业圈的麦趣尔(SZ:002719) 已经无路可退。今年6月,因纯牛奶被检出违禁添加物丙二醇,麦趣尔将面临约7315万元的罚款,这样的处罚对于麦趣尔是致命打击,退货导致其上半年净亏损1.75亿元,这意味着麦趣尔直接亏掉了过去9年利润之和。

如果没有这次食品安全事件,麦趣尔甚至可以说是从新疆成功拼杀出来到全国的网红牛奶品牌,借助直播、社交平台分享等方式,麦趣尔在过去两年连续霸榜天猫乳品销售榜单,直到现在骤然跌落,全网下架。

另一个同样出爆品的品牌来自河南科迪乳业。

因其在2016年底开发的一款透明包装的牛奶产品“小白奶”,直接让科迪乳业2017年的营业额达到10.3亿元,这也是科迪乳业上市以来的最好业绩。但此后科迪乳业因拖欠奶农奶款和员工工资陷入业绩造假事件中,到2021年科迪乳业营收滑落至5.9亿元,今年5月,科迪乳业被深交所终止上市。

而这种漏洞带来的影响是巨大的。一旦摔倒,这些区域乳企往往很难再爬起来。

乳业专家宋亮告诉界面新闻,毫无疑问,麦趣尔业绩被拖垮已是既定事实,在现阶段牛奶竞争惨烈的市场环境中,麦趣尔出现食品安全事件肯定是致命打击,即便两三年后恢复过来,市场上也可能已没有麦趣尔的位置。

上市不是终点,创新才是

理论上,中国的牛奶市场,尤其是低温牛奶市场足够分散,给区域企业留了一定的喘息空间。国家奶牛产业技术体系首席科学家李胜利曾在行业论坛上预计,未来国内低温鲜奶品类会按照每年10%到15%的增速发展,到2025年产量将达到1000万吨。

但低温乳制品的创新缓慢且难出爆款,特别是正在刚需化的低温鲜奶,长久以来处在高损耗、低毛利、原奶价格敏感的境地,区域企业很难在这一品类施展拳脚,为此需要借助资本向外扩张。

虽然同业者上市后并非都是理想状态,但是仍有地方乳企急迫地冲向资本市场。

四川菊乐食品股份有限公司(下称“菊乐股份”)已为此苦等五年。该企业自2017年就开始冲刺IPO,至今已经4更招股书,仍未成功IPO。

如此迫切上市的菊乐股份在伊利、蒙牛、光明均发力的四川市场成长起来,并在本地乳企新希望、天友夹击下靠着含乳饮料“酸乐奶”这一大单品把营收规模做到了14亿元。它主打的酸乐奶,也是菊乐股份差异化的竞争单品。

眼下,菊乐希望通过资本市场的力量进一步完成全国的布局。这家公司在2020年收购黑龙江惠丰乳品55%股权,并开始走出四川市场;同时在核心业务含乳饮料之外,布局酸奶、鲜奶和常温奶业务。

但同样,它也陷入了一个“死循环”。

走出本地,意味着重新进入强敌环伺的竞争生态圈,如果没有自有牧场、在当地的品牌知名度等优势,很难有把大本营既有优势复制过去。

此外,2020年下半年以来,生牛乳价格不断创新高。据农业农村部9月最新监测数据,10个奶牛主产省份生鲜乳平均价格4.14元/公斤,同比下降4.6%。但这一数据比2018年的3.53元/公斤、2019年的3.82元/公斤已经大幅上涨。

原奶涨价的趋势,对于原奶外采型的区域乳企来说并不友好。

宋亮告诉界面新闻,随着低温鲜奶需求的快速增长,国内主要乳企都推出了低温鲜奶产品,特别是蒙牛、伊利两大巨头的进入,借助其品牌和渠道渗透率的优势,直接进入其他区域乳企的市场“抢地盘”。

另一方面,冷链输运产业的成熟和保质期更长的“超巴”技术低温鲜奶的大量出现,扩大了传统低温鲜奶的销售覆盖面积,区域乳企间的跨区域竞争也进一步加剧。

这些因素都影响着地方乳企未来的发展轨迹。而在市场高压竞争,原料成本不断上涨的局面,地方乳企破局的方向或许只有产品研发。

例如燕塘乳业的鲜奶布丁是其今年上半年推出的新品,这款介乎流质和凝固之间的奶产品,迎合了“鲜奶甜品化”的风潮。此外,借助地缘优势寻求更多元的品牌合作,为部分区域品牌开拓新市场提供了思路。

新希望乳业旗下的高端牛奶“唯品”就与咖啡品牌形成联动,在华东市场迅速获得了消费者认同。而北京本土的鲜奶品牌三元,借助与新型网红品牌“兰熊鲜奶”合作在本地餐饮渠道狂刷存在感。

在如今的消费品市场,上市只是一个融资渠道,而不再是一家公司成功与否的标志。走向资本市场之后所获得的资金,可以帮助它们增强供应链话语权,投入更多的研发创新精力。而只有这样,地方乳企才可能在长期经受得住资本市场和消费市场的双重考验。

评论