文|财经无忌 苏金剑

主编|谢浩

上市一年,仕净科技(301030.SZ)再次“伸手”。

2022年9月25日,仕净科技发布公告称,深交所对公司报送的向特定对象发行股票募集说明书及相关申请文件进行了核对,予以受理。

图源:仕净科技财报

据悉,仕净科技拟向不超过35名特定对象,发行不超4000万股,募资不超4.2亿元。募资的2.5亿元将用于数字化、智能化不锈钢特氟龙风管生产项目,0.78亿元将用于年减排万吨级CO2和钢渣资源化利用项目,1.1亿元用于补充流动资金。

正如募资公告所言,“募集资金投向全部围绕公司现有主营业务展开,是公司为顺应产业发展趋势而做出的重要布局”,仕净科技希望通过资本的力量,促进公司可持续发展无可厚非。

但问题是,仕净科技募资的26.19%,都用来补充流动资金。

这并不是仕净科技第一次通过募资补充流动资金。去年仕净科技IPO时,招股书在披露资金用途时,就表示拟募资4.64亿元,其中2亿元用于补充流动资金,占总募资额的43.1%。

行业分析人士对此表示担忧,仕净科技连续两年募资,并大手笔地补充流动资金,或许昭示了其现金流正承受较大的压力。

供应业污染治理行业的“黄金时代”

作为集制程污染防控、末端污染治理、托管运维、远程在线监测及第三方检测服务于一体的工业污染治理整体解决方案提供商,仕净科技其实赶上了“黄金时代”。

近年来,因工业化导致二氧化碳加剧排放,温室气体猛增,各国都意识到“控碳”的重要性,因而以全球协约的方式减排温室气体。中国更是提出力争于2030年前实现碳达峰,努力争取2060年前实现碳中和的目标。

2022年3月5日,国家发展和改革委员会主任何立峰表示,一年多以来,“双碳”工作有序推进,不光完成顶层设计,并全面推进相关设计落实,“对2030年前实现碳达峰、2060年前实现碳中和充满信心”。

这也给工业污染治理产业链上的玩家提供了得天独厚的发展契机。

以工业烟气治理行业为例,中国环保产业协会预测,未来5年,大气污染治理将是中国环保的重点攻坚方向。2021年-2025年,非电行业的烟气治理工作主要集中于产能置换、易地搬迁的烟气治理及尚未完成的超低排放改造。

据测算,2021年-2025年,中国工业烟气治理行业市场规模将超4000亿元。在此背景下,第三方运维将获得可观的市场红利,相关的监控、监测系统等环境监测设备的销量也将就此冲高。

图源:仕净科技财报

经多年积累,仕净科技在工业污染防控领域已经形成了一定的技术壁垒。截至2021年末,仕净科技拥有专利128项,包括7项发明专利和121项实用新型专利,“掌握了高效全面的工业污染防控技术”。

出众的技术,很难不转化为亮眼的财务数据。《招股书》显示,2017年-2019年,仕净科技营收分别为3.93亿元、6.85亿元以及7.35亿元,分别同比增长74.3%以及7.3%;归属净利润分别为0.37亿元、0.55亿元以及0.65亿元,分别同比增长48.65%以及18.18%。

应收账款面价值超10亿

虽然仕净科技称得上是工业污染治理领域的一方诸侯,并且吃到了一定的行业红利,但是其现金流一直处于“入不敷出”的状态。

图源:仕净科技财报

财报显示,2020年-2021年,仕净科技经营活动产生的现金流量净额分别为-0.21亿元以及-2.1亿元,同比减少915.64%。

诚然,2020年爆发的疫情,给仕净科技带来了一定的经营压力,但这并不是其现金流为负的主要原因。因为将时间拉长来看,此前几年,仕净科技的现金流状况也不乐观。

《招股书》显示,2017年-2019年,仕净科技经营活动产生的现金流量净额分别为-0.67亿元、0.61亿元以及-0.16 亿元。

仕净科技的现金流一直处于承压状态,很大程度上都是因为其应收账款过多所致。

财报显示,截止2021年末,仕净科技的应收账款余额为9.97亿元。这主要是因为应收账款增加所致。2018年-2021年,仕净科技的应收账款账面价值分别4.82亿元、6.61亿元、7.54亿元以及8.77亿元。到了2022年上半年,这一数字甚至突破十亿元,达到了10.92亿元。

对此,在财报中,仕净科技也坦言,“如果下游行业客户的经营状况和资信状况发生恶化,可能导致公司发生坏账损失的风险,将会对公司的财务状况和盈利能力产生不利影响。”

仕净科技的应收账款增加,与前五大客户有极大的联系。

财报显示,2021年,仕净科技的应收账款中,来自前五大客户的应收账款占比达到了46.45%,与去年相比几乎一致。

在财报中,仕净科技不再披露前五大客户的详细信息,但结合《招股书》来看,营收和应收账款占比过高,但根基又不稳的前五大客户,很可能给仕净科技带来不利影响。

图源:仕净科技财报

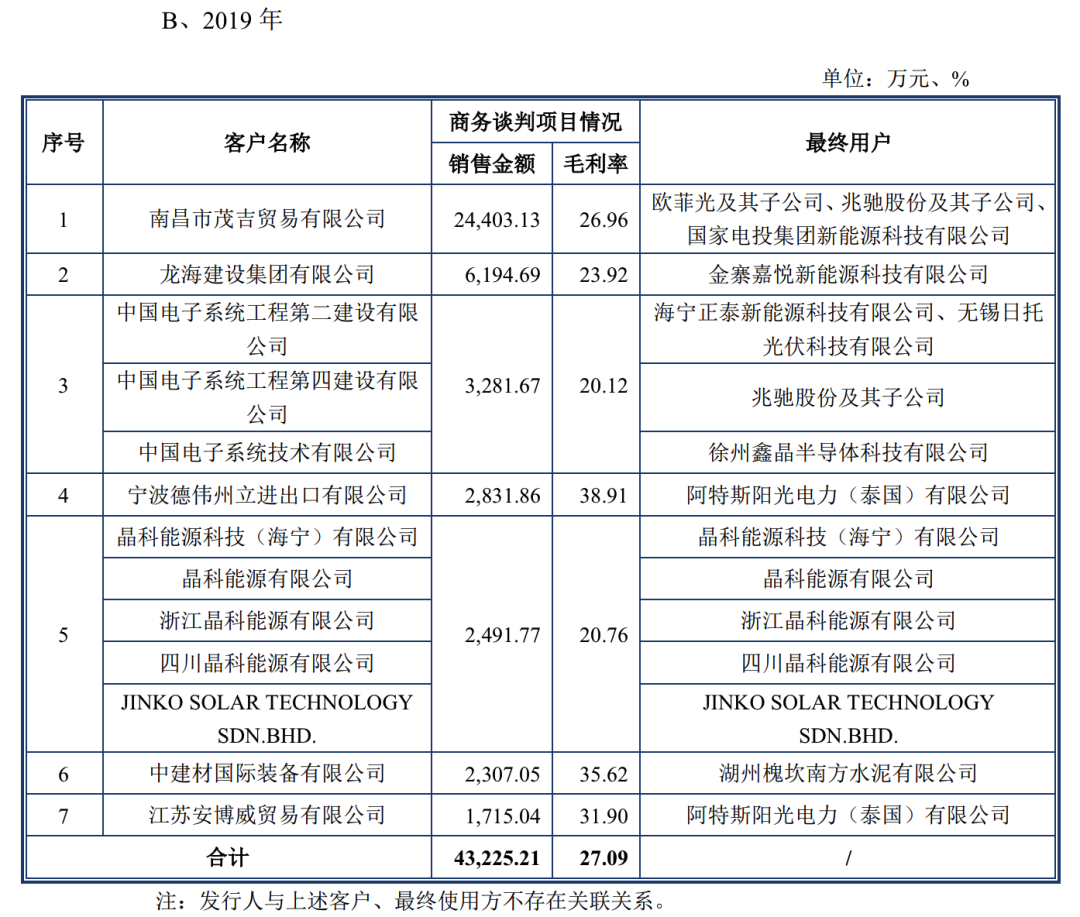

《招股书》显示,2017年-2019年,仕净科技的第一大客户均为南昌市茂吉贸易有限公司(简称为“茂吉贸易”),后者带来的销售收入分别为1.33亿元、2.13亿元以及2.44亿元,占营收比重分别为33.94%、31.1%以及33.22%,远超第二大客户。

天眼查显示,茂吉贸易成立于2017年5月,注册资本仅1000万元。与仕净科技合作时,茂吉贸易并不是单纯的设备贸易商,而是仅负责与供应商进行具体事务的接洽。

换而言之,茂吉贸易只是一个“中介”,其自身的资金实力并不足以保证仕净科技可以追回账款。这或许是2020年茂吉贸易突然从仕净科技的前五大客户中消失的直接原因。

图源:仕净科技财报

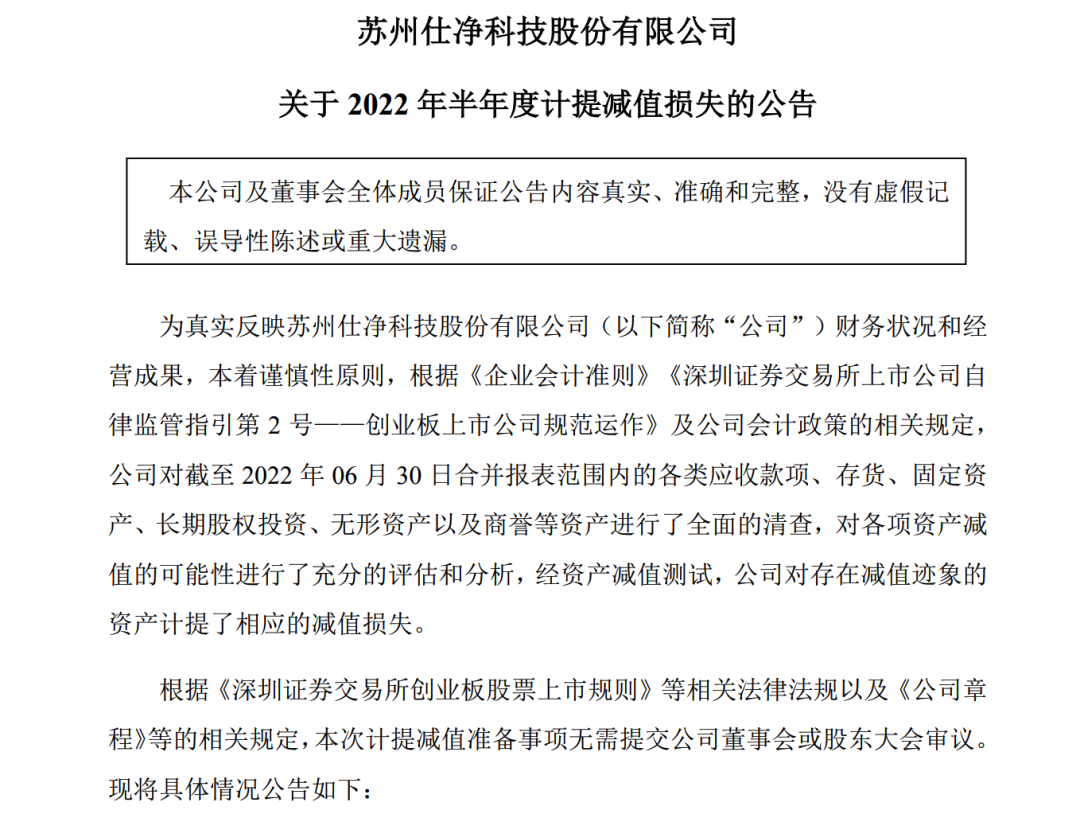

事实上,仕净科技已经开始计提减值损失。2022年8月26日,仕净科技发布公告称,公司对可能发生减值损失的应收账款、应收票据、其他应收款等资产计提了相应的减值损失,共提减值损失0.25亿元。

股价萎靡,大股东清仓式减持

应收账款持续增加,除了可能造成计提减值损失,还暗含着,仕净科技造血能力不佳,所导致的规模增长与经营回血之间的矛盾。

财报显示,2020年-2021年,仕净科技的营收为6.68亿元以及7.95亿元,分别同比增长-9.02%以及18.98%,归母净利润分别为0.61亿元以及0.58亿元,分别同比增长-5.21%以及-5.24%。

图源:仕净科技财报

仕净科技陷入增收不增利的困境,与应收账款出现坏账有直接联系。财报显示,2021年,仕净科技的信用减值损失为0.24亿元,占利润总额的比例为-35.71%。在财报中,仕净科技解释称,“主要为计提的应收账款、其他应收款坏账损失”。

即使在2021年营收数据暴涨的背景下,仕净科技的归母净利润增速都没能回正。这很难不让人质疑其未来的发展前景。

截止2022年9月29日收盘,仕净科技的股价仅为32.6元/股,相较于2021年11月41.15 元/股的高点,下跌了近25%,几乎将触及“开板”时的价格。

在此背景下,仕净科技的股东似乎已经想要赶紧下车。2022年7月25日,仕净科技发布公告称,田志伟持有公司1050万股股份,占公司总股本的7.87%,拟通过集中竞价、协议转让、大宗交易等方式减持所持有的公司股份,合计减持不超过1050万股,占公司股份总数的7.87%。

换句话说,田志伟想“清仓”仕净科技。

图源:仕净科技财报

招股书显示,2018年4月,仕净科技与发行对象江诣创投、田志伟、嘉睿万杉分别签订了《股份认购合同》。后者认购的股票数量合计为945万股,每股价格为 10.3元,认购金额合计为 973.35万元。

即使按仕净科技目前30.9元/股的价格来看,田志伟的投资也已翻了三倍。如此丰厚的投资回报,固然是田志伟“清仓”的直接原因,但考虑到仕净科技基本面持续承压,或许也是田志伟选择“离场”的一大诱因。

除了大股东“清仓”, 仕净科技的管理层也不太平。

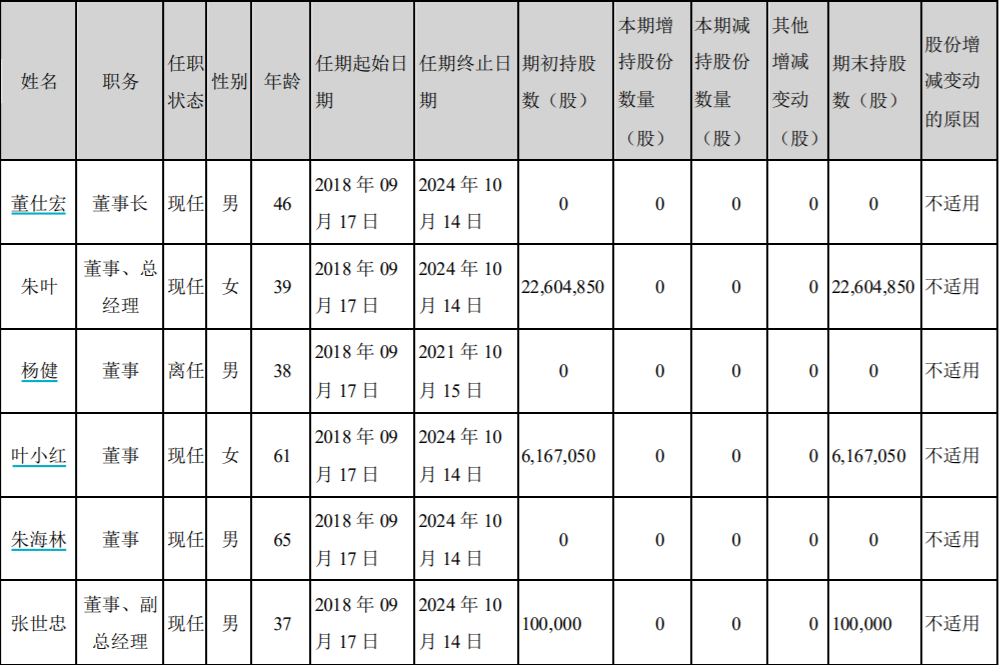

《招股书》显示,仕净科技的董事会成员包括朱叶、叶小红以及朱海林。此三者为一家人,但朱海林并不介入公司管理。仕净科技解释称:“朱海林因年事已高,未担任发行人高级管理人员,未参与公司管理工作”。

姑且不论家族利益可能会挤压企业利益,在其位,不谋其政,董事会坐着两个不干“朝政”、不出力的老人,显然也不符合公司发展的长远预期。

此外,2022年3月,仕净科技的财务总监秦金金曾获得7万股股权激励,但2022年6月,秦金金却突然向公司提交书面辞职报告,主动离职。

值得注意的是,秦金金曾陪伴仕净科技走完IPO的历程,也算是上市的主力功臣,但其刚拿到股权激励就离职,甚至放弃奖赏,是想另谋高就,还是想和田志伟一样,提前 “解套”,或许只有自己知道了。

总而言之,未来仕净科技不论是想获得大股东认可,还是吸引投资者关注,都需要着手解决公司应收账款过高的问题。

评论