记者|张乔遇

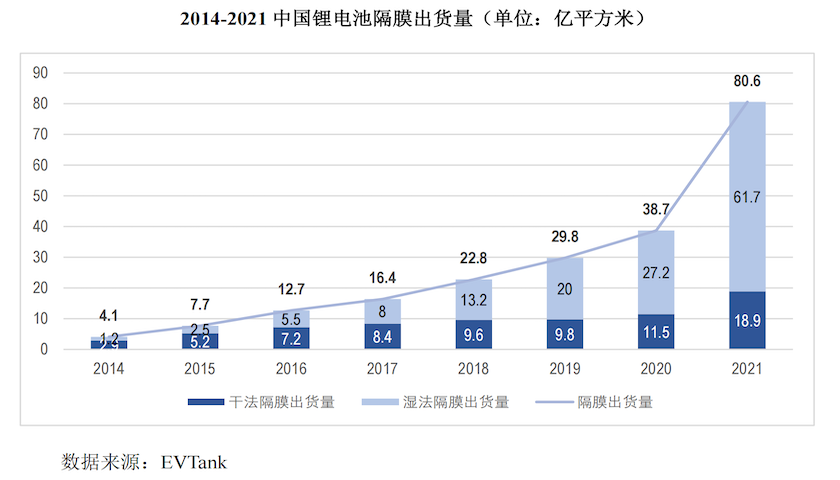

根据EVTank统计,2021年全球锂电池总体出货量562.4GWh,同比大幅增长91.00%,预计到2030年,全球锂电池出货量将达到5TWh,复合增长率将达到25.60%,中国市场预计未来仍将保持高速增长的态势。

锂电池隔膜作为锂电池关键材料之一,锂电池市场的高速增长带动锂电池隔膜市场规模不断攀升。

近日,河南惠强新能源材料科技股份有限公司(简称:惠强新材)向上交所科创板递交了招股书,海通证券为保荐机构。

惠强新材是一家锂电池隔膜制造商,目前市场上的锂电池隔膜仍以湿法工艺为主,但干法隔膜领域也有一席之地。2021年,公司隔膜产品市场份额占比为20%,位居干法隔膜领域前三位,第一和第二的分别为中兴新材和星源材质(300568.SZ),市占率分别为29%和21%。

但惠强新材自身还有诸多问题。2019年至2022年1-3月(报告期),公司产品成为比亚迪刀片电池的主要隔膜供应商,随着收入增长,惠强新材的应收账款也在不断走高,比亚迪账期较长也造成公司现金流紧张。本轮上市,惠强新材拟募资5.03亿元用于扩产和补流,但上市前,惠强新材连续三年现金分红又是何意?

比亚迪收入确认时点不同于其他客户

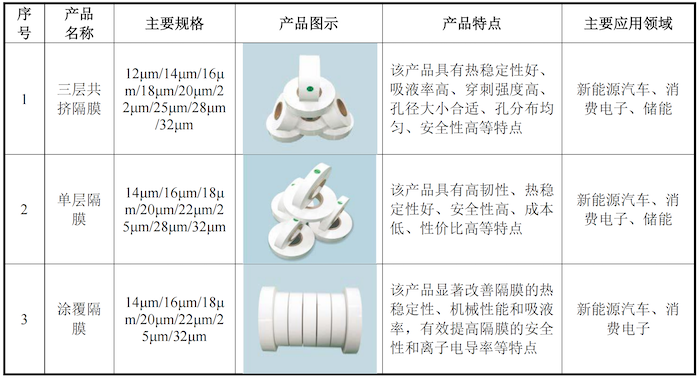

锂电池隔膜是一种用来隔离正负极以防止在发生电离反应时正负极反应造成短路,但允许锂离子通过的多孔薄膜,惠强新材所生产的电池隔膜以干法工艺为基础,下游应用在新能源汽车、消费电子和储能领域。公司主要产品包括三层共挤隔膜、单层隔膜和涂覆隔膜。

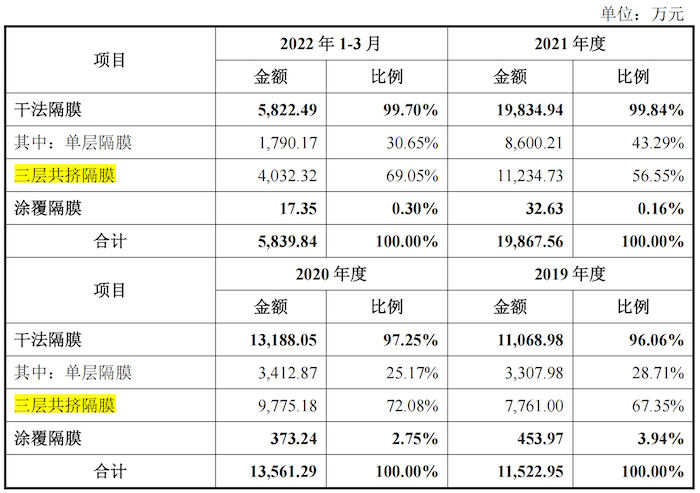

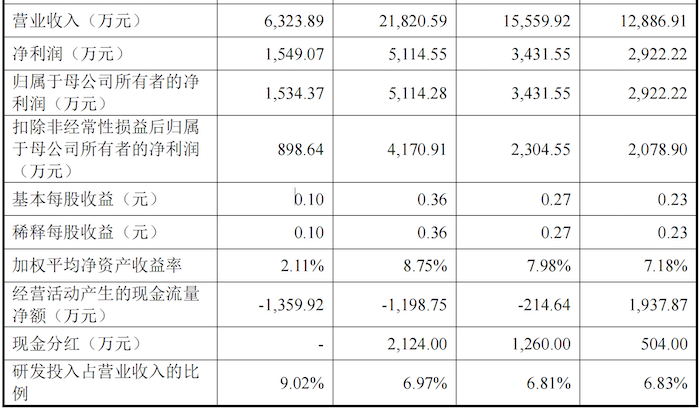

2019年至2022年1-3月(报告期),惠强新材的营业收入分别为1.29亿元、1.56亿元、2.18亿元和6323.89万元,过去三年营收复合增长率达到30.12%。其中,三层共挤隔膜收入占各期主营业务收入的比重分别为67.35%、72.08%、56.55%和69.05%,一直是惠强新材最主要的收入来源。除此之外,公司单层隔膜收入在2021年也出现了大幅增长。

需要指出的是,惠强新材在报告期拿下了比亚迪这家大客户,其自主研发的三层共挤隔膜成为了比亚迪刀片电池的主要隔膜供应商。

2019年至2020年,前五大客户之一的比亚迪的销售收入占总收入的比重分别为5.51%、10.61%,2021年,惠强新材来自比亚迪的销售收入一跃至6886.85万元,占总收入的31.56%,2021年1-3月,惠强新材来自比亚迪的销售收入占比更是高达56.15%。

惠强新材表示:2020年3月,比亚迪推出高能量密度、续航能力和安全性能的刀片电池,使得其锂电池装机量由2020年的9.8GWh增加至2021年的26.3GWh。而刀片电池对隔膜产品性能要求较高,因此报告期内对公司三层共挤隔膜产品需求大幅提升。

2022年1月,惠强新材还与比亚迪签订重大销售合同,承诺2022年可供4.3亿平方米,2023年可供9亿平方米;比亚迪承诺实际采购数量不低于可供数量的70%。

界面新闻记者注意到,惠强新材对比亚迪的收入确认条件与其他不同。

招股书显示,惠强新材销售模式以直销为主,同时存在部分产品通过贸易商销售。

其中直销客户主要面向比亚迪、鹏辉能源、海四达、星恒电源等锂电池制造厂商。公司贸易商销售模式为买断式销售,贸易商客户一般从公司采购锂电池隔膜基膜,由贸易商进行分切加工后销售给其下游客户。

一般而言,销售部根据销售合同/订单制定销售计划,生产部门接收到销售计划后制定生产计划并进行生产,仓储物流部负责按照销售计划在客户约定的时间内将产品交付至约定地点,客户签收后完成销售。

但对于比亚迪,惠强新材则采用寄售的方式销售锂电池隔膜产品。寄售模式的主要流程为:公司与比亚迪签订框架合作协议,比亚迪通过订单系统定期向公司下达采购订单,公司根据采购订单将产品发送至指定的寄售仓库,比亚迪按需提货,公司根据其实际使用数量开具发票并结算。

不同的销售方式背后是不同的收入确认时点。在非寄售模式下,惠强新材根据销售合同或订单,在将货物发出送达购货方并取得对方验收时确认收入;寄售模式下,则是公司将货物发至客户的库中,客户根据需求自行提货,公司根据客户实际提货数量及对账结果进行收入确认。

对此,惠强新材表示:公司采用寄售模式的原因是为满足比亚迪供应商体系管理需要。比亚迪为国内领先的电池制造商,公司采用寄售模式能够满足其生产存货的及时性要求,加强双方的合作基础。

有券商分析人士对界面新闻记者表示:这种其实可以理解为代销,虽然货物放在了下游的仓库,但所有权属仍属于原发行人,这样做对于下游可以避免存货堆积的风险,对于发行人也有助于产品的销售。

应收账款走高

需要指出的是,公司应收账款金额也逐年扩大。报告期各期末,公司应收账款净额分别为8244.78万元、1.13亿元、1.43万元和1.73万元,其中2019年至2021年应收账款占营业收入的比重分别为63.57%、72.44%、65.60%,比例较大。

比亚迪公司是2020年至2022年1-3月的应收帐款第一大客户,来自比亚迪的应收账款余额占比分别为13.40%、25.95%和41.02%。值得注意的是,2020年惠强新材的应收账款净额增长率为37.35%,已高于当期营收增长率20.74%。

惠强新材表示:主要系2020年对比亚迪销售大幅增加,2020年对比亚迪销售收入为1650.06万元,较2019年增长132.39%,而比亚迪采用迪链凭证用于货款的结算,到期兑付期限一般为6个月,结算周期较长,因此随着业务规模增长对其应收账款余额亦相应增加。

据悉,比亚迪专门建设了迪链供应链信息平台——迪链凭证,迪链平台通过将比亚迪及其成员企业对供应商的应付账款确权为“迪链”(一种应收账款电子债务凭证),持有“迪链”的供应商可以在迪链平台上进行支付和融资。

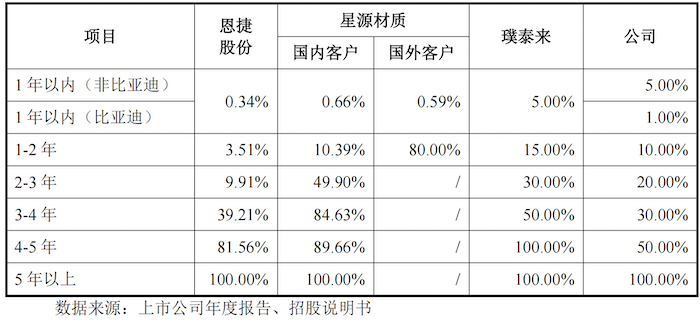

而惠强新材针对比亚迪应收账款按照1%计提坏账准备,这与同行业可比公司有所差异。

惠强新材认为:比亚迪具有较高的信用,目前公司收取的迪链均未出现到期不予兑现的违约情形。同时迪链具有可流转、可融资的特点,公司除选择持有至到期兑付外,还可融资变现,故其风险较低。

比亚迪账期较长及惠强新材主要原材料聚丙烯的采购在行业内普遍为先款后货的结算方式,公司现金流逐渐紧张。

2019年至2021年,惠强新材经营活动产生的现金流量净额分别为1937.87万元、-214.64万元、-1198.75万元。2022年1-6月,公司经营活动产生的现金流量净额为负数,同比下降674.60万元。截至2022年3月,公司货币资金为8579.37万元、交易性金融资产为7252.96万元。

另还需指出的是,虽然收入增长,但惠强新材的毛利率逐年下滑,已从2019年的45.22%下滑至2022年1-3月的33.83%。由于公司近两年来自比亚迪的收入比例提高,那么公司来自比亚迪的毛利率情况如何?

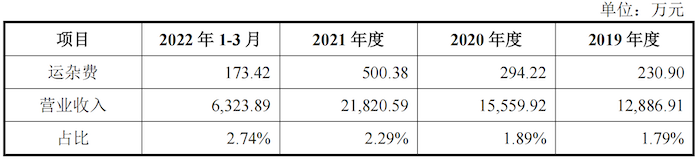

此外,界面新闻记者注意到,惠强新材销售运输费用、杂费等金额较高。招股书显示,报告期内,公司运杂费金额分别为230.90万元、294.22万元、500.38万元和173.42万元。据公司解释,2021年和2022年1-3月的运杂费提高是由于对比亚迪销售占比提升,比亚迪的产品主要运往其深圳和重庆的生产基地,运输距离较远。

一手分红一手募资

虽然现金流逐渐紧张,但仍未影响公司老板先致富。招股书显示,2019年至2021年,公司现金分红分别为504.00万元、1260.00万元和2124.00万元,累计3888万元。

报告期,惠强新材扣非后归母净利润分别为2078.90万元、2304.55万元、4170.91万元和898.64万元。可以看到,公司三年累计现金分红超过2019年及2020年的扣非后归母净利润。

此轮上市,惠强新材计划募集资金5.03亿元,其中4.12亿元用于驻马店高性能锂电池隔膜生产项目;4052.64万元用于研发中心建设,其余5000万元用于补充营运资金。分红过后,还要上市募资5000万补充现金流是否合理?

评论