文|面包财经

重庆银行是西部和长江上游地区成立最早的地方性股份制商业银行之一,其前身重庆城市合作银行。2007年更名为重庆银行股份有限公司。

虽然该行在A股上市较晚,还未满两年,但早在2013年该行成为首家在香港联交所上市的内地城商行。

2022上半年,该行营收首次出现下滑,且利息收入及非息收入均有下降。但该行的净利润依然保持增长,与其大幅减少资产减值计提力度有较大关系。

上市以来营收首次出现下滑

自2013年港股上市以来至2021年末,重庆银行的营收均保持增长,但2022上半年,该行的营收出现下滑。

数据显示,2022上半年该行实现营业收入67.67亿元,较上年同期减少5.07亿元,降幅为6.97%。是当期仅有的三家营收负增长的上市城商行之一。

从营收规模来看,重庆银行的营收规模在城商行处于中等偏下水平,上半年营收规模高于青岛银行,排在17家城商行的第11位。

非利息净收入降幅较大

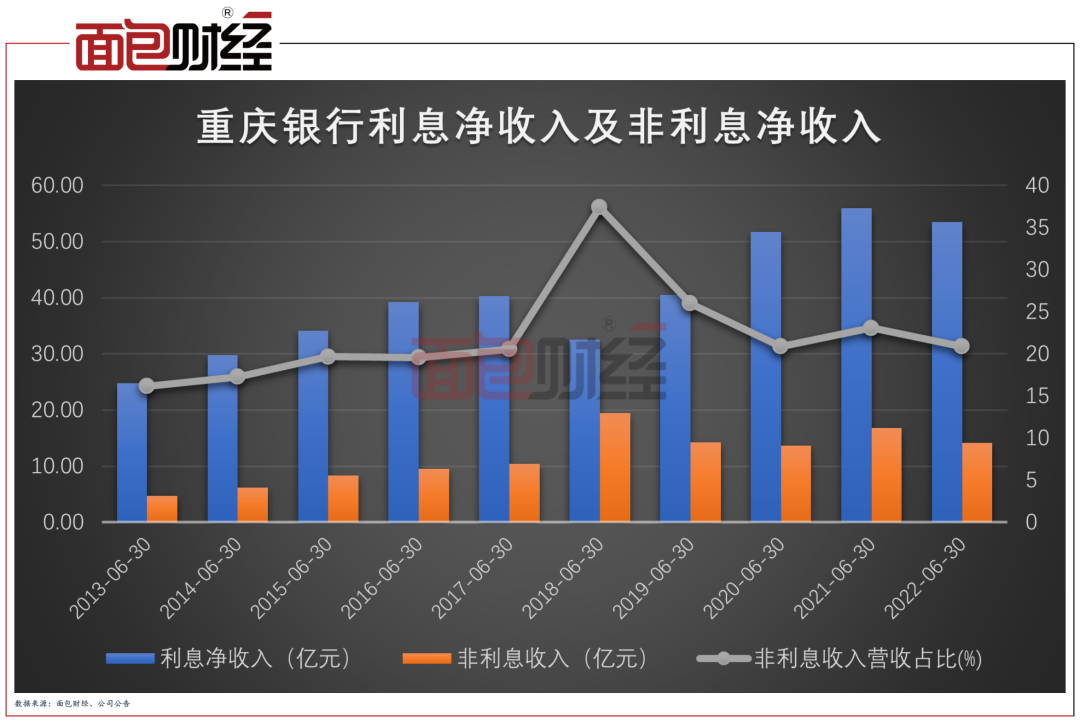

从营收结构来看,该行的利息净收入及非利息净收入均有下降,是导致该行营收下降的主要原因。

数据显示,2022上半年,重庆银行是实现利息净收入53.55亿元,在总营收中占比达79.12%;较上年同期相比,利息净收入减少2.41亿元,降幅为4.3%。

非利息净收入实现营收14.13亿元,但较上年同期相比,非利息净收入减少约2.66亿元,降幅达15.8%。

从历史数据来看,该行的非利息净收入整体呈增长趋势,其总营收占比在2018年中报一度达到37.44%,但随后几年出现明显回落非息收入占比出现明显下降。2022上半年,重庆银行的非利息净收入在总营收中的占比为20.88%,已接近2017年中报的占比水平20.55%。

与其他城商行相比,重庆银行的非利息净收入在营收中的占比偏低,低于占比中位数25.72%,4.84个百分点。

从具体业务来看,净利息收入下降与该行存贷款规模及利率有直接关系,上半年,该行的利息收入虽保持增长,但同比增速仅2.6%;而利息支出的同比增长达7.6%。

非利息收入方面,营收占比较大的是投资收益,上半年该业务实现营收约9.5亿元,但同比增长仅有0.9%。其次是手续费及佣金净收入,该业务上半年实现营收4.12亿元,较上年同期减少1606万元,降幅为3.7%。除此之外,该行公允价值变动损失达2.6亿元,而上年同期该项实现收益约2.83亿元。

减弱信用减值计提力度,维持利润增长

虽然重庆银行的整体营收出现下滑,但该行的归母净利润依然保持了增长。

数据显示,2022上半年,重庆银行实现归母净利润27.85亿元,同比增长4.71%。研究发现,该行利润保持增长与其减少信用减值计提有关。

2022年上半年,重庆银行计提资产减值损失16.49亿元,较上年同期减少6.36亿元,降幅达27.9%。其中客户贷款及垫款计提减值16.35亿元,较上年同期减少5.61亿元,降幅为25.5%。

虽然,该行降低了资产减值计提力度,尤其是贷款减值计提力度来维持净利润增长,但该行的归母净利润增速在上市城商行中并不高,位列17家中的第12位。

除此之外,由于贷款减值计提的减少,该行的拨备覆盖率也出现了下降。截至2022年6月末,重庆银行的拨备覆盖率为262.79%,较上年末降低11.22个百分点。

评论