文|节点财经 五行

在非洲市场,特别是在撒哈拉沙漠以南的地区,Tecno是一个家喻户晓的手机品牌。它是传音控股旗下的三大手机品牌之一,另外两个手机品牌分别是Infinx、Itel,它们都没有进入中国市场。这导致传音控股在非洲之外,一直都是名不见经传的存在。甚至当华为的人参加非洲电信联盟大会时,经人介绍后才知道原来传音也是来自深圳。

知名度反差巨大的背后,隐藏了传音控股“蚂蚁”战胜“大象”的精彩过往。三星作为全球手机市场的霸主,曾在2011年表示要把非洲业务的收入做到100亿美元(预计到2015年)。

结果却是,传音控股2016年在非洲手机市场的占有率达到38%,排名第一,2019年进一步提高至52.5%,是名副其实的“非洲手机之王”。

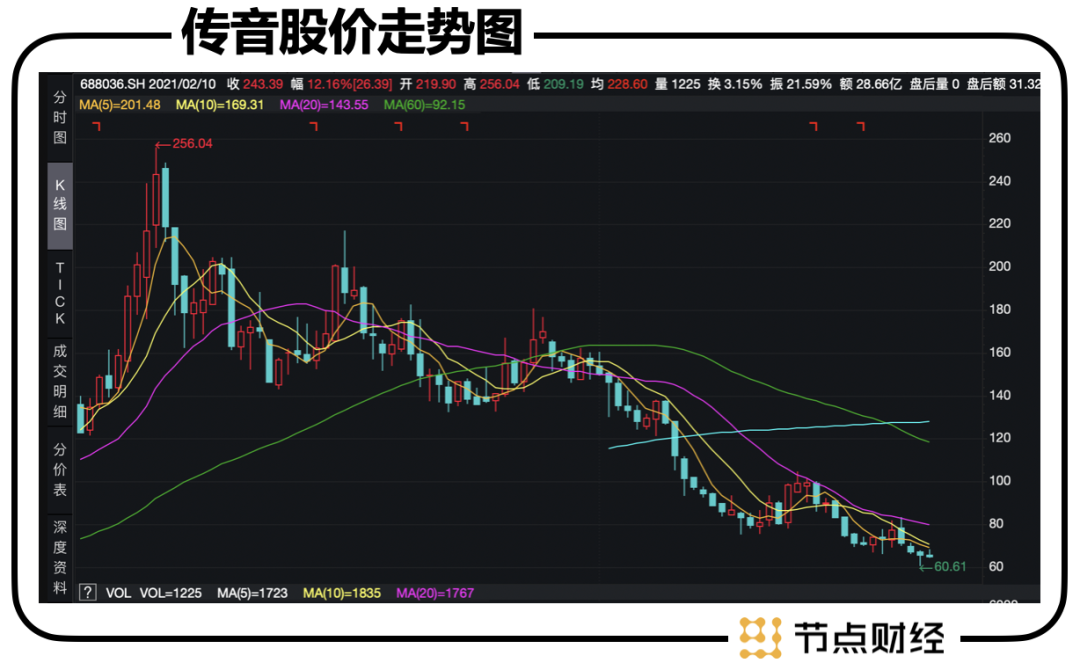

登陆科创板后,传音控股受到了市场的欢迎,市值一度超过千亿元。

从2021年开始,资本市场对传音控股的热情开始退却,公司股价的走势急转直下,与此前刚好相反,目前的市值只剩536.4亿元。

难道是传音控股的地位不稳定了吗?当然不是,据IDC数据,公司2021Q4在非洲市场的份额接近48%,全年份额超过40%,依然是市场第一。

显然,资本市场担心的问题出自其他地方。

存货高企,传音卖不动了?

全球手机行业在经历了2021年的短暂反弹后,在2022年再次进入了寒冬,目前已经有多家机构预计今年的出货量将下滑。最近的一份数据来自在Strategy Analytic,它预计2022 年全球智能手机出货量将同比下降 7.8%。

“出货量下滑”对手机行业来说其实不是近两年才有的新词汇,从2017年开始行业就进入了下行期,“出货量下滑”就成了常态。2020年,国内手机市场总体出货量同比下降20.8%,创下自2017年以来的最大跌幅。“出货量下滑”因此再次得到行业内外的关注。

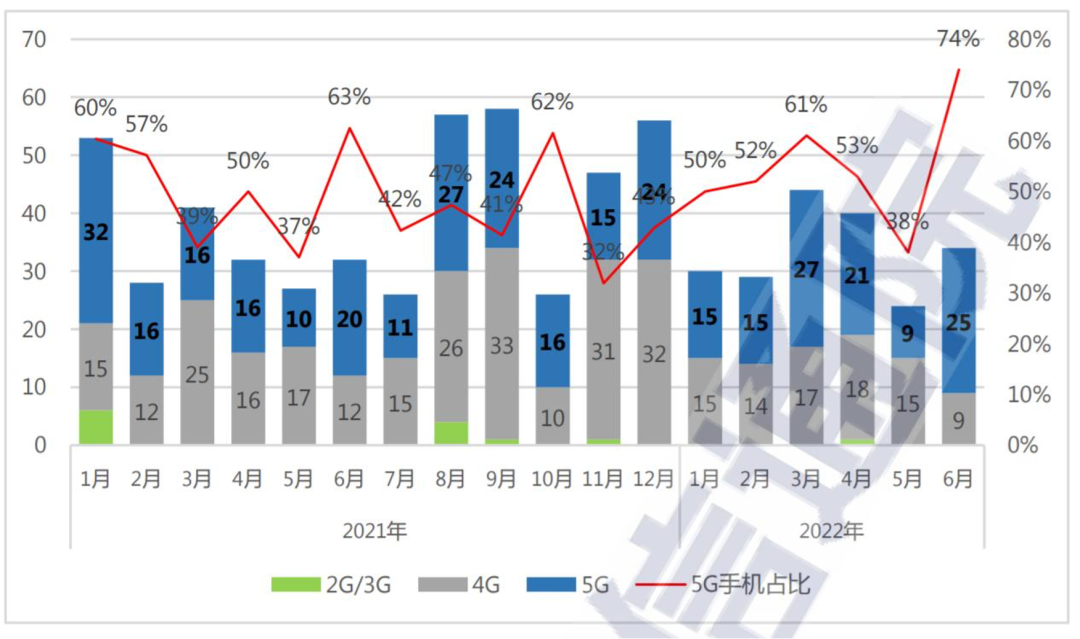

作为全球手机市场中最大的单一市场,中国市场的走势是说明行业发展情况的一个风向标。

据中国信通院数据,今年上半年国内市场手机出货量累计1.36亿部,同比下降21.7%。在前六个月中,只有6月因为618电商大促的刺激,实现了同比的增长,但这依旧难掩上半年国内手机市场的颓势。

图片来源:信通院

对于传音控股(简称传音)来说,它虽然避开了竞争激烈的国内市场,但还是逃不开全球手机市场不景气的影响。

虽然传音并未公布上半年的销量数据,但我们可以从库存、第三方报告来推测一下,传音在增量方面是否存在压力。

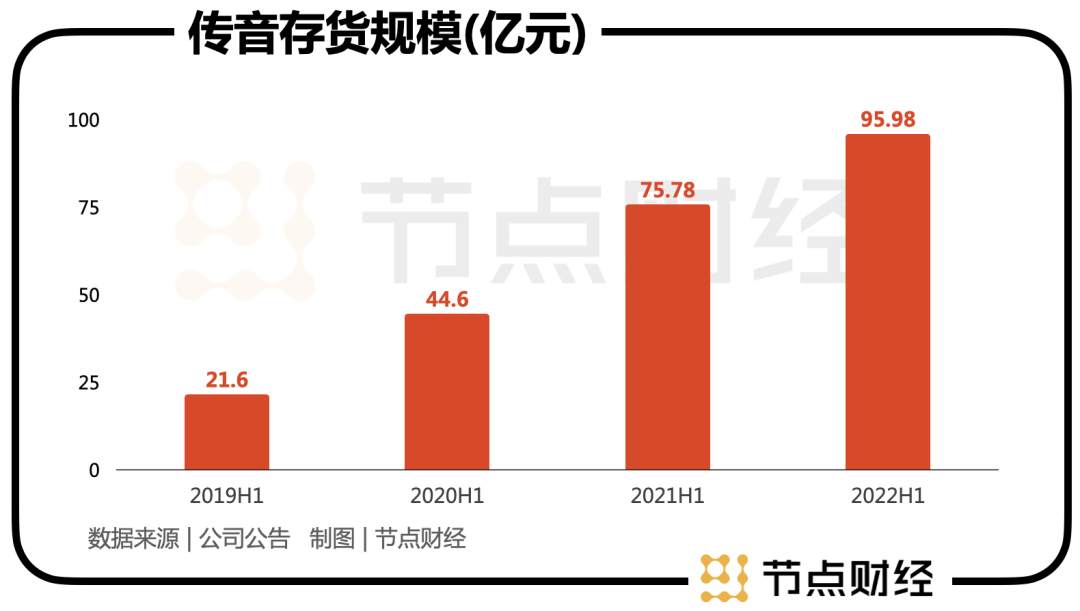

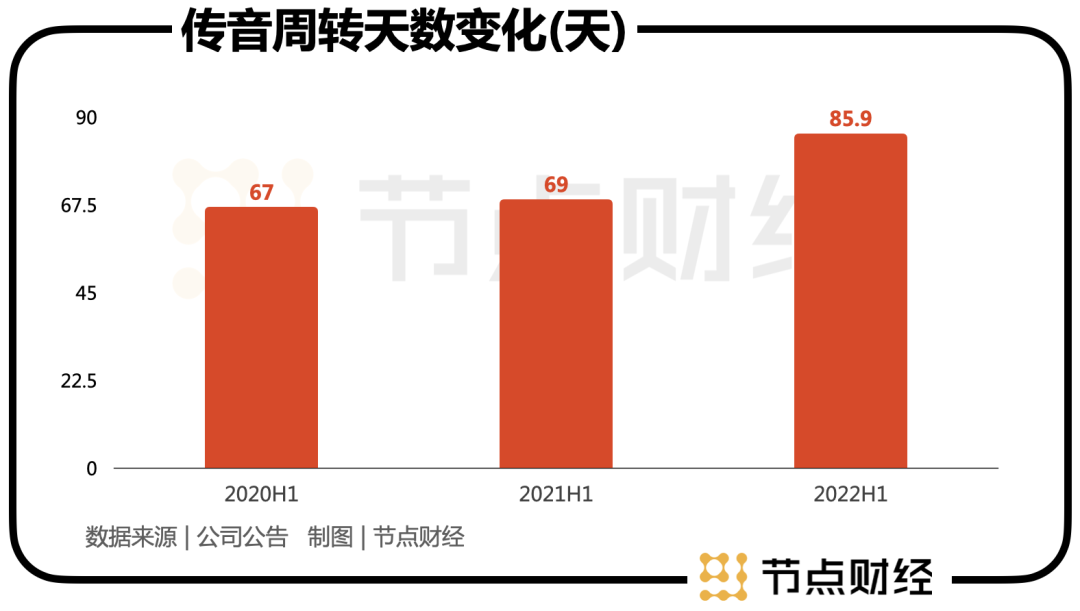

上半年,传音的库存水平远高于以往,这其中有可以分拆为存货周转率和周转天数两个指标。

传音的问题在于,这两个指标的数值都不乐观。在2021年上半年,公司的存货周转率为2.61,周转天数为69天。到了2022年上半年,存货周转率降至2.09,周转天数提升至86天,存货规模从去年上半年的75.78亿元增加至95.98亿元,周转效率不容乐观。

而根据Counterpoint数据,2022年第二季度,中东和非洲地区的智能手机出货量同比下降7.8%至3800万部,环比下降10%。这是自2020年以来最差的第二季度数据。

说到这就不得不提一下传音的营收结构,目前公司的营收支柱是手机业务,占比在90%以上。这意味着传音的库存,以手机产品为主,公司的库存变高意味着出货量出现了变化。

目前,传音的市场覆盖范围分为两部分,分别是大本营非洲,和巴基斯坦、孟加拉国等新市场。在今年上半年,传音在这两部分中的份额都出现了下滑。

在全球市场方面,传音今年上半年的份额从2021年12.4%降至11.4%(IDC)。传音上半年在新市场遭遇了比较大的挑战,其中在巴基斯坦智能机市场份额降幅较大,在2021年时还超过40%,今年上半年则是36.8%;孟加拉国市场紧随其后,市场份额由去年的20.1%降至19.7%。

在被中国手机品牌占领的印度市场,传音市场份额也有所下降,由去年的7.1%降6.9%,排名第六。

不管是存货高企,还是市场份额下滑,都说明传音的手机业务面临着增量不足的问题,而手机业务又为传音贡献了90%以上的收入,传音的增长空间由此被压缩了,这也是资本市场热情减退的原因之一。

环境大变,传音还能“捡漏”吗?

成为“非洲手机之王”的传音,一直被看作是中国企业出海的典范。它在国内手机厂商激烈洗牌时,转战非洲市场并击败了三星这样的强敌,逐渐占据了非洲手机市场50%以上的份额。

传音的前身可追溯至手机巨头波导,它曾经连续七年位列中国手机市场第一名。2006年,波导海外市场负责人竺兆江,带着波导的海外市场团队成立了传音科技,进入了非洲市场。彼时,非洲的手机普及率低,消费能力和基建水平都不高。

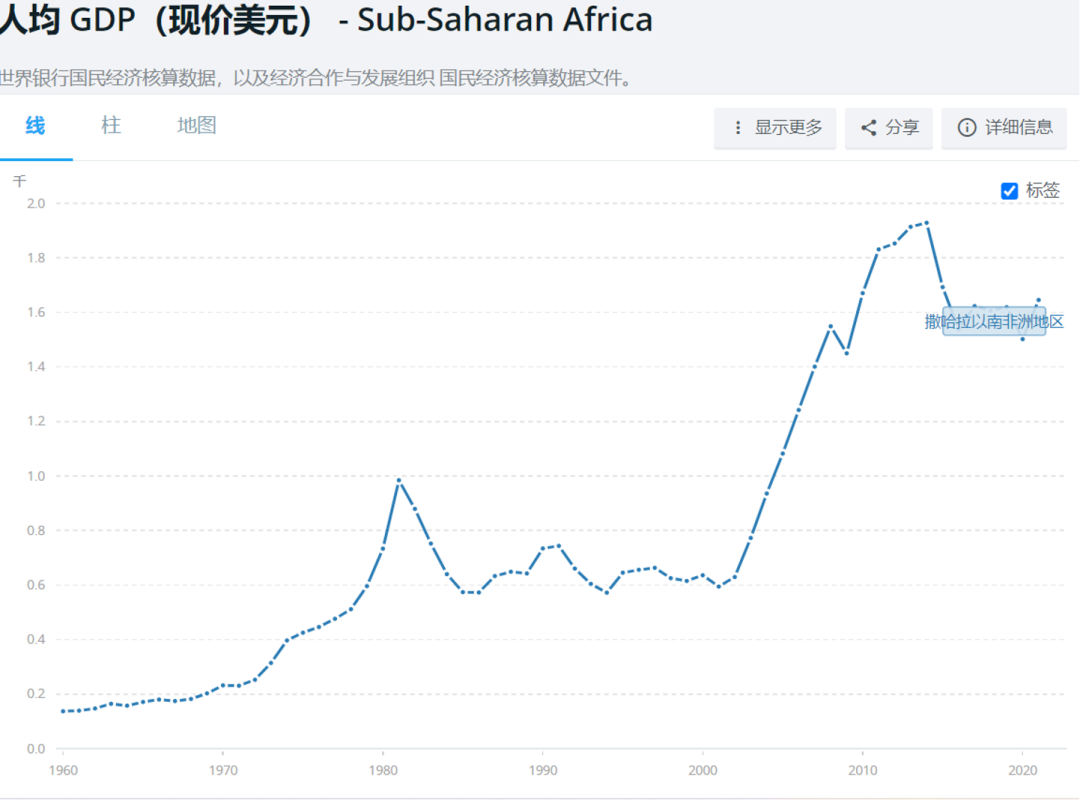

图片来源:世界银行

根据GSMA的数据,2019年,南非(撒哈拉以南)地区仍处在2G/3G时代,2G/3G覆盖率为91%,4G覆盖率仅为9%;北非地区则正处于3G向4G转变的过渡阶段,2G/3G的覆盖率约是4G的2.5倍。

可见,消费能力和基建水平是制约非洲市场提升手机普及率的两大前提。可以说,此时的非洲市场在手机厂商的规划中,排名是靠后的。不过,这也给传音提供了“捡漏”的机会。

2019年,全球市场已经进入了4G的发展成熟期,而非洲市场还处于4G的普及阶段,这其中蕴含着巨大的增量空间。IDC数据显示,2018Q1-2019Q3,全球智能机出货量呈现持续负增长,而同期非洲地区的智能手机出货量则是持续正增长的。传音则抓住了非洲手机市场升级换代释放的增量空间。

而推动非洲手机市场需求爆发的基础,正是前面提到的消费能力和基建水平的提高。

与世界其他主要区域相比,非洲是过去10年中在通信监管框架方面发展最快的区域。截至2021年,有64%的非洲国家已经制定了国家总体政策或ICT总体规划,而五年前这一比例还不到40%。在埃及,固定宽带的平均速度已从2018年11月的7Mbps提高到2019年11月的15Mbps。

这对传音来说本该是利好信号,但却被疫情给打断了,这也可以从消费水平和基建进展两方面来理解。

据CEIC数据,非洲经济三强尼日利亚、埃及和南非的GDP均在2020年出现了大幅下滑。宏观经济不景气打击了非洲运营商们的投资兴趣,而非洲的运营商多为私营,无法靠政府主导来维持高投入。在尼日利亚,2020年宽带普及率突破40%后,增长速度就出现了明显的下降。

这意味着,帮助非洲市场释放手机升级换代需求的两大基础,已经变得脆弱。

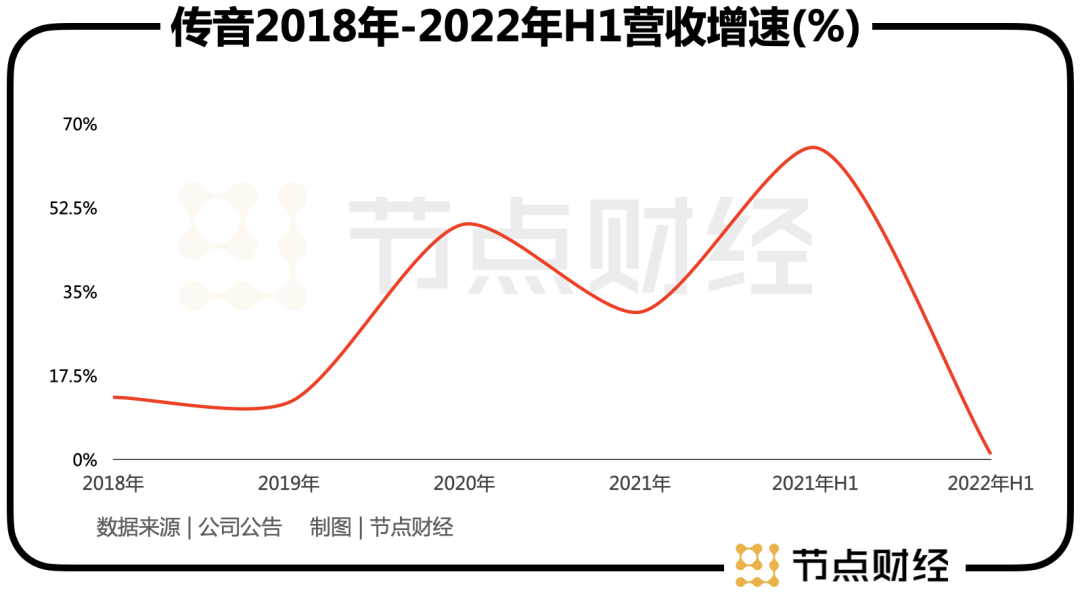

反馈到传音身上的体现则是,公司的营收增速从2020年的49.08%下降至2021年的30.74%,是近五年中下滑幅度最大的,今年上半年的营收增速只有1.11%,增长疲软。而在2021年之前,公司的营收增速总体上呈现上升的趋势。

2020年,公司的出货量为1.74亿部,同比增长了27%,2021年增速降低至13.21%。在更早的2017年,公司的出货量增速高达69.4%。传音的表现与第三方的数据,大体方向是一致的。据IDC 2021Q4报告显示:除南非同比略有增长外,非洲主要智能手机市场均出现低迷。

也就是说,被传音寄予厚望的换机潮,其进程被打断了,这也是导致市场热情退却的原因之一。

移动互联业务会是第二条曲线吗?

在上市之前,传音就已经开始布局第二条曲线,这条曲线就是它的移动互联业务。

在移动互联业务之前,传音的业务其实经历过比较大的调整,手机产品从功能机切换到了智能机,智能机收入占比在今年上半年已经超过80%。移动互联业务要做的就是复制智能机的成果,尤其是在传音手机业务受到手机行业的负面影响的当下。

传音的移动互联业务与其他手机厂商是大同小异的。相同的地方在于,传音的移动互联业务也是完善用户体验的一环。

这体现在两个方面。其一,传音依托安卓开发了OS,并且根据手机产品的不同定位做了OS层面的细分,如iTelOS 应用于旗下入门级手机品牌 iTel ;HiOS 应用于高端智能品牌TECNO ;XOS 应用于为年轻消费者打造的高端互联网手机品牌 Infinix。

Realme作为OPPO的子品牌,系统方面采用的是realme UI,OPPO采用的则是ColorOS,这两个OS的内在逻辑有诸多相似之处,这与传音的策略是一样的。

其二,传音的产品没有局限于浏览器、应用商店等其他手机厂商都做的范围,它深入到了流媒体、短视频、移动支付领域。

这其中发展比较好的是于2015年上线的音乐流媒体平台Boomplay,它拥有6500 万用户,月单曲播放量达20 亿次,是非洲最大的音乐流媒体平台。包括Boomplay在内,传音共拥有7款DAU(月活跃用户数)超过1000 万的产品。

传音做移动互联业务的逻辑,与小米是相似的。在小米的模式中,硬件产品负责引流,互联网业务负责赚钱,小米的互联网服务业务是所有业务中毛利最高的。

不过,与业务模式已经成型的小米相比,传音的移动互联业务还不够完善。

基于非洲的人口红利和对经济发展的看好,已经成为非洲手机市场第一的传音也因此被看好,但还有一个必须直面的事实是,非洲市场的消费能力相比其他市场是偏低的,这对传音的手机业务和移动互联业务来说,都是制约增长的因素。据世界银行数据,即便到了2021年,非洲的人均GDP也只有1645美元,而中国同期的人均GDP达到12359美元。

另一方面,小米互联网服务业务之所以能撑起盈利的重担,除了业务本身具有的高利润属性外,其本身的规模也足够大,放大了它的盈利效应。以2021年为例,互联网服务业务的收入为282亿元,毛利润为209亿元。

传音虽然没有公开移动互联业务的收入,但据信达证券测算,在2021年第三季度,传音移动互联业务在总营收中的占比不足1%,规模仅有1.3 亿元。

与此同时,传音的移动互联业务还需要解决好与巨头合作的难题。对于移动互联业务,传音的经验并不多,公司的应对之策是与互联网巨头合作。比如,Boomplay就是传音与网易合作的产物,双方于2017年底成立了合资公司传易。

从结果看,这个策略是有效的。Boomplay吸取了网易云音乐经验,没有在版权上落于人后,已经全球三大唱片公司达成了版权合作,曲库规模达1500 万首。

不过,纵观互联网巨头的出海业务,大多数都集中在东南亚地区,非洲地区不受重视。深耕非洲市场的昆仑万维,也在2021年陷入了增收不增利的局面,其今年上半年的业绩继续下滑。

总的来说,传音虽然避开了竞争激烈的国内市场,但需要付出更多,才能再一次得到幸运女神不会的眷顾。

评论