文|财经无忌 芝麻糊

如何在看得见天花板的赛道下寻求第二曲线?作为A股市场上为数不多能够讲述女装投资价值新故事的企业,朗姿股份(002612.SZ)在过去几年里很好地回答了这一问题。

在尚未跨入医美赛道时,朗姿股份的股价长期“躺平”在10元左右,做女装赚的往往是辛苦钱。但转折发生在2016年,通过大举并购中游医美机构,切入医美赛道,朗姿股份的股价一度飙升至71元,涨幅高达787%。

医美业务依旧是朗姿股份基本面上唯一实现增长的业务。半年报显示,朗姿股份医美业务则较上年同期增长18.45%,而另一边的时尚女装与婴童业务营收则较上年同期则分别下降10.20%与0.45%。

但残酷的事实正摆在眼前,跨界医美所带来的红利期正在衰减。截至10月10日午间收盘,朗姿股份的股价为21.15元,对应市值为93亿元,距高点已腰斩。

收缩的不仅仅是基本面,还有整个市场对这家企业未来的预期。近期,朗姿又因医美收购案、出售若羽臣股份等受到深交所与投资者关注。前脚扩张,后脚收缩,对曾经的“女装巨头”而言,大举跨界医美的高增长故事显然已画上了句号。

高增长“第二曲线”的隐秘危机

如果不是上半年业绩过于“惨淡”,大多数投资者对朗姿股份的印象还停留在“跨界医美”所带来的耀眼光环。

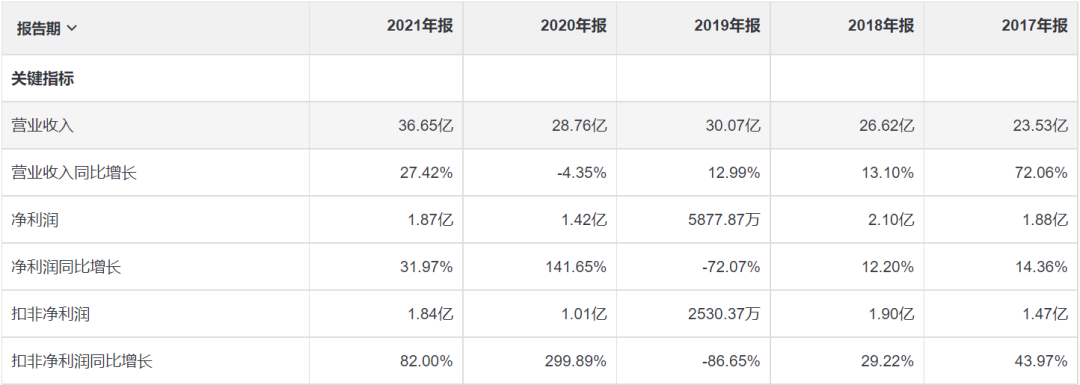

自2016年跨入医美赛道后,朗姿股份迎来了自己的“黄金年代”,2016年至2021年间,朗姿股份营收从13.68亿元增至36.65亿元,年化增长率达21.79%。

营收规模增长自然离不开医美业务这一“第二曲线”的赋能。

分业务板块看,尽管时尚女装仍为朗姿股份的主营业务,但“主业乏力”已成既定事实。2016年至2021年,朗姿股份时尚女装业务营收占比逐年下降,与之相对应的是医美业务营收占比的提升。

2022年上半年,医美业务已占朗姿股份整体营收的34.76%,医美在朗姿股份战略版图中的地位越发凸显。

但眼下,高增长的好日子已然过去。

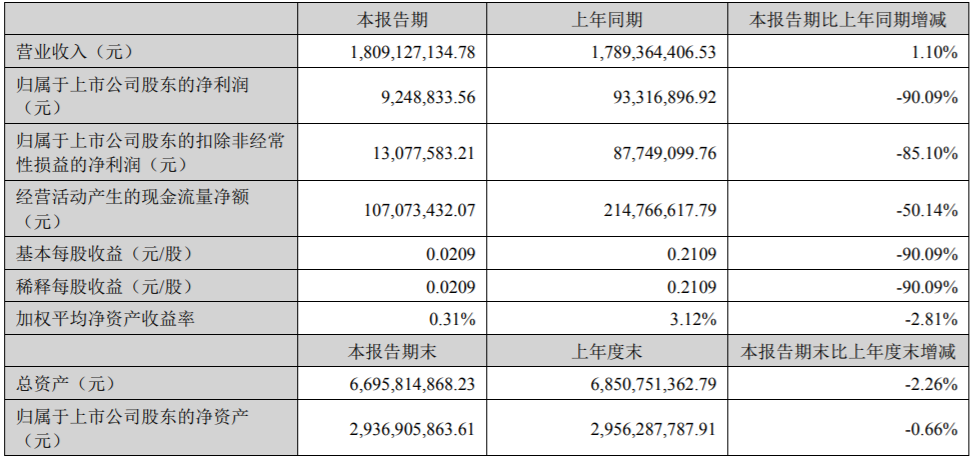

2022年上半年,朗姿股份实现营收18.09亿元,同比微增1.10%。利润端方面,实现净利900万元,同比下跌90.09%。

对于利润端的“愁云惨淡”,朗姿股份将盈利能力下降的原因解释为——新增门店和机构导致销售费用和管理费用大幅上升,医美新机构和次新机构属于培育期、促销引流力度大以及疫情影响。

前半句并不难理解,如果将朗姿股份放置女装与休闲服饰的坐标系中,2022年上半年,包括森马(002563.SZ)、日播时尚(603196.SH)、太平鸟(603877.SH)等诸多服饰品牌净利跌幅均超六成。

但回到“第二曲线”医美业务本身,朗姿股份口中的“医美新机构和次新机构属于培育期、促销引流力度大”这一点却并不能令人信服。

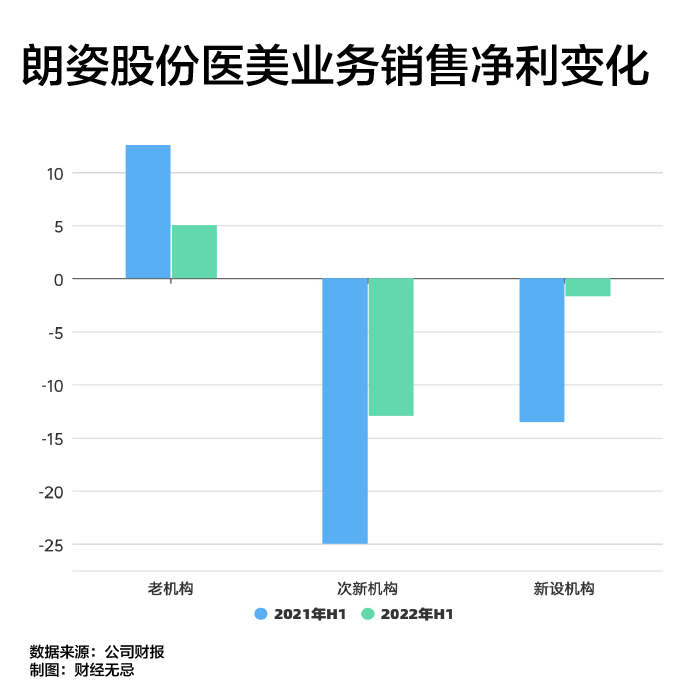

截至目前,朗姿股份旗下共有医美机构29家,2021年,新增机构9家,而2022年上半年,仅新增了1家机构。

而根据财报数据显示,朗姿股份老机构收入占比接近七成,是拉动营收增长的“主力”,但其销售净利率已从去年同期的12.58%大幅下降至5.02%。

换句话说,比起半年内开1家新店的成本投入,导致朗姿股份利润骤减的最关键原因是成熟老机构盈利能力的下降。

财经无忌梳理朗姿股份近年来老机构销售净利率与医美业务整体销售净利率发现,二者下降趋势也呈现一致。

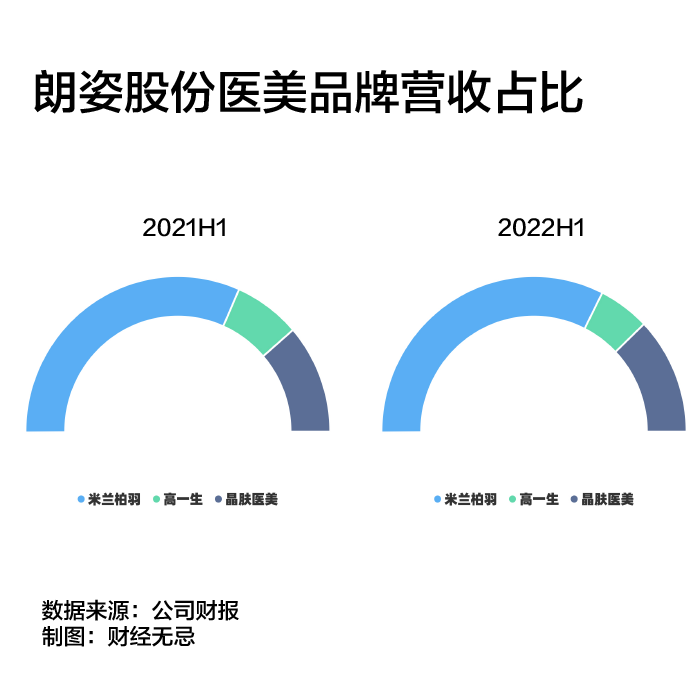

而翻开朗姿股份进军医美的历史,借助并购,目前朗姿股份旗下已拥有29家医美机构,形成了“米兰柏羽”“晶肤医美”和“高一生”三大医美品牌。

同时,朗姿股份还先后设立6支医美并购基金,孵化与储备医美标的。据不完全统计,截至目前,6支医美并购基金直接/间接持股的企业达到20家,包括湖南雅美、南京华美、武汉五洲整形外科医院等区域内知名的一线医美机构。

但在大举扩张,寻求规模化效应的同时,朗姿股份医美业务的成长性也难掩焦虑。

大举并购,难逃“规模陷阱”

从医美产业链来看,区别于上游“卖水人”的高利润率,由于市场集中度低,中游医美机构往往竞争激烈,在获客成本愈发高企的当下,医美机构想要赚钱并不容易。

医美机构行业内部流传着一套获客的“二八定律”,即100个低端客户里往往只有20%可能有高端需求,而如果达不到这个比率,就意味着医美机构可能要亏损。

横向对比医美机构上市企业,净利水平并不高,行业平均净利率只有10%。2022年上半年,包括朗姿股份、华韩股份(430335.NQ)与医美国际(AIH.US)的净利率分别为0.77%、9.97%与-1.11%。

头部医美机构的一般发展逻辑在,通过规模扩张,实现客群的广泛覆盖,从而能够采购多类产品,在产业链中具有一定的议价能力。

从规模扩张来看,区别于华韩股份集中在江苏区域,医美国际聚焦于东部沿海,朗姿股份的医美机构布局不仅覆盖了成都、长沙、杭州、武汉、西安、重庆、北京、深圳等全国重点医美消费城市,同时在宝鸡、咸阳、湘潭等下沉城市也有所布局。

从高线到底线,朗姿股份的全国化布局看似实现了规模化,但规模化扩张的前提是医美业务核心护城河的构建,而盈利能力的下降也暗示着,朗姿股份陷入了用规模换质量的“陷阱”之中。

在财经无忌看来,医美机构的核心护城河主要体现在以下三点:

一是,需要具备合规且优质的医疗服务资源,这一点主要看医生资源的储备是否充足。

二是,建构高效的获客体系形成稳定的品牌认知和消费粘性,以提升复购率。

三是,管理层的从业经历与战略布局的前瞻性,这考验着掌舵者的勇气与耐力,毕竟当前市场极为分散的医美机构比拼尚未迈入终局。

而如果以上述参考系为朗姿股份在医美赛道中寻找坐标点,其规模化故事远远不能夯实其发展的根基。

首先,从医疗服务资源来看,朗姿股份全国化布局的背后,对单一区域核心资源的依赖比重较大。

截至2022年上半年,在朗姿股份运营的三大医美品牌中,“米兰柏羽”占医美营收整体比重超六成。而在营收排名前五的医美机构中,仅四川米兰柏羽医学美容医院有限公司一家的营收占比就超过了四成。

根据国盛证券的分析,作为朗姿医美业务的旗舰医院,四川米兰柏羽在2021年的坪效达到3.88万元/㎡,即便是在2022年上半年,依旧延续了增长态势。

但对单一门店的依赖将对整体业务的发展产生不利影响。一方面,对整体营收增长带来了“一荣俱荣,一损俱损”的不稳定性;另一方面,也侧面印证了朗姿股份全国化布局的背后是区域间营收与盈利水平的割裂。

其次,在医美获客成本高企的当下,朗姿股份能否建立高效的营销体系以提升品牌粘性,仍需打个问号。

通常来说,医美机构往往通过联动产业链上下游资源,与上游原料供应商协作,通过绑定明星单品,解决获客成本高企的问题。

据财经无忌梳理,朗姿股份目前已与艾尔建美学达成战略合作,同时旗下的核心明星品牌包括了艾尔建美学的乔雅登,爱美客嗨体等。

财经无忌通过新氧检索朗姿股份旗下品牌“米兰柏羽”、“晶肤医美”发现,除了上述明星产品外,还包括了华熙生物的润百颜、昊海生科的姣兰Janlane玻尿酸与爱美客的濡白天使等产品。

四川米兰柏羽产品项目

作为对比,在华韩整形美容医院中也同样涵盖了润百颜、乔雅登与嗨体等明星品牌。

长沙华韩华美产品项目

换言之,医美机构间的产品差异程度并不高,对上游原料巨头而言,由于掌握着核心议价权,将明星产品打入中游医美机构并不是难事,在当下产品同质化的当下,兜兜转转又回到了价格与品牌的构建上。

此前有业内人士分析指出,中游医美机构的议价空间正在进一步缩小,核心原因在于“上游供货商,数量较少,医美机构可选的范围也比较窄”。

而在“上游粥少,下游僧多”的市场环境下,医美结构品牌力的构建离不开管理层的前瞻性布局。

朗姿股份的创始人申东日此前并无医美行业的创业经历,这位东北人在北漂中从服装经销商的身份转身成为一家上市企业的掌舵者。在外界看来,申东日的形象显得格外神秘,除了外露的财富数字外,关于他创业的具体细节以及个人性格爱好等,几乎无人知晓。

但从朗姿股份的大举并购中,不难看出这位东北创业者的“赌性”。在“买买买”的动作下,截至2022年6月末,朗姿股份商誉余额已增至6.29亿元,占资产的近10%,几乎全部源自医美业务的并购。

大举并购下,朗姿股份的现金流也呈现紧张之态。2022年上半年,朗姿股份经营活动产生的现金流量金额达1.07亿元,较去年同期下降50%。

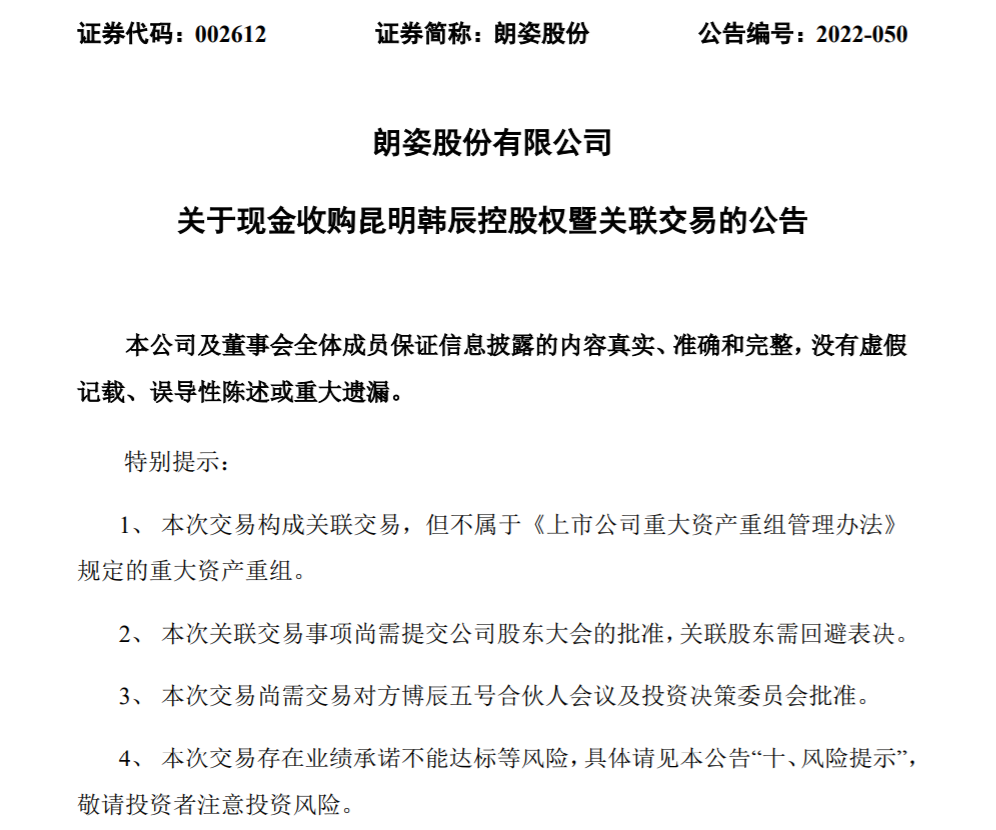

但上述挑战与风险并未阻碍朗姿股份的扩张野心。近日,朗姿股份又宣布拟以1.58亿元收购关联方“博辰五号”持有的医美公司“昆明韩辰”75%股权,且引起了市场和深交所的关注。

面对日益紧张的现金流以及高商誉风险,朗姿股份是否具备足够的底气与实力继续“买买买”的战略?

“女人的生意”不好做了

从战略层看,依靠时尚女装、医疗美容与绿色婴童三大业务的联动,朗姿股份想要讲述的故事是“建立泛时尚生态圈”。更为通俗的理解是,由于三大业务的核心客群均是女性消费者,借助”女人的生意”,更好地发挥协同效应。

一般来说,跨赛道企业标的业务的“协同效应”无外乎包括三大方面:

一是收入的协同,为其他业务提供输血或造血的路径。典型案例如腾讯的游戏业务充当了“现金牛”的重要角色。

二是技术的协同,不同业务之间专利技术的相互补足,可以迅速降低企业进入高壁垒赛道的门槛,让企业获得价值增量。典型案例如Meta为了圆“元宇宙之梦”,疯狂收购VR厂商等。

三则市场的协同,即企业基于客群、渠道与产业链等业务相关性,旨在通过资源共享,寻找新增长曲线。

朗姿股份的意图并不难理解。一方面是看中了时尚女装与医疗美容之间客群的高重合度,另一方面,则寄希望于前期时尚女装的渠道网络经验,在医美渠道的扩展中,实现新客的拓展与存量用户的转化,最终实现收入协同与市场协同。

但目前来看,协同效应的作用微乎其微。

首先,服装行业与医美间在消费心理上存在差异,一个是消费属性重、决策周期短的高频消费,一个则是重“医疗属性”的低频消费。毕竟,劝人做医美比劝人买衣服的难度更大。

其次,从渠道网络的协同度来看,尽管朗姿股份时尚女装线上线下的网络已初具规模,但医美扩展尚在初期,且各区域医美机构发展程度不一,心有余而力不足,短时间内难以实现渠道资源的共享。

毫无疑问,医美的高景气度仍在持续,在可以预见的未来里,行业监管环境、产品迭代与消费升级所带来的多方利好将助推这个赛道从分散化迈向集中化,但前提是行业玩家必须找到自己的核心竞争力。

凭借着一份赌性,朗姿股份赌赢了医美赛道,乘着行业的红利期,成功从女装赛道实现了跨界,但它只成功了一半。在这个行业的上半场,运气或许比实力更重要,但当医美行业进入下半场,它显然更看重实力与耐力。

评论