文 | 独角金融 付影

2022年,资本市场一波三折,众多难以预期的情况陆续发生,投资者经历了不寻常的行情走势,个中滋味,只有股票和基金的投资者才能体会。

被基民吐槽成“跌成领头羊”“喜提倒数第一”的华宝基金管理有限公司(下称“华宝基金”)旗下华宝科技先锋混合(A/C),今年以来(截至9月30日)收益率分别为-46.76%、-46.91%,跌幅高于同类平均的-20.39%。

图源:天天基金网

华宝科技先锋混合基金今年为何如此惨淡?是基金经理选股失误还是行业表现低迷?面对表现欠佳的收益率,该产品仍每年收取1.5%的管理费。在市场走弱、基金产品净值下行时,华宝基金是否有意向降低管理费率与基民一起共克时艰?

1、上半年净利润由盈转亏,规模下降3成

华宝科技先锋混合(A/C)分别于2019年2月13日和2020年12月1日成立,自成立以来一直由基金经理徐林明管理,今年8月23日,该基金新增聘了基金经理庄皓亮。截至9月30日,该基金产品规模分别为0.53亿元、0.06亿元,规模仅为成立时的3成左右。

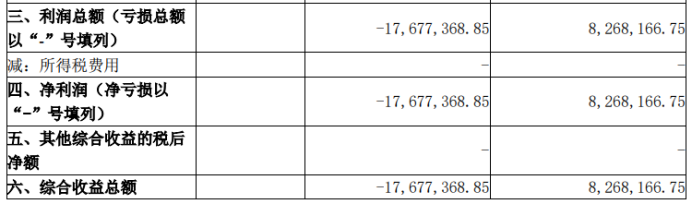

截至6月30日,华宝科技先锋混合基金上半年由盈转亏,净利润为-1767.7万元,去年同期净利润为826.8万元。

图源:中期报告

徐林明累计任职时间已经超过13年,是经历过中国资本市场风云跌宕的操盘者,按理来说应有着丰富的投研能力。从其过往履历看,在未加入华宝基金前,徐林明曾在兴业证券、中原证券从事金融工程研究工作,2005年加入华宝基金,但今年管理的10只基金产品收益均为负,由此导致基民遭受不小的损失。

图源:天天基金网

相比徐林明,庄皓亮的投研经验较为薄弱,2021年1月加入华宝基金至今,最佳基金回报率为-5.66%,合计管理8只基金产品,今年以来管理的产品收益率同样均为负数。

2、收益率垫底,每年管理费率高达1.5%

收益表现不佳,该基金对此也解释称,“上半年由于相关板块业绩释放的远期性和行业催化的偏弱,叠加基金的高仓位,基金出现了比较明显的回撤”。

在2022中期报告中,华宝科技先锋混合基金披露自己的操盘思路,该基金表示,“我们倾向于从更长周期的角度考虑第三代互联网、智能化和数字化对我们未来生活的影响,新的互联网革命如果能够逐步得到发展,将有望在软件、内容、硬件端都带来新的值得重视的机会”。

一般来说,基金业绩表现与其重仓股有关,华宝科技先锋混合基金重仓了哪些上市公司?从2022年一季度看,该基金前十大重仓股分别为立讯精密、歌尔股份、韦尔股份、兆易创新、水晶光电、利亚德、光线传媒、芒果超媒等,主要集中在消费电子、半导体和传媒领域。

对比二季度华宝科技先锋混合重仓的股票,前十大重仓股占净值比为49.33%。立讯精密净值占比继续在前十大重仓股中排名第一位,韦尔股份从一季度第四位升至第二位,排名第三位的是歌尔股份。此外,中芯国际、京东方A、闻泰科技、东山精密、中国软件国际、中科创达也在该基金产品前十大重仓股之列。二季度该基金持仓主要集中在消费电子、半导体、计算机领域。

对此,华宝基金表示,近三个月该基金收益率下跌,与选股能力及行业表现均有一定的关系。对比一、二季度重仓股票不难发现,徐林明管理的该基金相对更善于短线投资,并不倾向于长期持有。

即便亏损,华宝科技先锋混合每年管理费率仍按1.5%收取,这无论是在华宝基金还是全行业都属于较高的管理费。

近期,国务院办公厅发文鼓励基金降低服务收费,华宝基金是否应该对部分产品收费规模进行适当调整,避免损害投资者权益?对此,华宝基金表示,目前还没有与之相关的调整公告。

3、高管频繁变动,如何重拾基民投资信心?

成立于2003年2月份的华宝基金,是国内首批中外合资公募基金公司。从股东构成看,华宝信托有限责任公司为其第一大股东,持股51%,美国华平投资集团(下称“华平投资”)、江苏省铁路集团分别位列第二、第三大股东,分别持股29%、20%。

江苏省铁路集团是华宝基金2022年4月份新增的国资股东,系华平投资转让出的20%股权。这也是华平投资2017年3季度入股华宝基金后,首次转让股权。入股4年以来,华平投资这笔收益颇丰。

二股东华平投资是一家全球私募股权投资机构,有着50年的私募股权投资经验,且在40多个国家逾1000家企业中累计投资超过1千亿美元,目前旗下管理超过800亿美元的资产。自华平投资入股以来,华宝基金管理的公募资产规模从2017年3季度末的1365.35亿元增长至2022年二季度末的3502.15亿元,其中非货币基金规模从370.15亿元增长至1450亿元以上,在公募市场排名第30位。

华宝基金自诞生之初,董事长人选均有中国宝武钢铁集团(华宝信托第一大股东)的履历。

2003年-2017年,郑安国担任华宝基金董事长长达14年。在此之前,郑安国曾在南方证券任职。1998年,作为引进的重要金融人才进入宝钢集团后,郑安国在推动宝钢集团金融发展起到了重要作用,先后发起筹建了华宝信托、华宝基金、华宝证券等金融企业。

随后到了2017年,郑安国因个人原因离任,孔祥清接任了华宝基金第二任董事长。孔祥清曾任宝钢计财部资金处副处长、宝钢集团财务公司总经理等职务。2020年9月23日,孔祥清因工作安排离任,朱永红接替孔祥清担任新董事长时间仅不到两年,朱永红系由武汉钢铁(集团)委派,此前曾担任该集团战略研究室主任、财务总监兼计划财务部部长等职务。

2022年7月2日,黄孔威接替朱永红,成为该公司第四任董事长。黄孔威曾任职于宝钢集团计财部和资产经营部、宝武集团下属公司,曾兼任中国太保非执行董事、兴业银行监事、兴业银行董事、长江养老保险董事等。这位新董事长并无基金管理经验,未来能否在资产管理中发挥其最大优势,仍充满想象力。

除了董事长变更外,华宝基金总经理也发生了变更。在今年股权变更未落地前的4月18日,华宝基金时任总经理黄小薏因个人原因离职,副总经理向辉代任总经理。

黄小薏任职华宝基金“女掌门”长达8年,是华宝基金成立以来的第二任总经理,在此期间,华宝基金的总管理规模从2013年的416亿元增长2022年3月末的3412.55亿元,规模增长7倍,ETF管理规模排名第二,旗下多只ETF产品规模突破百亿,使资产规模及行业地位均迈上新台阶。

刚刚卸任,作为以共有基金管理为主的世界最大投资管理公司之一的富达基金,4月20日任命黄小薏为中国区董事总经理。曾有业内人士对《中国基金报》表示,作为公募圈的老人,黄小薏无论是经验还是人脉都非常丰富,对富达基金来说是有效推进国际业务策略的本土化重要的一步。

回到华宝基金上,高管变动频繁,如何在不确定的市场环境下重拾基民的信心?投资者也要看清的是,投资理财与周期和择时息息相关,如果在错误的时间投资很大概率将颗粒无收。资本市场的无情远比种庄家残酷,投资又是反人性的,每个人心底都住着两只小恶魔,一个叫恐惧,另一个叫贪婪。

但是资本市场的潮涨潮落总是相似的,波峰后是波谷,波谷后是波峰,大多数人一到波谷就恐慌并开始割肉,一到波峰后就全仓买入,最后或许伤痕累累。在市场走弱、基金产品净值下行时,华宝基金如何与基民一起共克时艰?欢迎评论区留言发表你的观点。

评论