文|智瑾财经 大钊

4000年前,人类就意识到了咖啡的功效。

当时的非洲埃塞俄比亚土著人经常把咖啡树的果实磨碎,再把它与动物脂肪掺在一起揉捏,做成许多球状的丸子。这些咖啡丸子被当成珍贵的食物,土著人认为它能给人们提供力量,因此只有即将出征的战士才能享用。

进入20世纪后,伴随着咖啡机等技术的诞生与应用,雀巢、星巴克等企业开始咖啡的规模化生产与扩张之路,促进咖啡在全球范围内流行起来,使其成为与茶、可可齐名的世界三大饮料之一。

全球咖啡行业也保持稳定增长态势,据Statista数据:

全球咖啡行业收入由2012年2803亿美元增长至2019年4310亿美元,2012-2019年CAGR为6.2%,2020年受新冠疫情影响,略有下降。2021年起又恢复增长态势。

伴随着咖啡在世界范围内接受度的不断提高,新的消费产品、消费场景、消费方式不断裂变, 全产业链的深度联动,行业有望持续保持增长。

根据东兴证券测算,近5年中国咖啡市场增速都保持在20%以上,如果参考日本市场的咖啡消费发展,30年后中国咖啡市场规模甚至有望突破5万亿。

可见,中国市场大有可为。

加之消费升级的到来,消费者对于现制咖啡的需求与日俱增。

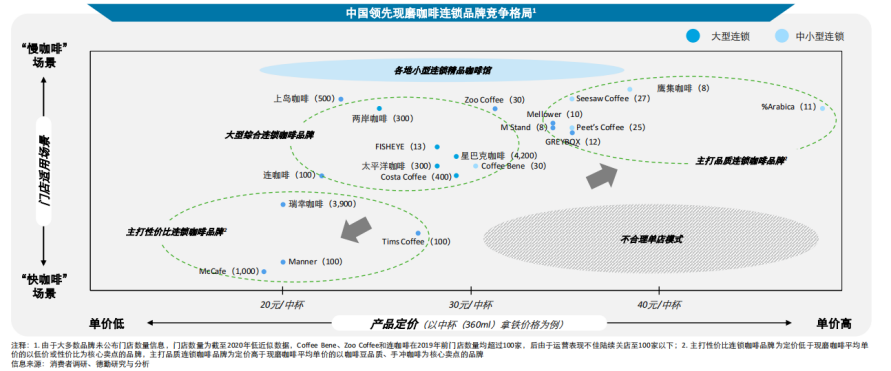

近几年星巴克、瑞幸、Tims、Manner、Nowwa、M stand、Seesaw等多家连锁品牌加速扩张,麦当劳麦咖啡、蜜雪冰城子品牌幸运咖、便利蜂不眠海、中国邮政邮局咖啡等跨界入局后进一步加剧了行业竞争。

千亿市场的连锁战争

不同于西方国家悠久的咖啡历史和广泛的受众基础,咖啡文化在中国从出现到兴起仅仅是最近几十年的事情。

参考德勤《中国现制咖啡行业白皮书》,国内咖啡行业历史大致可以分为速溶咖啡引入、社交场景体验、互联网咖啡兴起,多元业态竞争4个发展阶段。目前随着咖啡文化的渗透和各品牌门店的扩张,新速溶、精品咖啡、便利店咖啡等赛道群雄并起,形成了多元业态交融竞争的格局。

艾瑞咨询数据显示,2021年中国现磨咖啡市场规模约为876亿元,相较上一年增速为38.9%,预计到2024年,中国现磨咖啡市场规模有望超过1900亿元。

而美团发布的《2022中国现制咖啡品类发展报告》显示:

仅考虑咖啡馆、餐饮及饮品店等的现制咖啡口径,2021年中国现制咖啡行业市场规模达89.7亿元,较2020年增加26.40亿元,增长41.71%,预计2023年中国现制咖啡行业市场规模将达到157.9亿元,整体处于快速发展阶段。

图源:艾瑞咨询

结合《阿里2022中国咖啡产业发展报告》,国内人均咖啡年消费量为9杯左右,相比美国、日本、韩国、加拿大、英国平均290-440杯左右的消费量,仍差异较大。

综合来看,业内普遍认为随着咖啡消费的逐步渗透,国内人均咖啡消费尤其人均现制咖啡消费仍有进一步提升空间。

不过由于国内各区域咖啡引入时间不同,我国饮咖啡区域也有所分化,主要特点呈现以北上广深为代表的一线城市向周边逐渐渗透的局势。

典型的如星巴克,星巴克进入华北的时间略早于华东,但国内华东尤其江浙沪,星巴克密度较高。其中,星巴克在上海门店超过800家,远超北京的400多家及广州、深圳各200多家。

不仅如此,上海也是国内咖啡店密度最高的城市,与纽约、伦敦、东京等相比也并不逊色,咖啡渗透极高。

但在疫情下,线下体验消费阶段反复受阻,故小型化门店性价比优势更加凸显,经营阶段占优。

财报显示,2022年Q2星巴克中国同店销售额大跌44%,其中交易量同比下滑43%,客单价下滑1%。

而同样在疫情影响下,以小店快取模式为主的瑞幸咖啡则表现亮眼,2022年Q2瑞幸咖啡总净收入32.987亿元,同比增长72.4%。美国会计准则下营业利润为2.416亿元,而2021年同期为亏损 0.475亿元,成功扭亏。

德勤在研报中也提及,以小店快取模式单店模型为例,小店模式下位置可选在人流量高但租金又相对便宜的地点(如地铁站出口、商圈周围弄堂小街),人力及物业租金均较低,同时提供产品种类简单,毛利率比“慢咖啡”模式下提升约10%,可快速实现门店复制扩张,短期内实现盈利并收回投资额,在疫情下相对优势明显。

于是近几年,咖啡行业成为少数几个仍在快速扩张的线下实体。

从一家独大到一超多强

由于咖啡属于舶来品,国内咖啡行业发展初期以雀巢、星巴克等国外品牌在华扩张为主,雀巢占据速溶咖啡市场核心份额,而星巴克在国内咖啡馆市场一枝独秀。

资料显示,星巴克是全球最大的连锁咖啡企业,最新市值超千亿美金。自1999年进入中国以来,一直以第三空间定位+优良经营树立管理标杆,在国内市场先发优势突出,成为国内咖啡市场的绝对引领者。截止2022年Q2,公司共34948家门店,其中中国5761家。

但随着咖啡文化的渗透,消费者的需求更加多元,且咖啡消费习惯可塑性强,此后咖啡行业参与者也日益增加。目前星巴克、Tims等海外巨头仍占据着较大的市场份额,同时瑞幸、M stand 等国产品牌崛起,中国邮政、中石化、同仁堂、麦当劳等其他行业品牌也纷纷跨界进入咖啡行业。不同玩家定位侧重各有差异,形成差异化竞争共同发展的新格局。

图源:德勤

从近几年的新店扩张的节奏来看,各大国内品牌经历了前期蓄力后,在2021年Q3和2022年年初新开店数量有一个比较密集的爆发期。其中瑞幸尤为突出,新开店数量大幅上扬,在2022年1月达到了420家/月的顶峰,远超同期星巴克的112家,而同期新开店数量前3-5名分别为麦咖啡(78家),Nowwa(59家),Manna(39家),即前五中有四家是主打性价比路线的咖啡品牌,一定程度上代表了主要的市场份额流向。

相比之下,其他开店速度较为平缓的品牌则在差异化定位上做得更极致。

一是定位咖啡路线的M stand、Seesaw等投入不低,扩张较慢,但以极具特色的门店风格以及优质的就餐体验吸引高端客群,2021年阶段增速较为可观。

二是定位“咖啡+餐饮”的Tims等品牌,在门店上通过联名主题店吸引细分群体,同时也推动小型门店 Tims GO(面积在20-50平米)等扩张渗透。

整体来看,国内咖啡行业已经从星巴克一家独大逐步发展成“一超多强”格局,瑞幸、Tims、Manner、麦咖啡等立足差异化定位逐步兴起。

图源:艾瑞咨询

从产品口味来看,此前国人对原味咖啡的苦味接受程度相对不足,但随着国内咖啡产品日益奶咖化、饮品化,加入牛奶、椰奶或水果等产品不断丰富,从而更加适合中国人的口味,本土化风味也扩大了其国内受众群体,扩容了行业的成长空间。

所以我们可以看到,越来越多消费者除了在商务场景下饮用咖啡外,还更多地在休闲、聚会等场景下选择购买咖啡。

跨界玩家暴增

咖啡本身上游供应链体系及门店端操作相对标准,加之近年来国民咖啡需求觉醒,除专门咖啡品牌外,其他跨赛道入局者众多。

第一类典型跨界者就是餐饮企业。

麦咖啡(Mc Cafe)是麦当劳旗下咖啡品牌,2020年11月,麦当劳中国宣布麦咖啡未来三年将投资25亿元,加速布局中国内地咖啡市场。依托麦当劳门店渠道,麦咖啡门店从2020年的800家增长至2022年的2500家,遍布全国90多个城市,2年间全国总出杯量翻了近6倍。

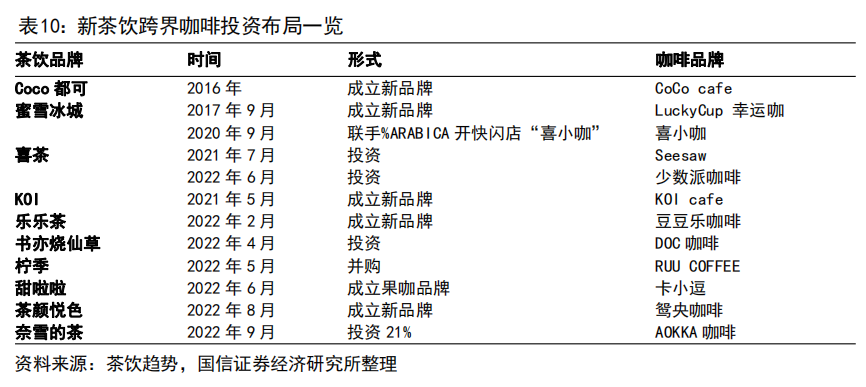

部分新茶饮品牌也看准了咖啡生意。

有消息称奈雪的茶做过一份调研,调研报告显示奈雪顾客中有80%既喝茶又喝咖啡,所以奈雪在2018年末推出茶咖融合“冻顶鸳鸯”,此后基于霸气系列 推出大咖柠檬等水果咖啡饮品。2022年投资专做B端的澳咖,并在深圳奈雪生活中设立线下首店;

喜茶也在2019年上线“喜茶咖啡”,并投资咖啡品牌Seesaw及少数派;

蜜雪冰城则新设幸运咖快速扩店抢抓下沉市场,试图打造第二增长曲线。

图源:国信证券

除餐饮相关企业外,其他主体如中国邮政、中石化等拥有广泛网点布局,李宁、特步等运动品牌,首旅、华住等酒店也纷纷跨界入局。

今年年初,中国邮政正式进军咖啡领域。2月中旬,全国第一家邮局咖啡店落地厦门。根据“邮局咖啡”官微彼时介绍,邮局咖啡是咖啡与邮政的融合,邮局不再是单纯的邮政服务场所,变成了一个可以社交,可以品尝优质咖啡产品、体验邮政文化的全新场景。

而在中国邮政之前,中石油昆仑好客在2018年开发了自有连锁咖啡品牌“好客咖啡”。

次年,中石化传出跨界开咖啡店的消息,2020年底,中石化易捷宣布与互联网咖啡品牌“连咖啡”成立合资公司,推动“易捷咖啡”规模化进军加油站消费渠道。

同年,百年老店同仁堂也开了中药咖啡店“知嘛健康”。

进一步梳理公开信息可以发现:

2022年4月,头部国产运动服饰公司李宁申请了咖啡相关的商标——“宁咖啡”。

8月,特步(中国)有限公司在也申请注册3枚“特咖啡”商标,以及3枚“XTEPCOFFEE”商标。

高增速光环之下,新一轮的咖啡博弈周期已然来临。

财通证券研究所分析师刘洋认为,考虑咖啡单品可复制性强,以产品塑造竞争壁垒的可能性相对较低,跨界布局咖啡,部分商家本意也并非依靠咖啡业态盈利。但如果公司原有业务可以对咖啡进行赋能,比如口感风味、用餐体验及品牌调性等,在行业高增且格局尚不确定的情况下,任一特性的优势均有可能带领跨界品牌破局。

参考资料:

《连锁咖啡专题:咖啡本土化新时代,一超多强齐争艳》,国信证券

《2021中国现磨咖啡行业白皮书》,德勤中国

《艾瑞观潮系列:咖啡行业七大风向》,艾瑞咨询

《中国现磨咖啡行业研究报告》,艾瑞咨询

《 咖啡内卷时代,大数据告诉你国内咖啡市场格局》,全拓数据

评论