文|青眼

近日,联合利华印度公司CEO桑吉夫-梅塔(Sanjiv Mehta)表示,印度子公司目前占联合利华集团销售额的10.7%左右,将超过美国成为联合利华销售额最大的市场。按销售量计算,印度已经是联合利华最大的市场。

印度的美妆市场要崛起了?中国美妆企业有机会进军印度市场吗?

人口优势体现发展潜力

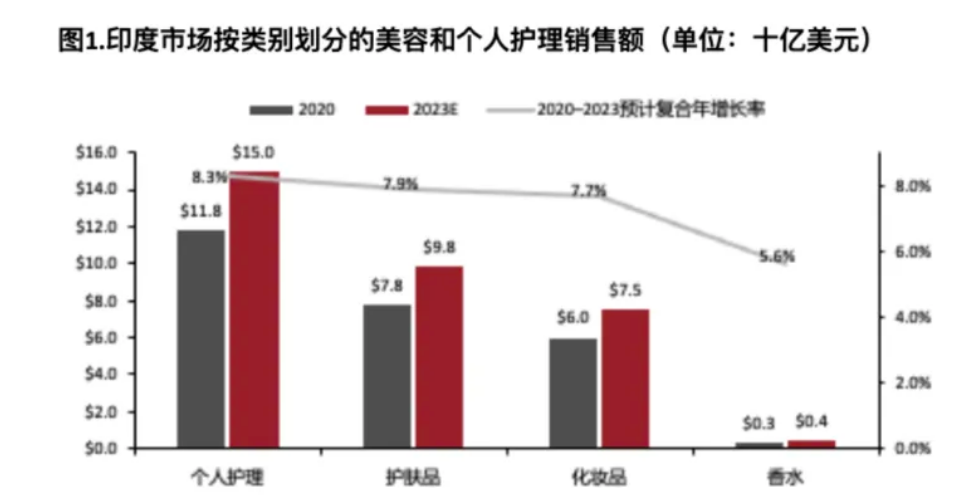

根据数据平台Statista在2019年疫情前的估计,预计到2023年印度美妆市场将超过2300亿元,年复合增长率为8.1%。而美国在2020-2023年的年复合增长率预计为4.4%,印度美容市场的增长速度几乎是美国的两倍。

其中,个护占比最大,占总销售额的46%,达845亿元,预计到2023年,年复合增长率为8.3%。护肤品的销售额为559亿元,预计将以7.9%的年复合增长率增长;彩妆的销售额为430亿元,预计以7.7%的年复合增长率增长。

据科赛咨询的报告显示,印度美妆市场的增长驱动因素包括:有利的人口结构和可支配收入的增加、受薪女性劳动力的增加、互联网普及率的增加、男性美容的增加、未开发的农村市场、日益增长的新娘美容细分市场和强包容性和美容保健的兴起。

其中,人口基数大以及可支配收入的增长最能体现市场潜力。

据德勤和印度零售商协会2018年发布的一份报告显示,印度拥有全球最多的青年人口,25岁以下人口近6亿。而印度的人均GDP在2018年突破了14000元的门槛。

随着人均收入的增加,印度人在美容和个护方面的花费也日益见涨。根据Statista的数据,2020年印度美妆市场的人均支出约134元,预计到2023年将增至约165元。

其中,越多越多的女性也加入了劳动大军。据印度政府于2020年发布的《2019-2020年经济调查》显示,2012年至2018年期间,受薪雇员/固定工资类别中的女性雇员比例从13%上升到21%。这推动了印度高端化妆品和香水行业的增长,据Statista预测,上述行业在2020-2023年间的收入复合年增长率为8.4%。

电子商务迅速发展

受疫情影响,印度社会的数字化进程急速加剧,民众开始接受网上购物,在线教育,在线医疗等互联网服务,电子商务也随之迅猛增长。

据印度品牌权益基金会的一份报告显示,印度的电商市场总额预计将从2017年的2759亿元增长到2026年的14334亿元,年复合增长率达到19%。

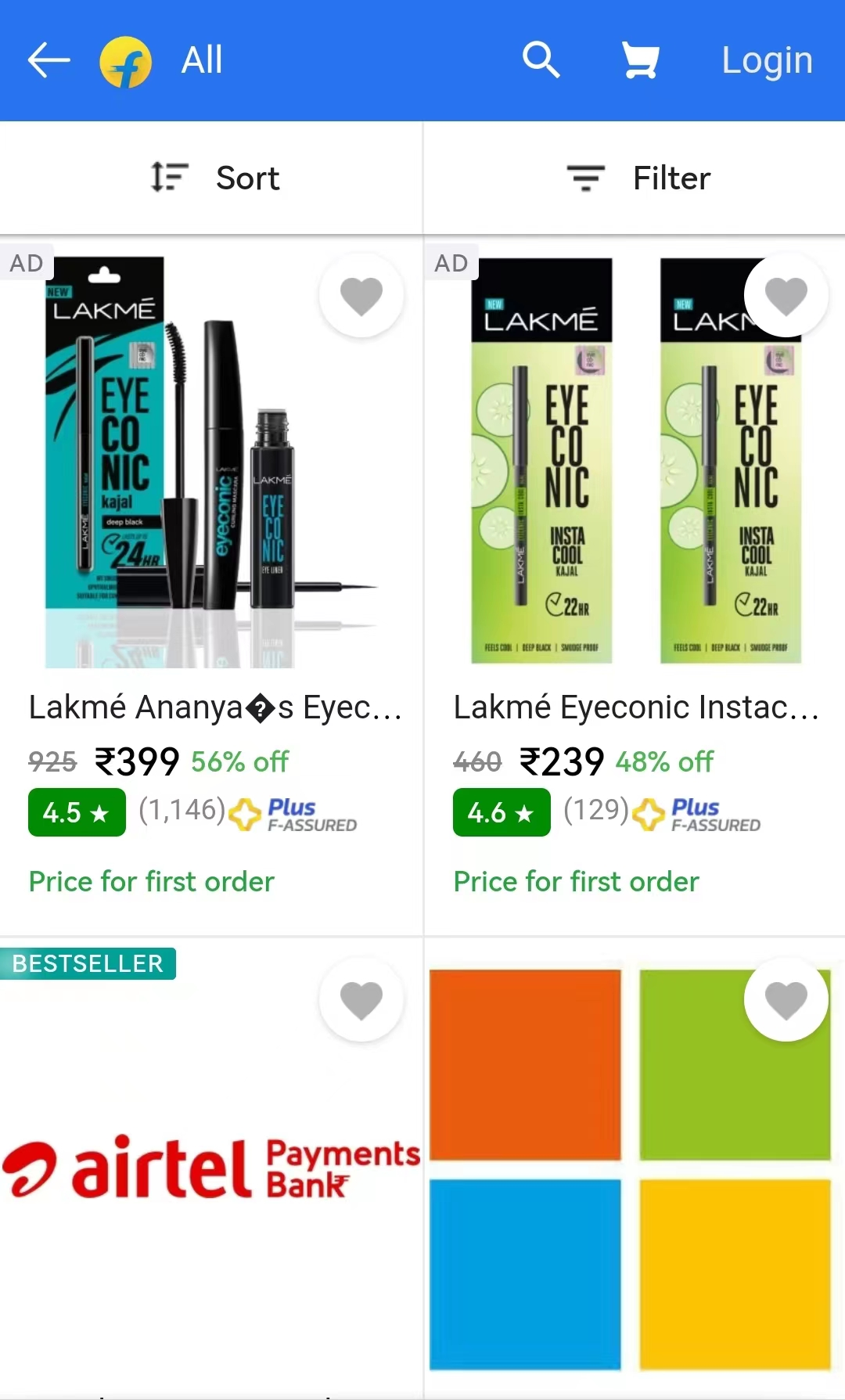

联合利华印度公司(HUL)的销售额也体现了这一点。据联合利华2021年财报显示,HUL通过数字渠道接触到超70万零售商,直通消费者。例如,Instagram上最受关注的印度美容品牌Lakmé在2021年通过数字渠道实现销售额占比约30%。

各大电商巨头纷纷进军印度美容市场并开启激烈竞争。其中,亚马逊印度站和Flipkart是印度电商市场的两大巨头,正逐渐形成垄断地位。以Flipkart为例,疫情爆发初期,Flipkart的新用户增长量猛增近50%,入驻卖家增幅达35%,APP下载量创历史新高。

值得注意的是,中国互联网巨头早在2014年就注意到了印度市场。

据印度媒体Business Standard报道,近年来在印度市场活跃的中国投资者包括阿里巴巴、腾讯、小米等企业。迄今为止,腾讯对印度初创企业的投资已超过140亿元。据Flipkart于2021年7月披露的数据显示,腾讯收购Flipkart价值约19亿元的股份,该公司彼时估值近2700亿元。

国际品牌提早布局印度市场

印度美妆市场的巨大潜力吸引了很多国际品牌和零售商,联合利华在印度的上市子公司(HUL)是印度最大、市值最高的快消品企业之一,在护发、沐浴和口腔护理等通用品类中占据主导地位。每10个家庭中就有9个使用过联合利华的产品。旗下品牌Lakmé是印度最大的化妆品品牌,年收入近11亿元。

在通用品类的市场份额争夺战中,宝洁是联合利华的强有力对手。过去几年,宝洁印度公司在印度投资了200多亿卢比(约合人民币1.69亿元),用来建立生产部门,减少对更昂贵进口产品的依赖。

进军印度市场的国际奢侈品牌和零售商还包括欧莱雅、雅诗兰黛和丝芙兰。

欧莱雅自1994年进入印度,在印度染发和男士清洁护理品类中,欧莱雅的市场份额分别为28%和30%,排名第一。虽然印度的业务仅占欧莱雅全球业务的2%,但印度是增长最快的市场。

口红是印度女性最常使用的化妆品。2020年3月,雅诗兰黛旗下的Smashbox专门针对印度女性的个性和生活方式研制出了Gula-Bae口红,并任命Netflix印度最受欢迎的女演员之一Sobhita Dhulipala担任品牌大使。

雅诗兰黛将与名人合作当做品牌战略投资的一环,以提高品牌知名度,加深消费者对品牌的认知。雅诗兰黛在印度拥有586家商店,其中包括151家独立门店,以及与印度连锁百货公司Shoppers Stop的合作店。

2014年,丝芙兰进军印度市场,逐渐扩大其在高端美容市场影响力。丝芙兰的目标是到2022年在印度拥有50家商店,未来进一步扩大到75家。

尽管众多国际品牌和零售商纷纷进军印度,但并不意味着没有挑战。

譬如,Lakmé的粉底产品很少超过三种变化,由于对用户的需求漠不关心而遭到用户抵制。印度本土电商Nykaa和印度本土美容品牌Sugar则积极倾听用户诉求,满足用户需要,Nykaa的新粉底有16种色调,而Sugar即将推出的粉底棒有22种色调。这让Nykaa和Sugar的受欢迎程度和市场份额超过了Lakmé。

SugarCosmetics的CEO VineetaSingh表示,印度市场是一个难啃的坚果,印度的每个地区都有自己的趋势和产品需求。

据科赛咨询分析,印度美妆市场的特点是迅速演变的消费者偏好。印度消费者群体多样化,印度消费者对质量和体验要求极高。价格、产品、质量和持久影响力决定了该品牌在印度市场的受欢迎程度。

“隐身”的中国化妆品企业

与中国互联网行业及国际同行相比,中国化妆品企业似乎并不太关注印度市场。

环顾整个印度市场,鲜少见到中国化妆品品牌,为什么面对潜力巨大的印度市场,中国化妆品公司显得“无动于衷”呢?

中国美妆品牌出海佼佼者,Y.O.U母公司上海海贝丽致化妆品公司副总裁Sita告诉青眼,由于各种原因,印度消费者对中国品牌没有好感,这对于中国品牌进军印度来说是一个难点。

Y. O.U是海贝丽致团队在东南亚孵化的本土品牌,依托中国成熟的美妆供应链,扎根于新兴市场,2018年在印尼落地。2022年,Y.O.U的线上每月GMV的增速超100%,并获得近2.9亿元C轮融资。目前,Y.O.U进入了印尼、菲律宾、马来西亚、泰国市场,布局近40000个线下渠道。

“这些国家对化妆品包容性比较强,有很多中国品牌,考虑到当地人的消费水平,只要不做高奢就行。”Sita告诉青眼,印度对中国品牌的态度是进军印度市场的一个重要限制因素。

这一点得到一位在印度市场深耕十几年,不愿具名的被业内人士称为“印度通”的认同。在他看来,“印度民族自尊心很强,对本土品牌有很强的保护意识,只有国际大品牌提早布局,花费大量的时间和资本,才可以在印度站稳脚跟,相对来说,印度人亲欧美品牌,对于中国化妆品品牌认同度不高。”

但这并不意味着中国化妆品不适合印度消费者。

英敏特南亚美容与个人护理部门咨询总监Sharon Kwek认为,考虑到价格,中国的化妆品是印度消费者更好的选择。近年来,中国美容化妆品行业不断升级,“他们善于从国际大牌和热门产品中汲取灵感,并对其进行调整,生产出自己的产品,价格却只有大牌的三五分之一。这一点正是印度消费者所需要的”。

Sharon Kwek说,“中国人擅长未雨绸缪,印度各个城邦几乎都设有中国的工厂。如果中国化妆品公司有意进军印度市场,他们大概率会选择将产品放在印度生产,这将帮助他们为消费者大大降低成本。”

2019年,这位“印度通”正是看中了印度美妆市场的巨大潜力,从供职多年的出海印度的中国通讯行业转战到了出海印度的中国化妆品公司。

为了打入印度市场,他的足迹遍及印度各邦,和大大小小的当地经销商,零售商打过交道,他发现,印度人和中国人最大的区别是,印度人不看重高额利润,短期利益,他们更看重长期收益,“这一点和偏好短期收益的中国人不同。”

这使得发展历史和品牌影响力都不及国际品牌的中国化妆品企业难以发挥价格优势。

“国际品牌为什么能在印度站稳脚跟?他们很早就开始布局,投入了大量的资金和人力深入了解当地人的需求,比如说,要针对他们的特点设计产品,还要雇佣本地人销售产品”,“印度通”告诉青眼。

譬如,20多年前,联合利华旗下的HUL就注意到印度人注重沐浴,大量使用香皂,甚至很多低收入消费者不习惯用洗发水洗头发,习惯用香皂洗头发。针对消费者的习惯,HUL的产品研发人员花费一年研发出了既能清洁身体又能洗发的廉价香皂Breeze。

为了深入农村市场,HUL还开创了全新的分销体系。HUL将当地农村妇女培育成销售,向她们的村庄推销产品。这个体系令HUL可以接触到的农村人口增加了28%,加深了公司和消费者之间的互相了解,改变了农村消费者对产品的使用态度。由于HUL的不断努力,HUL的产品渗透到了90%的印度家庭。

但不是所有的化妆品公司都有这样的资金、魄力和决心,疫情突然爆发加上融资失败,“印度通”所在的中国化妆品公司在2021年关闭了印度市场的业务,这意味着进军印度市场宣告失败。

全方位的本土化

不过,Y.O.U在东南亚的突出表现或许可以提供一些成功的出海经验,“彻底的本土化非常重要”,“印度通”告诉青眼。

大多国货美妆采用“自内而外”的出海形式,Y.O.U团队则选择在东南亚孵化本土品牌,依托中国成熟的美妆供应链,扎根于新兴市场。Y.O.U的品牌主理人Jonathan曾表示,对品牌而言,最核心的底层逻辑是全方位的本土化。

全方位的本土化包括产品本土化、营销本土化和团队本土化。

为了做到产品本土化,Y.O.U搭建了“开放式产研体系”,针对东南亚女性的肌肤特点,推出了养护一体的养肤底妆、抗衰精华等系列产品。

营销体系也根据本土情况适时调整,与印度相似,受疫情影响,印尼的电商呈现爆发式增长。2021年,Y.O.U及时作出互联网化转型,从以线下渠道为主的模式转型成为线上。与此同时,TikTok的渗透率和用户规模急速增长,Y.O.U团队立即决定借力TikTok,撬动流量巨池。短时间内,Y.O.U实现线上100%增速,线上销量占总销售量的25%。

团队本土化更是Y.O.U实现全方位本土化的重要一环。Jonathan认为,有效的营销团队,首要任务是理解市场、理解消费者,只有真正深入当地,才能真正做好营销。在Y.O.U团队中,中国人占比10%以内,而本地人占比超过90%,涉及产品开发、市场调研和营销团队。Y.O.U团队始终认为“只有既懂国际,也懂本地,才能做出好产品”。

“我认为Y.O.U在本土化所做的努力很值得中国化妆品企业借鉴,当然除了本土化,最根本的一点是中国化妆品企业能沉下心打造出经得起时间考验,并且具有国际影响力的中国化妆品品牌。”“印度通”如此总结。

(注:除非特别说明,文内货币单位已按实时汇率换算为人民币)

评论