文|新经济e线

新经济e线获悉,在市场风险偏好降低的情况下,债券型基金成为强力“吸金器”。Wind统计表明,按成立日期统计,截至2022年10月18日,年内新成立基金数量1108只,合计发行份额11400.57亿份。其中,新成立债基数量达330只,对应发行份额累计约7198.48亿份,其市场占比超过六成,高达63.12%。这一比例已经超过了2019年的62.54%,再度刷新历史纪录。

相比之下,在2021年和2020年的两年结构性牛市期间,全年新成立基金份额分别高达29767.81亿份和30988.76亿份。其中,债基发行份额累计分别为7527.86亿份和10596.77亿份,占比分别仅录得25.29%和34.20%。

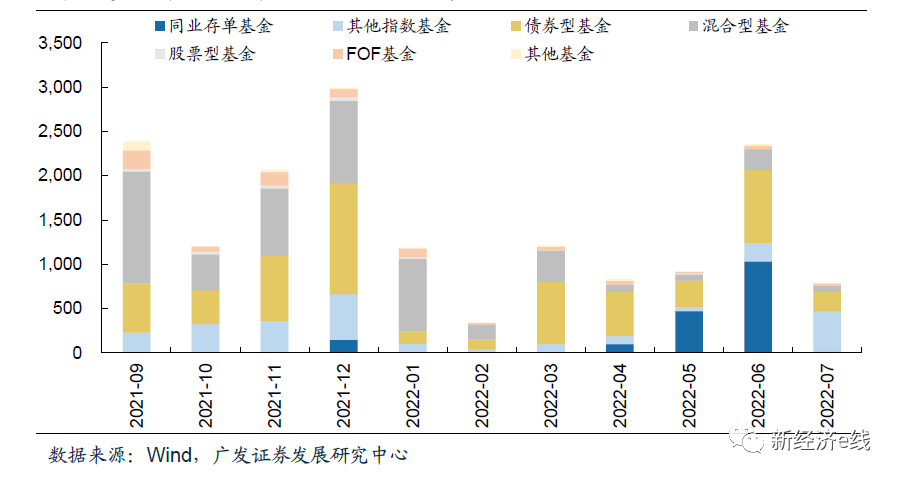

新经济e线以月度为单位进行统计发现,今年前三季度,新成立债基份额占比超过七成的月份就多达6个月。其中,最高的一个月为今年5月,当月新成立债基45只,累计发行份额1381.67亿份,占比高达85.03%。次高月份则为今年6月,当月新成立债基45只,累计发行份额1469.02亿份,占比接近八成,达78.47%。今年8月和9月新成立债基分别为38只和29只,合计发行份额分别达1182.53亿份和666.77亿份,占比分别为75.41%和74.80%。

截至2022年10月18日,全市场债基资产净值合计已突破8万亿元大关,高达80282.02亿元,占比近三成,为29.59%。2021年全年,债基资产净值累计68837.18亿元,占比27.04%。二者对比的话,年内债基资产净值增长11444.84亿元,增幅近两成,为16.63%。

创新债基持续发力

新经济e线调查发现,今年来,以同业存单指数基金为代表的创新债基持续发力,成为了债基吸金的新生力量。

据新经济e线了解,同业存单基金申请高峰期在2021年,9月至12月共有106只同业存单基金提交设立申请,其中10月单月申请量为70只。由于受到监管限制,除博时、汇添富等5家基金公司申报了两只同业存单基金,农银汇理申报了三只同业存单基金外,其余基金公司每家均只申请了一只存单基金,共有112家基金公司申报过同业存单基金。不过,今年来同业存单基金申请数量较少,目前尚处于存量申请的消化时期。

实际上,同业存单指数基金自去年12月首次发行后就广受市场追捧。首批共有6只同业存单基金于成立2021年12月,发行总份额152.4亿,平均每只基金发行25.4亿份。其中,南方同业存单指数7天持有发行份额达到81.3亿份。

基金月度发行总份额

特别是今年二季度以来,同业存单基金迎来成立高峰期。4月末,招商同业存单指数7天持有成立,发行总份额100亿份,是首只达到发行份额上限的同业存单基金。5月共有7只同业存单基金成立,发行总份额471.4亿份,平均每只基金发行67.3亿份,其中平安和国泰同业存单指数7天持有达到发行份额上限。6月共有15只同业存单基金成立,发行总份额超千亿,达到1033.6亿份,平均每只基金发行68.9亿份,其中有4只基金达到发行份额上限,并且博时月月乐同业存单30 天持有为第一只主动管理型同业存单基金。

从月度存续总份额来看,2022年5月以来,随着同业存单基金集中成立和单只基金发行份额提升,同业存单基金存续总份额快速上升。5月份额增加471亿份,6月份额进一步增加1034亿份。5-6月期间,平均每10天就有一批同业存单基金获批发行,但6月中旬以后就鲜有同业存单基金通过监管审批。

因此,进入今年下半年以来,同业存单基金的获批与成立都进入相对低谷期。自7月至9月,三个月里先后仅有5只同业存单基金成立,发行份额合计226.7亿份。7月仅成立了两只同业存单基金,发行总份额只有13.1亿份;8月30日成立的建信同业存单指数7天持有募集约100亿元。截至2022年10月18日,年内新成立同业存单指数基金27只,合计募集规模1763.44亿元。其中,单只募集规模约百亿元的同业存单基金共计10只。

业内认为,同业存单指数基金风险收益特征介于货币基金和短债基金之间,填补了两者之间的产品空白。随着个人养老金加速落地,处于低成本和安全性的考虑,部分风险偏好较低的资金在债券资产配置中或将优先配置同业存单指数基金,推动其规模持续增长。

此外,从平均发行份额来看,今年前四个月新成立基金平均发行份额均低于9亿份以下,不足10亿份。不过,今年5月后,低迷的市场情绪有所改善,5月至9月当月平均发行份额分别为16.58亿份、16.42亿份、10.50亿份、14.13亿份、12.05亿份。

很明显,债基已大幅胜出。今年5月、6月和8月这三个月里,其平均发行份额均超过30亿份,分别高达30.70亿份、31.26亿份和31.12亿份。今年前三季较低的1月、3月和4月,其平均发行份额也均在10亿份以上。余下2月和9月两个月均超过20亿份。

权益基金发行回暖

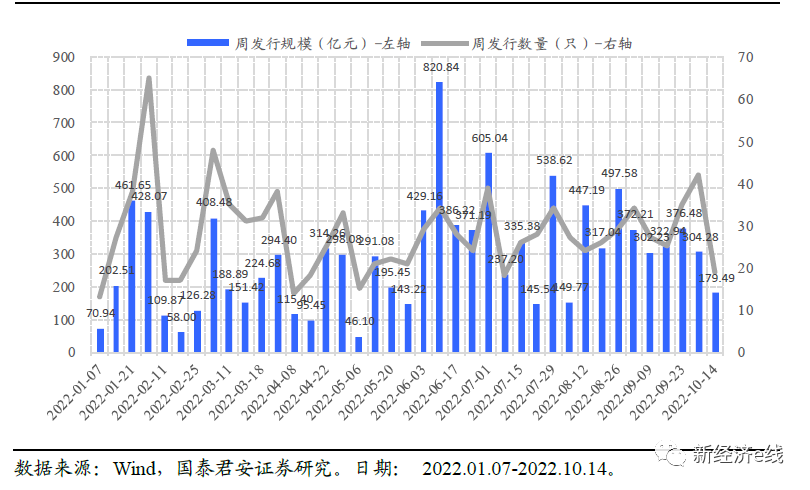

值得关注的是,在经历了今年上半年的低迷态势之后,近期权益型基金发行已持续回暖。这不仅表现在新基金扎堆发行,百亿爆款基金也再度涌现。

公募基金新成立发行跟踪

Wind数据显示,按认购起始日期计,10月10日至18日短短一个多星期里,共计有46只基金启动发行。10月17日,广发集汇、博时中证疫苗与生物技术ETF等17只新基金开始面向投资者公开发售,创10月以来单日基金首发数量新高。当天,17只新发基金涵盖债基、股基、混合型基金、QDII等多种类型。其中,债基数量居多,共有10只;混合型基金有4只,股基、QDII分别为2只、1只。除博时基金单日发行2只基金外,其余15只基金均分属不同的基金公司。

截至10月18日,当天正在发行的基金共计100只。其中,权益型基金累计46只,占比近一半。在10月新发基金的公司中,不乏南方基金、华夏基金、中欧基金、兴证全球基金等头部公司。

新经济e线注意到,进入10月来,带封闭期的权益型产品扎堆涌现,养老目标基金发行密集上架。比如五年期养老目标基金分别包括国泰君安善吾养老目标日期2045五年持有、中加安瑞积极养老目标五年持有、华安养老目标日期2045五年持有;养老目标产品有中融养老目标日期2045三年持有、华夏福泽养老目标2035三年持有。

此外,主动权益型基金也久违出现了百亿爆款基金。泉果基金旗下首只公募产品,由赵诣任基金经理的泉果旭源三年持有认购热烈。10月13日,泉果基金发布公告称,公司决定提前结束旗下首只公募基金——泉果旭源三年持有的募集。募集截止日由原定的10月21日提前至10月14日。10月15日,泉果基金公告显示,截至10月14日,该基金在募集期内累计有效认购申请金额(A类份额和C类份额合并计算)逾100亿元,已超募集规模上限。根据基金份额发售公告的规定,基金管理人对基金10月14日的有效认购申请采取“末日比例确认”的方式进行部分确认,确认比例为41.03%。

有意思的是,回顾今年爆款主动权益基金发行,明星基金经理和三年持有期的特点比较突出。今年前三季发行规模前五的基金分别有,陈皓任基金经理的易方达品质动能三年持有发行规模99.11亿份,任相栋任基金经理的兴证全球合衡三年持有A发行规模59.84亿份,陆彬任基金经理的汇丰晋信研究精选发行规模53.34亿份,谢书英任基金经理的兴证全球合瑞发行规模49.50亿份,冯明远任基金经理的信澳智远三年持有期发行规模47.63亿份。其中3只都是三年持有的产品。

展望四季度,多位机构人士认为,市场信心将恢复,长期坚定看好A股市场。随着稳增长政策的发力,宽信用效果终将显现,权益资产的表现或明显好于债市。整体来看,若按季度统计的话,今年三季度权益类基金的募集规模为1591亿元,远超二季度的522亿元,创下年内新高,此举表明权益类基金发行正处于持续回暖进程中。

评论