文|MedTrend医趋势

雅培昨日发布了2022最新财报。Q3营收104亿美元(-4.8%),高于此前分析师预测的96.5亿美元;净利润14.35亿美元(-31.7%),三大业务全线下滑。

按业务划分细分,

诊断营收36.71亿美元(-6.2%);

医疗设备营收36.15亿美元(-0.5%);

制药营收13.26亿美元(+4.9%);

营养品营收17.95亿美元(-14.9%)。

这是近两年,雅培首次单季度业绩下滑;但是按2022前9个月计算,其总营收335.6亿美元(+6.2%)。

市场对其业绩表达不满,当日雅培股价下跌6.5%。

雅培表示,Q3营收下滑主要归因于新冠相关产品销售下滑,以及营养品业务销售额下降了近15%。

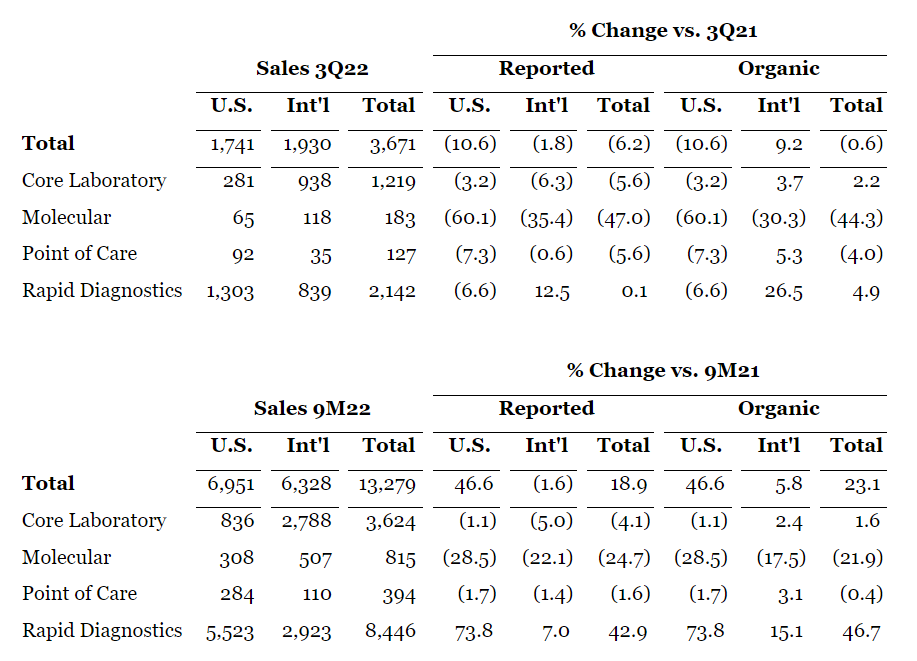

01 诊断业务Q3营收下滑6.2%,新冠红利已耗尽?

作为新冠红利最大受益者之一,2022年雅培诊断业务,Q3营收36.71亿美元(-6.2%);

基于上半年的双位数高增长,其前9个月营收132.79亿美元(+18.9%);

其中美国市场营收69.51亿美元(+46.6%),国际市场营收63.28亿美元(-1.6%)。

Q3,诊断非新冠相关业务:

传统诊断:营收12.19亿美元(-5.6%);

分子诊断:营收1.83亿美元(-47%);

床旁诊断(雅培 POC业务):营收1.27亿美元(-5.6%);

新冠相关业务,也是其诊断唯一增长的业务:

快速诊断(Alere POC业务):营收21.42亿美元(+0.1%)。主要受新冠抗原检测需求所驱动。

虽然,美国总统拜登于9月宣布新冠大流行在美国已经 “结束",并停止一切新冠相关政府采购;而现在看来,新冠检测红利比此前预计的更“强韧”。

尽管销售额比去年同期下降约10%,2022Q3,雅培与新冠检测相关产品的销售额仍“大大高于"此前预期。

与去年相比,基于实验室的新冠检测需求减少,抗原检测产品包括:BinaxNow、Panbio和ID Now的需求持续强劲。

其首席执行官罗伯特称,这或许是新冠相关的最后一波销售高潮。

雅培预计,第四季度新冠相关产品销售额仅约5亿美元;2022全年新冠相关销售额为78亿美元。

02 心血管业务Q3营收22.56亿美元,美国市场双位数增长,中国市场受限

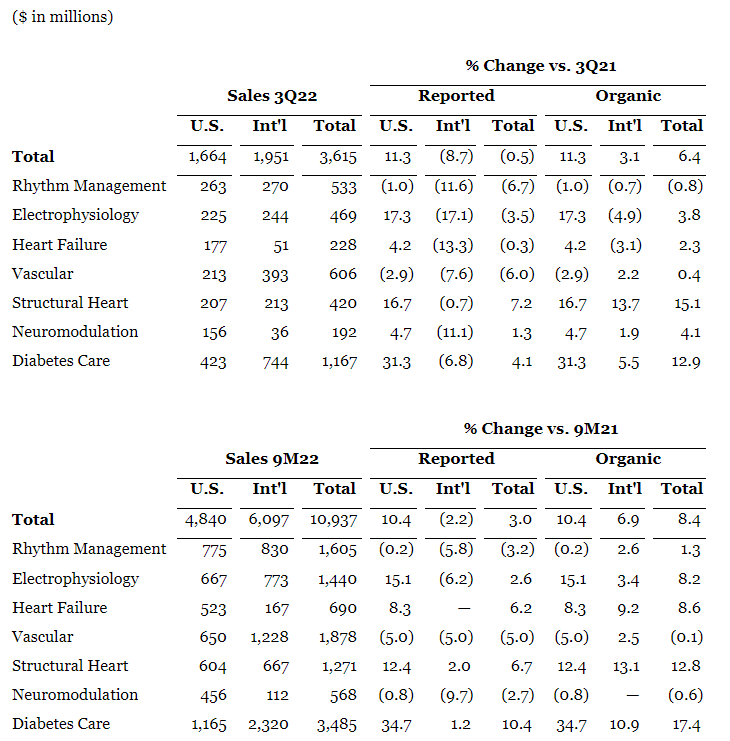

雅培医疗设备业务,2022年Q3营收36.15亿美元(-0.5%)。

前9个月营收109.37亿美元(+3%)。

其中美国市场营收48.4亿美元(+10.4%),国际市场营收60.97亿美元(-2.2%)。

Q3,按细分领域其糖尿病、神经调节、结构性心脏病是仅有正增长业务;按区域市场,美国营收增长11.3%,引领全球。

糖尿病:营收11.67亿美元(+4.1%);

神经调节:营收1.92亿美元(+1.3%);

主要受益于5月FDA批准在美国推出下一代连续血糖监测仪FreeStyle Libre 3,仅Q3其销售额就超过了10亿美元,在美国市场增长超过40%。

此外,8月FDA批准其脊髓刺激系统Proclaim Plus与新型镇痛设备FlexBurst360在美国上市,也刺激了美国市场的营收增长。

心血管相关,结构性心脏病是其唯一正增长业务。

心血管(冠脉介入、外周血管介入):营收6.06亿美元(-6%)。

节律管理:营收5.33亿美元(-6.7%)。

电生理:营收4.69亿美元(-3.5%)。

结构性心脏病(瓣膜):营收4.2亿美元(+7.2%)。

心衰:营收2.28亿美元(-0.3%)。

对于心血管国际市场营收下滑,雅培表示主要由于中国新冠疫情反复,以及电生理产品供应受限影响。

雅培中国心血管业务涵盖其全部五大领域。其中:

支架领域,雅培是进口品牌中份额最高的,占比超过10%;2020年11月冠脉支架国采,雅培产品未中标,市场份额或受到一定影响;

瓣膜领域,雅培TAVR产品尚未在华上市;而其二尖瓣缘对缘修复产品MitraClip,是中国市场唯一获批上市的经导管二尖瓣介入产品。

而此次雅培在财报里特别提到的电生理业务,也即将受到集采影响。

中国电生理市场份额前六名分别为:强生(58.8%)、雅培(21.4%)、美敦力(6.7%)、惠泰医疗(3.1%)、微创电生理(2.7%)、波士顿科学(2.1%)。

虽然技术壁垒较高,国产品牌市场份额很低,电生理的带量采购仍如火如荼展开了。

2022年10月14日,福建省药械联合采购中心发布《心脏介入电生理类医用耗材省际联盟集中带量采购文件》1号文件,“集结”27个省区,组成迄今最大也是首个心脏电生理类产品集采联盟,正式敲定采购品种和集采方案。

值得注意的是,集采不仅将带来产品利润下降,也可能使国产品牌的生存空间得到进一步扩张。

评论