文|青眼

继今年5月驱蚊、母婴护理品牌润本生物向上交所递交招股书后,近日,来自福建的宝露泰奇(Blue-Touch)也向美国证监会首次提交IPO申请,意在冲击美股上市。

加之红色小象母公司上美集团赴港股上市,今年,婴童护理市场可谓热闹。

不到5千万冲美股,争婴童第一股

公开资料显示,宝露泰奇成立于2014年,公司主要从事婴幼儿护肤品、洗护用品和清洁产品的生产、研发和销售。其产品组合包含两大类,分别是婴儿护肤品和洗浴用品,以及家居清洁产品。

在婴儿护肤品和洗护用品方面,宝露泰奇代表产品包括山茶油、山茶油保湿霜、山茶油乳液以及山茶油二合一洗发水和沐浴露;家居清洁产品方面,主打产品包括衣物柔顺剂、洗衣液、多功能清洁剂和消毒剂等。

据披露的招股书显示,在2020年和2021年两个财政年度,宝露泰奇的收入分别为309.69万美元(约合2232万人民币)和665.55万美元(约4790万),增长率为114.9%。相应年度的净利润分别为4.9万美元(约35.3万)和77.55万美元(约558.46万),增长率达到1468.7%。在截至2021年12月31日的财年内,宝露泰奇婴儿护肤品和洗护用品占总收入的49.47%。

据官网显示,宝露泰奇经营主体为福建宝泰日用化工有限公司,公司建立于2002年,经由美国宝泰公司品牌授权后成立,起初定位是一家“现代化环保型日化企业”,旗下拥有“宝露泰奇”、“优因”、“蓝神“等品牌。2008年,宝泰公司对产品工艺、配方等进行优化升级,于2010年正式启动Blue-Touch品牌的中国市场运作,并在2019年完成中文版品牌VI升级,以“宝露泰奇”品牌在中国市场面世。

根据宝露泰奇披露的招股书显示,若此次发行成功,所筹资金净收益的20%将用于产品创新和开发,40%用于业务扩张以及收购或投资,另外40%用于营运资金、运营费用和其他一般公司用途。

实际上在宝露泰奇提交IPO申请之前,今年5月,另一家母婴护理品牌润本生物技术股份有限公司就曾递交招股说明书,计划于上交所主板上市,拟募集资金9.03亿元。

另外,红色小象母公司上美集团也在近期进行了IPO申请,再度冲刺港股上市。

对比来看,红色小象总体量规模最大,超过宝露泰奇与润本生物。据招股书,红色小象2021年零售额超18亿元,在国货母婴护理品牌中排名第一,当年营收为8.71亿元。2022年上半年,在上美集团几大主营品牌中,红色小象贡献的收入占比为24.2%,仅次于韩束的47.8%。

其次是润本生物,该公司2021年总收入为5.82亿元。与红色小象和宝露泰奇有所不同,润本生物第一大业务一直是驱蚊系列产品,婴童护理系列产品近两年才开始发力,收入占比由2019年的30.58%上升至2021年的37.24%,达到2.17亿元。

据了解,润本生物核心产品包括驱蚊、婴童护理、精油三大类,旗下婴童护理产品销售收入占比逐年上升,主要是由于驱蚊业务不可控因素增加,企业顺势转型,不断推出婴童类热销产品,同时积极拓展抖音等线上销售渠道,报告期内润本生物超过七成收入都来自线上。

研发力普遍不足,上市存隐患

很长一段时间以来,国内一些美妆公司都因为重营销轻研发受到诟病,而在母婴护理市场这一问题也同样普遍存在。

以润本生物为例,今年8月5日,证监会针对该公司招股书披露的公司规范性、信息披露、财务会计资料相关等32个问题进行问询,并要求公司进行回复。随后在8月19日,润本生物及保荐机构申万宏源更新了招股书内容。

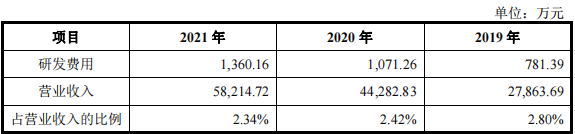

从新披露的招股书内容来看,润本生物内部面临着多重问题。首先是研发费用占比逐年降低。研发一直是润本生物的短板,据更新的招股书内容显示,在润本生物的5项发明专利中,有3项是受让自其他公司所得,只有2项为自研的原始取得。

除此之外,2019年至2021年润本生物营业收入分别为2.78亿元、4.43亿元和5.82亿元,呈现逐年增长的趋势,但与此同时报告期内研发费用分别为781万、1071万和1360万,占比从2.80%下降至2.34%。

与润本生物类似,宝露泰奇同样面临着研发投入不足的境况。在2020和2021年,宝露泰奇研发费用分别为23万美元和29万美元,其中2021年研发费用占经营费用的4.42%。

尽管单从数字上来看,宝露泰奇研发费用投入占比高于润本生物,但在公司收入逐年上升的情况下,宝露泰奇研发费用增长率却远低于营销费用。在报告期内,宝露泰奇研发费用增长率为30.2%,而其营销费用从39万美元增加至70万美元,增长率达到79.9%,远高于研发费用增长率。

此外需要注意的是,润本生物还多次在抽检、双随机检查中被检查出问题,既存在过大额关联交易,又持续存在第三方回款。据公开信息显示,润本生物最近一次抽查问题发生在2020年11月9日,当时在广州市市场监督管理局进行的“自我声明公开的企业标准和团体标准定向抽查”中,润本生物被检查出问题并责令改正。

今年,多个品牌在母婴赛道持续发力,旨在争抢母婴第一股,但考虑到业内不断迎来新玩家,未来婴童护理赛道竞争力持续增加,在正式获批上市之前,企业首先需要解决的或许还是自身研发能力欠缺、不规范交易频发等问题。

婴童市场迎来上升期

尽管近年来我国新生儿出生率呈现下降趋势,但由于这一群体基数较大,因此婴童护理市场一直被业界看作是蓝海。据欧睿咨询数据,预计2026年我国婴童护理市场规模将接近500亿,其中婴童护肤品类的市场规模预计将达到180亿元,前景广阔。

当然,与成人品牌相比,我国婴童品牌起步较晚、发展历史较短,过去在中高端市场国货品牌占有率一直处于劣势。但随着近年来品牌在研发、营销等环节的投入持续增加,国货产品的占有率也正在不断提升,尤其是在天猫、抖音等电商平台上,国货品牌与国际品牌正呈现分庭抗礼的态势。

据魔镜数据显示,在2021年7月-2022年6月的天猫婴童护肤品牌销售额榜单上,包括戴可思、红色小象、松达等国货品牌均名列前茅,其中戴可思以3.74亿的销售额领跑,销售额占比达7.8%。排名第二的美国品牌艾惟诺销售额3.5亿,占比为7.3%,而红色小象和松达的销售额分别为3.15亿和2.35亿。

除了专注婴童赛道的既有品牌,近两年来包括上美集团、寻荟记等多个国货品牌企业也推出了新的婴童产品线。其中上美集团在2015年成功打造红色小象后,又在今年推出新的婴童护肤品牌“newpage一页”。据官网介绍,newpage一页由儿科专家崔玉涛和科学家黄虎联合创立,旨在打造天然纯净、安全有效的婴童护肤品牌。

婴童护理市场之所以被业界看好,能够不断吸引品牌入局,还有赖于官方政策层面的支持以及当前消费者意识的转变。

一方面是政策的不断规范化。在今年1月,国家药监局正式发布《儿童化妆品监督管理规定》,涉及内容包括儿童化妆品定义、标签要求、配方原则等多个方面,进一步加强了对儿童化妆品的监督管理,提高产品准入壁垒,也进一步规范市场,头部企业的优势得以释放。

其次是消费者意识和偏好的转变。由于婴童群体的敏感性,婴童护理产品一直都受到市场的高度关注,当前Z世代父母消费能力不断提升,科学育儿观念显著增强,对产品品质、功效、服务等都提出了更高的要求。随着消费者需求的精细化以及对产品力概念的加强,有望进一步促进品牌产品的创新迭代,推动我国婴童消费市场升级趋势。

此外,据艾瑞咨询数据显示,当前我国消费者倾向于通过小红书、微信、微博等社交平台获取产品信息,其中77%的母婴人群表示乐于在社交平台进行好物分享,高达81%的人群更偏向通过线上渠道购买婴童产品,电商平台的发展无疑也为婴童护理市场的发展注入更多可能性。

评论