记者 |

编辑 | 牙韩翔

10月26日,绝味食品发布了2022年三季度财报,报告期内,公司实现营业收入51.2亿元,同比增加5.64%,净利润为2.19亿元,同比下滑77.24%;第三季度单季收入17.84亿元,同比增加4.77%,但净利润1.21亿元,同比下滑73.85%。

这已经是绝味食品的净利润连续四个季度下滑。

根据此前的财报显示,2021年第四季度至2022年第二季度,绝味食品净利润分别是1685.47万元、8906.68万元、952.59万元,分别同比下滑了90.71%、62.24% 、96.42%。

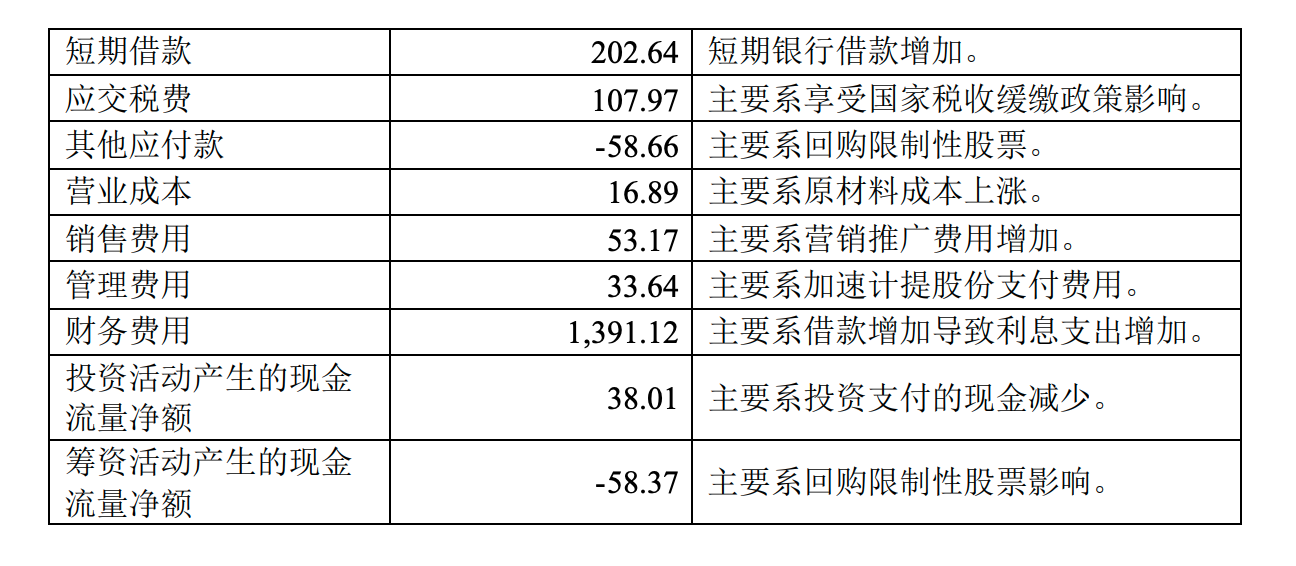

绝味食品在财报中解释称,报告期多数费用出现增长,包括营业成本由于原材料成本上涨,增长了16.89%,营销推广费用增加导致销售费用增长了53.17%,以及加速计提股份支付费用导致管理费用增长33.64%等等。

针对原材料价格上涨压缩了利润空间的问题,早在今年上半年业绩说明会上,绝味食品董事长兼总经理戴文军曾表示,公司已开展多层次的降本增效,包括压缩生产周期、降低单位能耗,最大限度地提升生产效率,压缩生产费用和成本等。但就三季报而言,成本压力还有待释放。

直营连锁为引导、加盟连锁为主体的销售模式,使得绝味食品在中国市场快速扩张。

截至2021年末,绝味食品中国大陆地区门店总数达13714家(不含港澳台及海外市场),全年净增长1315家。虽然最新季报未公布新开店数,但根据招商证券调研反馈,今年前三季度绝味食品净增门店约1300家。

一位在广州从事餐饮及零售行业的人士对界面新闻分析称,绝味食品利润表现不尽如人意,很大程度上和开店过快有关。“随着加盟商越多,管理成本也越高,要给加盟商的利润和补贴也会增大,容易造成增收不增利;而且门店密度太大,也可能影响单店收益,进而影响整体利润表现。”

来自招商证券的调研多少可以说明问题,绝味食品在今年七八月单店恢复到去年同期的9成以上,但整体而言三季度平均单店估计双位数下滑。受单店缺口影响,公司在今年第三季度鲜货类产品收入14.88亿元,同比下滑3.25%。

但绝味食品似乎并没有要放缓开店脚步的打算。按照这家公司此前公布的星火燎原和海纳百川计划,预计接下来的第四季度,绝味食品还将加速开店,预计2022年全年总开店数在1500家左右。

星火燎原计划是指鼓励绝味食品骨干雇员返乡开店,加快下沉市场布局;海纳百川计划则是对其他下沉市场中小型副食品店面进行加盟,供货渠道完全纳入绝味工厂。根据一份去年12月的投资者调研纪要显示,海纳百川计划已经于2021年四季度开始推进。

下沉到现在,绝味食品已经很难再去回避门店拓展天花板的问题。相比一、二线城市成熟的市场消费环境,再逐渐下沉开店难度可能更高,低线城市的消费力、营销和渠道打法的不同需要去适应,对供应链密度也提出更高要求,同时,营销等销售费用也会增加,这也意味着成本会加大。

在广大的下沉市场,不止绝味食品,煌上煌和周黑鸭也加快速了“跑马圈地”的速度,竞争相当激烈。以周黑鸭为例,今年6月它推出了单店特许经营2.0轻盈版,不仅降低了投资者的投资门槛,也进一步扩大了准入市场区域,包括试图下沉到县域市场,进入品牌力较强的区域乡镇或者人口规模在10万及以上的人口大镇。

而除了来自竞争对手的狙击外,如何在消费者口味审美疲劳,卤味市场同质化严重的当下寻求突破,也还是包括绝味食品在内卤味巨头们需要“头疼”应对的课题。

评论