文|DataEye研究院

今年最亮眼的游戏股——冰川网络发布2022年三季度业绩报告。

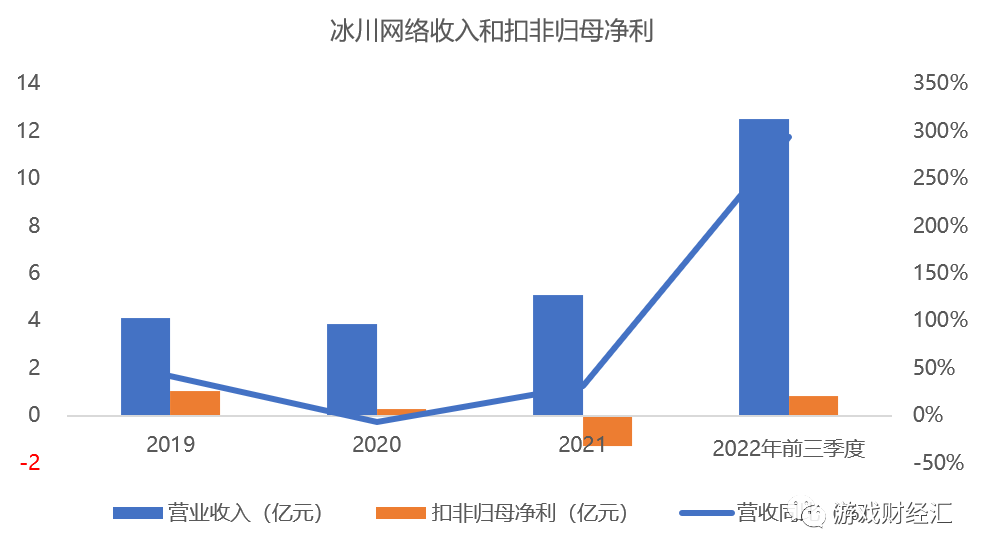

前三季度,公司总营收12.52亿元,较去年同期翻了近3倍,扣非归母净利润约8088万元,同比翻了4倍以上。

从业绩表现来看,冰川网络堪称2022年最大的黑马。

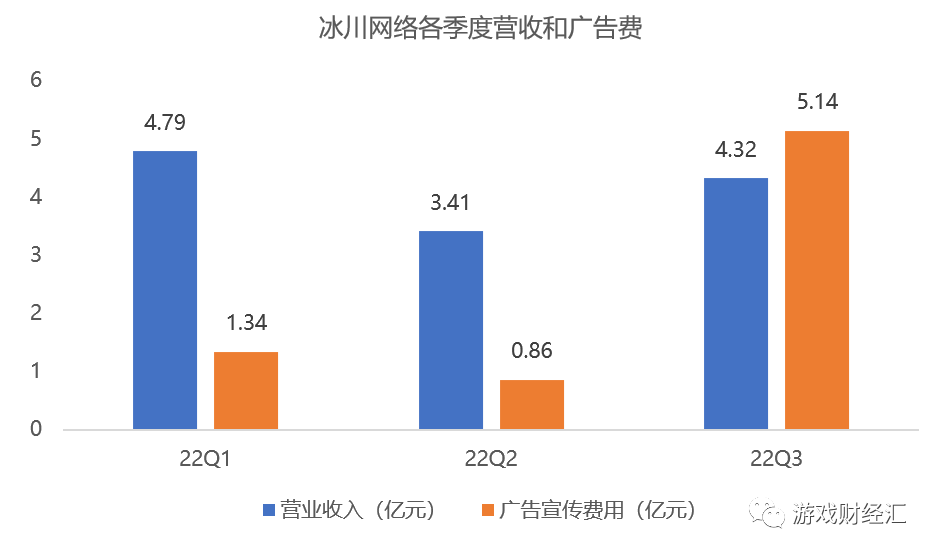

但冰川网络Q3单季度收入4.32亿元,净亏损2亿。较上半年3亿元的净利润大幅缩水。

Q3到底发生了什么?

这家黑马公司三季度表现如何?业绩增长是否可持续?

一、Q3业绩分析:营收暴涨,广告费高企导致单季度亏损

(一)Q3营收分析:爆款游戏拉动收入增长,但广告费高企导致单季度亏损

冰川网络在Q3继续保持高增长势头,但净利润出现大幅下滑,主要由于销售费用大幅激增。

22Q3冰川网络收入达4.32 亿元,同比增长约335%,扣非归母净亏损约2.05亿元。

冰川网络Q3收入大幅增长主要归功于《超能世界》、《X-HERO》等卡牌游戏收入增加,录得亏损主要由于单季度销售费用激增至5.46亿,极大吞噬了公司利润。

前三季度,冰川网络总营收约12.52亿元,同比翻了近3倍,扣非归母净利润约8088万元,同比翻了4倍以上。

数据来源:财报;游戏财经汇制图

在游戏品类上,曾经深耕MMORPG赛道的冰川网络经过一段时间的转型后,在卡牌领域找到一套行之有效的打法。

收入增长原因①:《圣魂纷争》之后,冰川网络再推爆款卡牌新品

新品方面,继《圣魂纷争》之后,冰川网络又拿出了一款爆款卡牌游戏《超能世界》。

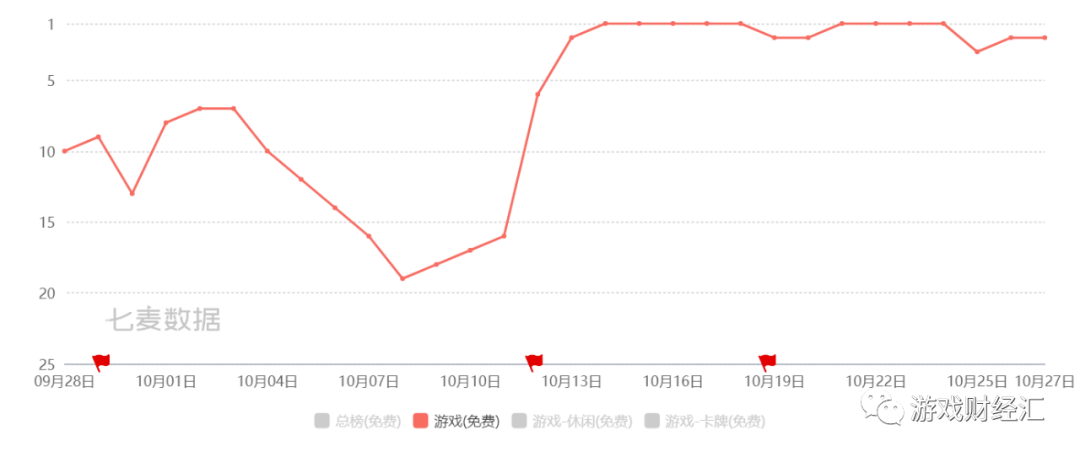

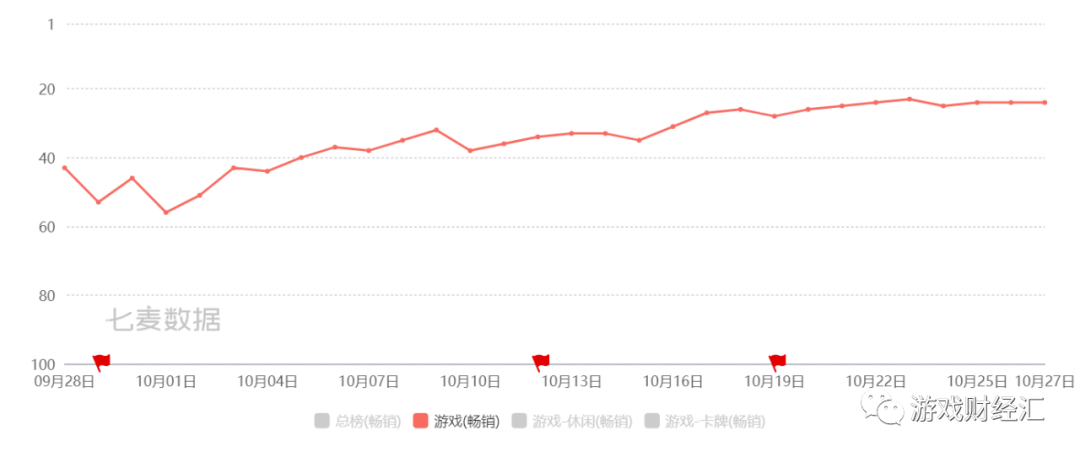

《超能世界》于8月在大陆上线,10月以来排名不断攀升,连续15天占据iOS免费榜前三位置,甚至冲进iOS畅销榜TOP25。

图:《超能世界》近一个月iOS游戏免费榜排名趋势;来源:iOS

图:《超能世界》近一个月iOS游戏畅销榜排名趋势;来源:iOS

根据七麦数据,《超能世界》iOS端累计收入达594.8万美元(折合约4274.05万元),iOS端累计下载量约402万次,近30日iOS日均收入约12.9万美元。

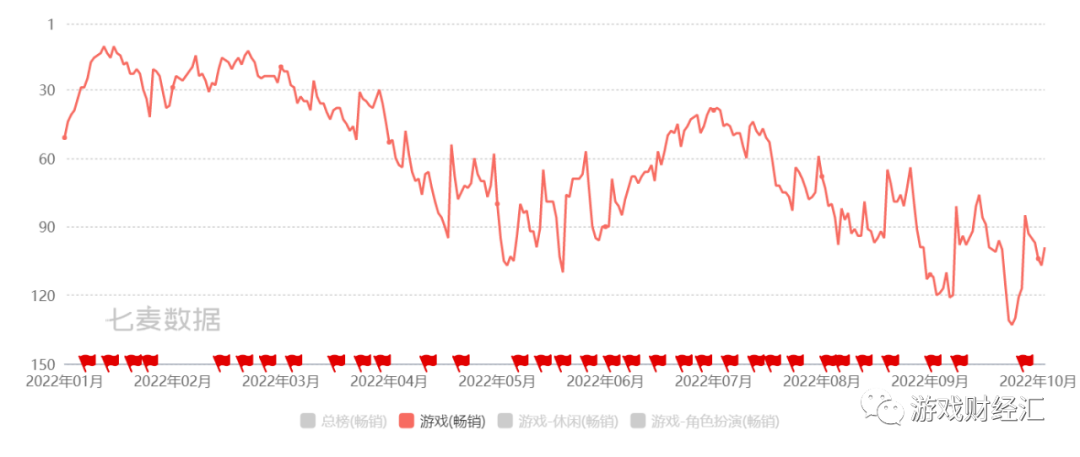

在老产品方面,《圣魂纷争》充值流水及收入有所下滑。而上半年《圣魂纷争》收入达6.37亿元,贡献超7成游戏营收,是冰川网络营收和净利润扭亏为盈的最大利器。

图:《圣魂纷争》2022年以来iOS游戏畅销榜排名趋势

在《圣魂纷争》国内流水出现下滑之际,冰川网络再推新品。从目前的表现来看,《超能世界》有望成为继《圣魂纷争》之后又一个爆款游戏。

收入增长原因②:《X-HERO》成功出海,冰川网络海外收入开始爆发。

《X-HERO》Q3海外市场表现亮眼。根据Sensor Tower数据,《X-HERO》9月首次入围中国手游海外收入榜TOP30,位列第26名,同时位列中国手游海外收入增长榜第4名(排名上升15位)。

此外,冰川网络于8月底在中国港澳台地区上线了《X-HERO》的港澳台版本——《英雄戰紀-紅藍大作戰》。根据data.ai数据,《英雄战纪》登顶9月台湾地区放置类RPG游戏下载量和收入双榜第一。

凭借《X-HERO》在海外市场的出色表现,冰川网络海外收入迎来大爆发。根据data.ai数据,22年9月冰川网络位列中国游戏厂商出海收入第22名,排名上升23名。

上半年,冰川网络境外(含港澳台)收入仅1669.8 万元,同比下滑 53.9%,可以预见的是,冰川网络下半年海外收入将迎来大爆发。

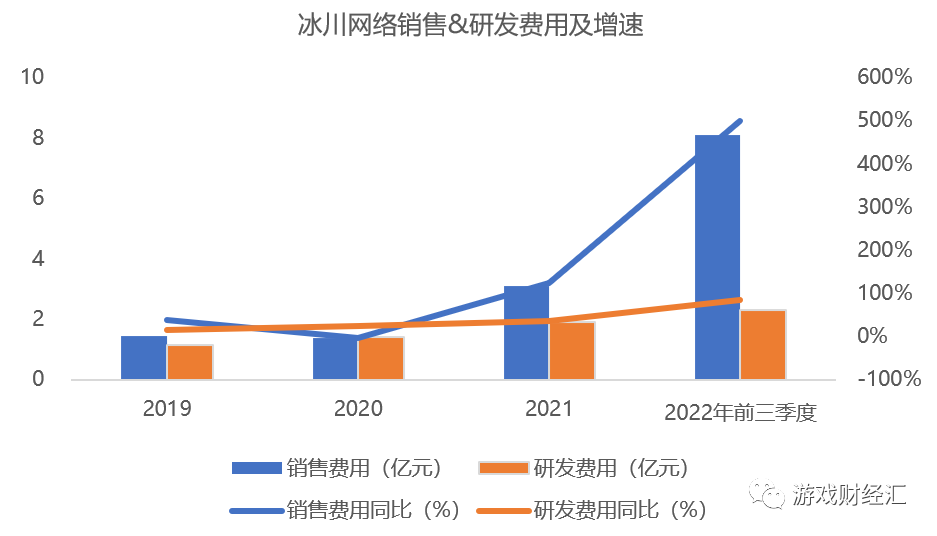

(二)Q3费用分析:单季广告费超5亿,销售研发费用合计占据8成收入

22年前三季度,冰川网络销售费用和研发费用均超过21年全年。

数据来源:财报;游戏财经汇制图

具体来看,冰川网络Q3销售费用约5.46亿元,研发费用0.55亿元,前三季度销售费用约8.11亿元,研发费用约2.3亿元。前三季度,单销售和研发两项费用就占据收入的80%以上。

研发费用大幅增长主要系研发人员增加导致研发人力成本增加。

财报显示,冰川网络不断加大研发投入,近两年逆势扩充研发团队。

销售费用大涨,主要由于冰川网络对卡牌类产品《超能世界》《X-hero》开启大规模广告投放,两款产品能出圈也要归功于公司堪称疯狂的广告投放。

财报显示,22Q3冰川网络广告宣传费用为 5.14 亿元,其中《超能世界》《X-hero》两款产品累计广告宣传费用超过 4.50 亿元,两款广告宣传费用占公司广告宣传费用总额的比例高达87%。(《超能世界》于8月中旬在大陆上线,处于新游推广阶段,故广告宣传费用较高)

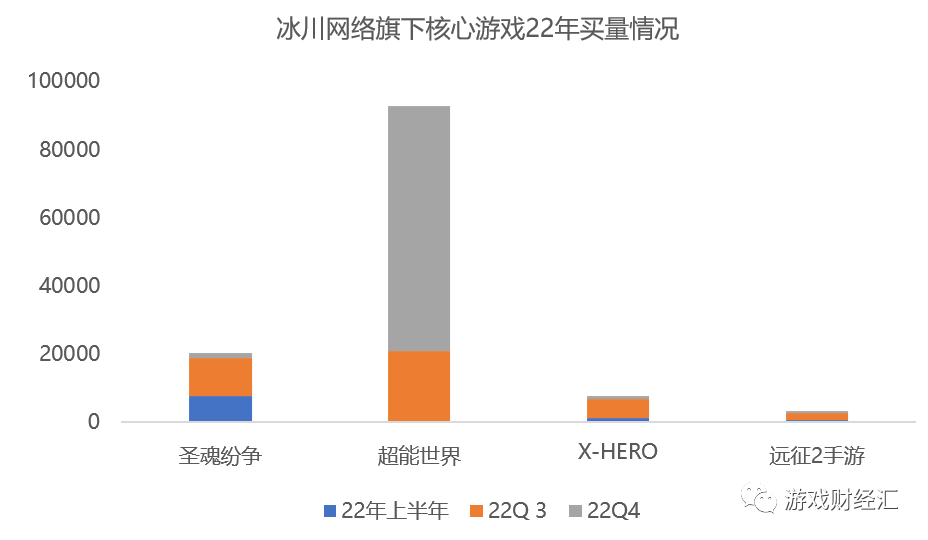

这一点也可以从DataEye数据得到印证。第三季度,冰川网络对旗下核心产品加大买量力度,效果广告投放量远超上半年。其中大部分素材投向了《超能世界》、《圣魂纷争》以及《X-HERO》。

数据来源:DataEye;游戏财经汇制图

进入Q4,冰川网络广告投放力度不减。《超能世界》单日素材投放量连续多日突破1万组。截至目前,《超能世界》累计投放素材数已超9.2万组。

根据公司游戏收入及广告宣传费确认政策,《超能世界》《X-HERO》部分收入将在后续确认。

小结:

冰川网络在Q3继续保持高增长势头,由于销售费用高企净利润出现亏损。前三季度,销售及研发费用合计占据8成收入。

二、冰川网络业绩增长是否可持续?

冰川网络业绩增长是否可持续?

为了研究上述问题,我们使用SWOT分析法分析冰川网络未来增长是否可持续。

内部因素:

(一)优势S(Strengths)

营销侧,冰川网络擅长副玩法产品营销“组合拳”,目前已有多款产品依托副玩法营销实现迅速出圈。未来有望依靠这套打法,继续复制一些收入不错的游戏。(副玩法营销,即在产品上植入休闲副玩法,以休闲副玩法作为买量素材,加大产品受众面)

副玩法营销的关键是寻找和主玩法相匹配的小游戏,小游戏的选取要贴合用户属性,争取让用户留存下来。这套打法已是业内“公开秘密”,但休闲游戏的用户能否留存下来,那就要看各家水平了。

目前冰川网络的优势是用户留存率较高。据了解,冰川网络对爆款休闲小游戏的摸索持续了近一年,旗下产品新增爬塔、闯关、画线救狗、挪车等副玩法也是经过多次尝试。

截至目前,已有不少厂商入局副玩法营销。但其他厂商摸索跟进需要一定时间,参考冰川摸索这套打法的时间,可能是半年到一年。

(二)劣势W(Weaknesses)

①研发层面,产品研发能力有待提升。

研发层面,冰川网络产品研发能力有待提升,旗下爆款卡牌游戏同质化严重。近期上线的新游《超能世界》在TapTap评分仅4.8分。

②收入高度集中,营收依赖于某几款产品。

21年及以前,冰川网络收入高度依赖“远征”“龙武”两款 IP游戏,22年冰川网络终于摆脱了对两款IP的依赖,但收入依然高度集中。

今年上半年,冰川网络旗下《圣魂纷争》营收6.37亿元,为公司贡献了超七成游戏营收。而冰川网络Q3业绩大涨主要归功于《X-HERO》、《超能世界》等爆款卡牌产品。

目前来看,冰川网络爆款产品游戏生命周期偏短。公司上一个爆款产品《X-HERO》国服版《圣魂纷争》于21年11月上线,流水在22Q1达到巅峰,随之出现下滑。

冰川网络若不能持续的开发出新的爆款游戏,一旦前述爆款产品收入出现下滑,公司整体收入可能随之下滑。

③ 副玩法买量在增收的同时也造成公司销售费用大幅增长,此外该打法的边际效用可能会下滑。

今年以来,冰川网络在加大广告投放力度后,收入大幅提升。但这存在两个弊端:

第一,旗下游戏目前非常依赖于买量营销。《X-HERO》、《超能世界》等产品能快速出圈主要归功于副玩法买量,一旦停止买量,上述爆款产品收入可能会受到较大影响。

第二,副玩法营销的边际效用可能会下滑。

数据来源:wind;游戏财经汇制图

22年Q1和Q2,冰川网络销售费用激增,带动营收大幅增长。但销售费用(广告营销费)对收入的拉动作用正在减弱。

22年上半年,《圣魂纷争》收入6.37亿元,收入占公司游戏业务收入的比例77.69%,营销费用约1.26亿元。

也就是说冰川网络用1.26亿元的营销费用换来了6.37亿元收入,粗略计算,一元的营销费用能换来5元收入,效率非常之高。究其原因,《圣魂纷争》采用副玩法营销策略,休闲游戏的买量成本会普遍比中重度游戏买量成本低60%甚至更高。

但到了Q3,《超能世界》《X-hero》两款产品累计广告宣传费用超过 4.50 亿元,已经超过公司Q3总收入。

副玩法营销门槛并不算高,随着众多厂商入局,该玩法所带来的红利大幅下降。

值得关注的是,根据DataEye数据,冰川网络Q4起买量力度非但不减,甚至加大了买量力度。

外部因素:

(三)机会O(Opportunities)

①融合类休闲SLG在海外市场大有可为,副玩法营销对于休闲SLG品类具有巨大优势。

游戏财经汇认为,目前融合类休闲SLG在海外市场大有可为,SLG也是国内中小游戏厂商最容易实现突围的赛道。

冰川网络在SLG赛道资历较浅,正面PK FUNPLUS、莉莉丝等大厂十分困难。

冰川网络副总裁在接受游戏葡萄采访时透露,公司有意做轻度SLG,依照副玩法+轻度SLG的思路,参考《口袋奇兵》,不论是国内还是海外都是有机会的。

目前中国厂商出海的SLG产品中融合玩法较少,代表产品包括“合成+SLG ”玩法的《口袋奇兵》、“三消+SLG” 玩法的《Puzzles &Survival》,上述两款产品在海外市场均取得优异成绩。

游戏财经汇认为,冰川网络若能将《X-hero》的打法成功复制到SLG品类,有望打造出下一个《口袋奇兵》、亦或《Puzzles& Survival》。届时,冰川网络收入体量有望再上一个台阶。

②有望与更多优质CP方达成合作,产品矩阵有望进一步丰富。

由于冰川网络今年接连打造爆款,这会吸引中小CP方将发行权交给冰川网络。游戏财经汇了解到,目前已有游戏厂商委托冰川网络帮忙投放。

这对双方来说是一件共赢的事,中小CP方或将收获爆款,而冰川网络正好可以借此机会拓展产品矩阵。

近期,冰川网络官方宣布将独家代理两款游戏:一款是放置卡牌产品的《暮光幻想》,另一款是SLG游戏《攻守之奕》。

(四)威胁T(Threats)

①副玩法产品营销“组合拳”护城河不深,容易被效仿。

副玩法营销已成为行业内公开的秘密。有业内人士告诉游戏财经汇,副游的打法在圈内已经跑了一年了。

目前国内很多厂商如江娱互动、震游科技、FUNPLUS已经入局,这也导致休闲游戏买量价格大幅提高。

目前冰川网络是为数不多采用该打法的上市游戏公司,但多家游戏上市公司跃跃欲试,已经“瞄准”副玩法产品营销“组合拳”。

游戏财经汇推测,留给冰川网络的红利期可能只有半年到一年,冰川网络如果不能抓住这个窗口期转型构筑更深的“护城河”(比如做出一款SLG爆款),可能会被其它厂商摸透副玩法打法,从而失去优势。

②版号制约。

国内游戏版号虽恢复发放但总量大幅缩减,且优先扶持中小公司、轻量级游戏。

今年以来国产游戏版号已经陆续下发4次,但冰川网络“颗粒无收”。为此,冰川网络将被迫转战海外市场。

目前冰川网络游戏业务依然以国内市场为主。上半年,冰川网络境外(含港澳台)收入 仅1669.8万元,占总收入的 2.0%。

小结:

冰川网络擅长副玩法营销,未来有望依靠这套打法,与更多优质CP方达成合作,产品矩阵有望进一步丰富。此外,融合类休闲SLG在海外市场大有可为,副玩法营销对于休闲SLG品类具有巨大优势。

三、总结

(一)收入端:前三季度业绩翻倍,但三季度出现亏损

在同行利润下滑之际,冰川网络前三季度不仅实现了扭亏为盈,且净利润较21年翻了4倍以上。

前三季度,冰川网络总营收12.52亿元,较去年同期翻了近3倍,扣非归母净利润约8088万元,同比翻了4倍以上。从业绩表现来看,冰川网络堪称2022年最大的黑马。

但冰川网络Q3单季度收入4.32亿元,净利亏损2亿。净利润大幅下滑,主要由于销售费用大幅激增。

(二)费用端:单季广告费超5亿,销售研发费用合计占据8成收入

22年前三季度,冰川网络销售费用和研发费用均超过21年全年。

前三季度总销售费用约8.11亿元,总研发费用约2.3亿元,两项费用占据收入的80%以上。

Q3销售费用飙升侵蚀利润。Q3冰川网络销售费用高达5.46亿元,已经超过Q3总收入。

(三)目前优势&机会:

优势:

营销侧,冰川网络擅长副玩法产品营销“组合拳”,目前已有多款产品依托副玩法营销实现迅速出圈。未来有望依靠这套打法,继续复制一些收入不错的游戏。

机会:

①融合类休闲SLG在海外市场大有可为,副玩法营销对于休闲SLG品类具有巨大优势。

②有望与更多优质CP方达成合作,产品矩阵有望进一步丰富。

(四)目前劣势&威胁:

劣势:

① 研发层面,产品研发能力有待提升。

② 收入高度集中,营收依赖于某几款产品。

③ 副玩法买量在增收的同时也造成公司销售费用大幅增长,此外该打法的边际效用可能会下滑。

威胁:

①副玩法产品营销“组合拳”护城河不深,容易被效仿。

② 版号制约。

冰川网络业绩增长是否可持续?

从我们的观察来看,冰川的副玩法产品营销“组合拳”之所以暂时能让业绩一骑绝尘,主要因为对于产品的打磨,特别是对于休闲用户留存率的重视,这得益于企业高层研发出身且愿意试错创新的思维——这是这家公司的核心竞争力。

下一个关键节点,在于公司轻度SLG产品精品化的打磨,迈过了这个门槛,冰川业绩有望上一个台阶。

评论