文|氨基观察

全球药王宝座,进入交替的关键阶段。

默沙东的K药(Keytruda),在销售额层面实现对艾伯维Humira的超车已近在咫尺。

根据默沙东三季报,K药前三季度销售额为154.87亿美元,仅以微弱的差距落后于Humira(156.58亿美金)

迟暮之年的Humira,被K药反超豪无悬念。第三季度,Humira全球销售额同比增速仅有3.3%。考虑到其美国专利即将到期,陨落节点已经不远。

眼下,市场唯一的疑惑,或许是K药的销售额天花板能有多高?

第三季度,K药销售额增速为20%;若剔除汇率影响,销售额实际增速为26%。在基数不低的情况下,K药依然展现“恐怖”的增速。

看起来,切换了增长引擎之后的K药,还相当能打。

/ 01 /K药切换了增长引擎

K药能够持续增长,与其在肺癌领域的强势地位有关。

一直以来,在肿瘤领域,有“得肺癌者得天下”的说法。肺癌是全球最大的癌种,每年因肺癌死亡人数大约为150万人。

其中,非小细胞肺癌是最常见的肺癌类型,占比大约85%。正是凭借在非小细胞肺癌一线疗法的战役中胜出,K药成功逆袭O药,成为PD-1领域不可替代的存在。

过去几年,K药的强劲增长也主要由非小细胞癌这一适应症贡献。

比如,2017年K药在美国的收入中,有55%来自非小细胞癌领域;2018年,这一比例则达到70%左右。

但如今来看,K药能够保持多年强劲的增长,“引擎”早已不局限于非小细胞癌适应症。

2021年开始,辅助/新辅助治疗的相关适应症,正成为K药的新增长引擎。根据默沙东最新披露的2022年三季报,这一领域正越来越“强势”。

根据最新三季报的电话会议,K药在美国的增长,主要受益于三阴性乳腺癌、肾癌、黑色素瘤等癌症的辅助/新辅助治疗,其次才是非小细胞肺癌;

而在美国之外的市场,K药的增长主要引擎虽然还是非小细胞肺癌,但乳腺癌、肾癌的辅助/新辅助治疗也在强势补位。如默沙东CEO Rob Davis所说:

这些适应症在今年获批上市后,开局很强劲。

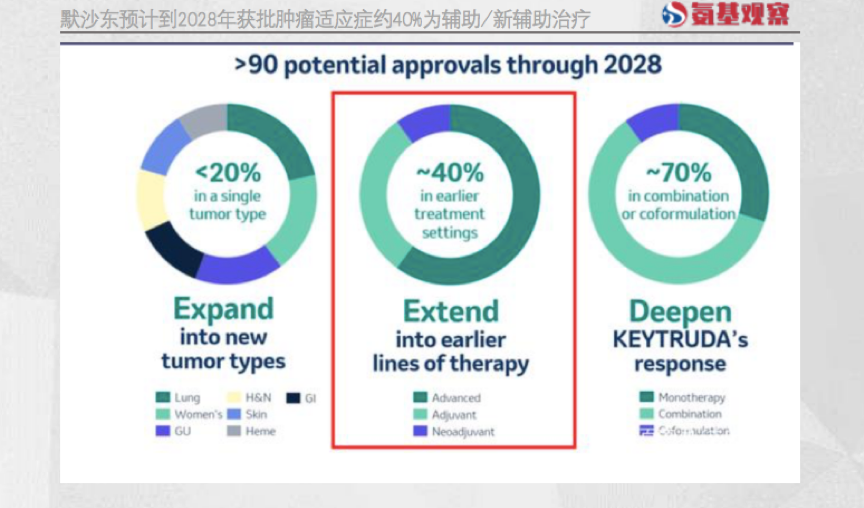

这或许并不意味。此前,默沙东就预计到2028年,约40%的获批适应症为辅助/新辅助治疗,销售额占比能达到30%。

如今,公司的预测似乎正在成为现实。

/ 02 /PD-1的新战场

不管默沙东的预测能否实现,辅助/新辅助治疗的肿瘤适应症都将是PD-1的新战场。

一直以来,辅助/新辅助治疗是提升患者生存预后的有效手段。

所谓新辅助治疗,是指在手术切除肿瘤前,先使用化疗、放疗、靶向治疗等方法对患者进行治疗。

该目的在于两点,一是缩小肿瘤侵犯范围,最终具有更好的切除效果;二是减小肿瘤大小,使得原本不适合切除的肿瘤变为可切除。

也正因此,在侵袭性极强的相关肿瘤治疗中,比如默沙东提到的三阴性乳腺癌,使用能够控制肿瘤侵袭的药物尤为重要。

而辅助治疗则是在手术后,对患者进行治疗清除潜在的微小肿瘤细胞。手术治疗终究无法清除残余的微小癌细胞,这或许会引起肿瘤复发风险。因为,预后治疗极为关键。

辅助/新辅助概念并不新颖,只是有效手段有限,肿瘤患者长期生存获益有限,面临较大的瓶颈。正是在这一背景下,PD-1强势登场。

在三阴性乳腺癌的辅助/新辅助治疗临床中,K药就展现了惊艳的成果。根据默沙东披露的数据,针对早期三阴性乳腺癌患者,K药联合化疗组将无事件生存期的风险降低了37%。

长远来看,辅助/新辅助治疗的肿瘤适应症不仅是PD-(L)1的新战场,更是重要的增量战场。

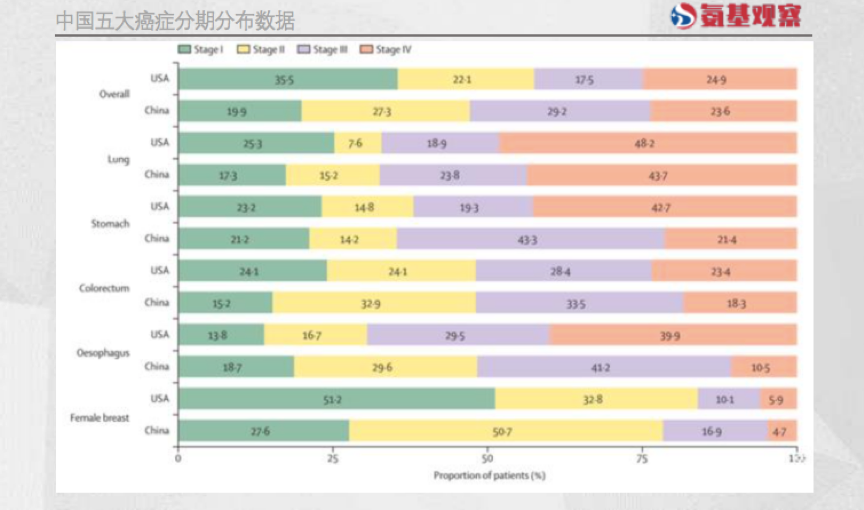

辅助/新辅助治疗的目标群体主要是2/3期肿瘤患者。不管是美国还是中国,新确诊的患者,2/3期肿瘤患者比例占绝大多数。

比如,根据中国国家癌症登记中心的统计研究数据,我国主要的五大癌症,包括肺癌、胃癌、食管癌、结直肠癌及女性乳腺癌,56.5%的患者确诊时处于2/3期。

也正因此,默沙东对这一市场虎视眈眈。

/ 03 /基于策略与实力的突围

对于国产PD-(L)1来说,要想在已成红海的市场中获取更多的市场份额,如何在辅助/新辅助治疗领域占据一席之地将是关键。

当前,包括恒瑞医药、君实生物、信达生物、百济神州等企业均已入局。

可以理解,目前PD-(L)1在各肿瘤适应症的一二线疗法方面,不说竞争格局已基本确定,但入局者均不在少数。新辅助治疗成为肺癌领域为数不多的机会。

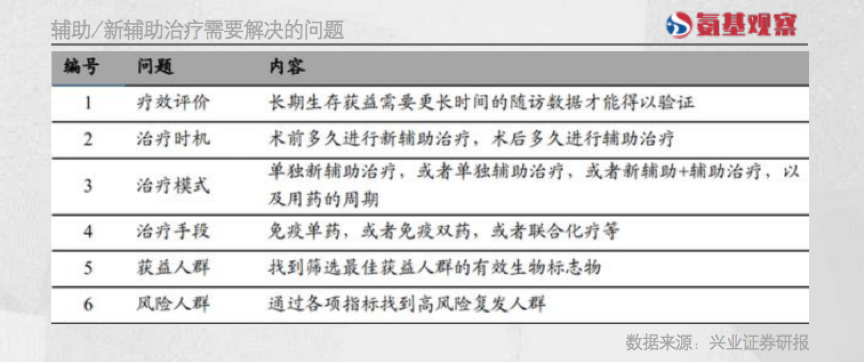

因为PD-(L)1 抑制剂在辅助/新辅助治疗领域,整体上仍处于探索阶段,并且不同癌症类型的早期治疗差异化更大,还有一系列亟待解决的问题。

只要临床开发策略得到,未尝不能后来居上,或者说提前卡位。

在海外,即便K药一马当先,但其它药企依然找到了突围方向。例如,在非小细胞癌市场,率先拔得头筹的是罗氏。

在非小细胞癌适应症的开发中,罗氏的阿替利珠单抗,通过找准获益人群(PD-L1≥1%)的方式,顺利拿下了肺癌领域的首个辅助治疗适应症。

在新辅助治疗,领跑的则是O药。今年3月4日,百时美施贵宝宣布,FDA批准其PD-1抑制剂Opdivo与含铂双药化疗联用做为新辅助疗法,治疗可切除非小细胞肺癌患者,不论患者PD-L1表达情况如何。

显而易见,在整个适应症的开发过程中,效率与策略的正确与否,最终决定一个药品的上市进度与最终商业价值的大小。

当然,“效率”与“策略”能否带来商业价值的根本是基于治疗效果。K药之所以广受认可,核心是数据可靠:

其各项临床主要终点选择,都包含更具说服力的总生存期数据。这是衡量肿瘤药物最终治疗药物的金标准。

但目前来看,国内更多产品的主要临床终点选择,是无事件生存期或无疾病生存期。固然,这些指标也是疗效的重要衡量标准,但相对总生存期这一数据来说,质量会有所“折扣”。

打铁还需自身硬。谁能走的更远,需要“策略”,但更需要实力。

免责声明:本文(报告)基于已公开的资料信息或受访人提供的信息撰写,但氨基观察及文章作者不保证该等信息资料的完整性、准确性。在任何情况下,本文(报告)中的信息或所表述的意见均不构成对任何人的投资建议。

评论