文|新经济e线

受A股市场下行震荡影响,今年三季度公募基金净利润下滑至-8966亿元,持有A股股票市值缩水至5.30万亿元。其中,主动股票型基金持有股票市值回落至0.58万亿,股票仓位同步下降至88.97%。受权益市场波动影响,三季度公募基金股票资产占比较上季度环比下降2.46%,对应其持有A股的流通市值比例为8.34%,环比小幅下降。

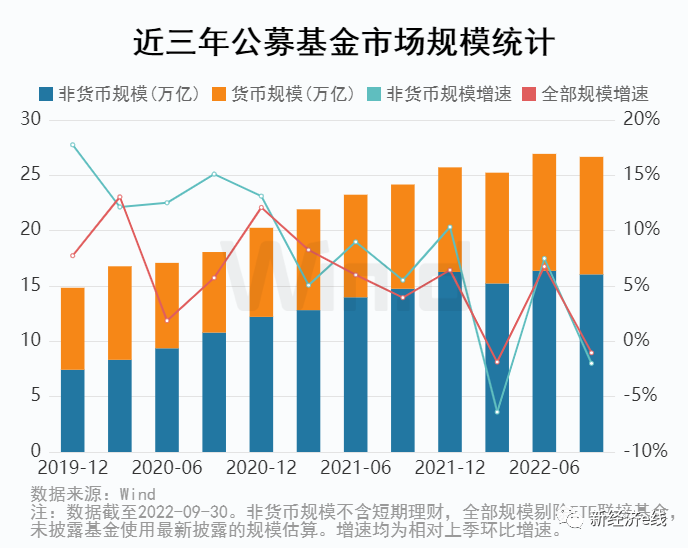

Wind统计表明,截至三季度末,公募基金规模26.43万亿元,与上季度数据基本持平。除债券型基金规模环比增长7.06%及货币市场基金规模小幅增长外,其余类型基金规模均不同程度缩减。其中,股票型基金和偏股混合型基金规模分别缩水至20712亿元和48593亿元,环比分别下降7.06%和11.74%。

新经济e线获悉,从基金业绩回报来看,以主动偏股基金(基金成立日期不晚于今年7月1日的普通股票型基金、偏股混合型基金以及股票仓位超过50%的灵活配置型基金,A/C份额合并计算,以下同)为例,由于权益市场大幅下跌,今年前三季主动偏股基金收益均值为-18.72%,平均回撤近两成。

其中,2022年3季度主动偏股基金净值平均回撤超过一成,当季收益为-11.32%。在以上3700只样本基金中,今年前三季度累计获得正收益的主动偏股基金共计101只,占比不到一成,仅2.73%。

公募定价权小幅回落

新经济e线注意到,截至今年三季度末,受公募基金当季整体净利润减少所致,其在A股市场的定价权出现小幅回落。截止2022Q3,全市场所有公募基金持有A股的市值为5.29万亿元,较上一季度减少11.49%。公募基金占A股总市值的比例由2022Q2的7.01%回落0.08pct至6.93%,处于2010年以来的90%的分位数水平。尽管如此,公募基金仍是A股市场最大的机构投资者。

2022年三季度,市场震荡下跌,上证指数、沪深300、创业板指分别下跌11.0%、15.2%、18.6%,带动主动偏股基金资产净值及持股市值较二季度末有所下降,2022Q3主动偏股型基金资产净值规模为4.75万亿元、环比减少12.73%,对应其持股市值为3.94万亿元、环比减少14.39%。

股票仓位方面,主动偏股基金仓位由今年中期的84.41%下降至三季度末的82.81%,处于2004年2季度以来95.8%的分位数。其中,普通股票型基金由90.23%下降1.26pct至88.97%,偏股混合型基金由88.45%下降1.77pct至86.69%,灵活配置型基金由73.36%下降1.2pct至72.15%。尽管今年三季度市场波动加大,但公募基金高仓位运行逐渐成为常态,且三季度公募仓位降幅远低于一季度。

兴业证券研报指出,从行业配置来看,今年三季度公募围绕三条主线进行配置:一是从前期热门的电池、能源金属和乘用车等泛新能源赛道切换至持仓较低、涨幅较小的成长行业,如军工、计算机以及医疗器械;二是布局疫后修复的交运和消费板块;三是博弈地产链的反转,加仓以房地产开发为代表的大金融板块。

以主动偏股基金为例,2022Q3主动偏股型基金加仓较多的行业是国防军工、交通运输、房地产、煤炭和计算机,加仓比例分别为0.98pct、0.77pct、0.69pct、0.47pct、0.39pct;减仓较多的行业是电力设备、医药生物、非银金融、有色金属和建筑材料,减仓比例分别为-1.44pct、-0.89pct、-0.79pct、-0.69pct、-0.57pct。

若再度进行细分的话,加仓较多的二级行业是航空装备、房地产开发、医疗器械、汽车零部件和软件开发,加仓比例分别为0.72pct、0.69pct、0.61pct、0.59pct、0.55pct;减仓较多的二级行业是电池、医疗服务、能源金属、证券和乘用车,减仓比例分别为-2.26pct、-1.64pct、-1.17pct、-0.77pct、-0.53pct。

不过,对于成长股赛道,公募内部已经出现较大分歧。特别是公募对光伏产业链内部各环节有所分化,三季度主要减仓上一季度热门的电池组件和上游资源,加仓逆变器和光伏设备。其中,减仓前五的新兴成长赛道分别包括医药医疗-CXO、新能源汽车-锂电池组件、新能源汽车-上游资源、消费电子-华为链、消费电子-苹果链,仓位较2022Q2回落2.39pct、1.42pct、0.85pct、0.85pct、0.63pct。

此外,公募持仓历史分位数也表明,军工仓位再创历史新高,电力设备、有色金属和美容护理仓位依然处于历史较高的水平,银行、建筑材料和非银金融的仓位处于历史极低的水平。同样,公募基金对医药生物的仓位也依然处于历史中低水平。

另据招商证券研报统计,从各基金公司旗下产品规模与业绩情况来看,在主动偏股产品管理规模前15的基金公司中,各家基金公司大部分产品今年前三季度收益率仍在-10%以下,仅部分规模较小产品收益率在-10%以上。截至今年三季度末,主动偏股管理规模前十基金公司合计市场份额47.1%,较2022年二季度末47.0%上升0.1%;管理规模前二十基金公司合计市场份额68.2%,较2022年二季度末68.6%下降0.4%。

规模逆势飙升都有谁?

值得关注的是,尽管今年前三季主动偏股基金规模整体出现萎缩,但也有少数幸运儿资产规模却逆势飙升。究其原因,此举与市场风格偏好有较大的关系。比如,在今年市场操作难度较大的情况下,中小规模基金被认为“船小好调头”,基金经理调仓换股比较灵活。这一类代表基金有中庚小盘价值、建信中小盘等,今年三季度基金资产规模激增,其增速位居行业前列。

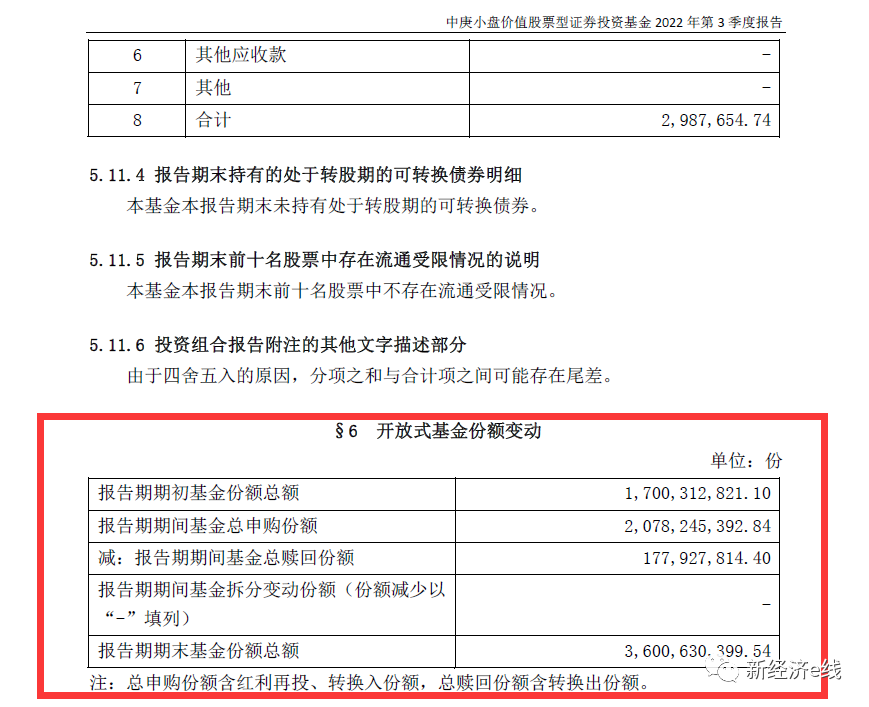

来源:基金2022年3季报

截至今年三季度末,中庚基金副总经理兼首席投资官、明星基金经理丘栋荣在管基金共计有4只,分别包括中庚价值领航、中庚小盘价值、中庚价值灵动、中庚价值品质一年持有,累计在管规模近300亿元,约296.86亿元,较今年二季度的292亿元,净增4.86亿元。

据中庚小盘价值今年三季度末披露,在该基金前十大重仓股中,已大幅调仓换股,如川仪股份、驰宏锌锗、常熟银行、神火股份、新华医疗、新点软件、顶点软件、云铝股份都是今年三季度新增进入前十大重仓股行列,康华生物较上期有所增持,创业慧康较上期有所减持。

从基金规模变动情况来看,期末中庚小盘价值规模近乎翻倍,从今年二季度末的38.2亿元激增至今年三季度末的75.87亿元,增幅高达98.64%。这一增速在全市场存续规模超过50亿元以上的主动偏股基金中位居第一位。

同期,中庚价值灵动资产规模也从今年二季度末的23.96亿元增加至36.46亿元,增幅为52.17%。而中庚价值领航和中庚价值品质一年环比则有所下降,分别从今年二季度末的154.75亿元和75.09亿元下降至118.19亿元和66.33亿元,环比分别下降36.56亿元和8.76亿元。

今年三季度,丘栋荣在管基金前十大重仓股相较上期有较大幅度的更替,美团等前期重仓的中概互联个股在本期被减仓。不过,也有不少港股被加仓,被加仓的个股主要集中在石油石化、房地产等传统行业。

新经济e线注意到,今年以来周期属性较强的行业始终受到较高的市场关注度,包括煤炭、有色金属等,擅长周期板块投资的基金经理也获得了更多青睐,规模增长较大的基金包括易方达供给改革、华商新趋势优选等。较今年二季度相比,以上两只基金规模环比增速均超过五成。

截至今年三季度末,易方达供给改革和华商新趋势优选规模分别大幅增长至100亿元和58.69亿元,较今年二季度的63.77亿元和38.21亿元,增速分别高达56.82%和50.97%。据易方达供给改革10月26日披露的三季报显示,基金份额总额为34.57亿份,较今年二季度的23.42亿份,净申购份额为11.15亿份。

从三季度调仓结果来看,易方达供给改革增加了调整较多的化工个股的配置,并对煤炭股持仓进行了结构优化,同时加大了汽车零部件板块中轻量化相关的标的配置比例。截至报告期末,基金份额净值为2.8924元,本报告期份额净值增长率为6.24%,同期业绩比较基准收益率为-9.62%。

此外,军工作为高端制造的代表,景气度较高,易方达积极成长、南方军工改革规模增幅明显,这两只基金在今年三季度末的规模分别增加至59.73亿元和95.45亿元,环比分别增长30.22%和25.92%。

与此同时,头部基金数量和规模均有不同程度的缩水。截至2022年三季度末,当季规模在200亿元以上的主动偏股基金共计9只,较上季度末大幅减少了6只,累计规模从今年二季度末的3585.74亿元缩水至3100.6亿元,环比缩水13.53%。

评论