文|港股解码 燕十四

在多重因素的作用下,一向被视为是A股市场价值投资标杆的白酒股也在近期连连迎来暴击,股价是一跌再跌,粉碎了不少人的投资信仰。

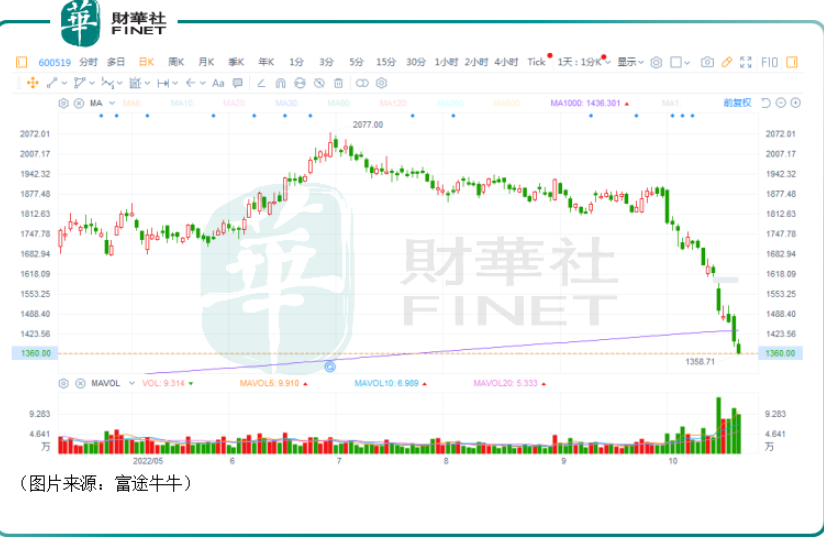

其中,“股王”贵州茅台(600519.SH)自10月10日起遭遇了一波急速下跌,至10月28日已累跌27.37%,而如果从2022年年初算起至今,其股价累计跌幅则达到了32.95%。

龙头如此,其他大部分白酒同行的股价表现也同样表现疲软。

值得一提的是,虽然股价表现不佳,但从五粮液(000858.SZ)、泸州老窖(000568.SZ)、山西汾酒(600809.SH)等公司披露的2022年前三季度、第三季度业绩来看,其实表现并不算差。

业绩依然录得增长,股价却已“沦陷”

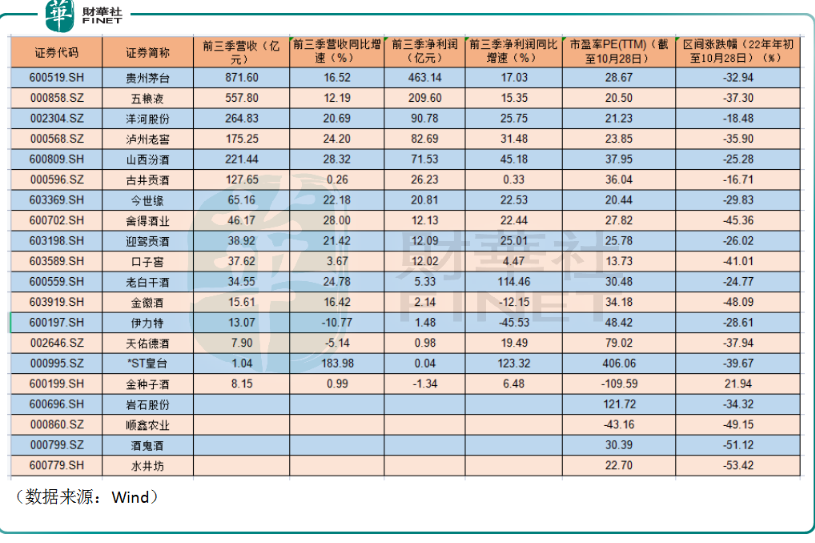

目前已经有17家白酒公司披露了2022年前三季度的业绩情况。

从营收来看,在规模方面,贵州茅台依然是独一档的存在,前三季度实现营收871.6亿元;紧随其后的是五粮液,期内实现营收557.8亿元;此外,前三季度营收过百亿的酒企还有洋河股份、泸州老窖、山西汾酒、古井贡酒;营收不足10亿的则有金种子酒和*ST皇台。

在增速方面,*ST皇台的同比增速达到183.98%,位居第一,这或许与去年的基数太低有关;其余酒企的同比增速都不足30%,其中山西汾酒、舍得酒业的前三季度营收同比增速为28.32%、28%,排在前列,贵州茅台的同比增速为16.52%,只是中游水平;另有伊力特和天佑德酒前三季度营收同比下滑。

从归母净利润来看,在规模方面,贵州茅台、五粮液依然是遥遥领先,前三季度净利润分别为463.14亿元、209.6亿元;排在第二档的是洋河股份、泸州老窖、山西汾酒,分别为90.78亿元、82.69亿元、71.53亿元;余者皆在30亿元以下,其中金种子酒在前三季度亏损1.34亿元,也是目前唯一一家出现亏损的白酒企业。

在增速方面,*ST皇台、老白干酒前三季度净利分别同比增长123.32%、114.46%,是唯一两家增幅翻倍的企业;另外,山西汾酒、泸州老窖、洋河股份表现稍好,同比增幅均超过了25%;而金徽酒、伊力特前三季度净利遭遇下滑,分别为-12.15%、-45.53%。

总的来看,在经济放缓、禁酒令等不利因素的压力下,上述这些白酒企业前三季度营收和归母净利润的表现其实并不算差,属于中规中矩。

众所周知,A股市场的白酒股向来深受资金青睐,是“大牛股集中营”,且股价通常比较抗跌,但在2022年,白酒股也“沦陷”了。

数据显示,上述这些白酒股中,仅有金种子酒的股价录得上涨,升了21.94%。余者皆遭遇下跌,其中股价腰斩的有两家,为酒鬼酒、水井坊,此外顺鑫农业、金徽酒、舍得酒业、口子窖均跌超40%,另有6家酒企跌超30%。

白酒股整体的股价表现也是异常的惨烈。

从原因方面来看,近些年白酒行业的基本逻辑是“量减价增”,好几年之前白酒的消费量就开始了持续下降,因此白酒股业绩的增长主要依靠提价来维持。

然而,当下经济增速已经放缓,再加上疫情、信心的影响,社会消费处于比较疲软的状态,社会消费品零售总额前三个季度同比只增长了0.7%。

白酒股的提价基础相较于以往是有所削弱的。

另外,白酒行业其实也是有一定周期性的,这一点可以通过库存数据来粗略观察。从市场的库存调研来看,高端白酒的库存压力还好,但是中低端白酒的去化压力在增长。

还有美元持续加息导致外资的流出或许也是白酒股大跌的一个原因。

有意思的是,针对近期贵州茅台和白酒板块的股价大幅异动,让白酒“看空论”四处弥散开来,而这也激起了中国酒业协会的出手。

10月29日晚间,中国酒业协会官方微信公众号发布文章《从资本市场看中国白酒“价值论”》认为,10月份以来,资本市场的白酒板块出现了大幅度下跌行情,形成情绪化、恐慌式非理性调整,资本市场的股价和实体经济之间出现了严重的“价值背离”。

机构如何看待白酒后市?

不过,股价在2022年遭遇大跌,且近期跌势加速,白酒股的后市前景是否应该看衰?

招商中证白酒指数基金经理侯昊在三季报中表示,消费场景的恢复还需要时间等待。不过,大部分白酒企业的现金流和库存水平基本上还是比较健康,批价可能局部有些波动,但不影响大的格局。侯昊认为,龙头公司能够经受住这一轮压力测试的考验,也更能平衡短期增长和长期战略发展的匹配。

国金证券分析师刘宸倩、李茵琦称,当前基本面并未出现明显的边际变化,资金面的因素对于板块的影响较为明显。在近期回调之下,板块整体性价比尤为突出,建议关注板块在情绪低点时的配置价值。当前仍首推高端酒,品牌力支撑业绩确定性较强。

方正证券分析师认为,白酒第三季度旺季消费整体较为平淡,但板块环比改善趋势较为明确。在消费逐步复苏的主逻辑下,建议重点关注三季度业绩稳健向好以及具有较大估值修复空间的酒企。

评论