文丨鳌头财经 晓敏

见习生丨 陈力

10月19日,山东百多安医疗器械股份有限公司(以下简称“百多安”)递交首次公开发行股票招股说明书申报稿,拟冲刺上交所科创板IPO上市。

据鳌头财经了解,百多安是一家致力于将医用材料改性技术应用于植介入医疗器械的国家级高新技术企业。

目前拥有外科、神经外科、肿瘤介入等产品。2019年、2020年、2021年、2022年1-6月,百多安实现营业收入分别为1.77亿元、2.37亿元、2.10亿元、1.00亿元;同期实现归属于母公司股东的净利润分别是3131.72万元、4155.51万元、4289.73万元、1845.78万元。

值得注意的是,夫妻核心控股,使得股权高度集中,同时高毛利与低净利背道而驰,加之销售模式太过单一抵御风险能力不足。问题重重之下,百多安能否成功登陆A股科创板?

夫妻核心控股,高管变动频繁

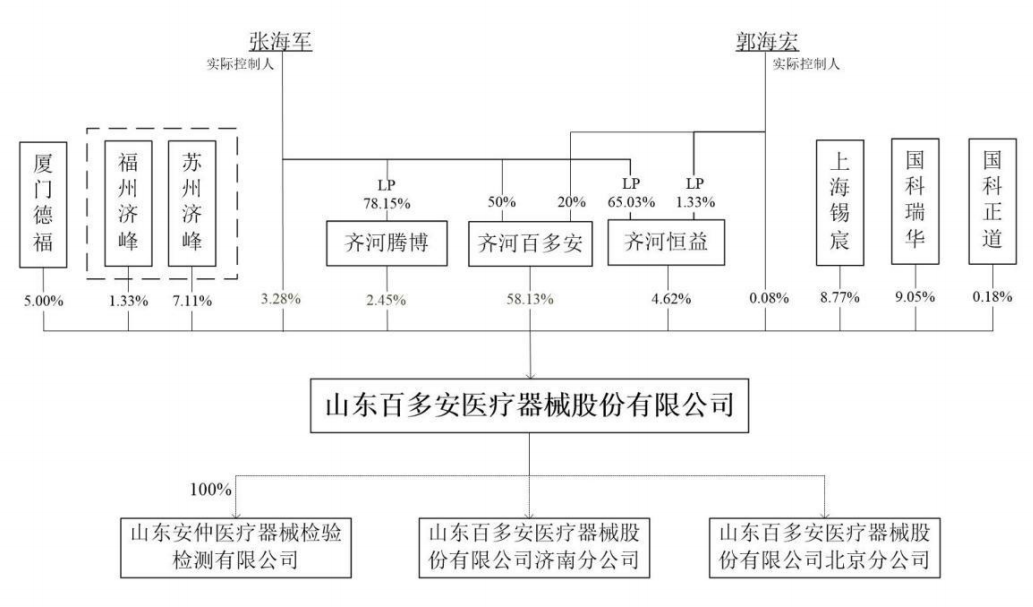

公司创始人张海军和郭海宏是夫妻关系,鳌头财经研究招股书后发现,百多安的性质似乎可以看作“夫妻店”,这主要是基于公司的股权结构和经营模式。

截至报告期末,张海军、郭海宏夫妇二人通过持有齐河百多安70.00%股权间接控股山东百多安58.13%的股份。同时,两人还分别持有公司员工持股平台齐河恒益和齐河腾博78.15%、66.36%的股份。

综合来看,张海军和郭海宏是公司实际控制人,股权高度集中在夫妻二人手中。

另外,从披露的信息来看,公司内部核心管理层的人员变动较为频繁。2020年1月鲁手涛被选为公司新董事,仅仅过了一年,他就因个人原因辞去公司董事职务。与此同时,公司审议通过《关于修改公司章程的议案》,同意董事人数由9名变更为8名。

无独有偶,和鲁手涛一样,曹常在董事职位也仅待了不到两年,于2022年8月提请辞去独立董事职务,公司只能再次选举补选翟广涛为独立董事。

从公司治理的角度来说,董事高管的频频变动,易导致公司战略不能及时推进,不利于公司内部稳定军心。百多安频繁地更换管理层,也引发外界对于内部权力斗争的怀疑。

高毛利与低净利背道而驰

众所周知,医疗器械行业很赚钱,但究竟有多赚钱似乎并没有一个可量化的标准。但我们深究百多安招股说明书,不难发现其综合毛利率一直维持高位。2019-2021年,公司综合毛利率分别为77.02%、65.42%、75.97%,这一毛利水平在业内也算居高不下,为什么会达到如此高?

披露的资料显示,百多安有三大产品,分别为PICC产品、颅脑外引流系统及外科引流系统。以2021年为例,PICC产品业务成本为1272.03万元;颅脑外引流系统为471.27万元;外科引流系统为1125.54万元。

如果我们对比一下公司产品的对外售价,同期PICC产品的平均售价为576.01元;颅脑外引流系统的平均售价为778.91元;外科引流系统的平均售价则为49.94元。不仅如此,2019-2021年,这三项业务合计销售收入占主营业务收入的比例分别高达83.22%、83.81%和83.96%,由此可见高毛利水平也就不足为奇了。

不过值得注意的是,百多安的利润率却难以与高毛利率匹配。

鳌头财经注意到,2019年至2021年百多安的净利率分别为17.51%、17.72%和20.48%,背后反映的是各种费用的高企。

2021年公司销售费用和管理费用分别为7919.50万元和2412.43万元,合计占到了主营业务收入的近50%,不断增长的费用吞噬着高价换来的利润。

而从趋势上来看,百多安的高毛利率水平很难保持,主要由于近年来医疗器械行业的迅猛发展,吸引了众多外资企业通过自主研发或者兼并收购的方式进入国内市场。

在此情形下,百多安的主营PICC产品市场竞争激烈,产品平均售价一路下降,从2019年的623.65元/套,降到2022年1-6月的531.06元/套,降幅达14.85%。

如果产品售价因价格战持续下降,而销售费用和管理费用持续上升,那么,百多安的毛利率和净利率会不断承压,将对公司未来的经营业绩带来不利影响。

销售模式太过单一

从销售模式的选择来看,百多安以经销为核心,直销为辅的模式,这一点从两种模式带来的收入比例就可知晓,2022年1-6月其经销收入和直销收入占营收的比重分别为99.52%和0.48%。

从两种模式的对比来看,经销模式有利于公司借助经销商的区域资源优势快速拓展营销网络,在各层级市场迅速扩大品牌知名度,提高产品的市场占有率;直销模式下则能够保证公司制定的产品价格政策在市场上得到有效执行,有助于维护公司产品的价格体系。

权衡之下,百多安选择通过经销与各区域客户合作的战略,以提升产品的市场占有率。经销模式的营业收入占总营业收入的占比也从2019年的98.54%上升到2021年的99.33%。

然而随着市场竞争加剧及经济下行周期的影响,下游经销商客户承压不断,百多安的经销模式也遇到了很大的挑战。最直观的表现在于其不断激增的应收账款。

招股书显示,2019-2021年,百多安应收账款分别为:656.41万元、803.04万元和1042.09万元;而截至到今年6月30日,这一数值已扩至1718.74万元。

不仅如此,报告期各期末,百多安前五大应收账款客户的余额合计分别为531.33万元、667.17万元、800.36万元和1427.46万元,占应收账款余额的比例分别高达76.39%、76.76%、70.50%和76.69%。

招股书解释道,报告期内公司前五大应收账款客户合计金额占比较高,主要由于公司通常对经销商采取款到发货的销售结算方式所致。

因此,从这个维度来看,我们不难想象的是百多安一直居高不下的应收账款是否为经销商拖欠货款所致?在传统销售模式遇到瓶颈而又没有新模式打开市场的背景下,百多安持续盈利性得到了考验。

评论