文|云酒头条

十年,中国是在不断刷新纪录和创造历史中前进的。

中国经济总量从2012年的53.9万亿元,提升至2021年的114.4万亿元;全球经济比重由11.4%上升到了18%以上;人均国内生产总值从6300美元(约合人民币45356.3元),提升至超1.2万美元(约合人民币8.1万元);全社会研发投入占国内生产总值的比重由1.91%提高到2.44%;全球创新指数排名由第34位升至第11位……

而作为食品行业中的一大重要分支,占据着重要地位的酒类产业,也在这十年间与国民经济一同腾飞。

为了更直观地剖析中国酒业的这十年,云酒大数据中心对相关数据进行了盘点。

“十年来,我国股票市场规模增长238.9%,债券市场规模增长444.3%,两个市场均位居全球第二,股票市场投资者超过2亿。”

在“中国这十年”系列主题新闻发布会上,中国证监会副主席李超给出了以上数据。

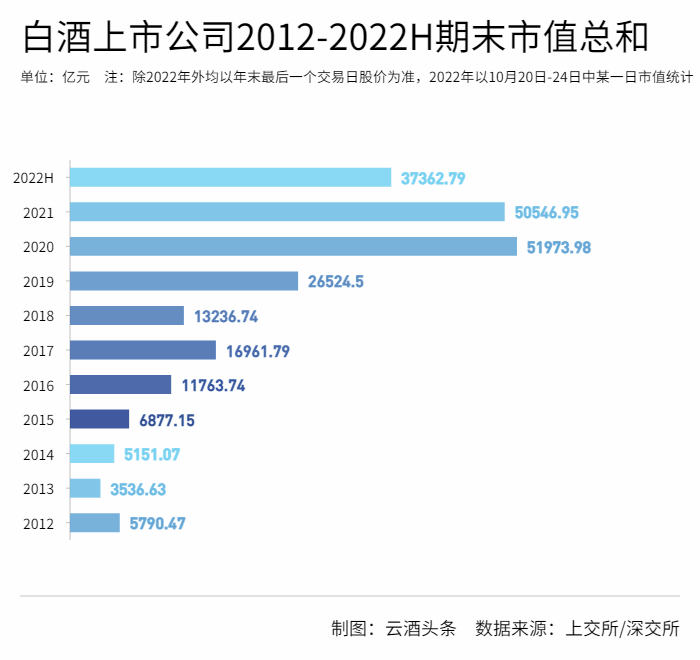

2012年至2021年的十年时间里,A股总市值从23.04万亿增长到91.61万亿,增幅为297.61%,市场规模居全球第二位,而19家白酒上市企业十年市值增幅高达710.75%。

无论是市值还是收益增速,白酒板块无疑是A股市场最亮眼存在,远超科技、新能源、金融等热门赛道。

近日,白酒股价连续下跌,诸如“集体下挫、白酒‘不香’”的质疑开始出现。但拉长时间维度看,相比于跌宕起伏、增幅微弱的A股而言,白酒股不仅画出了稳定的上扬曲线,其增幅也令诸多行业望尘莫及。

本文以十年市值变化为切口,试图还原酒业在市场的另一面。

十年涨幅超7倍,茅台涨了“6.8个交行”

白酒神话,绝非虚名。

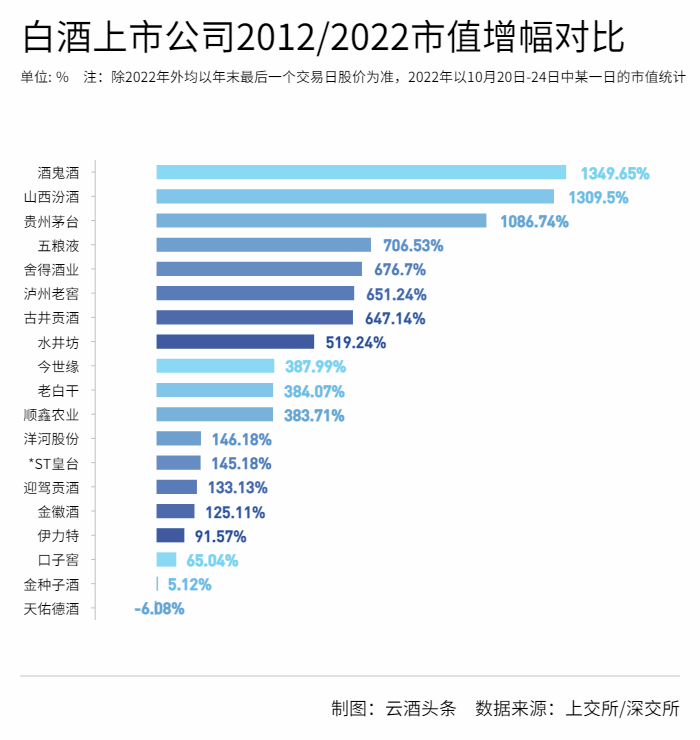

10年时间,贵州茅台市值增量高达2.26亿,其市值增量相当于6.8个交通银行、3个招商银行,股价从200元一度拉升至2000元以上,成为中国股市股改后首支千元股。

2021年1月4日,贵州茅台再次创造历史,突破2000元/股。股价上升伴随市值增长,当年2月10日更创下2601.00元/股,这也是迄今为止茅台所达到的最高股价,市值突破32673.7亿,引领新高白酒行业开创万亿市值时代,成为沪市的“第一瓶酒”。

作为风向标般的存在,茅台崛起具有象征意义,白酒板块“独领风骚”。

数据显示,在沪深两市,白酒板块2011年和2017年为所有板块中涨幅冠军,1995年、2016年占据涨幅榜亚军,2006年为涨幅榜季军。

如果按2022年上半年上市企业市值TOP100最低门槛1603亿元计,贵州茅台、五粮液、山西汾酒、泸州老窖、洋河股份5家上市酒企均能跻身A股TOP100。十年时间,它们牢牢坐稳上市白酒企业市值前五把交椅。值得注意的是,古井贡酒与上述五家酒企一样,市值均突破千亿。

从增幅来看,酒鬼酒、山西汾酒、贵州茅台分列涨幅榜前三位,涨幅均超10倍。

与其他行业横向对比,上市白酒企业超过7倍的涨幅也能位列前三甲,仅次于电力设备行业(13.55倍)、电子行业(11.00倍),领先于国防军工行业(6.32倍)。

白酒股抗跌,更具“性价比”

观察19家白酒企业十年市值的变化区间,能发现几个极具共性、明显的时间拐点。

2013年,股市可谓一波三折,上证综指收于2116点,全年累计下跌6.75%,全年跌幅最深的行业是采掘业,累计下跌31.18%,行业表现分化明显。

彼时,白酒行业也经过了十年黄金增长期,在消费环境变化后出现首次集体下滑,“白酒业告别高增长的时代,进入业绩下滑通道”的声音逐渐增大。

但不到两年,境况便开始扭转。贵州茅台市值较2013年翻倍,五粮液市值恢复到2012年同期。

2015年,19家白酒股市值恢复正增长。

2017年,19家白酒企业较2016年同期平均涨幅约2倍。

2019年,白酒板块首先出现突破万亿市值的酒企,五粮液市值突破5000亿,泸州老窖、洋河股份纷纷破千亿。

2020年,白酒股总市值超“地产+煤炭+钢铁”。

横向对比,白酒股的“抗跌”能力更一目了然。

十年间,白酒指数的调整期仅在2015、2018和2019三年出现过,且调整时长不超过5个月,回撤幅度平均不超过30%。

时间回到2015年6月,人造牛市股灾兴起,其他板块跌幅超50%,有的跌幅超过80%,但对于白酒指数而言,只是“皮外伤”。

这一年(2015年),除了个别酒企总市值下跌之外,其余白酒上市企业市值均实现正增长,口子窖、迎驾贡酒、老白干酒甚至实现了50%的总市值增幅。三个月后,白酒板块成为首批恢复上行的板块,开启三年牛市行情。

业内专家复盘了白酒板块目前的第八轮调整,指数起于2018年10月30日的2418.77点,最高上涨至2021年2月中旬的13935.11点,上涨了28个月份。

目前白酒新一轮调整期虽没有中止的迹象,但股价下跌令估值回归合理区间,净利润不断增长,实际上也传达出白酒股价极具“性价比”的积极信号。

成长的共性

白酒股整体市值呈现曲折中上升的态势,从微观视角来看,个股的正向发展也有一定共性。

一方面,白酒股有业绩稳定的基本面。

数据显示,2022上半年,全国规上白酒企业酿酒总产量375.09万千升,同比增长0.42%;销售收入达3436.57亿元,同比增长16.51%;利润总额达1366.7亿元,同比增长34.64%。

半年报显示,2022年上半年,19家白酒上市公司共实现营收1814.19亿元,同比增长16.8%;净利润为700.61亿元,同比增长22.1%。

始终稳定增长的业绩、独特的品类价值,证实了白酒产业是一个不会被时间和通货膨胀所削弱的产业,具有跨越周期的能力。

另一方面,产业投资入驻,股价攀升。

2020年5月复星系成为控股股东后,金徽酒股价从5月的10元/股左右最高涨至55.5元/股,涨幅高达4倍,市值一路飙升至275.95亿。

无独有偶,2022年2月15日,在新股东华润入局后,金种子酒股价应声而涨,连续录得五个涨停板,市值最高突破212亿。

以十年为周期进行观察,不少投资方也借助白酒股价的飞升,成功“造富”。比如高瓴对洋河的投资。2014年一季度,高瓴快速重仓建仓,3个月内出资11亿元人民币购得2200万股洋河股份,待到2015年第四季度全部清仓时,高瓴已挣得11亿元。

广发证券食品饮料行业首席分析师王永锋在研报中分析,货币财政政策转向、社融表现超预期,是白酒板块走出调整、开启下一轮牛市的前瞻指标。

而从企业披露的三季报来看,白酒行业未来仍将维持结构性增长。回顾过去十年来行业上市企业的业绩及股价,白酒仍是值得投资方信赖的好标的。

评论