文|贝克街探案官 包可萌

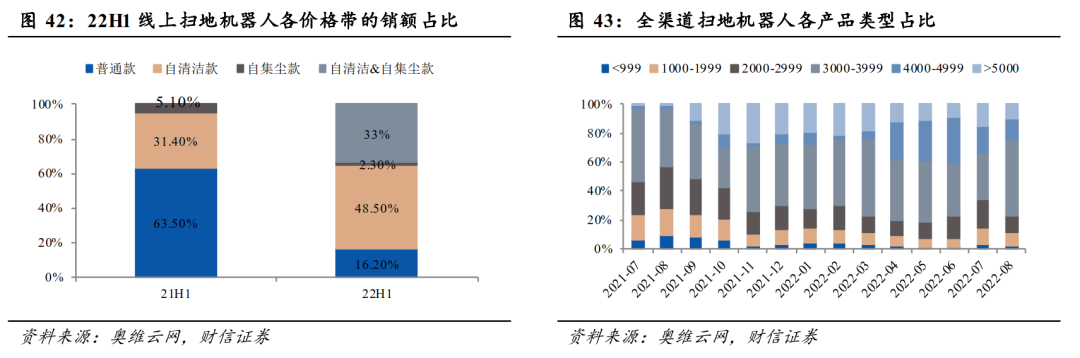

伴随科技进步,有“家庭和谐神器”之称的扫地机器人,扫地已经是最基础的功能,龙头企业不仅为扫地机器人增加了自清洁功能,还在此基础上推出了可以自动集尘版本,由此得以进一步提升单价。

只是在市场开拓阶段,涨价一定会减缓产品增速,尤其是经过两年暴涨的扫地机器人,今年上半年销量就碰了南墙。根据奥维云网的数据,今年上半年扫地机零售额同比增长了9%,但销量却下滑了28.3%。

这种情况只能说明两种情况,一是行业主流产品定位和主力消费者之间产生错位,涨价前购买意愿强烈的那部分群体中,潜在消费者因为涨价停止购买;二是行业玩家们试图摆脱原有消费者,推动行业“升级”,只是不知脱离消费者的升级,能长远吗?

01 可有可无,那就不买

过去几年,扫地机器人销量的持续增长,以致于让从业者误以为这是个生活必需品。但实际上,即便是对于殷实富户,扫地机器人也不过是一种锦上添花的需求,家境再好一点的家庭,又无需为打扫卫生操心,所以扫地机器人更多的是面向那些手里有些闲钱,却没有时间操心费力家务的群体,而这个群体恰恰是价格敏感型。

根据奥维数据,从价格带来看,22年8月的3000元以上扫地机器人销额占比达到了77.03%,同比增长34.41pct,中高端价格带份额提升速度非常快,随着自集尘、自烘干、自动上下水等更自动的功能应用和完善,接下来全能扫地机器人占比有望进一步提升,价格带有望向中高档价格集中。

另据GfK中怡康数据可知,2022年1~8月,扫地机器人3000元以下产品销量占比为44%,比2019年下降了55个百分点;3000元及以上产品销量持续高增长,2022年1~8月,该价格段产品销量占比高达56%。

只可惜相关企业还没有尽情享受高价产品带来的高毛利,就开始着手降价了。从行业发展趋势来看,降价似乎已经是必然。对比2022年二季度和2021年二季度,洗地机均价由3255元下降到3126元。

从各价格带销额分布来看,呈现更加平均的趋势,2021年上半年洗地机销售额更加集中于中端价格带,而今年上半年3500元以上高端产品,和2500元以下低端产品的份额占比均有增长。

从各价格带产品SKU分布来看,2000元以下价位段的机型占比达到43.3%,较去年同期增长23.3个百分点,目前虽然此类高性价的产品在市场上未取得较高份额,但同业竞争者的增加和产品SKU在低价位段的大幅集中,使洗地机市场的价格战已经暗潮汹涌。

02 增收不增利,海外拓展缓慢

当一个行业出现价格战,无论从业企业如何逆势加价,都无法避免增收不增利的情况出现。从业企业想要拓展海外市场维持盈利能力,但是海外进度却不尽人意。

2022年三季度,科沃斯继续出现单季增收不增利的情况,实现营收33.02亿元,同比增长14.4%;归母净利润2.45亿元,同比下降48.94%,几近腰斩。

科沃斯将其归因于系宏观因素影响,消费增长动能减弱,市场投入产出下降,厘清面临的主要问题后,科沃斯直接将今年发售的自清洁产品T10Omni进行全平台降价,从4799直降至3999元,降价幅度约16%。

除科沃斯外,石头科技三季度不仅净利润下降,营收也出现下滑。实现营收14.69亿元,同比下降0.65%;归母净利润2.38亿元,同比下降34.54%。

石头科技将其归因为扩展海内外市场,增加广告和市场推广投入;并解释经营活动现金流下降66.32%,主要系公司为四季度促销增加备货、增加宣传投入所致。

可是海外扫地机器人市场并非一张白纸,以2021年数据为例,美国扫地机器人市场中,iRobot以70%的市场份额稳居第一,如今又被电商平台亚马逊收购,如果伴随扩产,形成规模效应,iRobot进一步压低价格,石头科技等将再次陷入海外价格战。

应对价格战最简单的方式就是提升科技实力,增加产品壁垒,但是根据国家知识产权局近期公告,科沃斯显然没考虑清楚提升科技,和提升科技感之间的区别。

本月初,国家知识产权局宣告科沃斯旗下的电器品牌“添可会思考的吸尘器”、“添可会思考的智能吸尘器”商标无效。国家知识产权局认为,争议商标核定的普通清洁产品并不具备独立解决家庭中的清洁问题,并且能自主应对清洁过程中的突发情况的能力,具有夸张的欺骗性,容易使消费者对产品的特点产生误认,违反了《商标法》相关规定。

失去了营销噱头,各家企业还是应该重新聚焦消费者,从主要受众群体出发,尽力提升产品体验,获得消费者口碑。

03 研制硬科技产品才能

从科沃斯申请商标被拒不难发现,当前大环境鼓励实打实的硬科技。

就扫地机器人而言,导航系统是扫地机器人的创新主线,虽然导航是软硬件一体的系统,但是导航算法和导航传感器是扫地机器人的核心技术;而被卡脖子的芯片,由于现阶段具有通用性,并非目前竞争关键。

另一方面的有效创新,就是提升产品清洁效率,强调自动化清洁的广度,使得自动化能够覆盖扫-拖-洗-倒四大传统清洁环节。

想要确保扫地机器人导航系统有效稳定,就需要从业者先将物理世界数字化,感知系统是扫地机器人信息输入的受体,本质上是对周围物理环境的数字化,即扫地机器人通过感知系统,实现对家庭室内环境的数字化,从而实现测距和避障。

受限于目前科技发展水平,最好的避障设备就是激光雷达,根据测距原理不同,激光雷达可分为几何测距激光雷达和ToF测距激光雷达。

几何测距激光雷达是根据激光的发射角度、发射头和接收器的距离、以及激光落在图像传感器的具体位置的几何关系(三角关系最常见),计算目标物距离。ToF测距激光雷达根据计算激光往返时间间隔,结合激光速度获得目标物距离。

根据发射光信号的不同,ToF测距激光雷达还可进一步划分为dToF(directTime-of-Flight)激光雷达和iToF(indirectTime-of-Flight)激光雷达。

其中,dToF激光雷达通过测量发射光脉冲和反射光脉冲之间的时间间隔直接测距;iToF激光雷达发射的是调制光而非光脉冲,通过检测发射调制光与反射调制光之间的相位差,使用积分间接计算飞行时间,进而测距。

由于iToF激光雷达的测距距离与精度不可兼得,多用于测距距离在数米范围的场景(如手机人脸识别),因此扫地机器人ToF激光测距方案中通常采用dToF激光雷达。

可以说从业企业中谁能拿到更便宜的dToF 激光雷达,谁就能在“价格乱战”中占得先机。

回顾激光雷达在扫地机器人行业的发展,美国品牌Neato2010年2月推出全球首款激光雷达扫地机器人NeatoXV-11,但该产品并不成熟。与同期同价位段(400美元以上)的iRobot Roomba 760相比,NeatoXV-11存在避障弱、噪音大、交互差等劣势。

此后,科沃斯等其他品牌也尝试推出过激光雷达产品,但反响平淡。2016年石头科技推出米家扫地机器人,该款产品不仅配备激光导航,还进行了全方面改良,1699元的售价仅为同期同类竞品的40%,激光雷达由此逐步发展为国内扫地机器人的标配。

6年前的石头科技,能把应用最先进技术的产品售价压缩至同期同类竞品的40%,只是在市场快速增量期,石头科技也与其他从业企业一样,提升价格、拉高毛利,借以覆盖此前研发投入,如今行业再遇增长瓶颈,能否快速推出贴合市场需求,且受众定位明晰的产品,成为从业企业二次增长的关键。

评论