文|英才杂志 张贺

在投资界,风险与收益的“双人舞”充满了魅力,暴富和破产的消息总能在互联网发酵。实业领域也是如此,风险和收益在周期的循环往复中此起彼伏,演绎了一个又一个精彩故事。

所有的周期中,人们最熟悉的莫过于“猪周期”。伴随着周期波动,养殖业的明星企业也如潮水般后浪超前浪,无论是温氏股份、新希望、牧原股份还是最近深陷负面传闻的行业“老二”正邦科技,都在巨亏与大赚间跳动。当然,这其中也有例外,目前在千亿市值徘徊的海大集团,在2006-2021年无一年亏损,上市以来也仅有两年股价收跌。

同是饲料业务起家的农牧巨头,海大集团就像摸着新希望过河,业务发展与“前辈”新希望有不少相近之处,二者也分别位列国内饲料行业第一和第二。不过,长期以来强势的股价,也体现了海大集团的与众不同。

“前辈”新希望

刘氏四兄弟的故事很多人都听过,其中排行老四的刘永好不仅当过中国首富,而且资本版图庞大,旗下拥有新希望、兴源环境、新乳业、飞马国际和新希望服务等多家上市公司,同时还长期担任民生银行副董事长一职。

新希望(000876.SZ)的历史最早可追溯到四兄弟1980年代建立的希望公司,虽然通过养殖鹌鹑赚了第一桶金,但1988年转型饲料才是四兄弟发达的关键。随后又在1996年布局金融,成为民生银行第一大股东。在1998年登陆A股后,上市公司逐步将业务扩大到涵盖农业、地产、金融、化工等多领域。后来为了聚焦农业,新希望又逐步剥离其他业务,保留核心的饲料主业。

不过,上市公司的扩张却并未止步。2006年,新希望收购千喜鹤,布局下游屠宰加工环节;2011年,收购山东六和集团 100%股权、六和饲料24%股权和枫澜科技 75%股权,继续扩大饲料主业和全国化的步伐。后又于2016年开始加大对生猪养殖业务的布局。

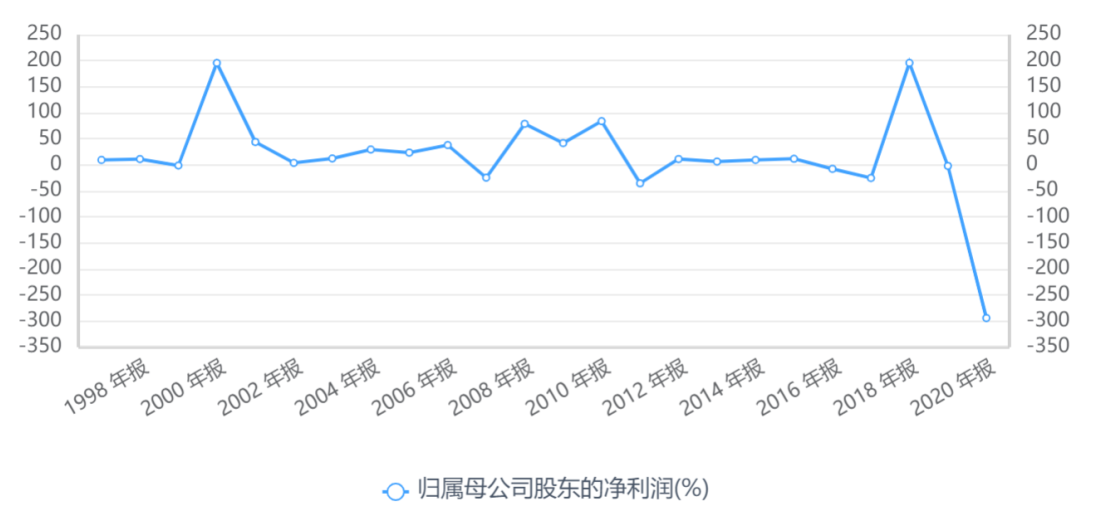

在2016年之前,新希望虽然已有小部分生猪养殖产能,但业绩还算稳定。1998-2016年,仅有3年归母净利润同比下滑。但在2016年确定生猪养殖战略之后,随着新希望生猪产能的不断扩大,业绩波动也更加明显。2017、2018连续两年净利润下降,紧接着2019年归母净利润迎来近2倍的同比增速。

新希望历年业绩变动,来源:同花顺IFind

不过,2020年再次出现业绩下滑,2021年归母净利更是同比大降293.98%,录得上市以来首次亏损,亏损金额达95.91亿元。2022年前三季度则继续亏损27.07亿元。其背后是新希望大幅增加的生猪出栏数,从2017的171.4万头增加至2021年997万头,2022年前9个月生猪出栏数则已经达到990万头,逼近去年全年。

除了大举布局生猪养殖,新希望还于2016年参股久久丫,收购嘉和一品中央厨房资产;2018年又延伸禽类产业链。种种的产业链延伸和各领域布局,有助于增强新希望的抗风险能力,但事实表明,这些在“猪周期”面前都不堪一击。

国际化方面,新希望从1999年就开始海外布局,在越南胡志明市建立了第一个海外饲料厂。经过二十多年的发展,当前新希望在境外15个国家以投资新设、收购兼并等方式拥有773家直接或间接控制的子公司,以及15家联营企业、9家合营企业。

“谨小慎微”的海大集团

如果说刘氏四兄弟的创业更富有冒险精神,那么科班出身的薛华则是稳扎稳打的典范。

在刘氏兄弟创业16年后,中山大学动物学硕士薛华才在广州成立了海大集团。不同于新希望,海大集团的高管团队多数和薛华一样拥有农牧渔业专业背景,公司也从创立伊始就成立了研究中心,围绕育种、营养、健康、养殖与食品搭建研发体系。

与新希望类似,海大集团也是先在饲料领域稳扎稳打,之后才进行横向、纵向拓展。不同的是,新希望越来越向终端靠拢,而海大集团则仍聚焦于饲料及养殖相关的中游和上游。

成立第8年,海大集团在水产饲料的基础上,提出“畜禽饲料与水产饲料共同发展”五年规划;第9年,开始大力发展非饲料业务,也就是水产苗种业务。2010 年布局猪料业务,海大集团开始涉足中国第一大肉类产业链。

此后,虽然从2015年就开始进入生猪养殖领域,但海大集团在该领域的步伐并不快。2021年,海大集团出栏肉猪约200万头,仅有新希望的20%左右。

而除了立足饲料领域,逐步进行产业链延伸外,海大集团也通过并购山东本地饲料企业,以扩大在全国的布局,只不过,这比新希望收购山东六和集团晚了12年。2017年9月,海大集团公告,拟以自有资金约2.99亿元收购山东本地饲料巨头大信集团,此举帮助海大集团扩大了在北方的布局。

与新希望一样,海大集团的国际化也从越南开始。2011年,海大集团与升龙生物合作,成立越南升龙公司,成功进军海外。目前,除了越南,海大集团还在马来西亚、印尼、厄瓜多尔和埃及进行布局,不过海外业务收入仅有8.23%,低于新希望的12.52%(2022H1)。

与一般的农牧企业不同,海大集团对科技十分重视,在半年报和年报中均能发现大量关于技术研发的内容。据海大集团2021年报,公司拥有超过3000人的研发团队,在“动物遗传与育种、动物营养与饲料、动物医学与生物制药、微生物工程、生物化工、蛋白质工程、健康养殖”七大研发方向上的基础性、前瞻性、关键共性问题展开研究工作。

IFind数据显示,海大集团研发人员数量及其占比常年位于同业前列,2021年共有研发人员3049人,显著高于新希望、正邦科技、天邦食品和温氏股份,少于牧原股份;研发人员数量占比9.09%,远高于上述公司。

在业务的拓展中,海大集团于2013年收购现代农业研究院、和圣堂,开始启动动保业务,2016年开始布局宠物粮,2018年布局肉鸭屠宰及加工,2019年进入水产养殖,2020年建立动保服务站,2021年针对牛羊等反刍动物布局反刍料。

可见,海大集团的业务拓展,仍然主要围绕动物饲养的上游进行,这在很大程度上弱化了“猪周期”的影响,从而造就了股价和业绩的独树一帜。

从生猪养殖业务规模看,在“猪周期”影响下,新希望的业绩弹性会更大,而海大集团则更稳。但是,这不代表“猪周期”对海大集团的影响就可以忽略。

海大的“阿喀琉斯之踵”

2021年,海大集团归母净利润同比下滑36.73%。虽然盈利状况是行业独一份,却仍是上市以来最差表现,而猪价暴跌正是主因。

海大集团介绍,2021年公司生猪养殖业务实现归属于上市公司股东的净利润-8.96 亿元,同比下滑 238.09%;剔除生猪养殖的其他业务,公司实现营业收入 813.57 亿元,同比增长 43.71%,实现归属于上市公司股东的净利润为 24.92 亿元,同比口径为增长 32.97%。

这在新希望的报表上表现的更为明显。2021年,新希望所有业务中,只有猪产业的营业利润为负值,具体为-36.46亿元,而饲料营业利润则为46.08亿元。这也反映了,饲料业务即使在猪周期低谷依然可以有不错的盈利能力。

但这是否意味着坚持饲料核心地位的海大集团就没有软肋呢?并非如此。

2018年到今年初,国内猪肉价格在出现历史级暴涨后,迎来历史级别的暴跌,表现最为明显的就是养殖企业近两年的业绩波动。目前从期货市场的表现看,猪价并没有摆脱暴涨暴跌的情况。从今年3月到7月,生猪指数在短短4个月的时间上涨超过50%,逼近2021年初的高点。

猪价的上涨无疑将有助于生猪养殖业务的恢复,尤其是当前海大集团的生猪出栏量还在增加,出栏成本却出现明显下降。但未来一旦再次出现暴跌,将再次影响其业绩表现。

除此之外,饲料业务可能面临的挑战更值得注意。

在年初的业绩交流会上,海大集团表示,饲料成本中原材料成本占 95%,所以大宗原材料涨价对饲料的成本有较大的影响。而其原材料主要包括玉米、豆粕、菜粕、鱼粉、小麦等。

虽然我国拥有充足的粮食储备,近几年也连续克服极端天气实现丰收,口粮供应充足,但饲料却并非如此。数据显示,2016-2020年,我国玉米对外依赖度提升较大,已经达到9.39%。大豆就更不用说了,近5年平均进口依赖度达到87.88%。对应的,豆粕的供应也具有不稳定性。

当前全球粮食危机继续演化,能源价格高位也会进一步传导至下游的农作物种植。更值得注意的是,被称为“ABCD”的全球四大粮商(ADM、邦吉、嘉吉均为美国企业,路易·达孚为法国企业)不仅控制着全球80%的粮食交易量,还控制了从上游原料、到中游生产加工、再到下游市场的供应。

因此,未来一旦出现玉米、大豆价格的大幅波动,将会极大考验海大集团收入占比约9成的饲料业务。届时,如果成本不能有效向下游传导,或将吞噬海大集团等饲料企业的业绩。

有必要指出的是,作为全球最大的油菜籽、玉米、小麦、可可等农产品加工厂商,ADM的大豆、花生和油籽的加工业务,占据了收入近80%。而在近期美股暴跌的同时,ADM的股价却再度逼近了历史新高。

ADM股价周线图,来源:同花顺IFind

评论