文|市值观察

2021年,依依股份成功上市。2022年,路斯股份和源飞宠物先后敲钟,而天元宠物、福贝宠物、乖宝宠物也都处于IPO的进程中。

01 高速度生长

宠物经济本质上是一种“孤独生意”,这恰好符合当下“老龄化、少子化、独身化”的特征。

《2021年度国家老龄事业发展公报》显示,截至2021年末,全国60周岁及以上老年人口2.67亿人,占总人口的18.9%。国家卫健委老龄司司长王海东指出,据测算,预计2035年左右,60岁及以上老年人口将突破4亿,在总人口中的占比将超过30%,进入重度老龄化阶段。

与老龄化并行的是年轻人的独身化,据相关统计,目前国内单身人口已超2.4亿,其中有9000多万成年人处于独居状态。2010-2020年这十年,平均每个家庭户规模由3.10人降至2.62人。

另一方面,中国居民生活水平在过去多年高速增长,2012年-2021年,全国居民人均可支配收入从16510元增长到了35128元。

综合以上,宠物数量爆发就是一个水到渠成的必然结果。

以猫为例,我国养猫家庭户数从2017年的5474万户上升至2021年的7917万户,年均复合增速接近10%。

与之伴随的,是整个宠物经济赛道的崛起。

欧睿国际的数据显示,2021年,我国宠物消费市场为799.89亿元,近10年CAGR达17%,近5年CAGR高达20%,预计2023年将突破千亿。

食品是宠物赛道最大、增速最快的细分市场,2021年的市场规模为481.88亿元,市场占比从2016年的50%提升到如今的超60%。

对比发达国家,中国宠物食品未来还有很大的提升空间,一方面是养宠数量还在增加,还有更重要的一点是喂养精细化带来的增量。

2021年,美国和日本宠物市场的专业猫粮使用率分别为89.8%和93%,单猫专业猫粮的年均消费量分别为30.87千克和29.53千克;专业狗粮使用率分别为75.5%和92%,单狗专业狗粮的年均消费量分别为86.75千克和31.95千克。

相比之下,中国宠物还处于吃“剩饭剩菜”的粗放喂养阶段,单猫和单狗每年的宠物商品粮消费量分别仅有7.42kg和6.92kg。

毋庸置疑,宠物经济将来还是一个确定性很高的产业,但这并不意味着所有人都能分到蛋糕。

02 低质量发展

资本推动下,前几年有大量企业涌入宠物食品,借助新媒体营销的力量,短时间内大干快上,使整个行业的产能在短时间内飙升。

以上市公司和准上市公司为例,佩蒂股份与中宠股份在去年和今年分别发布可转债发行预案,其中中宠股份将融资扩产6万吨干粮、4万吨湿粮以及2000吨冻干粮产能;佩蒂股份的资金将投向新西兰3万吨高品质湿粮项目的扩产,以及江苏康贝生产基地的干粮扩产(风干粮、冻干粮和混拼粮合计5万吨)。

乖宝宠物IPO募集资金也将主要用来扩产,其中主粮5.85万吨、零食 0.31万吨、保健品0.12万吨;福贝宠物此次IPO募集资金将扩产3.36万吨干粮产能;路斯股份年产3万吨主粮项目的一期生产线已在今年6月进入试产阶段。

粗略算下来,仅这几家公司宠物食品的扩产规模就超过了30万吨,而根据饲料工业协会的数据,去年我国宠物饲料产量才不过113万吨。

因此,尽管从长期看中国宠物经济还有很大的纵深空间,但产能在短期内的快速提升已经造成了潜在的过剩压力。另一方面,中国本土宠物食品企业基本还位居低端领域,市场格局分散,同质化竞争严峻,这无疑又加剧了内卷。

欧睿国际数据显示,2021年,中国宠物食品行业CR10仅为24%,而同期美、日市场CR10分别高达76.8%和84.4%。价位分布上,根据长江证券之前的统计,国外高端进口品牌均处于100元以上价格带,而国内品牌大多处于50元价格带以下,其中73%的国产品牌每千克单价低于30元。

包括一些大型上市公司在内的很多中国宠物食品企业,目前的主业是为海外大牌做代工,缺乏自主品牌力,而这直接限制了发展空间,压缩了利润空间。

以中宠股份为例,2022年上半年,境内收入3.83亿元,占比仅为24.12%,海外收入比重高达75.88%。但代工业务的毛利率只有20%左右,仅为其自主品牌毛利率的一半,相比玛氏、蓝爵等海外品牌差的就更远了。

成熟市场的经验表明,宠物食品最终注定会走向消费升级,探究其原因,主要是由消费群体所决定的。

目前国内养宠人群主要集中在高线城市,根据中国宠物行业白皮书的数据,2021年,一线城市养宠人群占比为33.5%,二线城市养宠人群占比为43.9%,合计占比近八成。大城市消费者收入水平高,自然具有更强的消费能力和品牌意识。

过去几年,新锐品牌凭借新媒体营销打造爆款,短期内玩的风生水起、热火朝天,但随着潮水退却加上竞争加剧,很多曾经红极一时的新品牌开始式微。

比如国产新品牌“疯狂小狗”,主打超高性价比爆款,仅用五年就拿到了1.1%的市占率。随后很多品牌以相同的策略跟进,“疯狂小狗”压力倍增,市占率从2019年的1.1%下滑至2021年的0.4%。与之形成对比的是海外大牌,在被国内新锐品牌压迫多年后开始企稳。

洗牌终将到来,消费升级大背景下,能最终胜出的一定是有品牌力、产品力的优质公司。

03 中宠VS佩蒂VS乖宝VS福贝

在整个宠物赛道,源飞股份、依依股份、天元股份侧重宠物用品,宠物食品领域,已经上市和拟上市的企业主要就是中宠股份、佩蒂股份、乖宝集团、福贝股份四家,这也是未来赢面最大的几家企业。

单纯从看账面上看盈利能力,2021年,中宠、乖宝与佩蒂营收分别为28.8、25.8与12.7亿元,福贝宠物2020年营收同比大增64%达到6.6亿元(2021年未披露)。特别需要指出的是,福贝股份的体量虽然和其他三家差不少,但净利润并不落后,甚至一度处于领先位置,原因出在毛利率上。

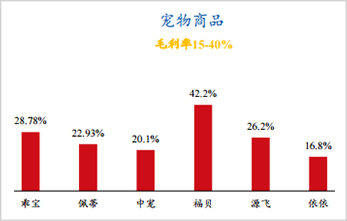

2021年乖宝宠物的总体毛利率为28.78%,高于中宠股份、佩蒂股份8.7个百分点、5.8个百分点。相比之下,福贝的毛利率达到40%以上。

图源:财通证券

中宠和佩蒂毛利率落后是因为代工业务的比重比乖宝高,福贝也以代工为主,但其主要为国内品牌服务,国内品牌商刚起步,对代工厂商的议价能力远不及外资,从其对大部分ODM/OEM客户及线下经销客户采取“先款后货”的结算模式这一点就能看出端倪,所以福贝股份能拿到更大的获利空间。

未来,谁能在产品研发能力、渠道布控与营销、多元品牌矩阵等方面做好,就有希望率先突围,成为领头羊。

原料与配方是宠物食品产品力的核心,外资大牌之所以能引领市场,很大程度上就是在这些方面不断推陈出新。从最早的主粮,到后来的冻干与风干添加粮,再到主打鲜肉原料的天然粮,包括如今针对健康问题的处方粮,都是由一线品牌主导开发的。

国内品牌中,乖宝是研发做的最深入,也是最有开拓思维的一家。

公司已经从干粮向减肥粮、天然粮等符合国内宠物市场新需求的细分领域延伸。根据其在招股说明书中披露的信息,目前乖宝在研项目已经锁定了天然、健康方向,包括成猫保健品、减能量宠物食品、清洁标签理念宠物食品、冻干生骨肉双拼粮、低温烘焙粮等项目。除此之外,乖宝已经将手伸向了原料与成分环节,围绕蛋白质的原料来源以及蛋白含量对消化的影响展开研究。

品牌建设层面,中宠和乖宝最凶猛。

2021年,中宠与乖宝分别投放了2.4亿元、3.6亿元的销售费用,而同期佩蒂股份仅为5468万元,福贝宠物为5609万元(2020年)。

考虑到各自的营收水平,乖宝是最敢砸钱的,中宠是效率最高的,而佩蒂是最“不求上进”的(销售费用占营收比重不足5%)。

从现实情况来看,乖宝在研发与品牌上的大力投入还是收获了相应的回馈。

旗下“麦富迪”已逐渐成为国内宠物零食第一品牌,2021年,“麦富迪”在宠物零食领域市占率达32%,荣获MAT2021犬猫食品品牌天猫销量榜单行业第一名。

但乖宝必须认识到一个问题,公司不可能仅凭一个品牌就实现鱼跃龙门。

宠物食品多样化程度很高,每种概念与细分品类都能满足一类消费群体,这就导致品牌集中度先天性趋向分散。要想占领更多市场,必须在各细分领域培育更多品牌,这也正是玛氏、雀巢等外资大牌普遍采用的策略。

一个直接的证据是,成熟市场中以公司为口径统计的集中度远远大于以品牌为口径的集中度。

以美国为例,2021年宠物食品行业公司端CR5与CR10分别高达73%与78%,而品牌端仅为26%与42%。再比如日本,公司端CR5与CR10达到66%和87%,品牌端只有38%和52%。

所以,本土品牌将来要想做大做强,也必然走向多品牌战略。现在看,做的最好的还是中宠和乖宝,除了拥有自身分别培育的“顽皮”与“麦富迪”品牌,还在通过横向并购扩充品牌矩阵,中宠收购了ZEAL,乖宝则借助大股东KKR的力量拿下后者旗下另一家宠物食品公司K9的国内独家代理。

文化自信带来国货品牌群体性崛起,近些年服饰、乳业、家电、汽车等领域均都诞生了一批走向世界的品牌,宠物赛道未来也必然能涌现出可以和外资正面对撞的公司。

综合来看,中宠一马当先,乖宝厚积薄发,未来大概率是双雄缠斗的局面。福贝虽然这几年表现亮眼,但考虑到其目前的战略重心依然是为国内代工,并未融入到品牌升级的大势之中,持续性还要打一个问号。

评论