文|锦缎研究院 耀华

横看成岭侧成峰。好公司也有它的另一面。以顺丰(SZ:002352)为例。

2017年2月,顺丰借壳登陆A股。上市之后,市值最高曾企及5900亿元,堪称深市中小板压舱石。创始人王卫,更于2020年登临福布斯中国富豪榜第五。

不过最近两年以来,顺丰的营收和市值逐渐呈现出了剪刀差走势:2017年上市以来,营收规模由570亿增长至2070亿,复合增速达到了29.23%;市值却由最高峰的5900亿,腰斩至2600亿左右。

相比一众互联网公司,顺丰市值的振幅其实不算离谱。但这样的宽幅震荡,始终距离投资者眼中的价值白马定位,相去甚远。

顺丰的起伏,既有投资者对于宏观环境警惕的原因,也有对公司本身信心不足的因素——这一点,在回顾其上市六年来发展历程之后,让我们深有感触:

登陆资本市场六年之中,顺丰整体发展节奏并不协调,颇有“冬至收苗,夏至插秧”的意味。似乎无论它做什么,赶不上正确的窗口期,以至于辜负了好时光。

01、追不上的电商件

(1)三入虎穴,不得虎子

我国快递业务量随着电商崛起,实现了快速爬坡,从2005年的2.3亿件,飙升至2021年的1082亿件,背靠电商平台,四通一达在起步晚于顺丰的情况下,抢占了不俗的市场份额,面对这么一块大蛋糕,顺丰自然而然不愿意放弃。

但是追求服务品质的顺丰,在以经济性为第一性的电商件市场,显得格格不入,先后三次进军电商件市场,结局总是不尽如人意。

第一次是上市之前,2013年左右,顺丰初次尝试电商件市场,以时效标准件六折价格开拓市场,仅维持了不到一年。2014年,顺丰毛利下降了7.7%,归母净利润下降了4.3%,初次试水匆匆收场。

如果说初次尝试是因为对电商件认知不足,那么第二次试水,顺丰确实没有踩到点上。

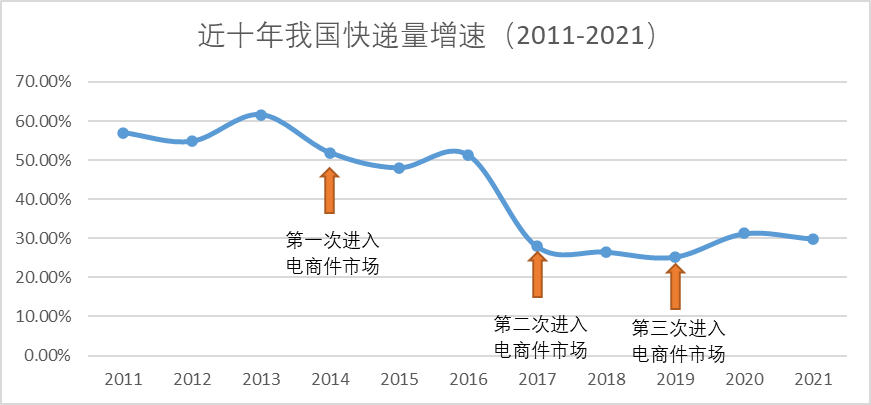

在2011-2016年之前,快递量和电商件的整体增速均在50%左右,但是当顺丰再次进军电商件市场时,我国快递业务量整体增速跌落至30%以下。不出意外,第二次试水电商件的顺丰,再次以归母净利润下降4.9%,草草收场。

图:顺丰进场时机与快递量增速关系,图片来源:锦缎制图

2020年生长在海外的极兔班师回朝,以极其低廉的价格抢占着顺丰和三通一达占据的国内市场。而作为市场中绝对龙头的顺丰,也意识到了当时所处的严峻环境:相较于全国快递总量增速高达31.34%,顺丰当年的快递量增速仅为25.84%。

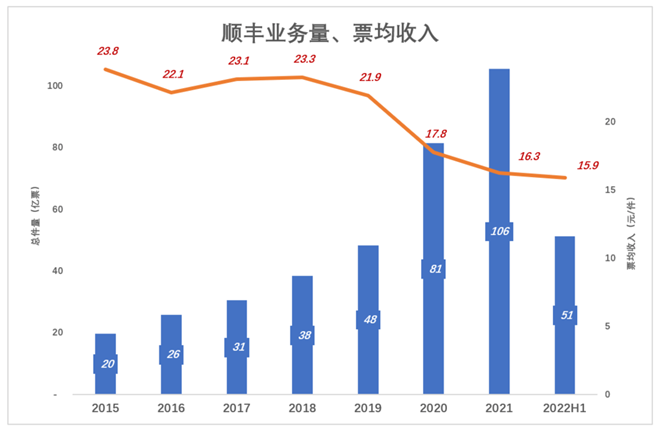

面对内外强敌,顺丰选择了第三次进军电商件市场,但是这一次顺丰似乎做好了战斗到最后的准备,率先挑起了价格战,单票价格从2018年的23.3元/件,一路下滑至今年上半年的15.9元/件。

图:顺丰业务量、票均收入,图片来源:妙投APP

即便去年年底在邮政总局牵头下各家快递公司达成一致“反内卷”,恢复良性竞争,但是降下去的价格就如泼出去的水。今年,顺丰的单票收入并没有出现明显的提升。

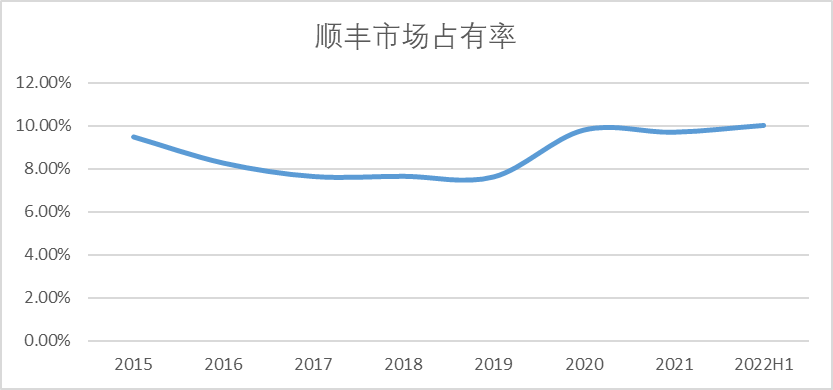

另一方面,因为各家快递公司抢占电商件市场纷纷下调产品定价,在一定程度上刺激了业务量快速增长,表面来看顺丰2021年业务量增速非常明显,但是实际上在市场占有率层面却没有显著的增加,2021年市场占有率9.7%,反而低于2020年的9.8%,自2015年以来,市占率增长没有超过3%。

图:顺丰市场占有率,图片来源:网络数据

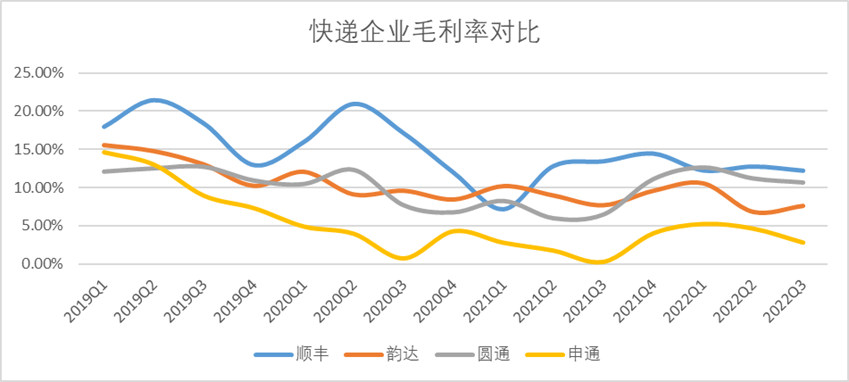

这说明业务量的增加并非是顺丰一家之功,而是行业方面的快速增长,这种以价换量的增长并不具备长期性。并且同样是打价格战,顺丰付出的远比四通一达高的多。我们可以看到大打价格战后,顺丰引以为傲的毛利优势几乎已经不存在了,这次价格战对于顺丰来说可谓“赔了夫人又折兵”。

图:快递企业毛利率对比 图片来源:Choice金融客户端

以今年较为亮眼的中报为例,剔除国际供应链收入增长部分(去年四季度并购嘉里物流带来的财务增长)后,实际的营收增长幅度仅为3.7%,虽然嘉里物流没有披露三季度报,但想必顺丰的整体收入结构没有发生太大的出入。

要知道去年一季度是顺丰上市以来首次出现环比增速下降,即便去年的基数低,今年的增速依旧没有那么出彩,可见价格战带给顺丰的后劲还没有完全根除。

(2)顺丰基因决定了其做不好电商件

顺丰在电商件市场的失意,主要还是在于先天基因的不足:价格内卷方面,顺丰不具备优势。

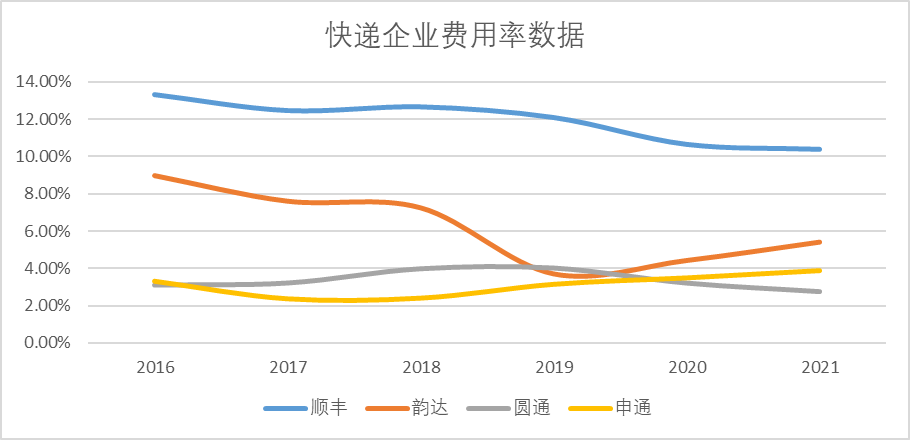

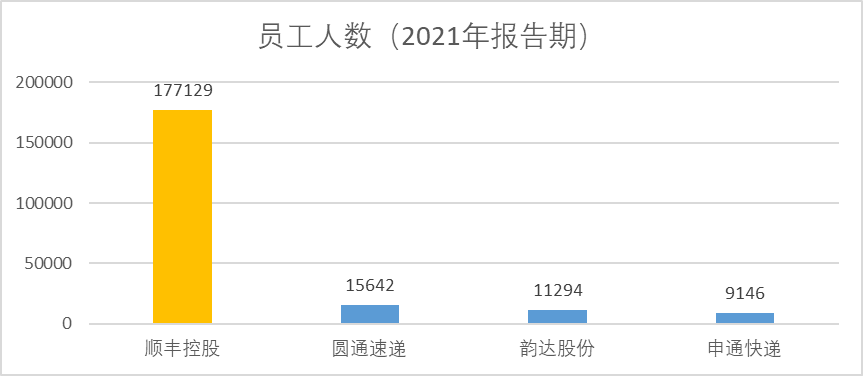

首先从“销售+管理+研发”的费用率来看,顺丰高端定位和时效件、冷链等服务种类注定了其费用率远高于同行,其次顺丰有大量自有员工,而三通一达的外包员工居多,加盟商也多,这也致使顺丰在固定成本层面支出远高于同行。

图:快递企业费用率数据, 图片来源:Choice金融客户端

图:快递企业员工人数,图片来源:Choice金融客户端

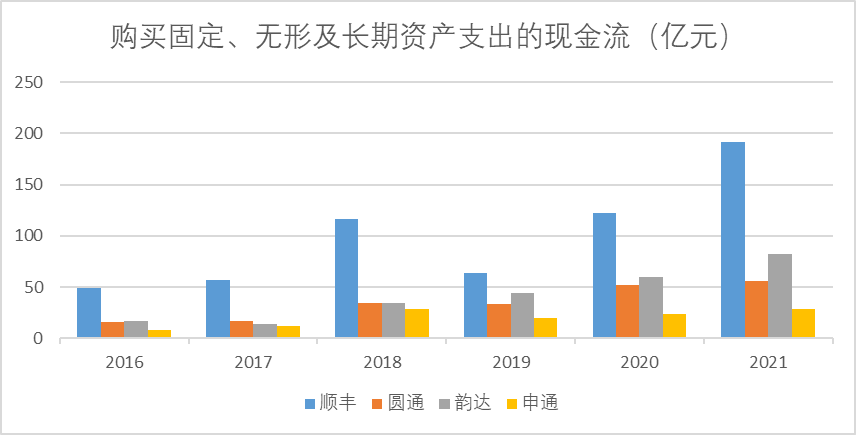

最后便是顺丰的资本开支远高于同行,我们从每年购买固定资产、无形资产及长期资产的现金流中可以看出,顺丰自上市以来支出均高于同行,甚至在一些年份高于其余三家之和,高昂的成本支出和资本开支必然会导致顺丰在成本端劣势放大,自然而然无法从价格内卷中占到什么优势。

图:长期资本开支现金流示意图,图片来源:Choice金融客户端

既然无法从电商件战场找到增长突破口,那么上市这么久,顺丰的新业务方向,有没有能撑起第二增长曲线的故事呢?

02、看不清的新业务

对于顺丰新业务而言,给我们的大体感觉便是:都想干,却都不敢放手一搏,导致没有重点也没有突破,没有形成市场份额的壁垒,更缺乏流量入口的优势。

以2021年年报为例,直接放一组直观的数据:

顺丰新业务中(除国际供应链、时效及经济快递),同城配送收入占比为2.4%,冷链及医药收入占比3.8%,二者合计没有超过一成。如果说顺丰需要依赖新市场新业务撑起千亿估值,似乎有点天方夜谭。这两项新业务,市场规模有限,无法成为顺丰新的增长曲线。

并且,这两项新业务,也都面临着强有力的竞争对手——京东和美团等。

即时零售市场,美团、达达依靠电商平台和巨大的流量入口,有着先天的竞争优势。而顺丰从16年开始做电商,直到现在规模也没有做起来。

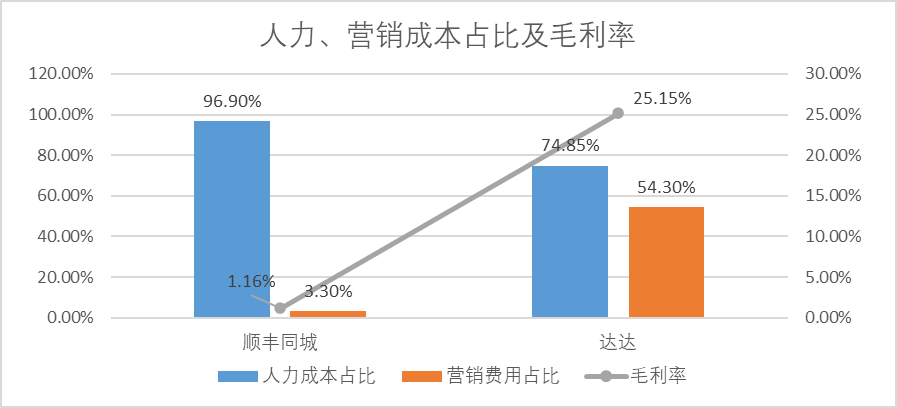

上市不久的顺丰同城,2021年营收80亿,而京东旗下的达达,年营收额69亿,看似顺丰领先,但是如果同时加入成本要素进行对比,顺丰就显得不那么好看了。以2021年为例,顺丰的毛利率仅为 1.16%,而达达为25.15%。

并且,人力成本占营收比,顺丰达到了惊人的96.9%,远高于达达,可以说是在为骑手、快递员打工。而达达则可以投入更多的钱在营销费用这类变动成本上,虽然顺丰同城的营收高,但是达达的盈利能力强,这也就是为什么目前达达的市值有10.04亿美元,而顺丰同城仅为56.01亿港元。

图:顺丰同城、达达财务比率对比,图片来源:Choice金融客户端

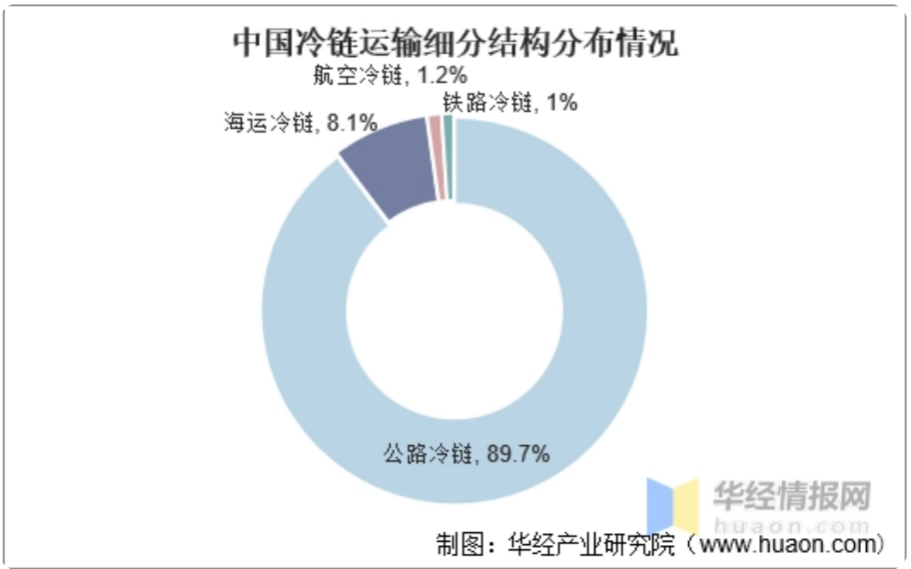

冷链物流方面,顺丰是目前的龙头,但晚辈京东物流带来的压力一点也不小。顺丰主打航空冷链,但目前航空冷链的市场占比还很小,顺丰的优势无法被放大。虽然顺丰目前在冷链行业是头名,但是2020年冷链行业CR5仅为6.7%,各家企业差距并不明显,也都不具备绝对优势。

图:中国冷链运输细分结构分布情况,图片来源:Choice金融客户端

其实顺丰在新业务层面总能占据先发,顺丰12年成立冷链分部,16年涉足同城配送,而京东物流14年才开始打造冷链体系,16年收购达达,几乎与顺丰同时涉足同城配送市场,占据先发优势的顺丰,既有庞大的资金储备,又有深耕多年的物流配送经验,为何没能形成绝对优势呢。

关键点就在于顺丰的独立性,没有电商门户巨大的流量支持,新业务也没有很强的壁垒。比如,在顺丰引以为傲的航空物流领域,圆通也在加码购置飞机,预计年底将有20架飞机,京东物流的航空公司也刚刚成立,又上市募集241亿港元,资金弹药充足,后续的发展潜力同样很大。同城配送更是流量和规模的游戏,只要有流量、有货,谁都能做,并不存在壁垒。

所以说就目前的形势而言,新业务短期看,不足以支撑估值,长期看没有行业壁垒和流量优势,即便顺丰涉足广,先发早,新业务也并没有清晰的未来。

正因如此,顺丰押注了新的抓手—国际化供应链,毕竟国际化的故事即能看到广袤的市场空间,又能体现自身的资金壁垒,似乎可以带给投资者无限想象,只不过顺丰出海,似乎又没能踏准节奏。

03、踏不准的国际化

顺丰押注国际化作为第二曲线,早已不是什么秘密。

顺丰早在年初的企业愿景中,就明确了自己所押宝和发展的重点,那就是国际化。早在去年收购嘉里物流再战东南亚,到今年年初公布的2025战略,提及最多的便是“全球智慧供应链领导者”这一口号。

当然身经百战的投资者一般都不会相信公司喊的口号。但钱包不说谎,去年四季度顺丰以175亿港元对价收购嘉里物流51%股份,鄂州机场顺丰投资约200亿元,仅2021年固定资产投资中,购置飞机花费26.96亿,2017年顺丰的国外航点仅大阪一个,到了2021年运营的国际航线已经达到了37条,占顺丰货机线路的三分之一。

可以说顺丰上市以来融的280亿,大部分都用于国际化供应链建设了。只不过现在全力发展出海业务,时机真的合适吗?

十一月初,全球最大的集装箱公司马士基(MAERSK),发布了一份下调全球集装箱需求的分析报告,报告中指出“通货膨胀影响了消费者的购买力,进而影响全球运输和物流需求。”

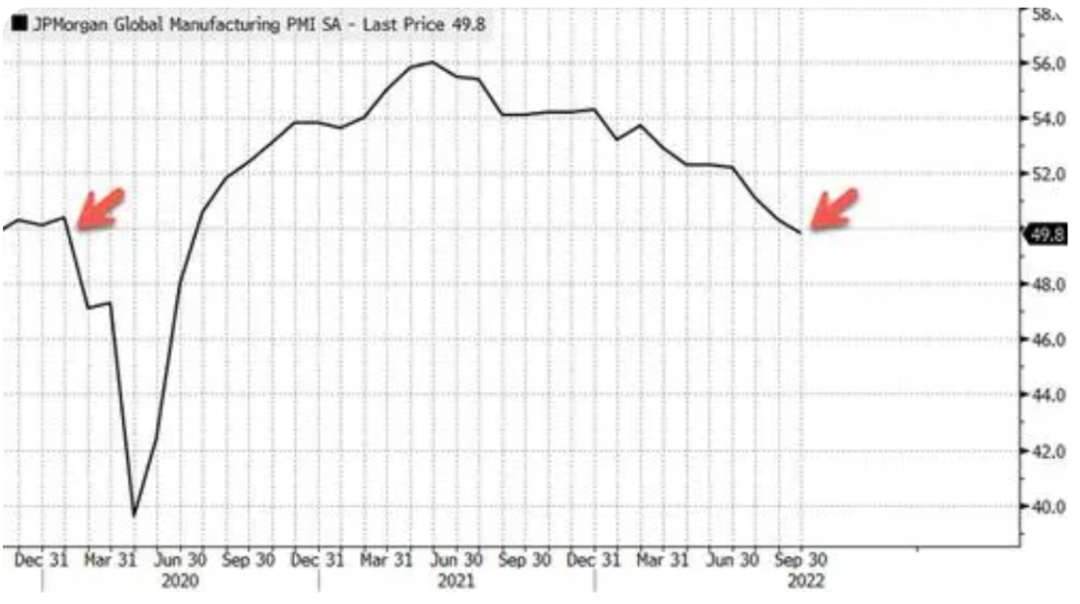

根据JP摩根发布的全球PMI指标,目前该指数已经回落到荣枯线以下,且加息周期叠加地缘危机加剧,使得数据下行压力越来越大。

图:JP摩根全球采购经理人指数,图片来源:网络数据

无独有偶,联邦快递也在本月宣布停飞23个国家9个国际航班,以应对亚洲的经济增速疲软和欧洲的风险加剧。无论是马士基还是联邦快递,都开始绸缪衰退周期的策略。

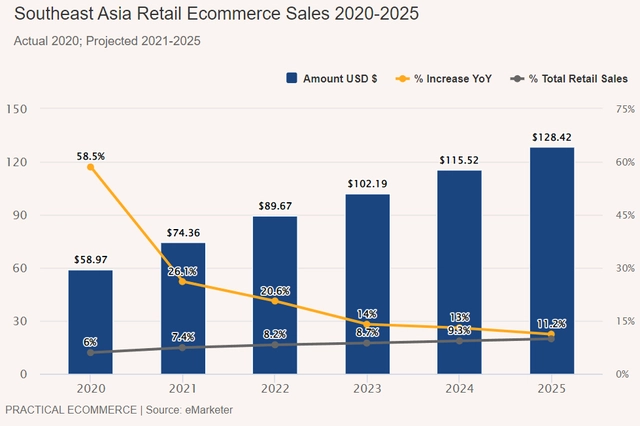

再来看看顺丰押注的首站东南亚市场,电商物流不分家,2019年-2021年,东南亚电商市场确实迎来了蓬勃发展,电商行业整体GMV由380亿飙升至1200亿美元。

但是,2021年以来,东南亚的电商增速明显放缓,增速下降至20%左右,根据市场研究机构eMarketer预测,未来三年东南亚电商市场增速将会降至10%左右。资本迅速的催熟了东南亚电商市场。

图:东南亚电商市场增速预测,图片来源:eMarketer网络数据

是不是感觉和顺丰切入电商件的时机很像?在增速断崖下滑时高调入场,并且东南亚市场也是强敌环绕,有原生快递企业,背靠电商和OPPO迅速扩张的极兔,也有能者物流(Ninja Van)这种独角兽企业。

其实早在2010年顺丰就成立了新加坡分部,但是设立网点后并没有市场需求,出海的步子一步步放缓下来,看到极兔在东南亚市场做的风生水起,想要抢夺市场的顺丰重资产投入,却眼看着又要踏空周期。

顺丰现在讲出海的故事,在投资人看来,中短期内确实不再那么美妙。

04、亦步亦趋难免走向平庸

六年半的时间,可以是初入高中懵懂的少年,成长为初入社会充满活力的社会栋梁。也可以让抖音从小众唱跳平台,发展为风靡全球的短视频社交软件。亦或是让特斯拉从每月交付量不过万,发展到一度成为全世界市值最高的公司。

但是顺丰上市六年半,营收翻了近四倍,转眼一看,好家伙,2016年归母净利润41.8亿,2021年归母净利润42.69亿,算上定增,每股收益还从1.06元下降至0.93元。合着股民投资顺丰,陪跑了近七年。一顿操作猛如虎,利润不动原地杵。

顺丰也不可谓不努力,上市后多次尝试杀入电商件市场,但没有把握住本质。关注到了电商件价格敏感的特性,却忽视了自身的特性,照着四通一达学,把自己搭进去了,没捞到好处,还丧失了优势。

出海层面,也是照着老大哥UPS和联邦快递学,通过收购本土企业形成本土化扩张,重资本开支,买飞机,建机场,一步步照葫芦画瓢。

但是留给顺丰解决的问题,远不能通过模仿来解决。

首先根据华创研究的数据,目前美国的航空货运货值在6万美元/吨左右,而我国货值大概仅有其60%-80%,货值上不去意味着价格上不去,航空件带来的毛利提升就很有限。

其次鄂州机场的配套,目前远比不了孟菲斯(FedEX)和路易斯维尔(UPS),这个还有很长的路要走,航空网络带来的降本增效的作用目前来看不明显。

最后时间窗口不一样,UPS和联邦出海都赶上了全球化的高速发展时期,但目前联邦快递等国际化物流企业都在压缩成本,应对疲软的全球贸易,顺丰如何才能找更多的“货”来摊平近期高额的资本开支,抵抗折旧进一步的攀升,也是需要解决的问题。

其实顺丰一直有自己的优势,那就是对比其他快递企业,服务一直是其标榜的关键。自从急于杀入电商件市场,卷入价格战后,顺丰在服务层面的负面新闻频出,先是保价问题,又是丢件赔偿问题。

UPS当年的两条腿走路:“最低的价格、最好的服务”,如果顺丰没法做到最低的价格,也希望其不要丢了最好的服务,一味亦步亦趋,丢失自己的个性,最后只会走向平庸。

频繁踏空周期的顺丰,如果连品牌都同质化,如何为下一个UPS、联邦快递?

评论