记者 |

截至11月17日中午收盘,豪森股份(688529.SH)每股收于28.00元,跌2.23%。

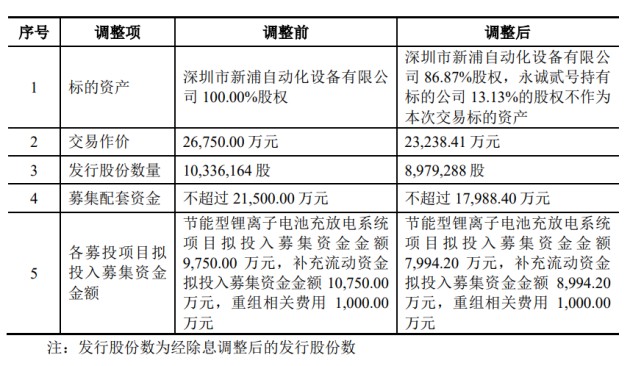

豪森股份是为汽车行业提供智能生产线和智能设备集成的供应商,近日发布公告称,拟调整对深圳市新浦自动化设备有限公司(以下简称“新浦自动化”或“标的公司”)的收购方案,将原拟收购新浦自动化100%股权变更为拟收购86.87%股权,主要因为其余部分13.13%股权存在关联交易审议程序瑕疵的可能性。

豪森股份认为,锂电池市场及其设备市场均存在巨大增长机会,处在当前抢占巨大新增市场白热化的阶段,正好“遇到”了新浦自动化这家缺乏资本实力、生产经营规模不足的标的公司;认为并购是公司实现外延式发展的有效手段,拟在原有的燃油车动力总成装配线的基础之上,开发新能源装备技术,开拓新能源市场。

不过,从事情的两面性来看,虽然本次交易有利于豪森股份开拓新能源市场,但也存在业绩承诺可能无法实现、标的公司增值率与负债率较高等风险。

收购方案变更

收购方案调整之后,豪森股份拟通过发行股份方式购买毛铁军、永诚贰号(全称“深圳市永诚贰号投资合伙企业(有限合伙)”)、北京智科(合称“北京智科产业投资控股集团股份有限公司”)、瑞浦投资(全称“东莞市瑞浦股权投资合伙企业(有限合伙)”)、唐千军、王智全、罗孝福和马倩等八名交易对方持有的新浦自动化86.87%的股权。本次交易完成后,新浦自动化将成为豪森股份的控股子公司。

新浦自动化100%的股权评估值为2.73亿元。在估值不变的情况下,各方确定标的资产的交易金额为2.32亿元,全部以发行股份方式支付。本次发行股份购买资产的发行价格为25.88元/股。由此计算,豪森股份本次向交易对方发行的股份数合计为897.93万股。

调整之前,豪森股份拟通过发行股份方式购买新浦自动化的100%股权,交易对价为2.68亿元,结合发行价格计算,豪森股份原需发行股份数量为1033.62万股。

根据公告,本次方案调整是将永诚贰号持有的13.13%的股权不再纳入本次交易范围。

永诚贰号持有的该部分标的公司股权是其于2021年11月受让自何成健的股权。该部分股权由何成健于2017年12月受让自赢合科技(300457.SZ),彼时赢合科技处置该部分股权存在关联交易审议程序瑕疵的可能性。

赢合科技退出标的公司时,王维东为赢合科技的董事长及总裁,谢霞为赢合科技的财务负责人。何成健所持上述股权曾存在代王维东和谢霞持有之情形。根据公告,该代持关系可能形成于赢合科技处置标的公司股权之时。

若是如此,则该次交易构成关联交易,赢合科技董事会在审议该事项时,关联董事应回避表决,且根据当时有效的《深圳证券交易所创业板股票上市规则(2014年修订)》的规定,上述事项应提交股东大会审议。对上述交易,赢合科技董事会表决时,关联董事未回避表决,且未召开股东大会审议该事项。

豪森股份认为,即使赢合科技针对前述交易履行决策程序存在瑕疵,也不会导致相关董事会决议被撤销。

这是由于前述董事会决议作出后已满60日,该项决议不会被撤销;同时,由于永诚贰号以合理价格受让上述股权,未恶意损害其他方利益且该股权转让已经办理工商变更登记手续,永诚贰号受让何成健持有的标的公司股权交易有效。

为保障永诚贰号的利益,同时加快本次交易进程,针对永诚贰号持有的上述新浦自动化13.13%的股权,毛铁军、王智全、罗孝福及瑞浦投资与永诚贰号达成一致,确认永诚贰号具有在约定时间要求上述四方以投资成本加合理的回报受让上述13.13%的股权的选择权。

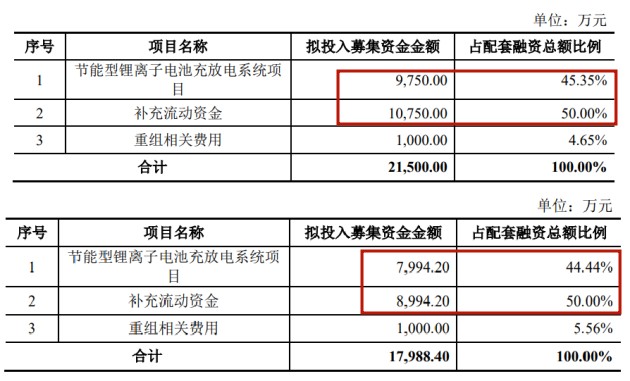

与此同时,本次交易所包含的募集配套资金的方案也出现了相应的调整。原计划,豪森股份拟向不超过35名特定对象发行股份募集配套资金总额不超过2.15亿元,其中9750万元投入于“节能型锂离子电池充放电系统项目”,补充流动资金10750万元,1000万元用于支付重组相关费用。

调整后,豪森股份募集配套资金的总额下调为不超过1.80亿元,除了用于支付重组相关费用的金额不变之外,其余两个募投项目投入金额也相应出现了减少。

业绩承诺可能无法实现

交易各方对业绩承诺方案进行了约定,毛铁军、永诚贰号、瑞浦投资、唐千军、王智全、罗孝福和马倩为业绩承诺方。

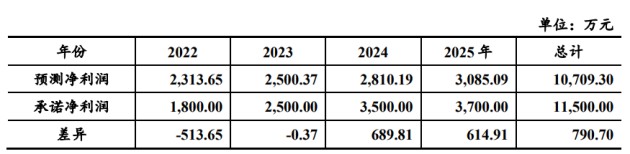

业绩承诺方承诺,标的公司新浦自动化于2022年、2023年、2024年各年经审计的扣非前后孰低的归母净利润累计不低于7800万元,对应各年度的净利润分别不低于1800万元、2500万元和3500万元。

若标的资产未能于2022年12月31日前(含当日)前交割完毕,则本次交易业绩补偿期间为2022年至2025年各年度,扣非前后孰低的归母净利润累计不低于11500万元。除了前述三年,2025年度净利润不低于3700万元。

值得一提的是,2022年至2025年,标的公司收益法预测净利润与业绩承诺净利润存在一定的差距。其中,2022年预测净利润为2313.65万元,但承诺净利润为1800万元;2023年两者几乎相同,往后两年,预测净利润均小于承诺净利润。

豪森股份在公告中提示了业绩承诺无法实现的风险,并表示,受多种因素的影响,若业绩承诺期间发生影响生产经营的不利因素,标的公司存在实际净利润达不到承诺净利润的风险。

比如说,2022年1-6月,标的公司经审计的营业收入8451.73万元,实现净利润545.13万元,销售净利率为6.45%,预计2022年下半年实现收入8720.30万元,也即2022年全年预计实现收入17172.03万元。

若按照2022年1-6月的销售净利率预测,并考虑收回的大额长账龄应收款项782.40万元,那么2022年全年净利润预计可达1889.98万元。然而,该净利润水平和2022年预测净利润1800万元相比,低了423.67万元,且若全年销售净利率下降,或是对于长账龄应收款项不能及时收回,则该利润差异将进一步增大,存在2022年实际净利润达不到承诺净利润的风险。

商誉减值与高负债率“冒险”

根据评估报告,以2021年12月31日为评估基准日,标的公司100%股权的评估值为2.73亿元,较母公司净资产5995.30万元,增值2.13亿元,增值率355.36%;较合并口径归母股东净资产5817.94万元,增值2.15亿元,增值率369.24%。在此基础上确定标的资产交易金额为2.32亿元。

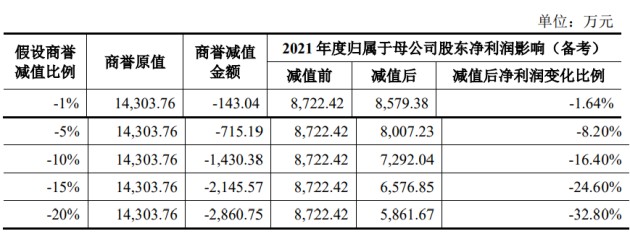

备考审阅报告显示,本次交易完成后,上市公司豪森股份的商誉由0元增至14303.76万元,占最近一期末总资产的3.62%,占最近一年末净资产的10.24%。

为估算本次交易完成后形成的商誉若发生减值而对上市公司未来经营业绩产生影响的程度,豪森股份在公告中对其影响程度进行了敏感性分析。分析结果显示,商誉减值金额对减值后净利润变化的影响是1.64倍。

此外,收购标的公司之后,还可能导致上市公司资产负债率高。

公告显示,2020年末、2021年末及2022年6月末,标的公司资产负债率(合并口径)分别为102.29%、78.52%和75.69%,均处于较高水平。同一期间,豪森股份的资产负债率为61.43%、63.20%和67%,低于标的公司的负债率。

至于标的公司负债率较高的原因,豪森股份认为,这主要是其资产负债表的合同负债科目金额较大导致。由于非标自动化设备行业通常采用3-3-3-1的结算模式,标的公司产品在终验收时才确认收入。确认收入之前,标的公司对已经收取的预收款项确认为合同负债,因此合同负债金额较大。

2020年末、2021年末及2022年6月末,标的公司合同负债金额分别为15770.58万元、10569.36万元和8802.41万元,占负债合计金额的比例分别为56.57%、48.82%和43.71%。

评论