文 | 巨潮 荆玉

按照此前一段时间创投圈流行的“话术”,随着5G、人工智能、大数据等技术快速推广,世界正在进入一个“万物互联”的时代。

投资人和创业者们对此预期非常乐观,国家的顶层战略规划适时出台,中外科技、互联网巨头们也在争先布局,物联网一度成了时代的风口。

然而风口不一定随时都在,也并不是所有踩中风口的企业都能顺利腾飞。在物联网赛道上,顶着“全球IoT云平台第一股”名号上市,有着众多明星投资机构“加持”的涂鸦智能,已经经历了一场从巅峰坠落的“溃败”。

2021年3月18日纽交所上市首日,涂鸦智能的股价一度高达25美元/股,对应市值达到140.6亿美元,接近千亿元人民币。但高光时刻并未持续多久,随后涂鸦智能的股价几乎是“一泻千里”。截至11月11日收盘,涂鸦智能的市值仅剩5.73亿美元,距离上市时的高点跌幅高达95%。

根据11月10日涂鸦智能发布的三季报,第三季度公司总营收4500万美元,同比下降约47.4%;同时其仍然处于亏损状态,第三季度亏损金额高达4041万美元。

对于处于高增长赛道上的新经济企业来说,资本市场或许可以容忍其短时间内的亏损,但无法容忍营收的快速下滑,因为这往往意味着企业经营已经遭遇了困难。

具体到涂鸦智能,其聚焦海外市场加白牌厂商的打法曾帮助其快速崛起,但随着物联网技术路线的快速变革,涂鸦智能长期建立的护城河变浅甚至消失。而在其全新的战略调整举措下,短时间内很难有重新崛起的势头和预期。

11月2日,由于其连续30个交易日期间的平均收盘价低于1美元,涂鸦智能收到了纽交所的低股价退市警告信函。这为其业务重振之路再次蒙了一层阴影。

01 定出天价

涂鸦智能彼时的PS(市销率)高达78倍。

回顾2021年3月涂鸦智能美股上市时的表现,风头可谓是一时无两。

身处炙手可热的物联网黄金赛道,头顶全球最大的物联网(IOT)智能平台的名号,拥有GIC、高瓴、腾讯等一线投资方的“加持”,涂鸦智能上市首日的市值便高达140.6亿美元,接近千亿元人民币。

外界对此好奇,一家年轻的初创公司如何在大厂的包围中脱颖而出,成为全球第一;业内则轰动不已,心有戚戚。

如今重新复盘,涂鸦智能其实是被彼时的资本市场定出了“天价”。2020年,其营收仅有1.8亿美元,折合约12.6亿元人民币,却能获得接近千亿元的市值。据此计算,涂鸦智能彼时的PS(市销率)高达78倍。

这背后,一方面与当时美股市场的风格不无关系。在美联储为抗击疫情采取的“零利率”政策之下,市场流动性泛滥,具备高成长性的科技股成为市场上的“香饽饽”。重仓科技股的ARK方舟基金在彼时如鱼得水。

另外,涂鸦智能恰好地符合了当时资本市场的风格。行业及企业基本面上,物联网是全球公认的高成长赛道,是万物互联时代的新风口,而涂鸦智能又是行业内最大的物联网(IOT)智能平台。

商业数据平台statista数据显示,2020年全球物联网市场规模达到2480亿美元,预计到2025年市场规模将超过1.5万亿美元,复合增长率达到44.59%。而根据CIC灼识咨询数据,据2020年赋能的智能设备数计算,涂鸦智能是全球最大的IoT PaaS公司,其受到彼时美股市场的热捧也因此顺理成章。

另一方面,涂鸦智能以PaaS(平台即服务)业务为主的模式决定了其营业收入具备较高的含金量。理论上来说,云计算平台(包含PaaS平台)的用户都具备较强的黏性,一旦选择了某个平台,就会持续不断地掏腰包订购,云计算企业就可以躺着收钱。

夸张地说,即使公司的销售全部下岗,公司在第二年仍然能够取得和去年基本相同的收入。因此云计算企业在资本市场受到追捧,往往拥有较高的估值。

不少美股市场上的投资者们也因为赛道光环、市场地位和股东背景等对涂鸦智能拥有较为乐观的预期——旧客户规模继续扩张,新客户不断加入,涂鸦的收入可以得到很好的保障,其业绩增长理应具备很强的确定性。

但殊不知,物联网尤其是智能家居场景的技术路线迭代迅速,涂鸦智能辛苦构造的护城河很快便遭遇挑战,而此前被高增长掩盖的问题也因此逐渐暴露。

02 巅峰已逝

“全球最大的IoT PaaS公司”实则根基羸弱。

国内智能家居的江湖,有华为、小米、阿里、百度等众多实力强劲的玩家,不少外界人士好奇,涂鸦作为一家年轻的创业公司是如何冲出大厂包围成为全球第一的。

实际上,涂鸦智能是另辟蹊径,选择了海外市场,才避开了与互联网巨头们的正面竞争。

基于对海外尤其是北美市场对于IoT智能产品接受度更高、付费意愿更强的判断,涂鸦智能自2014年创立之初便瞄准了海外市场,并很快搭上了亚马逊智能音箱Echo的智能家居快车。

2014年11月亚马逊第一台Echo音箱发布后,便迅速占领了美国市场,并引爆了智能插座、开关、灯具等物联网产品的销售热潮。涂鸦通过给国内白牌厂商的硬件产品加装联网组件(以适配Echo音箱等智能家居入口)而迅速崛起。

随着亚马逊Echo音箱逐渐占据美国大半市场,国内高性价比的白牌硬件在涂鸦智能的赋能下大卖特卖,而涂鸦智能作为“卖铲人”也收获了巨大的发展红利,其“全球最大的IoT PaaS公司”的市场地位也由此而来。

但好景不长,处于行业发展初期的智能家居市场的技术路线迅速发生变化。自2019年开始,海外WiFi联网组件市场放缓,整个智能家居生态往蓝牙Mesh方向转,蓝牙Mesh+WiFi的Combo芯片方案开始流行。

这导致涂鸦智能在WiFi模组时代建立的技术优势和供应链优势几乎归零,只能与竞争对手站在同一起跑线,打磨新的技术方案。在此背景下,涂鸦智能的业绩自2022年初开始明显下滑,投资者们也赫然发现,“全球最大的IoT PaaS公司”实则根基羸弱,危机四伏。

一方面,失去了技术优势和供应链优势后,涂鸦智能的用户更容易地被对手所分流。去年四季度涂鸦智能客户总数为4800家,但今年第三季度的客户总数下降到了仅约3100个。与之相对应的是三季度营业收入的近乎腰斩。

有媒体观察到,过去7年时间里,涂鸦的客户总共曾有约4万个。这些数字指向,涂鸦智能的客户留存率和用户粘性并不高。其只能不断付出销售成本以新客户取代旧客户,业绩增长的确定性并不强。

投资者也逐渐发现,虽然涂鸦通过与海量的白牌厂商合作,成为赋能智能设备数量最多的IoT平台,但却并没有形成很强的网络效应。旧的B端客户很容易流失,新的B端客户还要耗费大量销售费用来争取。

另一方面,通过高性价比路线服务众多白牌厂商,对涂鸦智能的技术要求并不高,这招致不少对于其技术实力的质疑,如客户群的产品品控门槛低、做不了大客户等。如雷峰网就曾指出,由于品控不达标,涂鸦围攻美的多年未有成果。

To B企业在选择客户群时经常面临的路线抉择就是选择少数稳定的大客户,还是海量的中小客户。在IoT平台中,亦有涂鸦的对手选择专攻几十、上百家大客户。

与之相比,涂鸦智能在市场下行周期抗击市场风险的能力更弱,当全球消费电子市场遇冷,IoT终端市场出现需求减弱时,中小企业和白牌厂商更容易受到严重冲击。

03 破局艰难

“未来三到五年内,可能无法实现盈利。”

对于当下的涂鸦智能来说,当以往建立的技术优势和供应链优势逐渐消失,当估值从千亿调到几十亿元,其可以获得的资本市场支持将大大减少。面对互联网巨头和创业公司的竞争压力,想要重振业务变得愈发艰难。

以对手互联网巨头阿里为例,其以阿里云为依托,一方面在国内通过天猫精灵与硬件品牌上展开C端合作,另一方面在海外市场主打Combo方案与B端合作,甚至还投资了几家涂鸦智能的竞对。面对这样级别的对手,涂鸦几无胜算。

在三季报发布后,涂鸦智能董事兼CFO特别指出,其现金及记为短期投资的定期存款达约9.46亿美元,这一数字甚至远高于其在美股的市值。不过要靠其现有资源来重振业务仍然挑战重重。

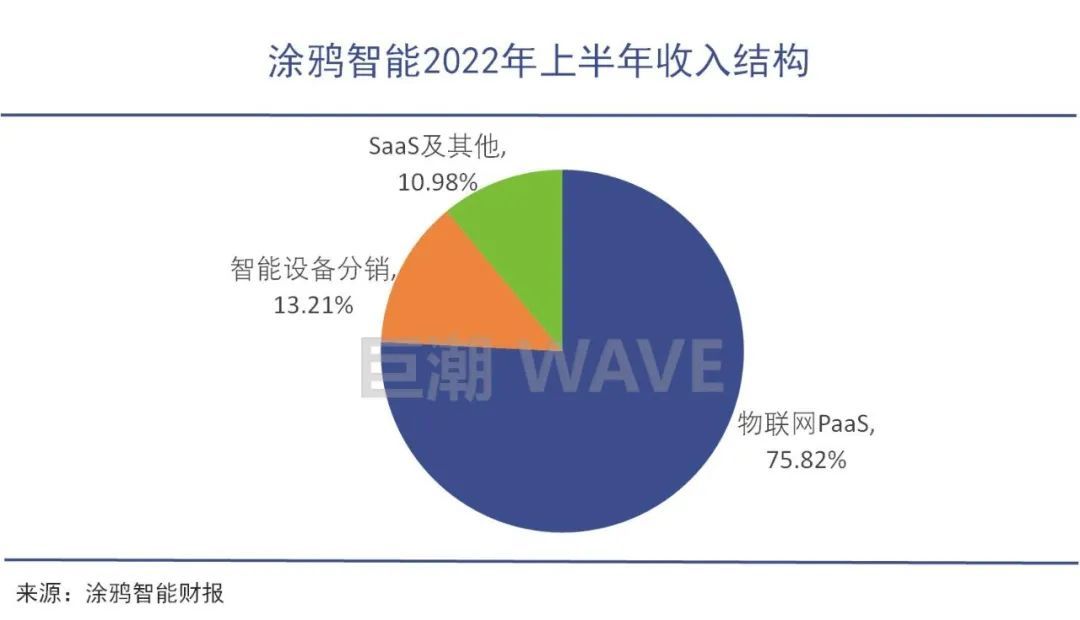

截至目前,涂鸦70%到80%的营收仍然来自于PaaS+模组,但模组本身的利润率并不高,其产品物料成本几乎透明。在激烈的市场竞争下,涂鸦智能的PaaS+模组业务也很难有高毛利率。加上研发投入费用和大量销售费用,使涂鸦陷入持续性的亏损当中。

涂鸦智能在港股二次上市的招股说明书中也透露,未来依然要将大量资源用于研发投入,继续在获取客户、提高品牌知名度上产生大量的营销费用,未来三到五年内,可能无法实现盈利。

此外,涂鸦智能新的增长点SaaS业务也存在诸多问题。

众所周知,SaaS是一个慢生意,绝大多数SaaS企业在创业初期会面临较长时间的亏损,因为在初期的产品打磨阶段需要大量研发投入来不断迭代升级。

但涂鸦智能却一口气进入9个细分领域,包括智慧农业、智慧城市、工业物联、智慧教育、智慧酒店等,而每一个领域里都已经有了实力较强的头部企业,在资源有限的情况下分散投入,虽然可以较快做大营收,却很难形成良性的收入增长,容易陷入“增收不增利”的局面当中。

04 写在最后

出道即巅峰,涂鸦智能在资本市场的大起大落很好地展现了新兴产业的两面性:

一方面,新的风口意味着行业高速的增长和巨大的市场机遇,这给了新玩家们快速崛起的机会;

但另一方面,由于处于发展初期,行业标准、法规和客户需求都在不断变化,也给玩家和投资者们带来巨大的风险和挑战。

对于从巅峰跌落的涂鸦智能来说,物联网赛道的红利其实仍然存在。但在不断变化革新的市场规则、技术路线下,与巨头和新创业公司正面竞争的压力与日俱增。留给其战略调整和重振业务的资本虽然不少,但时间并不多。

评论