文|全球财说 熊晓萌

2022年,随着东莞证券、信达证券、首创证券先后过会,券商行业上市进程有望加快,而首创证券于11月10日拿到证监会核准批文,也被业界认为将要拔得年内头筹。

据统计,除上述三家过会券商外,截至目前,仍有4家券商处于IPO排队审核阶段,分别是财信证券、渤海证券、华宝证券、开源证券。

可不能否认的是,自2021年起成功上市的券商数量骤降,全年仅有财达证券实现IPO,2022年至今仍颗粒无收。

一切充满变化,随着11月21日,首创证券发布推迟发行公告,一切显得扑朔迷离。而就在11月18日,财信证券也收到了证监会反馈意见,更涉及多达41个问题。

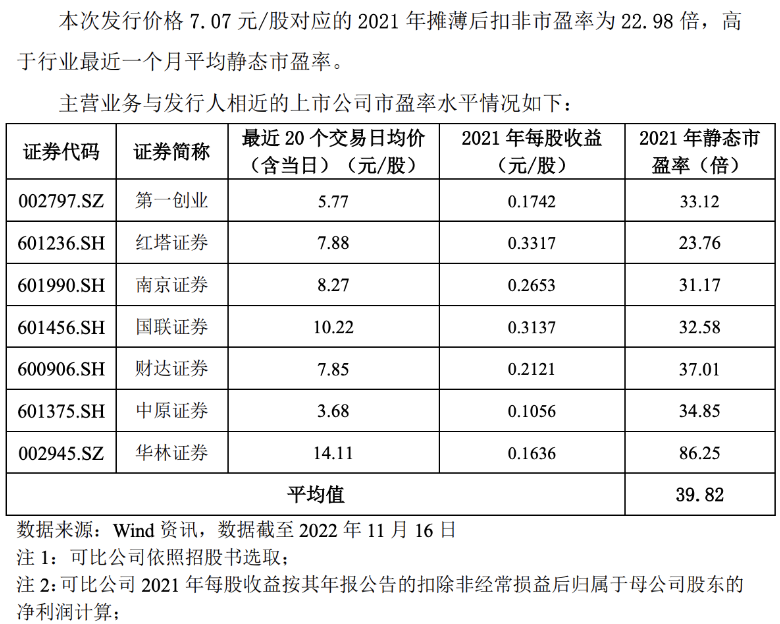

发行市盈率高于平均,中小券商困局难解

11月21日,首创证券发布首次公开发行股票初步询价结果及推迟发行公告。

公告显示,首创证券原定于2022年11月21日举行的网上路演推迟至2022年12月12日,原定于2022年11月22日进行的网上、网下申购将推迟至2022年12月13日。

本来已经准备热情迎接新一只上市券商,此次推迟也让市场及投资者产生一定质疑,缘何推迟?

公告显示,首创证券确定首次公开发行价格为7.07元,对应市盈率为22.98倍,截至2022年11月16日,中指行业最近一个月平均静态市盈率为13.86倍。

首创证券表示,根据有关规定,由于“存在未来发行人估值水平向行业平均市盈率回归,股价下跌给新股投资者带来损失的风险”,发行人和保荐机构须进行三周的风险披露,且每周至少发布一次,才可安排申购。

与此同时,首创证券还选择南京证券、红塔证券、国联证券、华林证券等7家上市券商的市盈率情况进行对比,从侧面说明自身发行价及发行市盈率处于合理区间。

图片来源:首创证券公告

若本次发行成功,首创证券预计募集资金总额为19.32亿元,全部用于补充公司及全资子公司资本金,增加公司营运资金,发展主营业务。

十分现实的是,券商行业的“马太效应”愈发明显,头部券商强者恒强的局面难以打破,而中小型券商也急于拓展融资通道,扩大净资本规模以提高抵抗风险能力,IPO上市融资已经成为主要途径。

在招股书中,首创证券直言,公司净资本规模偏小,不利于公司在以净资本为核心的监管体系下取得发展先机,并可能会影响公司未来申请新的业务资格。

首创证券也表示,面对激烈的市场竞争及不断变化的监管环境,公司亟需通过本次发行募集资金进一步扩大净资本规模,弥补净资本规模不足的劣势。

这或许也正是首创证券即便需要推迟发行时间,但仍决定选择较高发行市盈率的原因所在。

数据显示,截至2022年6月30日,首创证券的净资本为88.23亿元,核心净资本为68.33亿元。

虽然首创证券净资本较2019年末的39.23亿元迅速上涨,但是根据证券业协会统计,截至2022年6月30日,证券行业平均每家公司的净资本为147.14亿元,首创证券仍处于腰部偏下位置。

2021年末,首创证券的总资产、净资产、净资本规模行业排名分别为第59位、第62位和第59位。

图片来源:首创证券招股说明书

在券商行业业绩整体滑坡的情况下,中小型券商困局难解经营更加艰难。

财信证券意见反馈涉41个问题,资管业务合规性被关注

与此同时,证监会对于财信证券超万字的反馈意见也充斥着“压抑”气氛,合计41个问题,分别涉及规范性问题、信息披露问题与其他问题三大方面。

在规范性问题中,反馈意见先后提及包括出资、历史沿革、关联交易以及业务相关等诸多问题。

其中,第4个问题有关于珠江15号备受关注。珠江15号为财信证券资管计划,底层涉及北大方正债券资产。

2020年,财信证券购买所管理的资产管理计划珠江15号底层资产北大方正相关债券资产合计超过9亿元,超出监管指标范围部分由财信资产委托财信信托设立单一信托计划承接。除珠江15号外,单一信托计划还承接了发行人管理的部分集合资产管理计划所持有的北大方正债券。

证监会在反馈意见中,要求财信证券补充披露“珠江15号”的设立、运作情况,相关资产管理合同的主要内容,购买北大方正债券的背景、原因、资金来源、价格公允性等相关问题。是否明确定向投资北大方正相关债权,依据该合同及相关交易规则财信证券的主要权利及义务,财信证券是否存在违约或者违规交易的情形,是否存在尚未履行的义务,是否存在纠纷或潜在纠纷,是否存在行政处罚风险。

此外,证监会还对财信证券证券经纪业务收入、证券自营业务投资规模、投资银行业务收入、信用交易业务、资产管理分部收入、期货业务收入、私募股权投资业务等业务相关方面进行详细询问。

在信息披露问题中,资管业务合规性需要重点关注。2019年-2021年各报告期末,财信证券资产管理计划管理金额分别为272.80亿元、236.07亿元、546.09亿元。

由于增速较快,证监会要求财信证券补充披露主要集合资产管理产品和定向资产管理产品(规模5000万以上)详细相关信息,以及最近一年资产管理计划主要新增情况、原因及合理性,是否存在违规募集的情形,是否符合同行业发展趋势。

并要求财信证券说明资产管理业务规范与处置措施,是否符合相关要求,是否存在资金池运作、多层嵌套、刚性兑付等违规情形及风险,是否存在规避监管,是否存在诉讼纠纷及举报等情形。

招股书显示,2021年财信证券实现营业收入为28.06亿元,净利润8.39亿元,分别同比增长32.73%、57.41%,净资本规模为128.61 亿元。

2021年末,财信证券总资产、净资产排名分别为第42名、第47名;2021年营业收入、净利润排名分别为第46名、第47名。

评论