文|亿邦动力网

11月14日,有赞(08083.HK)发布了2022年第三财季财报。财报显示,截至2022年9月30日止的三个月期间,有赞总营收为人民币3.7亿元,同比去年减少0.9%。

受快手断链影响,业绩经历了一年下滑的有赞终于止住颓势,摆脱了资本上的危局。这是这次财报的核心看点。

亏损大减32.8%,有赞打破僵局

除了营收3.7亿、同比下降0.9%之外,有赞大幅收窄的亏损数据更是让人为之一振。

截至2022年9月30日止的三个月,有赞经营亏损为5.10亿元,与去年同期的7.59亿元相比,大幅减少了32.8%。特别是毛利率,从去年同期的61.3%上升到67.5%。集团的经营效率和效益都在稳步提升。

当然,如果时间拉长至今年前三个季度,有赞这次转身速度还是慢了些。

截至2022年9月30日止的9个月期间,有赞总营收为10.99亿元,同比去年减少6.6%;毛利约6.90亿元,较去年同期减少3.5%;毛利率则从去年同期的60.9%提升到今年的62.9%。不过需要注意的是,有赞在此期间进行过裁员,有赞前三季度的行政开支达到2.5亿元,较上年同期增长5.5%,其中仅一次性离职补偿支出达到9077万元。

而截至2022年9月30日,商家通过有赞的解决方案产生的商品交易总额达741亿元,较2021年同期同比增长约3%。来自非快手渠道的商品交易总额较2021年同期同比增长约24%。门店SaaS业务的商品交易总额约为人民币312亿元,占比约42%。2022年第三季度,商家通过有赞的解决方案产生的交易额达262亿元,较2021年同期的商品交易总额237亿元同比增长约11%。

不过整个2022财年,有赞想要彻底翻盘,还稍显吃力。

商家解决方案可堪重用,已成长为有赞新支柱

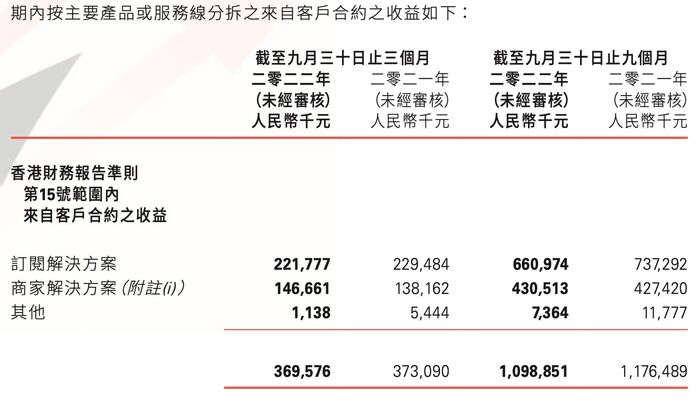

分业务来看,有赞营收分为订阅解决方案、商家解决方案和其他三个板块。其中,商家解决方案增势喜人,一路从去年的不起眼的新业务增长为营收占比40%左右的大支柱。

前三季度,有赞订阅解决方案收入6.61亿元,同比减少10.4%;商家解决方案收入4.31亿元,同比增长0.7%;其他收入为736.4万元,同比减少37.5%。毛利方面,订阅解决方案录得毛利约4.74亿元,较去年同期减少12.0%,商家解决方案录得毛利约2.15亿元,较去年同期增加23.0%。其中,订阅解决方案毛利率由去年同期的73.0%下降至本年同期71.7%,商家解决方案毛利率由去年同期40.9%上升至本年同期49.9%。

其中,订阅解决方案的收入主要包括订阅费及交易云服务费构成。整个三季度,云服务费收入与去年同期相比下降了53.74%到3594.4万元。其他业务大降,则是因为有赞从去年5月份开始停止提供餐饮服务导致。

2022年前三季度,有赞宣布业务从「开店营销解决方案」全面升级到「私域运营解决方案」,公司将服务的核心客群分为内容变现、品牌DTC、门店数字化三大类。针对电商类型的客群,公司重点基于分销、社群、会员、直播四个核心场景,通过产品和服务的组合,构建私域运营解决方案。在业务持续调整升级的背景下,预计有赞商家解决方案将会保持持续高速增长。

2023财年正式恢复正增长

在降本增效的支出上,第三季度有赞的销售成本压缩到4.08亿元,同比下降11.4%。所有销售成本中,人工开支1.19亿元,同比下降11.1%;服务器成本7007万元,同比下降17.0%;交易成本1.52亿元,同比下降16%;保险费成本883万元,同比下降50.2%,而这几项占总体销售成本的80%以上。

财报中,有赞再次表示,将继续坚持提升人均产出、改善经营现金流及经营结果的首要经营目标。

过去一年里有赞快速推进的国际业务上,第三季度有赞海外商家服务分别在日本和加拿大市场营收47.4万元和92.3万元,不过日本市场收入较去年同期下降36.63%,加拿大较去年同期收入上涨了116.67%。

在随后的电话会议上,有赞表示,快手业务流失对业绩的影响已经在过去7个季度被正常的业务增长所抵消,预计2023年有赞营收会回归到一个正增长的状态。

这样的预期并不是空穴来风,最直观的现金余额数字上,有赞第三季度末现金余额达到了人民币8.6亿元,环比二季度末的现金余额增长约3200万元。

评论