文|迈点

三季度以来,多地密集出台新一轮稳增长促消费政策,致使餐饮市场消费潜力逐步释放。北京、苏州、宁波纷纷推出助企纾困政策,通过发放餐饮消费券、优化食品经营许可流程、提供保费补贴等政策“组合拳”,有效缓解餐饮主体因停工停产带来的经营压力,进一步助力餐饮企业纾困解难。

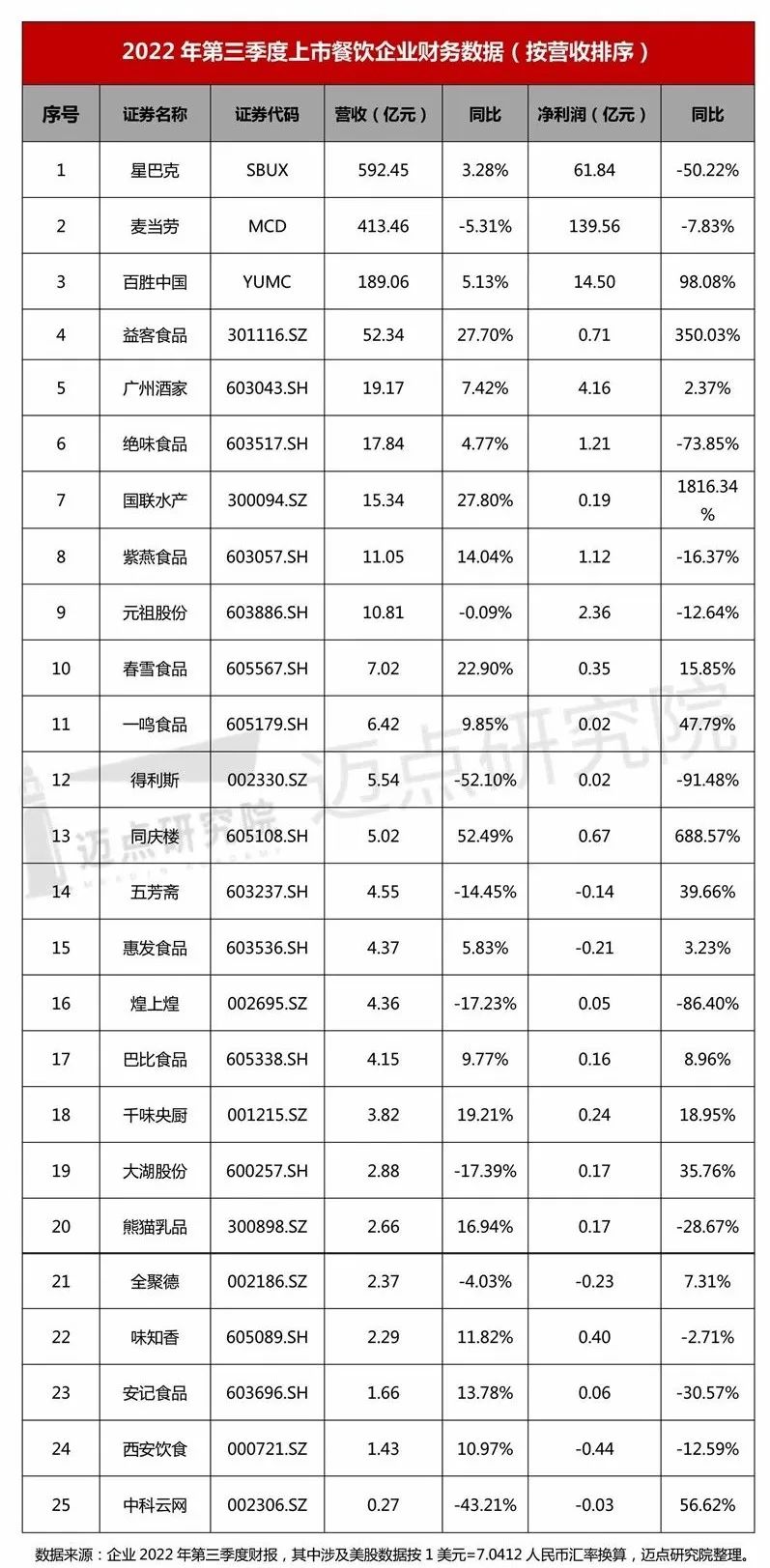

依据餐饮上市公司第三季度财报,重点监测的企业中共有25家餐饮企业公布了财务数据。其中预制菜品类的高热度推动供应链企业强劲发展、中式正餐品类营收回暖、西式快餐市场下沉、卤味品类净利润连续下滑。本文将挑选25家具有代表性的餐饮企业,根据披露的三季度财报数据以及相关网络公开资料,分析三季度不同品类的餐饮企业的表现。

一、整体营收表现:亏损情况较上半年明显好转,餐饮企业大面积盈利

近期,上市餐饮企业纷纷公布第三季度财报。根据已经披露的餐饮企业三季度业绩来看,餐饮企业整体营收表现较好,餐饮大面积盈利。

据迈点研究院统计,从营收来看,营收同比小幅上升,回暖趋势明显。2022年第三季度,重点监测的企业中共有25家上市餐饮企业公布了财务数据,累计营收总额达到1380.31亿元,同比去年同期上升1.49%;17家企业营收均出现上涨,其余8家企业营收同比下滑。

从归母净利润来看,亏损情况较上半年明显好转,餐饮企业迎来行业复苏,20家餐饮企业盈利,5家餐企亏损。归母净利润最高为麦当劳,第三季度盈利436.62亿元。5家餐企出现亏损,总亏损约为1.05亿元。亏损最高为西安饮食(亏损0.44亿元),上年同期亏损0.39亿元,亏损幅度进一步扩大。

从营收和净利润来看,星巴克营收位居行业前列,但净利润腰斩。第三季度(第四财季),星巴克营收增长3.28%至84.14亿美元(约合人民币592.45亿元),创历史新高;归属母公司股东的净利润则下降50.22%至8.78亿美元(约合人民币61.84亿元),同比下降50.22%。

餐企缓慢复苏主要是源于促消费政策的持续发力。近段时间以来,多地密集出台新一轮稳增长促消费政策,致使餐饮市场消费潜力逐步释放。

二、中式正餐:营收增加,广州酒家逆势扩张

从营收来看,随着餐饮市场回暖,中式正餐企业第三季度营收逐渐恢复,营收环比第二季度明显上涨。从净利润来看,西安饮食、全聚德第三季度继续亏损。疫情下经营不振依然是西安饮食和全聚德持续亏损的主要原因。而广州酒家、同庆楼却保持盈利,尤其是广州酒家,第三季度实现盈利4.16亿元。

从品牌角度来看,广州酒家能够持续盈利主要得益于广州酒家实施的多品牌布局和持续扩张的品牌策略。目前,广州酒家旗下拥有广州酒家、陶陶居、利口福、秋之风、粮丰园等食品品牌。从市场布局来看,广州酒家走出华南、辐射华东,逆势增长扩大市场份额,线上多渠道营销触达消费者。10月底“广州酒家”湖南长沙马栏山店、广州龙津西路店、深圳前海大道店“三店齐开”,餐饮业务进一步发展壮大。后续,公司将继续加快上海“广州酒家”、成都“陶陶居”门店建设拓展步伐,持续提升品牌影响力和市场竞争力。

另外,从业务角度来看,广州酒家持续推动“食品+餐饮”双主业协同发展,企业餐饮业务回暖,速冻食品持续释放产能。2022年1-9月,营业收入33.4亿元,其中月饼系列产品13.6亿元(同比增长10.74%),速冻食品7.56亿元(同比增长23.53%),餐饮业务6.28亿元(同比增长24.8%)。

疫情下,一部分没有被压垮的传统正餐企业逐渐走出传统的正餐模式,深刻切中客群需求,逆势发展,“开辟”了富有现代时代特色的新模式。如徐记海鲜、炊烟、费大厨、点都德、陶陶居等品牌,都在疫情后进行全国扩张,逐渐能满足中高端、个性化正餐发展的需要,或将推动中式正餐品类整体升级迭代。

三、西式快餐:堂食受限,外卖渠道迎来快速增长

随着三季度财报的发布,从营收和净利润来看,麦当劳虽然营收位居行业前列,但是净利润明显下滑。2022年第三季度,麦当劳营收58.72亿美元(约合人民币413.46亿元),同比下降5.31%;净利润为19.82亿美元(约合人民币139.56亿元),同比下降7.83%。其中日本和拉丁美洲等多数地区的销售较为强劲,中国市场业绩表现有所下降。麦当劳表示,新冠肺炎的影响下,限制餐厅营业时间、限制堂食容量等举措,导致各个市场都有一些经营限制。不过,麦当劳将继续采取适当的预防措施,保证人员安全。

同样是西式快餐巨头,百胜中国第三季度净利润大涨。第三季度总收入26.85亿美元(约合人民币189.06亿元),同比增加5%,净利润为2.06亿美元(约合人民币14.5亿元),较去年同期的1.04亿美元增加98%。公司净利润翻倍主要由经营性盈利改善推动,三季度经营利润同比增长77%,餐厅利润率为18.8%,同比增长6.6%,为2018年以来的最高水平。

这主要是因为百胜中国抓住了外卖渠道,通过提升数字化运营能力继续引领行业发展。面对第三季度线下门店堂食量继续下降,2022年第三季度,肯德基、必胜客在外送渠道实现的销售额占比38%,同比增长约4%。包括外卖订单、手机下单及自助点餐机订单在内的数字订单约占肯德基和必胜客餐厅收入的91%。目前百胜中国拥有超过4亿会员,还有巨大的潜力有待挖掘。百胜中国灵活的业务模式有效应对了疫情带来的不利影响。

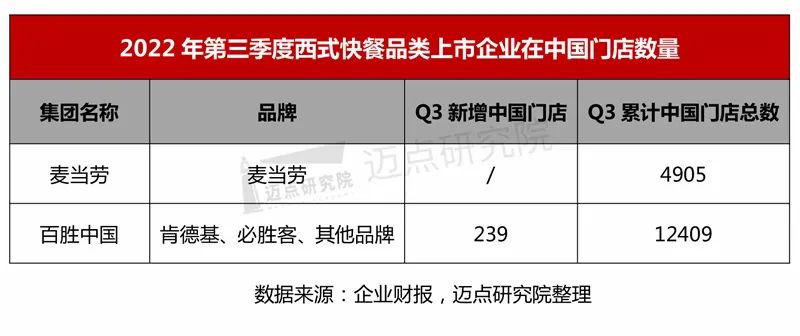

从门店数量来看,西式快餐巨头在中国市场的规模差距进一步拉大。截止2022年三季度,百胜中国在中国大陆地区布局的门店总数达12490家,其中三季度净增239家门店。不过新门店不全靠肯德基贡献,百胜中国另一个主力品牌必胜客也在持续扩张中。为了尽快抢占剩余的市场份额,过去两年麦当劳在中国开店速度不断提升。数据显示,2021年,麦当劳在中国新开门店数超过500家,平均17个小时开一家店。而麦当劳门店数为4905家,约为百胜中国旗下肯德基门店数量的一半。根据官方计划,麦当劳将在全球再开1300家新门店,其中800家位于中国地区。如果今年能达成800家门店的开店目标,速度将全面赶超去年。从餐厅具体分布来看,麦当劳和肯德基仍以一线、新一线城市为主阵地。如果要维持当前扩张势头,广阔的下沉市场将成为主要争夺对象。

第四季度,预期疫情形势仍存在不确定性。期待西式快餐品牌积极创新,继续布局下沉市场,调整成本结构,提高数字化运营能力,充分利用强大的线上线下渠道,满足不断增长的居家餐饮消费需求。

四、供应链企业:预制菜的红火推动供应链企业迅猛发展

供应链企业第三季度表现较佳。从2022年第三季度营收数据来看,10家A股供应链企业累计营收总额达到101.67亿元,同比上升12.42%。预制菜相关上市企业益客食品、国联水产、春雪食品、一鸣食品、惠发食品、千味央厨、味知香、安记食品营收均实现增长,其中国联水产、益客食品、春雪食品涨幅最高,同比增长超过20%。

预制菜的红火为多家供应链公司业绩高增长提供强劲动力。国联水产披露的三季报显示,第三季度,公司实现营收15.34亿元,同比增长27.80%。目前,预制菜业务已逐渐发展成为国联水产的核心业务之一。2019年实现营收6亿元、2020年7.3亿元、2021年8.41亿元,营收占比分别为12.96%、16.24%以及18.8%,实现三连增。今年上半年,公司预制菜营收进一步提速,达到5.6亿元,同比增长36.17%,营收占比为23.18%。根据国联水产的战略规划,国联水产将以水产食品和预制菜为核心业务,打造成餐饮企业的水产预制菜的中央厨房,加强C端水产预制菜布局。而春雪食品将持续加大毛利率较高的调理品的生产销售工作,积极开拓国外市场,提高了出口业务对公司利润的贡献。随着春雪食品募投项目相继落地,预计该公司业绩未来将迎来爆发性增长。

净利润方面,除了惠发食品外,9家A股餐饮供应链企业实现盈利。其中国联水产和益客食品净利润同比增幅最高。究其原因,主要与企业扩大预制菜的产能规模,提升利用率,积极开拓市场,提升公司毛利率有关。如国联水产预计通过中央厨房项目的建设扩大预制菜的产能规模,规模效应逐渐显现,水产预制菜的收入占比增长,毛利率持续提升。

在国家政策的支持、物流冷链技术的发展和疫情的催生作用下,预制菜市场规模逐年扩大,预制菜上市企业整体处于快速成长期。不过,由于预制菜在中国仍处于新的发展阶段,在技术、标准、物流、食品安全等方面的都还存在一定的问题。期待预制菜企业对品牌、品质、品类不断打磨,进行产品创新、多渠道布局、完善供应链体系、打造核心品牌,以提升品牌影响力,获得长足发展。

五、卤味:紫燕食品正式上市,卤味企业净利润连续下降

随着物流费用、人力成本以及原材料费成本的上升,卤味企业净利润连续下滑。从营收和净利润来看,绝味食品、紫燕食品第三季度营收同比增长,但三家卤味上市企业绝味食品、紫燕食品、煌上煌净利润均出现了下滑。

其中煌上煌营收和净利润均呈现同比下降态势,是三家A股卤味企业中唯一营收、净利润双降的。煌上煌自2021第二季度开始,营收、净利润就开始连续六个季度下降。煌上煌表示受疫情等因素影响,单店收入一直未能恢复,同时部分门店经营亏损导致关店数量增加。而净利润下滑是由于原材料和包装材料、人工、生产能耗、配送等环节成本持续增加,公司产品毛利润不断被压缩,最终出现第三季度净利润同比大幅下降的情况。

9月26日,紫燕食品正式上市。随着紫燕食品的上市,绝味食品、周黑鸭、煌上煌受到的压力更大。三季度,紫燕食品在三家A股卤味企业中营收排第二,净利润下滑幅度最缓。这主要与紫燕食品的产品定位和销售模式的特点有关。从产品定位来看,紫燕食品以佐餐卤制产品为主,与绝味食品、煌上煌的休闲卤味定位都有差异,消费者刚需性更强,未来发展前景或将更广阔。从销售模式来看,紫燕食品的销售模式以经销模式为主,前三季度收入24.34亿元,占比近9成。紫燕食品的特许经销商承担着主要市场开拓、宣传推广、门店管理的职责,因此公司销售费用相对较低,净利润较其他两家的加盟模式较高。不过,紫燕食品也面临着过于依赖经销商、销售区域过于集中等问题。

从门店规模上来看,紫燕食品虽然上市较晚,规模小于绝味食品,但已经高于周黑鸭和煌上煌。目前,紫燕百味鸡目前的门店数量已经超过5300家,遍布全国180多个城市;煌上煌在财报中称,由于部分门店亏损和关店数量增加。截至2022年三季度,门店已缩减至近4000家。而绝味食品并没有要放缓开店步伐。截至2021年末,绝味食品中国大陆地区门店总数达13714家(不含港澳台及海外市场),全年净增长1315家。据招商证券调研反馈,今年前三季度绝味食品净增门店约1300家,共计门店数超过15029家。

随着管理成本的提高,单店收益的下降,传统卤味品牌在优化供应链的同时,积极开辟第二增长曲线,试图在泛卤味的细分领域或其它方面进行布局,以获得新的利润点。如绝味食品成立了深圳网聚资本,通过这家公司联合多个投资基金进行投资,主要涉及卤味主业、调味料、连锁轻餐饮、产业链上下游等,公司最新三季度显示,包括投资在内的“其他”板块收入规模高达5.65亿元。而煌上煌收购了粽子食品销售企业,还推出以“烤猪蹄”为主的新品牌;周黑鸭则是增加卤味品种,还联名快餐品牌“维小饭”推出联名盒饭“蜜汁鸭腿饭”。

随着市场规模的扩张,如何把控好成本,锁定优质供应商的产能资源及产品价格,成为企业经营能力的重要挑战。另外,在消费升级的趋势下,消费者对于饮食多样性的需求增加,更关注于食品口味、特性是否满足自身差异化需求。期待卤制品企业在降本增效、提高用户口碑的同时,增强研发能力,开发差异化品类,满足消费者多样化需求。

六、小结

在疫情防控工作的有效开展下,消费信心逐渐恢复,居民生活逐步迈入正轨。随着各地政府持续加强消费提振叠加暑期旺季影响,疫情逐渐缓和,部分餐饮企业呈现缓慢复苏态势。一部分没有被压垮的餐饮企业,根据客群需求,积极创新,逆势发展,不断提升经营管理能力,进一步推动市场整体升级迭代。期待餐饮企业将在产品、渠道、物流和服务端不断创新,提高数字化运营能力,以匹配和满足新生代客群的差异化餐饮消费需求。

评论