记者 |

时隔4个月,险资再次入场“扫货”。

11月24日,中国保险业协会披露公告,太平人寿于11月22日增持工商银行H股(1398.HK)8300万股,共耗资3.10亿港币。

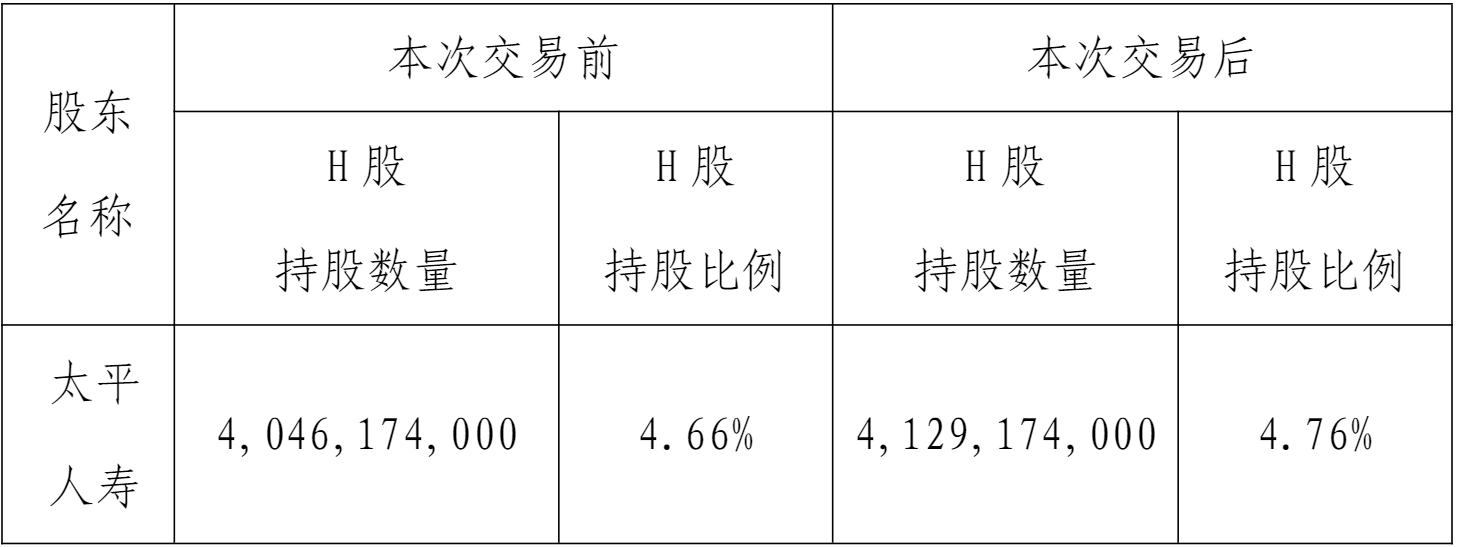

本次增持后,太平人寿持有的工商银行H股数量由40.46亿股增加至41.29亿股,持股比例由4.66%增加至4.76%。

同时,作为中国太平的控股子公司,此次增持后,中国太平保险集团整体合计持有工商银行H股44.05亿股,持股比例由4.98%变为5.08%,正式举牌。

公告显示,太平人寿此次增持是通过受托管理人太平资产管理的账户,资金来源为分红账户保险责任准备金,并且全部通过港股通在二级市场买入。

今年以来,港股市场连续下挫,过去10个月中有7个月收跌,恒生指数一度跌破15000点,11月开始有所回暖,截至11月24日收盘,恒生指数全年累计下跌24.52%。其中,恒生综合行业指数-金融业今年累计下跌14.50%。

工商银行H股股价表现一波三折,下半年持续走低,最新股价为3.8港元/股,今年累计下跌6.77%。

事实上,经历了2020年一波举牌热潮后,近两年来险资举牌并不常见。

2020年,地产、银行板块还是险资的“心头好”。例如,太平人寿举牌大悦城(000031.SZ),泰康人寿、泰康养老举牌阳光城(000671.SZ),中国人寿先后举牌农业银行H股(1288.HK)、工商银行H股(1398.HK),百年人寿举牌浙商银行H股(2016.HK)、顾家家居(603816.SH)。

同时还有锂矿龙头吸金无数,中国太保、太保寿险、太保财险、太保安联健康保险、安信农业保险等宣布举牌赣锋锂业H股(1772.HK)。

到了2021年,中国人寿宣布终止认购万达信息(300168.SZ)、广百股份(002187.SZ),原因是资本市场环境的变化。当年11月,国寿集团通过定增举牌中国华融H股(2799.HK)。

今年以来,举牌对于险资而言变成了被动的结果。1月,因持股13.44%的宝新金融通过实物分派宝新置地(0299.HK)股份方式宣派和支付中期股息,前海人寿被动持有宝新置地7.77%股份;7月,因京新药业(002020.SZ)回购并注销0.44亿股,总股本缩减导致泰康人寿及其一致行动人泰康资产合计持股比例由4.79%被动上升至5.04%。

仅有的暖意出现在7月,天齐锂业(9696.HK)登陆港交所时,中国太保及两家控股子公司太保寿险、太保财险成功举牌。3家公司均是以基石投资者身份参与天齐锂业港股IPO,委托太保资产进行投资并通过太保资产管理的公司账户参与举牌。

毫无疑问的是,通过二级市场买入并举牌,在险资投资上已经许久未见,是否意味着港股或将回暖?

中航信托宏观策略总监吴照银认为,“港股的核心要素是港币的联系汇率制。如果美国继续加息,美元继续升值,港股就继续有下行压力。但是到年底这几个问题都接近尾声了。”

某大型保险资管人士表示,历经半个多月强力反弹,港股获得显著估值修复,部分资金出现获利了结迹象。近期美联储多名官员多次发出鹰派论调,或加剧短期港股波动。中长期维度,港股震荡上行趋势不改,配置上建议均衡偏成长。

评论