文|DataEye研究院

近期,腾讯网易两大巨头新动态不断,且同时获得版号。

腾讯,继《幻塔》之后,最新产品《胜利女神:妮姬》在日韩大获成功,上线18天收入近1亿美元,同时腾讯股价持续回升。

网易,与暴雪“离婚”后,重要作品《逆水寒手游》、《永劫无间手游》即将上线。

此外,米哈游刚刚退出射击赛道,而腾讯网易仍在加码。

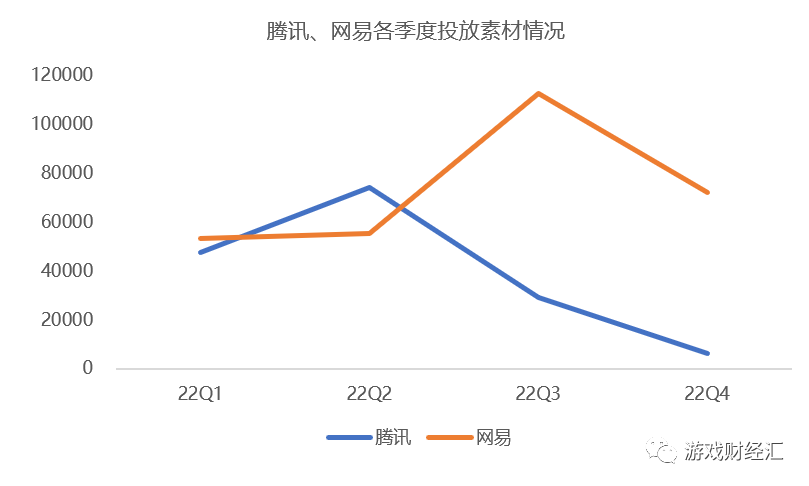

具体到两家巨头的整体买量情况,我们发现网易Q3以来买量大幅飙升,而腾讯素材投放量却大幅缩减。

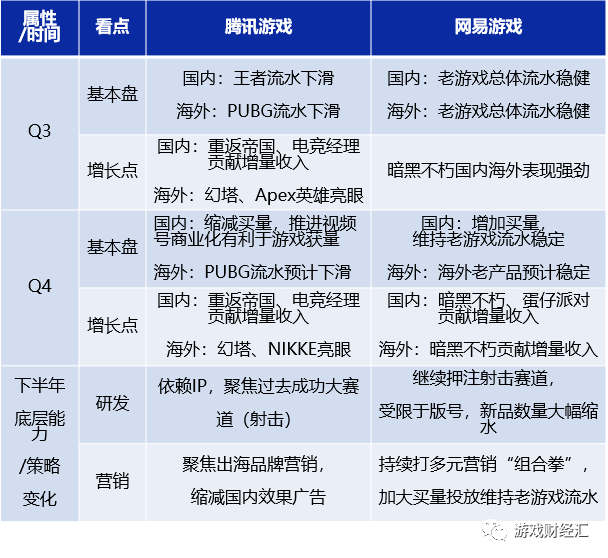

时值年终,两家巨头Q3Q4有什么新动向?全年业绩表现如何?财经汇今天全面拆解腾讯网易的Q3Q4新动向。

一、Q4业务前瞻:腾讯海外再出新“爆款”,网易新品缺席却加大老产品买量力度

与同行相比,腾讯、网易Q4新品寥寥。根据公开披露的信息,腾讯Q4预计将上线3款产品,其中国内市场仅有一款音乐休闲游戏,海外市场两款,而网易Q4大概率没有新品上线。

数据来源:财报、公开资料;游戏财经汇制图

Q4以来,两家大厂只有腾讯在海外市场上线了一款RPG射击游戏《胜利女神:妮姬》。

从流水表现来看,《胜利女神:妮姬》有望成为腾讯Q4海外游戏收入的新增长点。

《胜利女神:妮姬》推出后在全球全品类手游中按流水排名第一,上线10天全球累计下载量达1000万。根据三方平台监测数据,在上线18天后,《胜利女神:妮姬》流水已接近1亿美元。

根据点点数据,《胜利女神:妮姬》目前分别位列日本、韩国iOS游戏畅销榜第2和第3,泰国第5,美国第32名。

图:《胜利女神:妮姬》iOS游戏畅销榜排名,统计时间2022年11月24日;来源:点点数据

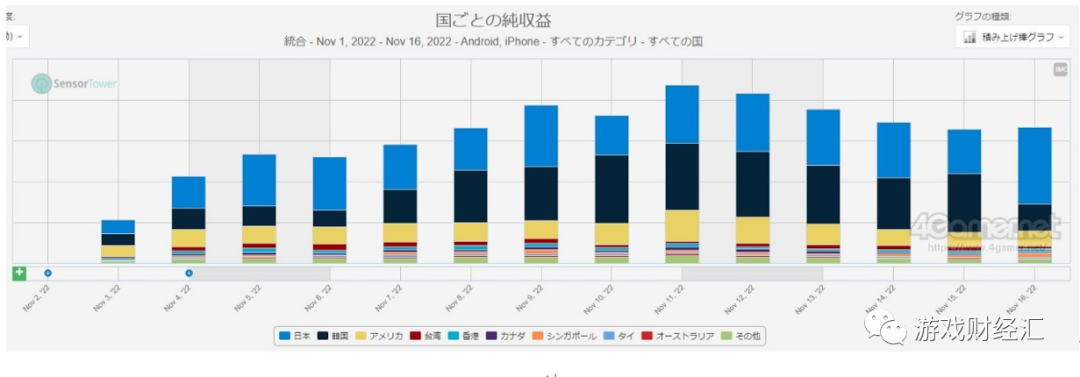

从收入构成来看,日本、韩国和美国是《胜利女神:妮姬》收入前三大市场。

图:《胜利女神:妮姬》11月1日至16日收入构成;来源:4Gamer

至于腾讯即将上线的两款产品,《劲乐幻想》与老产品《QQ炫舞》高度相似,另外一款PC产品《Warhammer 40,000: Darktide》预计于12月1日上线。两款产品上线时间较晚,无法为Q4带来太多的业绩增量。

从买量来看,腾讯“高开低走”,Q3以来国内买量大幅缩减,网易则相反,Q3起买量大幅飙升。截至目前,网易今年累计素材投放量远超腾讯,几乎是腾讯的1.8倍。

来源:DataEye数据;游戏财经汇制图

腾讯Q2买量攀升主要由于SLG新游《重返帝国》上线,《重返帝国》单款游戏素材投放量占据当季度总素材投放量的近四成。

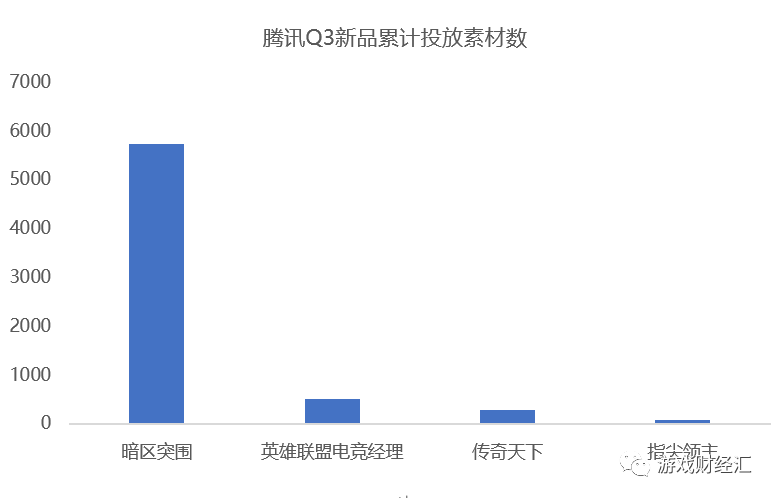

进入Q3,腾讯开始缩减买量,主要由于:第一,《重返帝国》7月起素材投放量大幅下降,日均投放素材从1000组降至100组,第二,腾讯旗下产品对买量的依赖度不高,公司对《暗区突围》、《英雄联盟电竞经理》、《指尖领主》等新品实行“一波流”的打法,素材投放集中在上线当月,整体投放力度相对较低。

来源:DataEye数据

至于网易Q3以来突然加大买量力度,游戏财经汇认为主要由于以下两点原因:

第一,Q3,网易年内最重要的新品《暗黑破坏神:不朽》上线,公司肯定要不遗余力地大力推广,根据DataEye数据,《暗黑破坏神:不朽》Q3以来累计投放了超4.4万组素材。

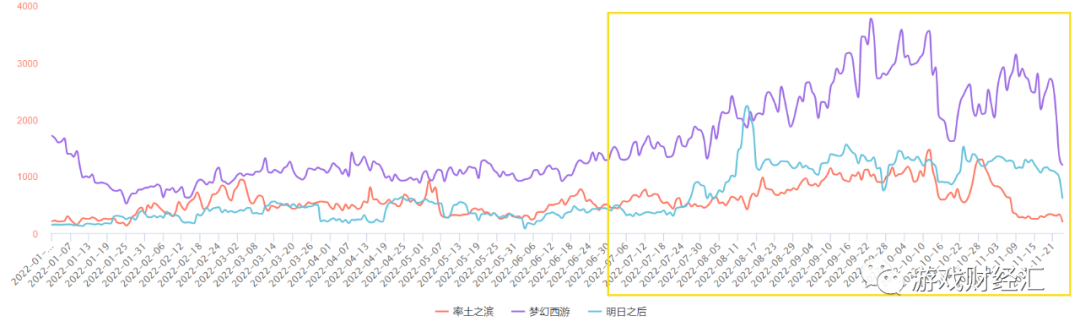

第二,网易今年重磅产品较少,收入将主要依赖老产品,为了防止老产品流水下滑,网易对《梦幻西游》、《率土之滨》、《明日之后》等产品加大了素材投放力度。进入Q4,由于没有新品上线,网易对老产品的素材投放力度进一步加大。

图:《梦幻西游》、《率土之滨》、《明日之后》素材投放趋势;来源:DataEye数据

网易Q3买量大幅激增从营业费用也能看出端倪。

网易Q3营业费用约90亿元,环比、同比上升均超12%,环比和同比上涨主要由于游戏及相关增值服务和有道市场推广支出的增加,以及人员成本的增加。

游戏财经汇推测,按照公司目前的素材投放力度,网易Q4销售费用将继续增加,营业费用或面临一定的上升压力。

小结:

与同行相比,腾讯、网易Q4新品寥寥,腾讯预计将上线3款产品,网易Q4大概率没有新品上线。从买量来看,腾讯Q3以来国内买量大幅缩减,网易Q3起买量却大幅飙升。截至目前,网易今年累计素材投放量远超腾讯,几乎是腾讯的1.8倍。

二、Q3业绩复盘:新品数量大幅缩水,产品研发实力提升不大

(一)Q3业绩回顾:腾讯游戏收入同比下滑,网易小幅上涨

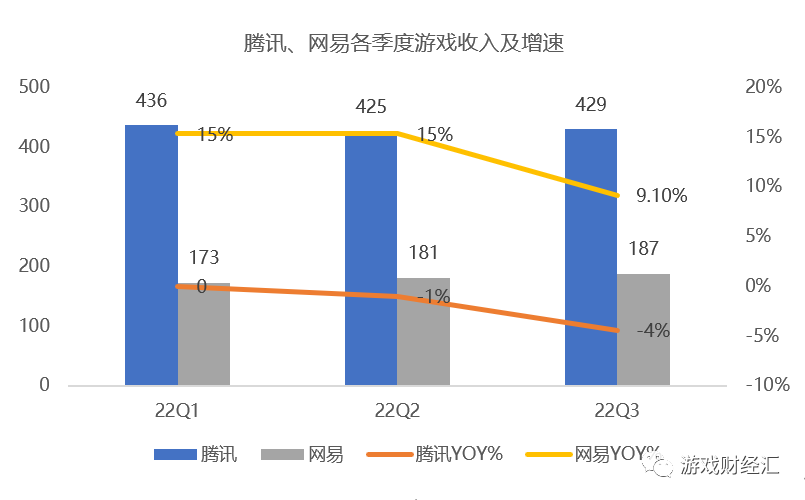

22Q3,腾讯游戏业务收入约429亿元,同比下滑4%,环比微增约1%;网易游戏及相关增值服务净收入187亿元,同比上涨9.1%,环比微增约3%。

数据来源:wind;游戏财经汇制图

腾讯游戏收入同比出现下滑主要受本土游戏业务拖累,《王者荣耀》、《和平精英》等老产品收入减少,《英雄联盟手游》、《重返帝国》及《英雄联盟电竞经理》等游戏收入增加但不足以弥补这一缺口。

网易Q3收入同比增长主要由于Q3上线了重磅游戏《暗黑破坏神:不朽》,此外《梦幻西游》、《大话西游》、《第五人格》、《无尽的拉格朗日》等老游戏流水稳健。

新品侧,Q3,腾讯上线了6款产品,海外2款,国内4款,网易上线了3款产品,国内2款,海外1款。

数据来源:财报、公开资料;游戏财经汇制图

从市场表现来看,腾讯3款自研产品表现尚可,代理产品除了《幻塔国际版》,几乎全部扑街,《指尖领主》、《传奇天下》两款代理产品已跌出iOS畅销榜TOP200之外。

根据腾讯官方披露的数据,《幻塔国际版》Q3在日本市场同品类中流水排名首位,在美国市场同品类中流水排名第二。据SensorTower数据,《幻塔》8月海外收入超过4400万美元。

根据七麦数据,自研产品《英雄联盟电竞经理》仅iOS端的预估流水达到3864万美元(约2.76亿人民币),《暗区突围》iOS端的预估流水也达到974万美元(约6960万人民币),目前两款游戏基本稳居iOS畅销榜TOP50。

网易今年国内新品较少,Q3在国内上线了两款自研产品《暗黑破坏神:不朽》和《绿茵信仰》,海外上线了射击新游《lost light(萤火突击)》。

数据来源:财报、公开资料;游戏财经汇制图

目前来看,三款产品只有《暗黑破坏神:不朽》收入表现较好,其余两款产品表现较为一般。

据 Mobile Gamer数据,《暗黑破坏神:不朽》全球收入已经超过3亿美元,其中国内收入达1.45亿美元,海外收入达1.56亿美元。

竞技足球手游《绿茵信仰》上线两个多月,iOS端预估流水仅90.7万美元(约648.2万人民币),近期借着世界杯热度再次跻身iOS游戏畅销前200名。

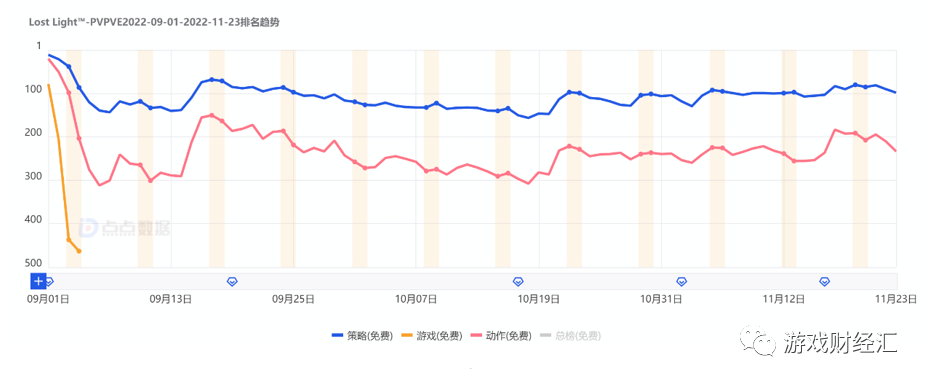

网易年内在海外市场上线的第二款射击手游《lost light》表现不尽如人意。即便在表现相对突出的美国市场,《lost light》仅位列策略类游戏免费榜100名左右,动作类游戏免费榜200名左右。

图:《lost light》美国iOS免费榜排名情况;来源:点点数据

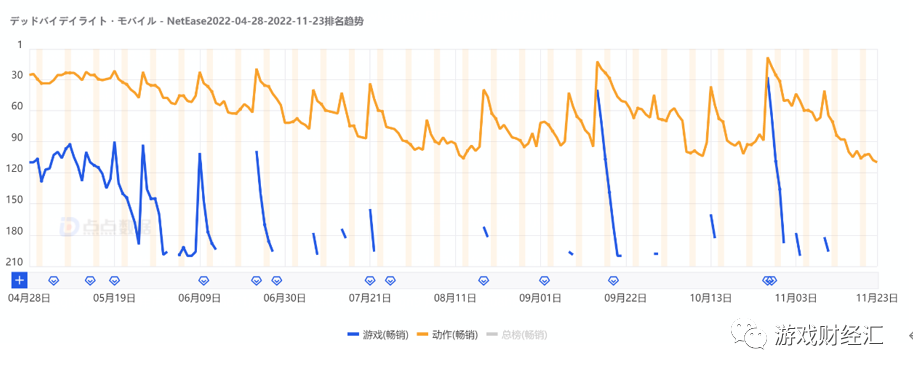

网易今年持续押注射击赛道。上半年,网易在海外上线了《Dead by Daylight Mobile(黎明杀机手游)》,截至目前,谷歌应用商店下载量下载超500万,评论超30.7万。

《Dead by Daylight Mobile》过半收入来自日本市场,但目前仅位列日本动作游戏畅销榜100名左右。

图:《Dead by Daylight Mobile》日本iOS畅销榜排名情况;来源:点点数据

(二)腾讯网易研发、营销能力分析

1、腾讯:

产品研发能力分析:

游戏财经汇认为,腾讯今年产品研发能力提升并不明显,自研产品表现优于代理产品,腾讯在产品研发层面具有以下三大特征:

①自研产品无法摆脱IP依赖。

腾讯今年以来在国内上线了3款自研产品,其中流水表现较好的两款均属于IP改编游戏——《重返帝国》、《英雄联盟电竞经理》,另外一款原创IP产品《暗区突围》表现稍显逊色。而腾讯在21年表现最好的两款自研产品《英雄联盟手游》、《金铲铲之战》也属于IP改编游戏。

过于依赖IP改编,这说明腾讯创新能力不足,IP改编游戏的成功一定程度上吃了IP红利,而并非腾讯自身实力。

②自研产品同质化严重,造成公司新老产品自相内斗。

腾讯今年上线的枪战类游戏《Apex Legends Mobile》、《暗区突围》与老产品《PUBG Mobile》、《使命召唤手游》,即将上线的音乐休闲游戏《劲乐幻想》与老产品《QQ炫舞》高度相似,上述新老产品往往仅在题材上有差距,玩法上差别不大,因此多款游戏可能会出现“左右手互搏”、自家产品竞争的问题。

这一问题持续存在——近期,腾讯旗下横版动作射击手游《合金弹头:觉醒》获得版号并开启预约测试,或许将于明年上线。

自研产品同质化严重,也反映出腾讯总想复制昨日的成功,缺乏创新和冒险精神。

③代理游戏产品质量参差不齐,大热IP改编游戏频频遇冷。

今年腾讯在国内代理的游戏产品整体表现较为一般。据游戏财经汇不完全统计,腾讯今年在国内市场代理了11款手游,其中不乏《庆余年》、《黑色沙漠》、《延禧攻略之凤凰于飞》等大热IP改编游戏,但上述产品流水远低于预期。

究其原因,现在的年轻用户愈发看重游戏品质,对于“大制作大IP+重肝强氪”的游戏兴趣大幅降低。

腾讯海外代理的两款产品《幻塔》、《胜利女神:妮姬》表现优异,两款产品均不属于热门IP改编,但产品高画质,高自由度,玩法多样,符合年轻游戏玩家审美。

营销能力分析:

①腾讯对于买量较为陌生,高度依赖自有渠道(如微信、QQ),但自家流量不太适合游戏发行,比如微信内部的广告生态有两大特点:无声场景、社交场景(非娱乐场景),这也导致自家游戏难以撬动巨大的流量。

②相对来说,腾讯更擅长品牌营销而不擅长接地气的整活、创意。

今年腾讯在海外市场成功发行《幻塔》、《胜利女神:妮姬》也证明了这一点,腾讯更擅长发行重品牌轻买量的二次元品类。

③腾讯短视频商业化进程偏慢,游戏在自有流量里的营销能力迟迟难以提升。

不过根据Q3财报,腾讯已经在视频号中推出信息流广告,目前已在国际游戏发行上取得突破。

2、网易:

产品研发能力分析:

游戏财经汇认为,网易今年产品研发能力原地踏步,《暗黑破坏神:不朽》的成功一定程度上吃了IP红利,而不仅仅是公司自身实力。网易在产品研发层面具有以下两大特征:

①继续押注射击赛道,但两款新品表现不佳,远不及老产品。

从产品策略来看,网易继续押注射击赛道,年内在海外上线了两款射击新游,此外,网易旗下另外一款射击游戏《ZOZ:Final Hour》已开启小规模测试。

但两款新游表现非常一般,甚至不及已上线多年的老产品《荒野行动》、《明日之后》。

其中,《Dead by Daylight Mobile》属于知名端游IP改编游戏,由加拿大工作室Behaviour Interactive 研发,但收入较端游产品相距甚远。

究其原因,游戏财经汇认为,海外射击类手游已成红海,《PUBG Mobile》、《使命召唤手游》、《Free Fire 》等老产品已抢占了大部分玩家,此外每年还有源源不断的新游涌入市场。

②受限于版号,年内新品数量大幅缩水。

自研能力是网易的优势也是制约。受限于版号,网易旗下多款重磅产品因尚未取得版号而不得不延期上线,但网易又不能像腾讯、三七那样大量代理,导致出网易今年新品数量大幅缩水。

营销能力分析:

网易今年实行持续买量+效果型达人营销+社会化营销的“组合拳”,营销效果强于单纯买量。比如,网易旗下SLG游戏《无尽的拉格朗日》借助营销组合拳,排名和收入不断上升,目前位列iOS游戏畅销榜前30名。

小结:

22Q3,腾讯游戏业务收入同比下滑,网易游戏业务小幅上涨。腾讯游戏收入同比出现下滑主要受本土游戏业务拖累,老产品收入减少,近一年上线的新游戏收入增加但不足以弥补这一缺口。

三、Q4业绩看点:腾讯全靠“英雄联盟”,网易全靠“暗黑破坏神”?

(一)腾讯

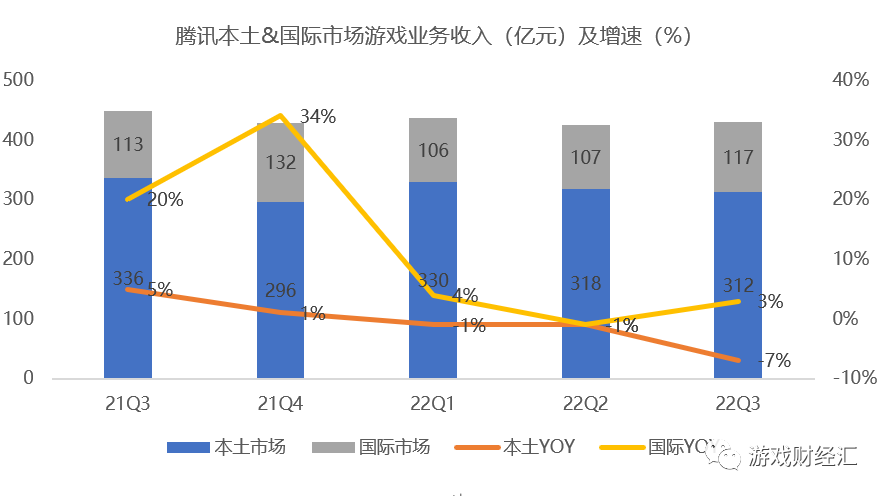

数据来源:wind;游戏财经汇制图

腾讯本土市场游戏收入已经连续三个季度出现下滑。当下,腾讯游戏业务面临的最大挑战是如何扭转国内流水持续下滑的局势。

腾讯在海外市场面临的问题是,海外收入增速出现明显放缓,此外腾讯海外游戏收入过于依赖《PUBG MOBILE》,但《PUBG Mobile》在海外打不过竞品《Free Fire》,且收入呈下滑趋势。

本土市场:《重返帝国》、《英雄联盟电竞经理》Q4能贡献增量收入,但流水已出现大幅下滑

版号方面,今年以来,腾讯只获一个版号《合金弹头:觉醒》,如果算上关联公司,腾讯也只收获《健康保卫战》《城堡传说 2:迪亚佣兵团》《骑士的誓言》3个版号。

由于版号稀缺,为了保证一定的游戏发行数量,腾讯只好选择代理,但代理游戏产品品质难免参差不齐,这也导致“新品批量发布但批量扑街”的局面。

自研游戏方面,根据腾讯前三季度财报,《王者荣耀》、《和平精英》、《天涯明月刀手游》等老游戏流水接连出现下滑,上线时间在一年半以内的《英雄联盟手游》、《金铲铲之战》、《重返帝国》、《英雄联盟电竞经理》收入仍保持增长,贡献主要业绩增量。

腾讯前三季度财报中关于本土市场游戏收入的阐述如下:

Q1:《英雄联盟手游》、《金铲铲之战》等游戏产生的收入增长大部分被《天涯明月刀手游》及《使命召唤手游》等游戏的收入下滑抵销。

Q2:《王者荣耀》、《天涯明月刀手游》、《英雄联盟》收入下滑,《英雄联盟手游》、《重返帝国》、《金铲铲之战》等近期推出的游戏收入增加。

Q3:《王者荣耀》、《和平精英》收入减少,《英雄联盟手游》、《重返帝国》、《英雄联盟电竞经理》等近期推出的游戏收入增加。

展望四季度至明年一季度,《重返帝国》、《英雄联盟电竞经理》两款新游仍处于上线红利期,依然能为腾讯贡献收入增量,但两款产品的流水已呈现下滑趋势,论流水持续性不及《英雄联盟手游》、《金铲铲之战》。

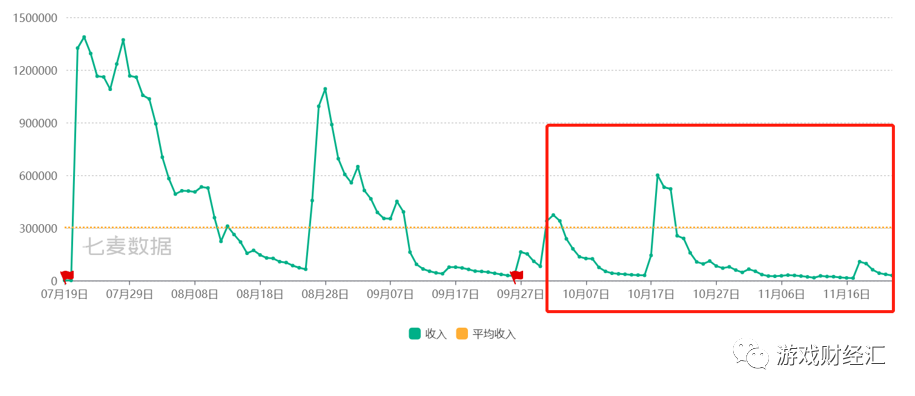

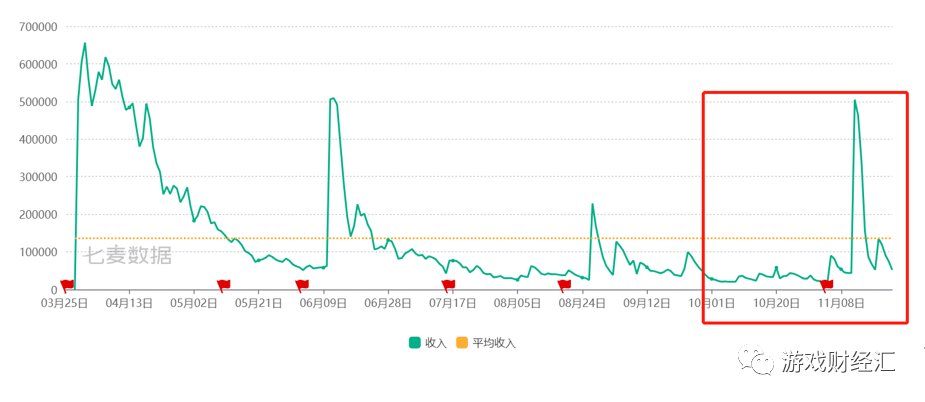

根据七麦数据,Q4以来,《英雄联盟电竞经理》iOS平均收入较Q3大幅下降3/4,《重返帝国》iOS端流水较Q3持平,但较Q2大幅下滑。

图:《英雄联盟电竞经理》iOS端流水预估;来源:七麦数据

图:《重返帝国》iOS端流水预估;来源:七麦数据

海外市场:《幻塔》、《胜利女神:妮姬》Q4将贡献主要业绩增量

腾讯今年以来海外收入增速降至个位数。根据腾讯前三季度财报,海外收入增速放缓主要由于《PUBG Mobile》流水出现明显下滑。《VALORANT》、《部落冲突》等老产品表现强劲,《幻塔》、《夜族崛起》等新游贡献了部分增量收入,但依然不足以弥补《PUBG Mobile》流水下滑。

腾讯前三季度财报中关于国际市场游戏收入的阐述如下:

Q1:《VALORANT》、《部落冲突》等游戏收入增长,但该增长部分被《PUBG Mobile》的收入减少所抵销。

Q2:《PUBG Mobile》、《荒野乱斗》收入下滑,《VALORANT》表现强劲及新推出的《夜族崛起》作出了增量收入贡献。

Q3:《VALORANT》稳健增长,公司成功推出了《幻塔》并扩展于Miniclip旗下的游戏组合,但《PUBG Mobile》收入减少。

目前来看,腾讯海外现金奶牛《PUBG Mobile》收入下滑不可逆转,不过腾讯也在积极应对。比如,腾讯海外品牌Level Infinite已签约《阿凡达:重返潘多拉》、《饥荒:新家园(待定)》等多款产品,试图丰富腾讯海外游戏产品线。

而《幻塔》、《胜利女神:妮姬》海外表现优异,有望成为腾讯Q4以及明年Q1海外收入的主要增长点,在一定程度上可以弥补《PUBG Mobile》流水下滑所带来的收入损失。

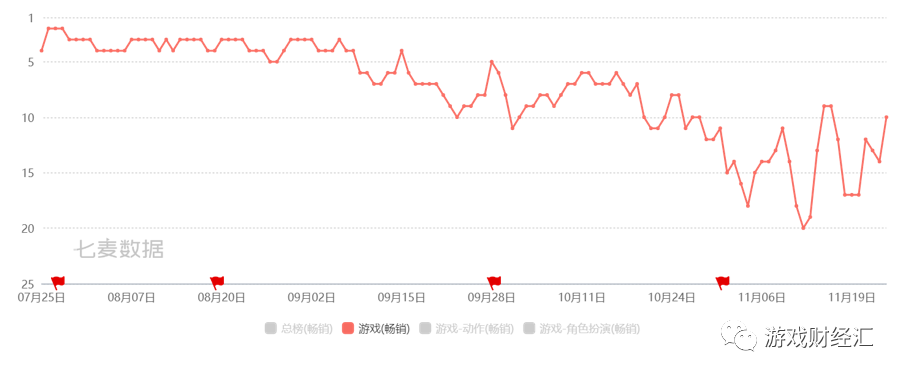

图:《幻塔》日本iOS游戏畅销榜排名;来源:点点数据

(二)网易

网易在财报中没有单独披露本土以及海外市场的游戏业务收入。

国内市场:老游戏流水稳中有升,《暗黑破坏神:不朽》、《蛋仔派对》贡献增量收入

网易今年新品寥寥,但前三季度营业收入依然保持正向增长,可见网易老游戏的基本盘依然稳健。

根据网易前三季度财报披露的信息,我们能看出网易《梦幻西游》、《大话西游》系列流水稳健,《明日之后》、《光·遇》、《第五人格》、《无尽的拉格朗日》等产品流水依然可观。

网易前三季度财报中关于本土市场游戏收入的阐述如下:

Q1:《梦幻西游》电脑版和《大话西游 2》表现稳健,《明日之后》和《光·遇》等人气不减。

Q2:《梦幻西游》和《大话西游》系列保持著其旺盛的生命力,《第五人格》和《无尽的拉格朗日》等人气不减。

Q3:《梦幻西游》和《大话西游》系列保持着极其旺盛的生命力,《第五人格》和《无尽的拉格朗日》等人气不减。

纵使网易老产品表现稳健,但网易依然需要寻找新的增长点。

年内,网易上线的游戏不多,国内游戏仅上线了4款产品,目前《暗黑破坏神:不朽》和《蛋仔派对》表现相对较好,有望为Q4贡献主要业绩增量,《战争怒吼》、《绿茵信仰》表现平平。

Mobile Gamer数据显示,7月25日至11月1日,《暗黑破坏神:不朽》中国市场收入已达1.447亿美元(约10.3亿人民币)。

根据七麦数据,《暗黑破坏神》Q4以来iOS畅销榜排名由前10名下滑至前20名。由此可以推测,《暗黑破坏神》Q4还将为网易贡献主要业绩增量。

图:《暗黑破坏神:不朽》iOS排名趋势;来源:七麦数据

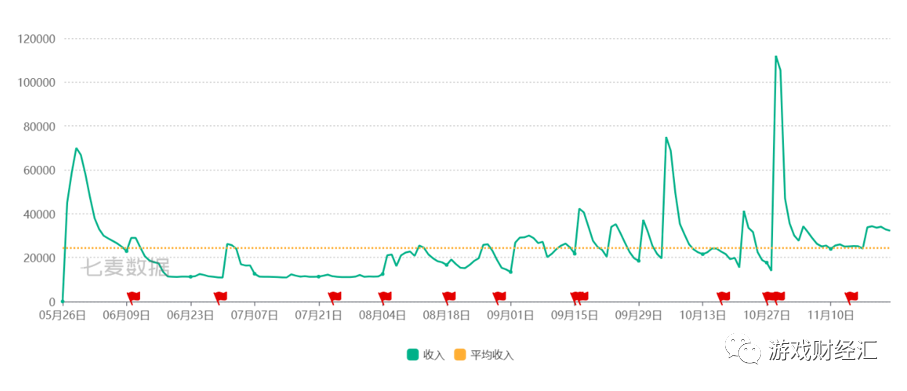

网易自研的休闲竞技游戏《蛋仔派对》上线以来流水稳中有升,同样有望为网易Q4贡献主要业绩增量。

图:《蛋仔派对》上线以来iOS收入趋势;来源:七麦数据

海外市场:《暗黑破坏神:不朽》已贡献过亿收入,欧美市场收入占比有望提升

海外市场方面,网易今年海外收入的增长点依然是《暗黑破坏神:不朽》,但《暗黑破坏神:不朽》海外由暴雪自主发行,网易只能分得 10% 以下的流水。

按照《暗黑破坏神:不朽》1.56亿美元的海外收入粗略估算,该游戏已为网易带来了超过1亿元的海外收入。

除了收入贡献,《暗黑破坏神:不朽》还将帮助网易开拓欧美市场。目前美国是《暗黑破坏神:不朽》第二大市场,仅次于中国。

此前,网易游戏出海过于依赖日本市场,日本市场贡献网易75%的营收,欧美市场占比不足。

小结:

对于腾讯来说,本土市场方面,新游《重返帝国》、《英雄联盟电竞经理》Q4能为公司贡献增量收入,但两款产品的流水已出现大幅下滑;海外市场方面,《幻塔》、《胜利女神:妮姬》有望成为腾讯Q4以及明年Q1海外收入的主要增长点。

对于网易来说,本土市场方面,老游戏流水稳中有升,新游《暗黑破坏神:不朽》、《蛋仔派对》将为Q4贡献主要业绩增量;海外市场方面,《暗黑破坏神:不朽》不仅是网易海外收入最大增长点,还将帮助网易开拓欧美市场。

四、总结

(一)Q3业绩复盘:

22Q3,腾讯游戏业务收入同比下滑,网易游戏业务小幅上涨。

腾讯游戏收入同比出现下滑主要受本土游戏业务拖累,《王者荣耀》、《和平精英》等老产品收入减少,《英雄联盟手游》、《重返帝国》及《英雄联盟电竞经理》等游戏收入增加但不足以弥补这一缺口。

网易Q3收入同比增长主要由于Q3上线了重磅游戏《暗黑破坏神:不朽》,此外《梦幻西游》、《大话西游》、《第五人格》、《无尽的拉格朗日》等老游戏流水稳健。

(二)Q4业绩看点:

与同行相比,腾讯、网易Q4新品寥寥,腾讯Q4预计将上线3款产品,网易Q4大概率没有新品上线。

从买量来看,腾讯“高开低走”,Q3以来国内买量大幅缩减;网易则相反,Q3起买量大幅飙升。截至目前,网易今年累计素材投放量远超腾讯,几乎是腾讯的1.8倍。

腾讯Q4业绩看点:

本土市场方面,腾讯今年上线的新游《重返帝国》、《英雄联盟电竞经理》Q4依然能为公司贡献增量收入,但两款产品的流水已出现大幅下滑。

海外市场方面,腾讯下半年发行的《幻塔》、《胜利女神:妮姬》海外表现优异,有望成为腾讯Q4以及明年Q1海外收入的主要增长点,在一定程度上可以弥补《PUBG Mobile》流水下滑所带来的收入损失。

网易Q4业绩看点:

本土市场方面,网易老游戏流水稳中有升,与此同时,今年上线的新游《暗黑破坏神:不朽》、《蛋仔派对》有望为Q4贡献主要业绩增量。

海外市场方面,网易今年海外收入的增长点依然是《暗黑破坏神:不朽》,该游戏已为网易带来了过亿的海外收入。除了收入贡献,《暗黑破坏神:不朽》还将帮助网易开拓欧美市场。

(三)下半年底层能力/策略变化

腾讯产品研发能力分析:

游戏财经汇认为,腾讯今年产品研发能力提升并不明显,自研产品表现优于代理产品,腾讯在产品研发层面具有以下三大特征:

①自研产品无法摆脱IP依赖。腾讯年内在国内上线了3款自研产品,流水表现较好的两款依旧属于IP改编游戏。

②自研产品同质化问题严重,新老产品往往仅在题材上有差距,玩法上差别不大,造成公司新老产品自相内斗。

③代理游戏产品质量参差不齐,大热IP改编游戏频频遇冷。

腾讯营销能力分析:

①腾讯对于买量较为陌生,高度依赖自有渠道(如微信、QQ),但自家流量不太适合游戏发行,这也导致自家游戏难以撬动巨大的流量。

②相对来说,腾讯更擅长品牌营销而不擅长接地气的整活、创意。

③腾讯短视频商业化进程偏慢,游戏在自有流量里的营销能力迟迟难以提升。

网易产品研发能力分析:

游戏财经汇认为,网易今年产品研发能力原地踏步,《暗黑破坏神:不朽》的成功一定程度上吃了IP红利,而不仅仅是公司自身实力。网易在产品研发层面具有以下两大特征:

①继续押注射击赛道,但海外两款新品表现不佳,远不及老产品。

②受限于版号,年内新品数量大幅缩水。

网易营销能力分析:

网易今年实行持续买量+效果型达人营销+社会化营销的“组合拳”,营销效果强于单纯买量。

评论