文 | 极点商业评论 付琳

编辑 | 刘珊珊

“成功的管理者必须向死而生,另辟蹊径,一次次跃过那些由成功铺设的陷阱,开辟一条与当前完全不同的新道路。”正如管理学大师查尔斯·汉迪所言,一切事物发展都逃不开S型曲线(“第一曲线”)。

过去两年,受宏观环境、政策监管、疫情反复、资本寒冬、市场竞争等因素影响,昔日风光无限的互联网大厂遭遇艰难时刻,原本核心现金流业务——如阿里电商业务,腾讯游戏业务,以及百度广告业务,增长都失速或承压。

如何寻找第二曲线,是外界对互联网大厂的共同追问。

追问漫长难解。过去几年,短视频、直播、AI、云计算、自动驾驶等长期性技术业务,纷纷成为大厂下半场换道备选项——最终,云计算成为大厂心照不宣必争之地。

其中,最近两年动作最大的要算百度。自2016年李彦宏正式宣布百度吹响进攻云计算市场号角,2018年百度云升级为智能云(ACG),2020年ACG与AIG、TG整合为“百度人工智能体系”(AIG)走向“云智一体”后,云计算事实上在百度内部就已成为领先自动驾驶的“第二曲线”。

不过,云计算盈利门槛极高,有着高投入、深耕耘、慢产出特点,全球云计算玩家盈利者凤毛麟角,目前只有布局13年以上的亚马逊云、微软智能云、阿里云实现了盈利——加上阿里、腾讯、华为相比百度有一定市场先发优势,对百度而言,想让云计算成为真正的新增长点,注定是一场艰难而漫长的战役。

百度也唯有加快换挡速度,从组织到战略进行频繁调整,去加快智能云商业化变现步伐。今年5月,原移动生态事业群组负责人沈抖,从CTO王海峰手中轮岗接管百度智能云(ACG)业务,就被外界认为是其关键变量。

如今,ACG进入“沈抖时代”快7月,其成功经验是否得到了复制?是否帮助百度成功摆脱一条腿走路局面?这些问题,都是对当下ACG的考量。

01、增速跑赢大盘,大环境影响竞标

尽管李彦宏曾在2009年认为云计算是“新瓶装旧酒”,但百度布局云计算其实很早,可追溯到2005~2006年间,但由于种种原因,往往被外界认为是“起个大早、赶个晚集”——简单来说就是技术没问题,商业化却起步太晚。

加速商业化,正是今年5月份轮岗时,李彦宏对沈抖的明确期望:“带领ACG团队,加快落实云智一体战略,实现规模和健康度的量变到质变,为百度第二曲线的发展建立新的功勋。”

从最新财报看,云计算正逐渐成为百度第二曲线,但沈抖此前在MEG的成功经验,能否在ACG成功复制,还需观察。

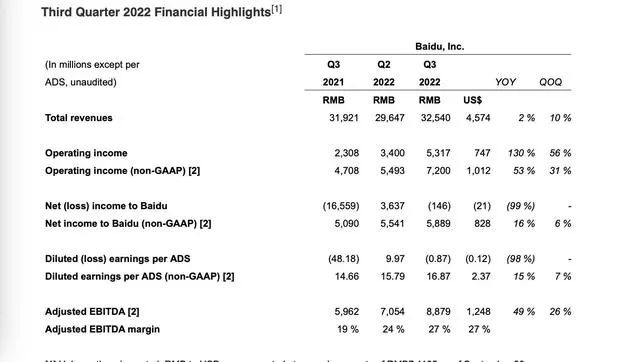

11月23日,百度发布2022年Q3财报。百度Q3营收325.4亿元,净利润达58.9亿元,同比增长16%,实现自2021年第二季度以来的首次同比增长。

其中,百度智能云业务板块营收47亿元,同比增长24%,相比第二季度同比增长31%虽然有所回落,但仍是所有业务中亮眼存在,并推动百度核心非广告收入同比增长25%。

具体而言,ACG今年Q3季度有着多个“云智一体”产业化落地案例:包括7月拿下5亿元广州“智慧+”车城网大单、8月上线重庆工业物联网平台、9月推出汇聚十家客户的汽车云、10月与锦州市政府签订战略合作框架协议……都在不断推动营收规模增长。

另外,在一些垂直领域,ACG也持续保持市场优势 。根据IDC报告,在工业质检解决方案市场,ACG连续三年排名第一,领跑中国AI 云服务市场。

这些让ACG的增速相对行业平均水平,高出不少。今年三季度,阿里云业务营收同比增长仅为4%,是自2020年以来季度增速最慢,相比去年同期33%增速下降29%。而腾讯云更是隐忧重重,不仅今年CSIG(云与智慧产业事业群)成为裁员重灾区,营收增速也是四朵云中增长最慢一朵。

因此市场观察人士就认为,在营收规模、市场份额总体小于阿里云、腾讯云、华为云背景下,保持增速意味着在规模上还有很大挖掘空间,将成为百度可持续的主要收入来源。

ACG能否继续保持高增长,关系着百度整个营收结构变化——2021年财报电话会上,李彦宏明确释放了“未来三年,百度核心非广告收入占比将超50%”信号,并且逐渐清晰了非广告业务商业化路径:智能云+自动驾驶(与整车厂合作、造车、共享无人车)。

不过,自动驾驶商业化进展相对缓慢,现阶段收入贡献仍然很小——李彦宏就预计,从明年下半年或2024年初开始,随着采用百度解决方案的汽车上市,该业务的收入才会增加。

显然,李彦宏将flag能否实现关键,放在了智能云身上。

这意味着,虽然智能云当前在非广告收入中占比超过72%,但在剩下两年内,沈抖需要让ACG保持更快增速,为百度贡献越来越高的营收,才能支撑起百度营收半壁江山。

无疑,这是一个艰巨挑战。“复杂大环境是不可忽视的因素。”有云计算行业观察人士称,连续多年高速增长的中国云市场已经踩下刹车,调架构、换高管、转战略,成为过去一季度云大厂们的重要举措。

一方面,经济下行、疫情反复是所有云厂商营收增长放缓主因。沈抖就在财报会上表示,疫情反复下,很难按时实施项目,新合同竞标也受到影响。不过,大环境不景气抑制企业上云需求影响,何时能够消除,谁也没法判断。

另一方面,云计算市场竞争日趋激烈,亦会显著延长行业整体盈利周期。很长一段时间内,价格战都是云市场竞争主旋律,降价50%、0.01元中标等案例屡见不鲜,但随着整体放缓,综合能力竞争成为市场主流——最新季度,ACG就砍掉了一些低利润率云业务。

这有助于百度向智能云要利润增长,但ACG的销售规模或许会受到一定影响——如何才能给ACG带来新增长点,实现规模和健康度的量变到质变,或许将会是沈抖未来很长一段时间思考重点。

02、ToB/ToG的新增量与大挑战

事实上,最新季度财报中,ACG增长与市场份额提升背后原因,主要源于ACG的早期布局,而非来自沈抖的最新动作。

过去几年,ACG侧重于云与AI的融合,打造了一套可复用的、差异化的“云智一体”技术、产品和体系,在制造业、交通、金融、能源等领域形成了一定规模化效应,可以持续带来运营规模和业务营收的提升。

沈抖接管ACG后首次出现在公众面前,是在今年9月的某论坛上,宣布基于“云智一体,深入产业”的新战略,升级为“云智一体3.0”架构。

3.0架构,是指ACG将从行业核心场景切入,通过打造行业应用,带动和沉淀AI PaaS层和AI IaaS层的能力。

简单而言,从沈抖表态思路来看,ACG未来战略,仍是在早已确定的工业化大生产的战略上延续和纵深——包括深入水电能、制造、政务、交通、金融等在内的To B、 To G各行业,进行数字化、智能化改造落地。

“数字化浪潮大背景下,传统企业、政务行业有着足够的市场空间,想要需求新增量的云大厂,都将To B和To G行业当成了共同目标。”有观察人士就表示,传统企业和政企大客户也是阿里云、腾讯云等最近两年重兵布局高地。

以阿里云为例,从去年调整组织架构,设立数字政府、金融等18个行业部门,到今年引入原华为中国政企业务总裁蔡英华,频频进行架构、人事变动背后,其实盯上的就是To B和To G行业。

腾讯同样如此。今年7月,CSIG组织架构升级并成立政企业务线,明确了政企市场的打法和阵型,集中力量巩固To B、To G市场。腾讯高级执行副总裁、云与智慧产业事业群CEO汤道生彼时表示,To B业务已经成为公司增长支柱。

从ACG、阿里云、CSIG打法来看,其实打造标杆案例的方法如出一辙——只不过,与移动互联网、甚至公有云PaaS“熟人竞争”不同,它们在传统政企行业面对的是完全不一样的竞争对手。

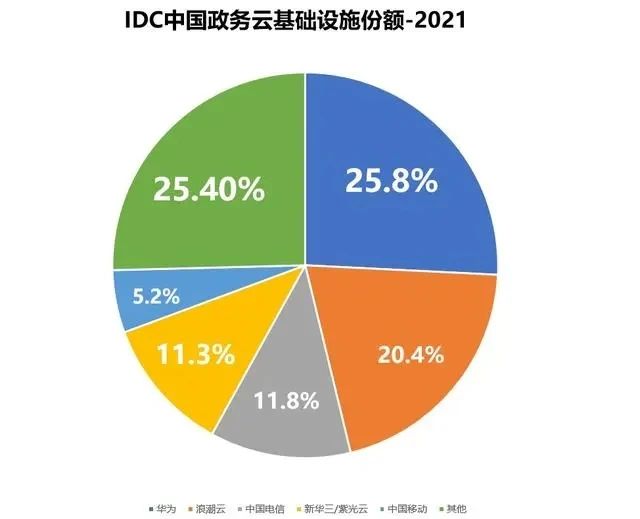

在当下,政务云行业主要分为几类玩家:华为云、浪潮、紫光等传统IT厂商,中国电信、中国移动等移动运营商,神州数码等数字化服务商,最后才是阿里云、ACG、CSIG这样的互联网企业。

从市场份额来看,互联网大厂在政务云市场的比例还相当小。IDC数据显示,截至2021年底,中国政务云基础设施市场的总规模达到了375亿元。其中,华为云市场份额占比达25.8%,浪潮云占比20.4%,中国电信、新华三/紫光云分别占比11.8%和11.3%,中国移动占比5.2%,BAT都被归为了其他。

这种变化,一方面与云计算本质有关。云计算本质上还是一个To B行业,流量至上思维失效,是一场技术方案、硬件设备、运营服务、实践经验、生态的综合考验,而BAT素来以To C业务见长,面对长期耕耘B端的其他类型玩家,比如面对To B基因深厚的华为云,BAT并不占据明显优势。

另一方面,BAT还有一定短板。政企客户需要格外重视政务安全、信息保密,具有“国资”背景、安全可靠是供应商非常重要的考量条件——比如拥有覆盖全国乡镇网络基础设施,客户群和客户拓展渠道相当广泛,而且有“国家队”坚实背景的运营商云,就有着得天独厚的生态资源。

“云网融合”、“背景可靠”正是运营商云飞涨的重要原因。以中国电信为例,2021年增速100%远超百度等互联网公司。

不过,BAT们相比运营商云也有自己独特优势,那就是研发技术较强,数字化赋能下,更灵活与主动,帮助政企客户打造产业生态、提质降本的效应,超过其他领域玩家。

比如,与ACG在AI领域、CSIG在视频云赛道有深厚技术、通用平台、丰富产品积累不同,运营商云提供的产品和服务,大多是底层基础——这意味着客户有更深层次需求时,运营商云或许很难竞争过互联网云厂商。

这个优势,目前已经成为BAT切入政企市场的重要着力点——因此,当政企客户集体上云成为共识,面对更激烈的政企云战争,ACG未来如何成功破局,一切还需等待。

03、利润成共同渴求目标

从ACG布局来看,ACE智能交通业务板块是另一押注重点。

今年9月智能经济高峰论坛上,沈抖就用相当长的时间,详细介绍了ACG在ACE上的落地案例。并且,还首次发布了汽车云,通过集团云、网联云、供应链协同云三朵云的结合,三个层次深入汽车制造行业的数字化升级。

而在最新财报中,百度亦重点强调了ACE智能交通解决方案,已经被63个城市采用的成绩。

这很好理解,从技术角度看,汽车智能化最重要的三点是数据、算法和算力,而算力就是云计算和互联网深度融合的升级版。因此,云计算与智能驾驶本就有着天然契合——前者是后者建设数字化底座、智能化应用的关键。

从产业角度看,建立一套可行的智能交通,解决城市拥堵,又是打造智慧城市最可行的突破口之一。这些,都在助推汽车云成为时代风口。

《2021年中国汽车云市场追踪报告》显示,中国汽车云处于发展初期,2021年交易量为335.2亿元。随着自动驾驶普及,汽车服务平台对云的需求将持续上涨,汽车云市场规模在未来5年,都将呈现稳定增长趋势。

因此,当百度正式下场造车,发力自动驾驶的情况下,如何布局汽车云,更关系着百度“第三曲线”的营收增长路径。

只不过,和其他产业一样,汽车云并非是ACG一家瞄准的方向——据光锥智能不完全统计,从2021年下半年至今,腾讯、华为、阿里等12家头部科技企业都先后入局,一场围绕汽车云的战火,即将愈烧愈烈,谁能笑到最后,同样需要等待。

总体来看,虽然沈抖掌管ACG这7个月以来,战略方向只是此前确定的延续与加强,但这并不重要,毕竟百度“云+AI+产业”差异化战略路径早已确定,外界对沈抖掌管ACG的最大期待,本来就是商业化方面的落地加速。

根据此前“字母榜”报道,百度云今年内部营收目标是120亿元(注:非百度智能云),且从只看营收增长,转向为考核毛利,要求年底毛利必须是正的。

不止百度,疫情反复、经济下行、消费疲软大环境下,即便云计算行业仍有较大增长空间,大量传统产业、政企客户对云的需求还未被释放,中国互联网云大厂们对云计算态度都已转变,从此前一味投入追求营收规模,转变为追求赚钱和兼顾增长上。

此前,即便是国内第一、全球前三的阿里,最近一年也在反复强调对利润的渴求。腾讯总裁刘炽平也曾在财报会上表示,云业务接下来要从不惜一切代价地增加收入,转向提高增长质量,从而提升利润率。

“像云计算这样的To B业务,所有企业都希望积极参与其中,但企业未来经营是否能够实现增长,会极大决定他们对于数字化投入的程度,所有企业都会量入为出。”阿里巴巴董事会主席张勇最近在财报电话会上的说法,被外界描述为“云计算凛冬已至”。

这的确是整个云计算产业都要面对的共同难题——鉴于百度智能云规模、营收尚与第一梯队有一定差距,对沈抖而言,未来考验无疑更为严峻:如何在当前复杂大环境下,稳住当前增速,让云计算真正成为和广告营销平分秋色的第二曲线?甚至是后发先至,超过阿里云、腾讯云,重塑市场格局?

评论