文|云酒网

编者按:

十年,中国是在不断刷新纪录和创造历史中前进的。

中国经济总量从2012年的53.9万亿元,提升至2021年的114.4万亿元;全球经济比重由11.4%上升到了18%以上;人均国内生产总值从6300美元(约合人民币45356.3元),提升至超1.2万美元(约合人民币8.1万元);全社会研发投入占国内生产总值的比重由1.91%提高到2.44%;全球创新指数排名由第34位升至第11位……

而作为食品行业中的一大重要分支,占据着重要地位的酒类产业,也在这十年间与国民经济一同腾飞。

为了更直观地剖析中国酒业的这十年,云酒大数据中心(微信号:云酒头条)对相关数据进行了盘点。

白酒十年市值风云,中国啤酒,第二次胜利

自2013年步入调整期以来,白酒行业的竞争格局便在不断变化。

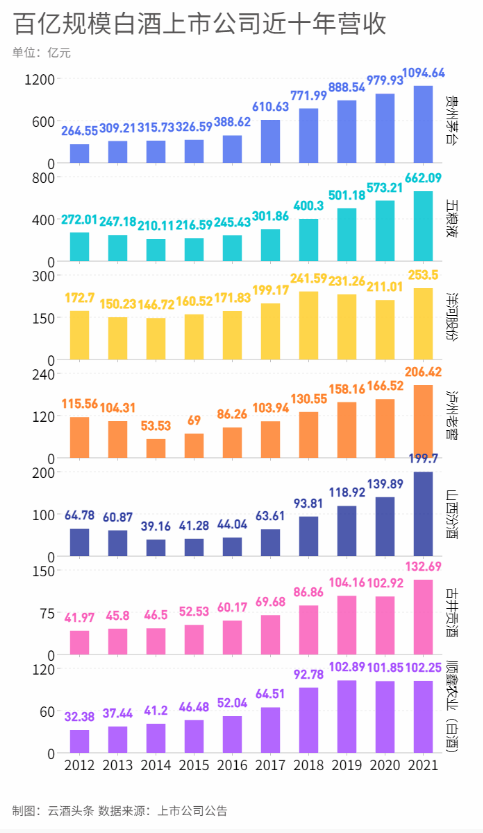

2012年时,白酒行业百亿酒企仅有贵州茅台、五粮液、洋河、泸州老窖、郎酒五家;到2021年底,山西汾酒、习酒、古井贡酒、剑南春、顺鑫农业(牛栏山)、国台、劲牌等7家百亿企业跻身百亿阵营,百亿以上企业共12家,其中非上市白酒公司5家。12家百亿企业总营收超过3000亿元,“百亿阵营”营收规模较十年前翻了三倍以上。

这十年间,白酒产业结构持续优化,销售收入整体稳步上升。深度的结构性调整,也为白酒行业带来了大浪淘沙般的激烈市场竞争。

但百舸争流之中,仍持续有百亿酒企的出现,这足以充分说明白酒行业旺盛的生命力以及整体向上的发展趋势。如今,西凤、金沙、今世缘、珍酒、白云边等企业也正在加紧冲刺百亿目标。

在此前召开的2022中国酒业协会战略专家座谈会上,中国酒业协会理事长宋书玉表示,中国酒业已经进入新一轮产业调整阶段,产业结构、产品结构、市场和消费结构均面临变革与调整。

而新周期的来临,也意味着酒业新格局的诞生。

百亿之路,不惧周期

2012年,“三公消费”限制政策出台,直接导致当时深度依赖政务消费的白酒行业开启了新一轮的深度调整期。

时值酒业“黄金十年”阶段尾声,14家上市白酒企业纷纷下调2013年增长目标。

彼时,营收还尚处行业第二的茅台在年报中坦言,白酒行业高景气增长态势结束,将进入中低速发展的调整期,白酒行业正面临前所未有的压力。

2013年的白酒上市公司TOP5,只有贵州茅台实现了营收、净利的双增长,其余均在下降。2013年后的三年间,业绩能够连续维持在百亿以上的,也仅有贵州茅台、五粮液、洋河股份三家。

2016年以来,供给侧结构性改革开始在白酒行业中悄然进行。

中国酒业协会数据显示,自2016年以来,我国规模以上白酒企业的产量已经连续五年下滑,2021年产量仅为716万千升,为2016年以来最低。而这六年间,国内规模以上白酒生产企业数量已从1578家减至965家,近四成“消失”。

与此同时,国内规模以上白酒企业销售收入却持续增加。这一次的调整,让白酒行业迎来了结构性的复苏与繁荣,行业马太效应也逐渐凸显。

2017年,泸州老窖实现营收103.94亿元,重回百亿阵营;

2018年,洋河股份实现营收241.59亿元,大步跨过了200亿门槛;

2019年,山西汾酒实现实现营收118.92亿,古井贡酒实现营收104.16亿元,顺鑫农业(白酒)实现营收102.89亿,三家酒企同时突破百亿大关……

自此,白酒上市公司TOP7百亿阵营确定了下来,到2020、2021年阵容均未改变。

而在上市公司之外,不少酒企借行业调整周期以及“酱酒热”趋势,也迎来了快速成长期。郎酒、剑南春、习酒、国台、劲牌,五家企业无疑是这一时期中的代表性非上市酒企。

公开资料显示,劲牌在2017年营收104.9亿元;剑南春在2018年实现百亿跨越,营收120亿元;2020年,习酒实现百亿目标,营收103亿元;2021年,郎酒实现150亿销售回款,重回引领地位;同年,国台也宣布销售额过百亿。

千亿与百亿,酱酒企业的十年跨越

2021年,茅台业绩突破千亿,创下历史新高。与此同时,茅台作为A股标杆,可谓凭借一己之力带火了整个酱香赛道。

2012年至2022年间,茅台营收年增长率维持在15%左右。到2017年,茅台营收增幅达到峰值,实现营收610.63亿,较2016年的388.62亿元同比增长了52.07%。

以茅台为源头的酱酒热,从爆发以来,便不断将茅台外溢的品牌价值过渡到整个酱酒市场。从茅台镇到仁怀市,乃至遵义市和整个贵州,一切有关酱酒的地方,都成为市场关注的焦点。

而在茅台引领下,酱酒企业也迎来了爆发式增长,白酒行业十年间新增的4家非上市百亿酒企中,便有两家是酱酒企业——习酒与国台。

数据显示,2017-2021年,习酒的销售额分别为35.76亿元、56亿元、79.8亿元、103亿元和155.8亿元,年平均增幅达44.86%。目前,习酒主力窖藏1988仍拥有巨大市场潜力,有望成为酱酒市场上的第二个超级大单品。

如今习酒已从茅台体系中正式剥离,其能否延续以往的高增长态势,进一步与其他酱酒企业拉大差距,稳居“酱酒第二”的地位,也将成为未来酒业最大看点之一。

作为另一家百亿酱酒企业,国台也迎来了快速增长。2012年,国台利税仅6亿,但随后行业进入调整期,国台开启二次创业。到2016年,国台发展加速,数据显示,2017年到2021年,国台销售额分别为:5.72亿元、11.77亿元、18.88亿元、45.7亿元、102亿元,是继茅台、习酒之后的贵州第三家百亿酒企。

而位于赤水河左岸的郎酒,重回百亿的十年则更加曲折。

早在2011年,郎酒便实现了百亿营收,比计划提前了四年,彼时郎酒的主力产品还是位于次高端价格带的红花郎。次年,受政策等多重因素影响,郎酒也受到一定程度的波及。

2015年,汪俊林重回郎酒,青花郎成为高端主打品牌。2017年,郎酒将青花郎定位改为“中国两大酱香白酒之一”,直接对标茅台,加大了营销力度,与此同时郎酒的会员运营模式也开始逐步扩大。

到2021年,青花郎的定位已改为“赤水河左岸 庄园酱酒”,以郎酒庄园为代表的C端策略成为郎酒消费破圈绝佳利器。今年年初的郎酒酱香产品企业内控准则发布会上,汪俊林对外表示,郎酒2021年度销售回款额已超过150亿元,创造了史上最好数据。

百亿清香,大众与高端的两极奔跑

在酱酒热爆发同期,白酒行业另一高速增长的“汾酒速度”同样令人侧目。

以“抓两头、带中间”的产品策略精准命中白酒行业次高端扩容、光瓶酒崛起两大发展趋势的汾酒,在2017年开启新一轮体制改革以来,便开启了属于汾酒的清香时代。2018年,华润入股汾酒,成为第二大股东;2019年,汾酒深化改革,完成整体上市,营收破百亿。

2017-2021年间,山西汾酒营收分别为63.61亿、94.44亿、118.93亿、139.90亿、199.71亿,年平均增幅达35.82%。今年前三季度,汾酒营收已达221.44亿,超过了2021全年。

汾酒表示,公司前三季度营收与净利润变动主要系产品销量增加、产品结构提升及销售收入增加所致,其中,青花汾酒系列等中高端产品实现大幅增长。

清香阵营的另一百亿企业,顺鑫农业旗下的牛栏山却走出了另一条与众不同的道路。当众酒企纷纷实施高端战略,进行产品提价时,牛栏山仅靠“民酒”路线在低端消费市场便实现了百亿销售,并迅速推进了市场全国化。

2012年,牛栏山销售还仅有30亿元,但其“1+4+5”的北方区域市场布局却推进得相当迅速;到2014年时,牛栏山便开始了“2+2+6”的市场布局,销售区域扩张至长三角以及珠三角一带,营收达41.2亿;到2019年,牛栏山提出“1+4+N”的新布局,开发多个样板市场,2019年底,牛栏山营收顺利过百亿,并宣布进入到后百亿时代。

亲民的民酒路线为牛栏山完成了市场扩张,但发展瓶颈也随之而来。2020年到2021年,顺鑫农业白酒产业收入分别为101.85亿、 102.25亿,均未超过2019年的102.89亿。与此同时,光瓶酒赛道正在变得拥挤,牛栏山将目光放到了高端市场上,推出魁盛号,从文化角度塑造高端形象。

总体来看,两大清香百亿企业的扩张之路,都与光瓶酒赛道的高速增长有着密切联系,但同时清香高端也具有可持续的增长性。

未来十年,如何展望下一个百亿?

十年一个周期,似乎已成白酒行业的发展规律。

上世纪末,市场经济进一步开放,名酒企业纷纷挂牌上市,白酒行业开启第一轮扩产潮。新世纪的十年,国内经济腾飞,为白酒行业带来了“黄金十年”的上行发展周期。2013年,白酒行业再次进入长达十年的调整期,震荡后又再崛起,数个百亿企业从中脱颖而出。

如今站在白酒新十年的路口,行业进入新调整周期,新百亿阵容的诞生让人充满期待。

就2021年营收规模来看,目前最有望提前加入百亿阵容的,应是西凤、今世缘、白云边,以及金沙酒业、珍酒六家酒企。

早在2019年,西凤集团党委书记、董事长,股份公司董事长张正履职之初,便为西凤定下了3-5年实现双百亿的目标。过去五年,西凤年平均营收增幅约在27%左右。2021年,西凤营收已超80亿,在大多行业人士看来,西凤今年撞线百亿的可能性很大。

而今世缘计划在2023年实现营收百亿,而今年前三季度今世缘已实现了65.16亿营收,超过去年全年业绩,在第四季度白酒消费旺季过后,今世缘或有望提前跻身百亿阵营。

白云边则规划要在2025年实现营收百亿。今年年中白云边董事长、总经理梅林透露,2022年如无特殊情况造成重大变数,白云边有望实现销售75亿元。2021年,白云边营收61.24亿,同比增长31.42%,若2022实现75亿营收,增长至少在22%,如若未来三年延续此增长速度,白云边的百亿目标将触手可及。

金沙酒业在2020年时提出“三步走”的百亿战略,值得注意的是这一战略长达8年,一直持续到2028年。但2021年时,金沙酒业已实现销售回款60.66亿元,同比增长122%,并定下2022年80亿的销售目标。

今年10月底,华润啤酒宣布拟以123亿元的价格收购金沙酒业55.19%的股权。侯孝海表示,计划把金沙酒业当作发展的主要龙头,对其进行独立运作以及市场化的双赋能。有了华润啤酒背书后,金沙跑赢百亿的确定性大大增加。

而与金沙酒业同处酱酒赛道的珍酒,作为百亿预备军的一员,2021年销售回款已超过50亿元。今年8月,金东投资集团董事长、贵州珍酒酿酒有限公司董事长吴向东表示将在2023年实现珍酒销售百亿的目标,并规划了百亿路线图。

入主珍酒以来,金东集团对其累计投资已超过50亿元,尤其重视珍酒产能的建设,今年珍酒重阳下沙投产3.5万吨,新增产能1.4万吨,规模已位列贵州酱酒企业前三。而依靠包括华致酒行在内的强大渠道资源,珍酒泛全国化的布局愈发稳健。

此外,舍得酒业在今年发布的股权激励计划中也设定了2024年跨越百亿的营收目标。毋庸置疑,百亿营收对于白酒企业是一个极其的重要发展节点。

在白酒行业存量竞争的严峻态势下,营收过百亿往往意味着拿到了参与白酒头部竞争的入场券。过去十年的产业调整,已让白酒头部的门槛不断提高,百亿过后的路,更加难行。新十年即将开启,在充满未知的未来中,白酒行业的确定性或许可从以往的历史中窥见。

评论