今年以来,A股市场上演两轮V字走势,短反弹长震荡的行情让不少基金出现较大回撤。

茅指数、宁组合的估值泡沫破灭后,一些持仓分散、不抱团不押注某一赛道的基金正在被投资者发掘。

中信保诚基金权益投资总监王睿在管的中信保诚创新成长便是其中之一。自2019年1月成立以来,该基金通过布局优质成长个股,截至2022年三季末净值已上涨190.85%,大幅跑赢业绩比较基准184.61个百分点,近三年业绩回报排名同类第一。(数据截至2022/09/30,风险提示及业绩说明见文末)

怎样的特质让王睿在结构性行情下攻守兼备?历经牛熊切换,又让他拥有怎样的投资心得?

不押注不抱团的秘诀

“寻找有保护的成长”,是王睿的投资信仰。

公开资料显示,王睿有着12年的投研经验,7年投资管理经验,现任中信保诚基金权益投资总监。自2015年4月开始担任基金经理,历经牛熊切换。

查看王睿在管时间超3年的3只产品,从基金业绩来看,截至2022年三季末,中信保诚精萃成长近三年回报率为98.79%,同类排名60/480,获评海通证券十年期五星评级;信诚优胜精选,近3年回报率为73.57%,同类排名125/480,获评海通证券三年五星评级;中信保诚创新成长,近3年回报率为164.48%,同类排名1/22,获评海通证券三年五星评级(数据截至2022/09/30,业绩已经托管行复核)。

拉长周期来看,中信保诚精萃成长、信诚优胜精选近10年净值增长率分别为347.72%、359.78%,展现出王睿优异的中长期投资实力及跨周期能力(近10年数据截至2022/09/30,业绩已经托管行复核)。

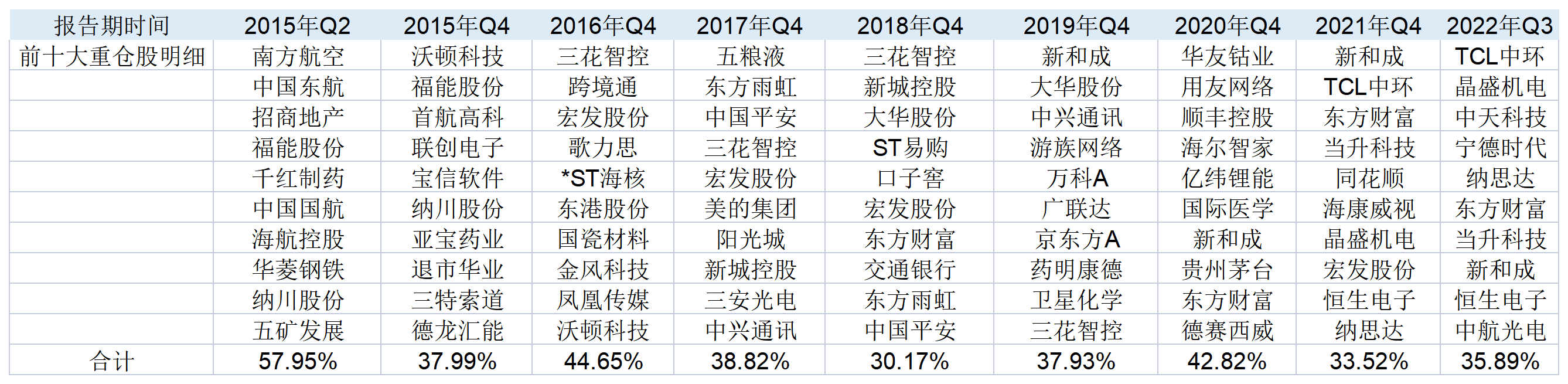

王睿自2015年5月29日开始管理中信保诚精萃成长,统计中信保诚精萃成长自2015年三季度以来各定期报告披露的重仓股明细,可以看到,王睿的持仓较分散,不押注在某一个赛道,前十大重仓股合计占比较低,广阔的选股视角对基金经理及团队的投研能力提出了很高的要求。“翻更多的石头”,就意味着基金经理和投研团队要用更大的力气,去寻找更加优质的投资标的。

再从过往定期报告披露的重仓股所在的行业来看,从最早的周期、航空开始,覆盖煤炭、钢铁等行业,并逐步增加环保、电力设备、新能源、TMT科技等,近期已披露数据来看,多聚焦在新能源电动车、大科技、新材料这类方向,是典型的均衡成长型投资风格。

(基金管理人对提及的板块/行业不做任何推介,不代表任何投资建议或推介,不代表基金持仓信息或交易方向。)

查看过往重仓股,王睿买过很多在后来受到市场追捧的热门股,但基本都会在达到给自己设定的目标价位时积极调整持仓,不做追高。这样左侧埋伏的投资特点与王睿的投资观密切相关。

王睿是一名典型的成长股选手,所追寻的成长是价值成长,也是追寻一种有保护的成长,即重点关注企业的长期增长性,同时对企业的定价和估值有一定的要求。具体而言,一是按照有望三年一倍的目标去挖掘投资标的,强调安全边际;二是搭建有梯度的投资组合,可以看作足球队,既有前锋、中场也有后卫,争取用均衡的配置来分散风险。这样有助于基金分享优质成长板块的发展红利,同时也尽可能避免较大回撤,力争基金净值平稳向上。

在王睿看来,基金经理的职责更多是定价,而非找出优秀的公司。大家对于好公司的分歧并不多,但最终造成投资组合差异的,主要是定价的不同。而影响定价的核心是业绩、估值和时间三大要素,其中很重要也是较容易被忽视的是时间要素。

之所以选择三年作为时间维度,王睿有多重考虑,一方面,从成长股投资角度来说,所投相关产业变化较快,如果时间太长,判断的有效性可能会降低;另一方面,看得太短的话,在市场中难免会受到一些噪音的干扰,从而导致错过一些比较好的价格。

相对比较独立明确的目标会帮助王睿在面临短期压力的时候避免动作的变形,规避一些因心态而产生的低级错误。“2016年的熔断,2018年去杠杆导致的市场大跌历历在目。我反复思考,在波动的市场中究竟应该坚守些什么。当我明确三年一倍的目标的时候就有了底气。面对市场的短期波动,我需要做的是反复审视投资组合的标的是否满足要求,如果不满足,又需要如何去变化。”

具体到如何寻找三年一倍的机会,王睿形成了一套“3+1”选股策略,会通过对上市公司两到三年盈利增速的预测,采用较为保守的估值体系计算出远期合理市值;继而通过远期合理市值倒推出可能的潜在年化收益率,潜在年化收益率是买入的充分条件;安全边际也是重要的参考因素,采用相对保守的估值体系判断可能的安全边际,对治理结构不达预期的公司实行一票否决。

在组合的构建上,王睿强调梯度与动态调整。他曾做过一个形象的比喻:“投资组合就像是一个足球队,我希望有负责进攻的前锋,有进可组织进攻、退可参与防守的中场,以及负责防御的后卫。”映射到具体的投资上,王睿的投资组合里会有以不同时限维度做考量的品种,不乏左侧投资品种,对于有充分收益率空间的品种,愿意花一定时间在左侧埋伏。出于风险的控制,不会在单一方向上集中持股。

王睿在接受采访时表示,在投资过程中有三个率的权衡“胜率、赔率、效率”,这个三个指标决定了投资行为。“我比较看重胜率和赔率的综合结果,一方面是重视企业成长性,另一方面对估值水平有要求。我对效率要求不高,投资偏左侧,不太会做右侧投资。”

紧扣时代脉搏,与优秀企业共成长

在王睿看来,投资就是要在鱼多的地方捕鱼。紧扣时代脉搏,分享经济发展红利,坚持在优质行业中挖掘优质个股。

王睿是公募基金行业较早开始研究自动驾驶的那批人。一开始在时尚杂志上看到特斯拉Model S的广告时,王睿形容惊艳程度不亚于首次看到iphone的感觉。2012年特斯拉首辆电动跑车Model S交付,王睿发现其具有商业化前景就开始着手研究,2016年量产Model 3出来以后,他开始在特斯拉产业链上物色目标。

以对汽车零部件公司的投资为例,王睿当时发现,特斯拉会和很多零部件厂商一起研发,使得零部件厂商架构变得扁平化,这意味着这些零部件厂商的商业模式发生了变化,可以复制到其他车厂,具备较大的成长空间。

而这样紧扣时代脉搏,挖掘成长性较强的个股,与其共同成长的过程正是成长股投资的魅力。

谈及未来,王睿表示大安全和科技创新是未来可能的增长方向。大安全包括国防安全,能源安全,粮食安全,底层软件安全等;科技创新的机会则集中在自动驾驶,人型机器人,储能,人工智能等领域。

资本市场瞬息万变,板块轮动此起彼伏,多行业配置、风格均衡的基金也许后劲十足,拉长时间来看或能为投资者争取良好的投资体验。

作为均衡成长风格代表人物的王睿,不押注不抱团,聚焦自己的能力圈,在具有成长性的方向上持续深耕,分散布局,力争抵御风险。

正所谓“百尺竿头,更进一步”。相信不断求索的王睿,在未来能够继续给广大投资者带来惊喜。

评论