记者 |

被视为“隔膜茅”的恩捷股份,是否会从神坛上跌落?

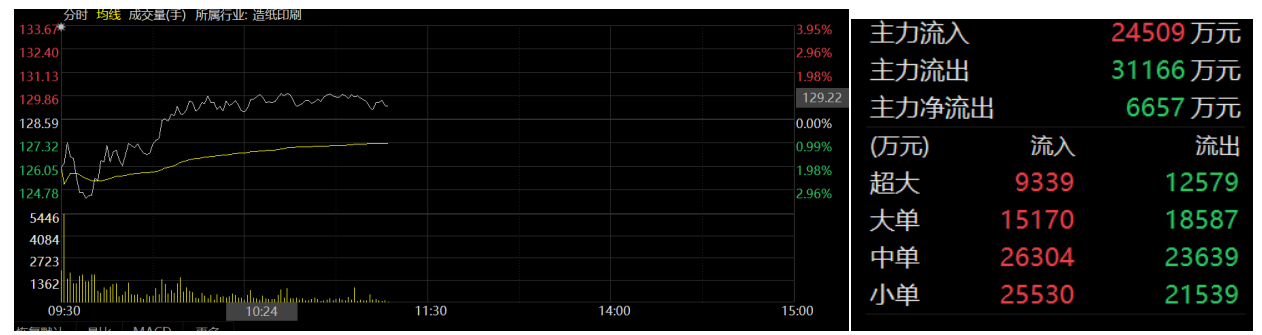

历经李氏兄弟的黑天鹅事件,千亿市值的恩捷股份(002812.SZ)股价一路下跌,市值5个交易日跌去近240亿元,跌幅累计近18%。11月28日一开市恩捷股份先跌后涨,开市20分钟内股价下跌2.86%,后微涨0.72%,其中超大单和大单均呈现出逃迹象,而接盘的则是中单和小单,最终收跌0.55%,市值1154亿元。

11月21日恩捷股份突发公告,董事长李晓明(Paul Xiaoming Lee)和副董事长兼总经理李晓华,因相关事项被公安机关指定居所监视居住。律师表示,这是刑事强制措施,这意味着李晓明和李晓华可能涉嫌刑事犯罪。11月22日至25日4天内主力资金流出超38亿元。

依托并购,靠资本市场输血,李氏家族完成了百亿身价的“华丽蜕变”,恩捷股份更是市值千亿。此次黑天鹅事件下,这家被称为隔膜茅的公司未来是否会跌落神坛?

公司起飞靠并购,业绩增长靠融资扩张,一旦融资、借贷之路被阻该如何发展?加之恩捷股份还处于大规模的扩产能阶段,诸多项目已经上马,嗷嗷待哺之际,资金链一旦紧张又会面临什么样的境地?

2022年三季末恩捷股份一年内急需偿还的债务本金就高达84亿元,公司账上货币仅为28.71亿元,还不足以偿还短期借款。有律师表示,此次黑天鹅事件下,未来3年公司定增、发行可转债的融资之路或受阻,此前推出的128亿元的定增计划也许面临胎死腹中的局面。随着事态发酵和股价的下跌,未来银行贷款的授信额度是否会收紧?

此外,公司目前超3650万股的质押股票已跌破平仓线。

而股价震荡下,买单的永远是4.4万户投资者,李氏家族早已从二级市场上套现了超35亿元。

510亿身价李氏家族减持不断

恩捷股份最初前身为玉溪创新工贸有限公司,2001年成立于云南玉溪,2013年成立了上市前身云南创新新材料集团,业务范围也从普通彩印扩展至特种纸、烟标、无菌包装和BOPP膜等综合性包装印刷业务。

2018年开始,公司主营业务拓展至锂电池隔离膜。锂电池隔膜,是位于锂电池正负极之间的一层多孔薄膜,是锂电池四大主材之一(另外三种是正极、负极、电解液)。其主要功能是隔离电池正负极,防止短路。

踏上新能源的风口,恩捷股份逐步成为锂电池隔膜这一细分赛道的“一哥”。2018年9月公司更名为云南恩捷新材料股份有限公司,股票简称变更为恩捷股份,股票代码不变。

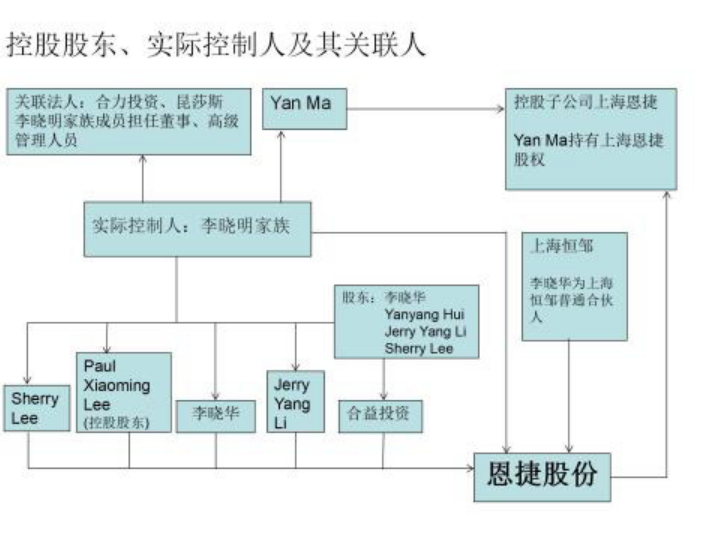

恩捷股份的实际控制人为李氏家族,共有6位,其中多位具有美国国籍:

- 李晓明(PaulXiaomingLee)、Yan Ma、Sherry Lee;

- 李晓华、Yanyang Hui、Jerry Yang li

- 其中,李晓明、李晓华为兄弟关系;

- 李晓明与YanMa为夫妻关系,与SherryLee为父女关系;

- 李晓华与YanyangHui为夫妻关系,与JerryYangLi为父子关系

- (即PaulXiaomingLee与YanMa及SherryLee为一个家庭,李晓华与YanyangHui及JerryYangLi为一个家庭)

截至今年9月底,李晓明直接持有恩捷股份1.26亿股,持股比例14.14%;李晓华直接持有6691.9万股,持股比例为7.5%。李晓明家族成员Sherry Lee、Jerry Yang Li、其家族控制的玉溪合益投资有限公司,分别持有恩捷股份7129.8万股、1473.5万股、1.19亿股,合计持股比例为23.03%。加上李晓明兄弟直接持股,其家族合计持有恩捷股份44.67%的股份。

在2022胡润百富榜中,李晓明(Paul Xiaoming Lee)以440亿元的财富值位列云南企业家之首,李晓华财富值为325亿元。按照11月25日公司市值1148亿元计算,李氏家族在A股上的身价超510亿元。

李氏家族的身价是如何拔地而起的?

一是不断并购。

左手倒右手将上海恩捷装入上市公司平台上。上海恩捷创立于2010年,同为李晓明、李晓华创立,兄弟各持股18.58%和18.41%。并购方式为恩捷股份发行股份支付对价51.8亿元,此次发行股份购买资产的发行价格为50.83元/股。

此后,公司加速并购,2018年收购了江西瑞通,2020年收购了苏州捷力和纽米科技,迅速成为湿法锂离子电池隔膜的龙头。

通过不断并购,恩捷股份占领了锂电隔膜的高地,一举成为行业老大。2021年全球隔膜出货量108亿平,其中来自中国隔膜出货量占72%,而恩捷股份又独占大头,出货量超过31亿平,占据全球份额的29%。

但在成为锂电隔膜一哥的道路上,期间的并购或另有玄机,甚至可能涉嫌刑事犯罪。

2018年恩捷股份并购江西省通瑞新能源科技发展有限公司(下称“江西通瑞”),。

江西通瑞是一家锂电池隔膜企业,注册地在江西省高安市,成立于2017年4月。根据第一财经日报的报道,江西瑞通收到了几亿元的财政补助,以及5亿元的贷款,低价受让了300多亩工业用地。但上述十几亿现金资产,并未体现在收购财务报告中。2018年11月,恩捷股份收购江西通瑞时,公开了江西通瑞的财务数据:截至2018年9月30日,江西通瑞总资产8.89亿元,负债总额7.57亿元,净资产为1.31亿元。

值得玩味的是在该公司成立和被收购之际,袁和庚正担任高安市委书记。2022年10月,中央纪委监委网站通报,袁和庚构成严重职务违法并涉嫌受贿犯罪,数额特别巨大,经中共宜春市纪委常委会会议研究决定给予袁和庚“双开”处分。

2022年11月22日公司董事长李晓明(Paul Xiaoming Lee)和副董事长兼总经理李晓华,因相关事项被公安机关指定居所监视居住。

“如果上述事情属实,拔出萝卜带出泥,在高速发展中恩捷股份是否存在其他暗雷?其内控机制又是否有效?”市场上有不少人士认为,公司在江西的业务或将受到严查。

根据界面新闻记者统计,恩捷股份在江西的公司至少达4家。包括陷入风波的江西通瑞在内,4家子公司的注册地均在江西省高安市。

从注册资本看此4家子公司的规模并不算小,注册资本金多在数亿元,实缴的资本金多在数千万元之间。卷入风波的江西通瑞规模最大,注册资本达12亿元,且均为实缴资本,在缴社保的员工850人。

二是不断融资。

自上市以来,根据界面新闻的统计,恩捷股份通过资本市场完成融资近200亿元。

- 2016年其IPO募资124亿元;

- 2018年募集资金达8亿元,用于珠海恩捷隔膜 1 期年产量达 41,666.67 万 平方米的 5 条湿法生产线;

- 2020年其再次发布定增50亿元,用于无锡恩捷新材料产业基地二期扩建,江西省通瑞新能源科技发展有限公司锂离子电池隔膜一期扩建项目,补充流动资金;

- 2020年1月发行可转债16亿元。

5年内完成200亿元的融资后,2021年11月公司又抛出超128亿元的定增。用于投资建设重庆恩捷、江苏恩捷、江苏睿捷、苏州捷力共计2亿平方米的锂电池隔膜与涂覆膜项目和补充流动资金。

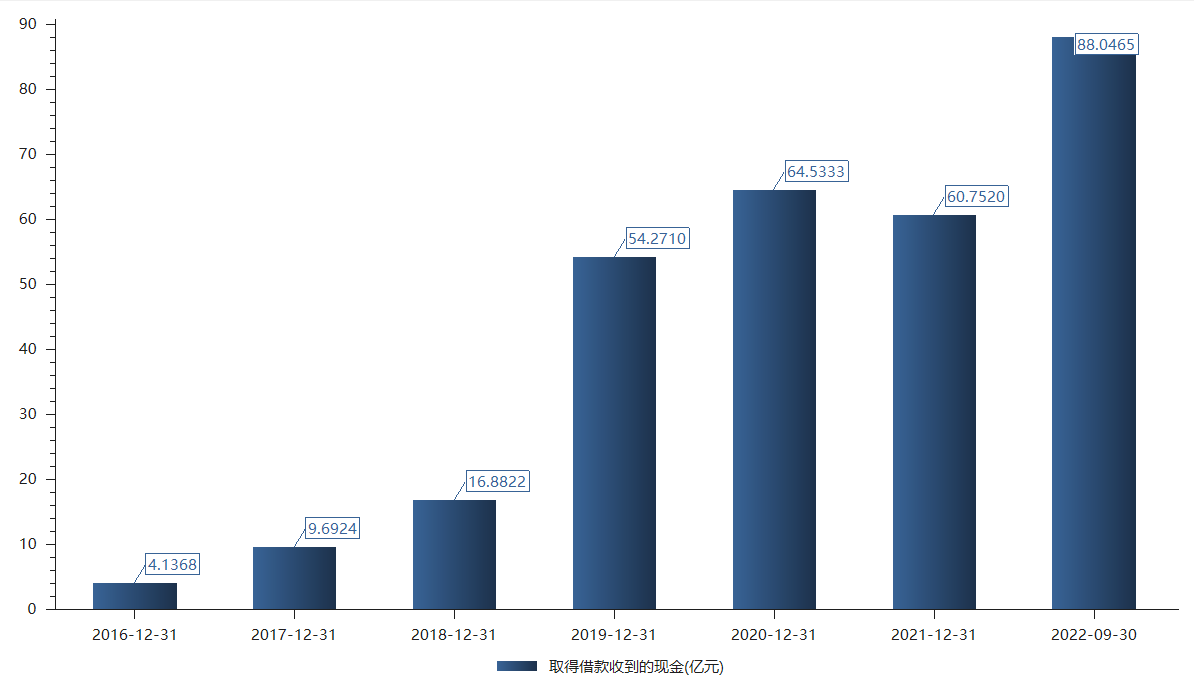

在A股融资的同时,恩捷股份不断加大银行信贷。自2016年上市以来,通过银行借贷的资金累计达300亿元。

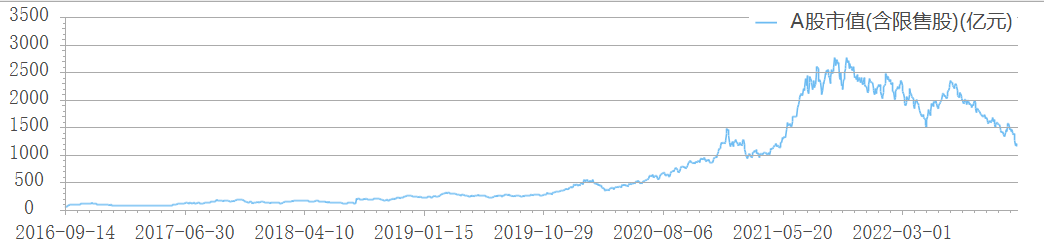

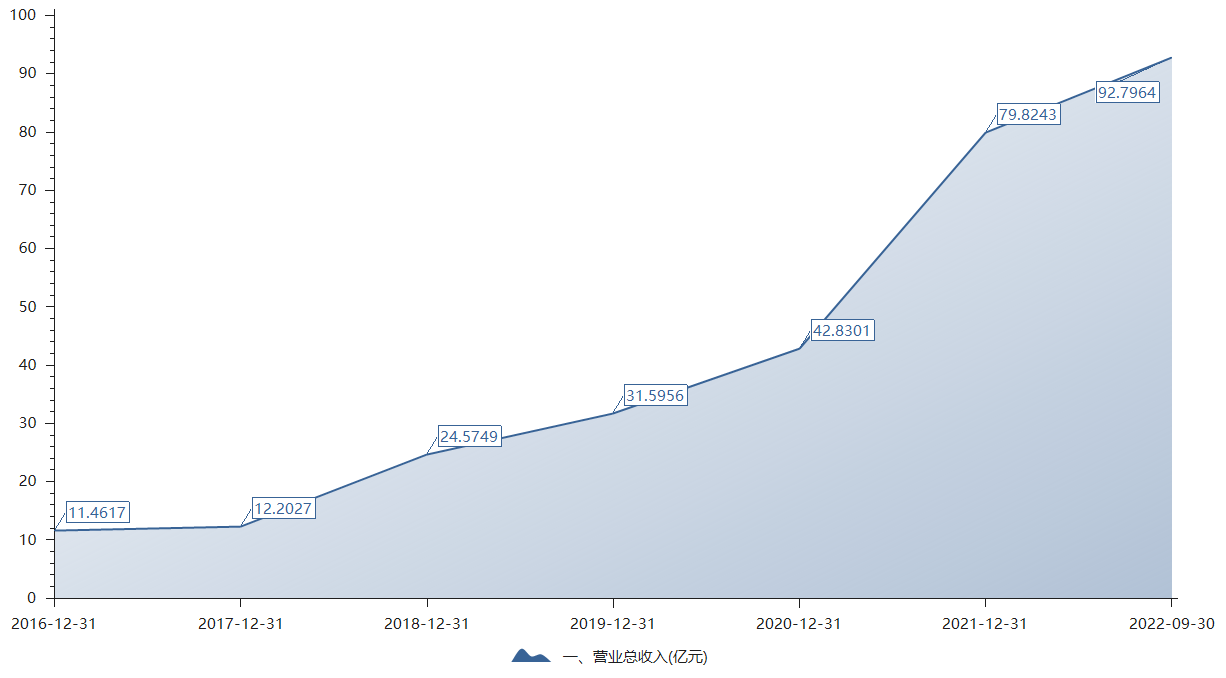

业绩起飞靠并购,业务发展靠融资。恩捷股份股价从2019年7月的30元附近涨至2021年9月的320元附近,将近翻了十倍。2021年9月14日市值攀至历史高峰,达2767亿元。当日收盘价高达309元/股。

在股价上涨的同时,李氏家族不断减持,套现数十亿。

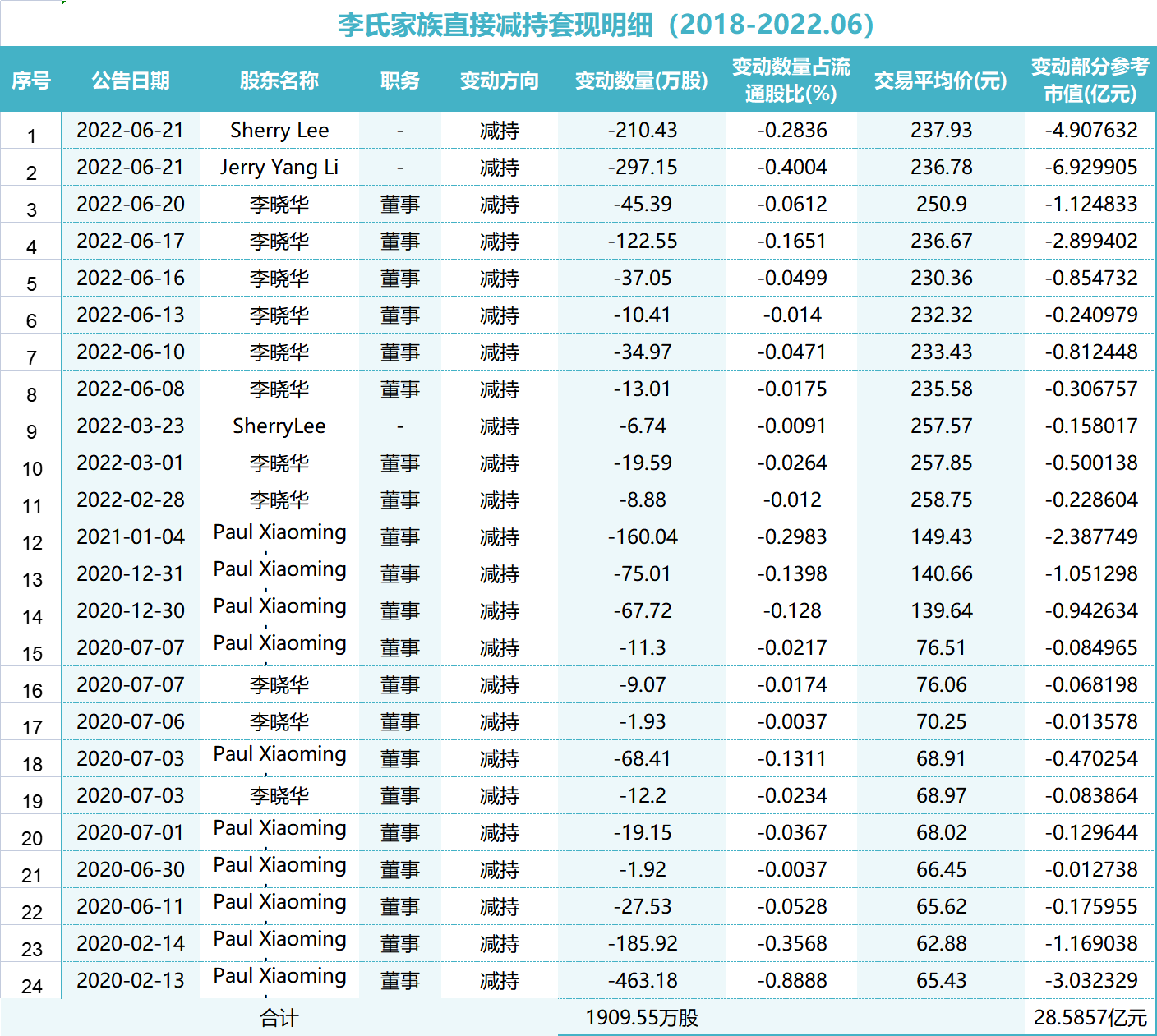

根据界面新闻统计,从2018年至2022年6月21日,李氏家族减持套现的金额高达35.34亿元。

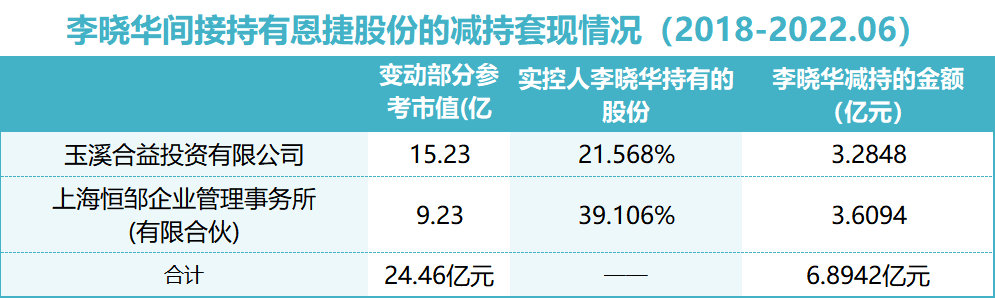

其中李氏家族直接减持套现金额达28.59亿元,李晓华通过玉溪合益投资、上海恒邹2家私募套现达6.7亿元。

更值得注意的是2021年11月公司前脚披露128亿元的巨额定增,后脚减持套现。11月30日恩捷股份披露,公司股东和高管拟合计减持股份为2454万股,若按彼时收盘价计算,减持金额合计62.38亿元。

输血生命线受阻

这场黑天鹅事件会持续多久?对于“隔膜茅”的破坏力又能有多大?

此前律师在接受界面新闻采访时就曾表示,监视居住最长可到6个月。监视居住后,如果出现违规外出或者串供、或者案件性质发生变化、或者证据进一步证明案情严重的,可以改为拘留或者直接改为逮捕。如果是先改为拘留,拘留期间犯罪事实可以基本确认的,在拘留之日起三十日内可以逮捕。

逮捕后的时间不确定,一般要持续到审判终结。从现实情况看执行审查起诉需要2到7个月。如果很快就判决了,要么就放人,要么就转为服刑。有的案件特别复杂,还可以延期,从逮捕到判刑,一年两年的都有。

对实控人遭监视居住,11月22日公司连忙回应。

- 在客户合作上:

- 恩捷股份表示,在客户资源上,公司的战略核心客户对恩捷的现有业务以及后续合作充满信心。今年最后两个月订单充足,客户需求稳健。尤其是国内和海外的核心客户与公司一直保持深度合作。

- 预计2023年整个锂电池行业对隔膜的需求持续增长,对于明年的业务,恩捷内部已经做好充分的准备,公司已经跟绝大部分战略合作客户落实了明年的合作,现在的预期已超出了公司产能,公司一定会最大程度的保证明年客户对隔膜材料的需求。

- 在财务上:

- 公司称,目前公司账面资金充沛,公司进行了极限的压力测试,足以支持公司现有的生产经营和资本支出,最近和现有合作银行进行了沟通,他们都表达了对公司的支持。

未来,是否真会如公司所言?

“李氏兄弟被被监视居住,其中李晓华为公司总经理,负责公司总体业务。监视居住期限最长不超过6个月,在此期间其一般的通讯都会受到限制。此次事故将对公司带来较大冲击,除非公司治理结构非常好,能有快速的反应能力,在公司技术和战略上能顶上。”某北京律师事务所律师告诉界面新闻记者。

更为直接的冲击则是公司融资之路,产能扩张之路大概率受阻。

在业绩一直上涨的背后,恩捷股份不断扩产隔膜产能。

根据业内人士介绍,隔膜行业的重资产特征来自于行业的设备投资非常之高。例如,星源材质(300568.SZ)的“高性能锂离子电池湿法隔膜及涂覆隔膜(一期、二期)项目”,总投资 75 亿元,硬件设备投资 50.61 亿元,占比 67% 。

与其它电池材料相比,隔膜行业的投资门槛也比较高,金额相当惊人。机构测算,隔膜单 GWh 投资额通常在 5500 万以上,略高于三元正极,是负极材料的 2~3 倍,电解液的 7 倍以上 。

根据2021年年报披露,恩捷股份在建的13个项目共需投入216亿元,但截至2022年年初也才投入35.8亿元,彼时这背后还有超180亿元的缺口。值得注意的是2021年128亿元的定增项目钱还没到位,但已经开工,截至2021年末投资规模已达百万元级别。

与此同时,恩捷股份和外界超百亿的合作项目推进或将大幅延缓,仅2021年外界合作的项目就超130亿元。

- 2021年11月公司与全球锂电池行业龙头宁德时代开展合作,项目计划总投资额为80亿元,合资共同投建锂电池湿法及干法隔离膜项目。80亿元投资中的一个即是在厦门推进的项目,2022年6月21日公告称,将在厦门建设锂离子电池隔膜基膜与涂布分切生产线项目,由恩捷股份与宁德时代分持51%、49%的平台公司作为建设和运营主体。总投资52亿元,拟建设16条锂离子电池隔膜基膜和涂布分切生产线,计划2023年建成并部分投产

- 2021年8月公司与亿纬锂能(300014.SZ)签订合资经营协议,项目计划总投资额为52亿元;共同合作在湖北荆门投建16亿平方米的湿法锂电池隔离膜项目。

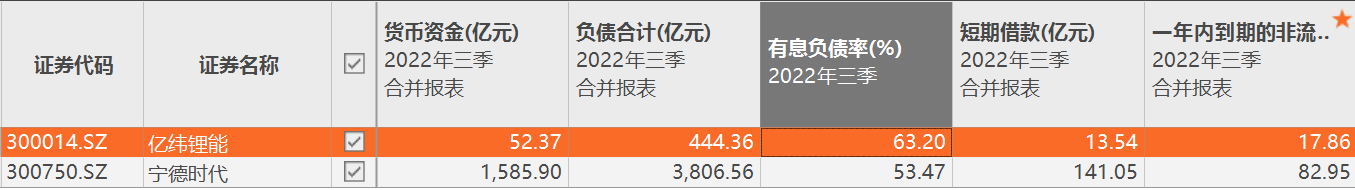

恩捷股份现金流紧张,超50亿元的项目合作,合作方亿纬锂能又能拿出多少钱?亿纬锂能现金流已趋于紧张,项目推进或面临一定变数。2022年9月末,亿纬锂能负债超444亿元,有息负债率高达63.2%,这意味着公司需偿付利息的债务高达280亿元,仅按照1年期贷款市场报价利率(LPR)为3.65%计算,每年利率也超10亿元。其次1年内需偿还的债务本金达31亿元,而亿纬锂能账上的货币资金刚超52亿元。

11月28日,亿纬锂能在互动平台表示,与恩捷股份的合作项目未受影响,进展正常;双方按既定计划正全力推进16亿平方米湿法锂离子电池隔离膜和涂布膜项目的建设。事实是否真如其所称?

嗷嗷待哺的大批项目背后,恩捷股份账上资金并不多,现金流趋于恶化。

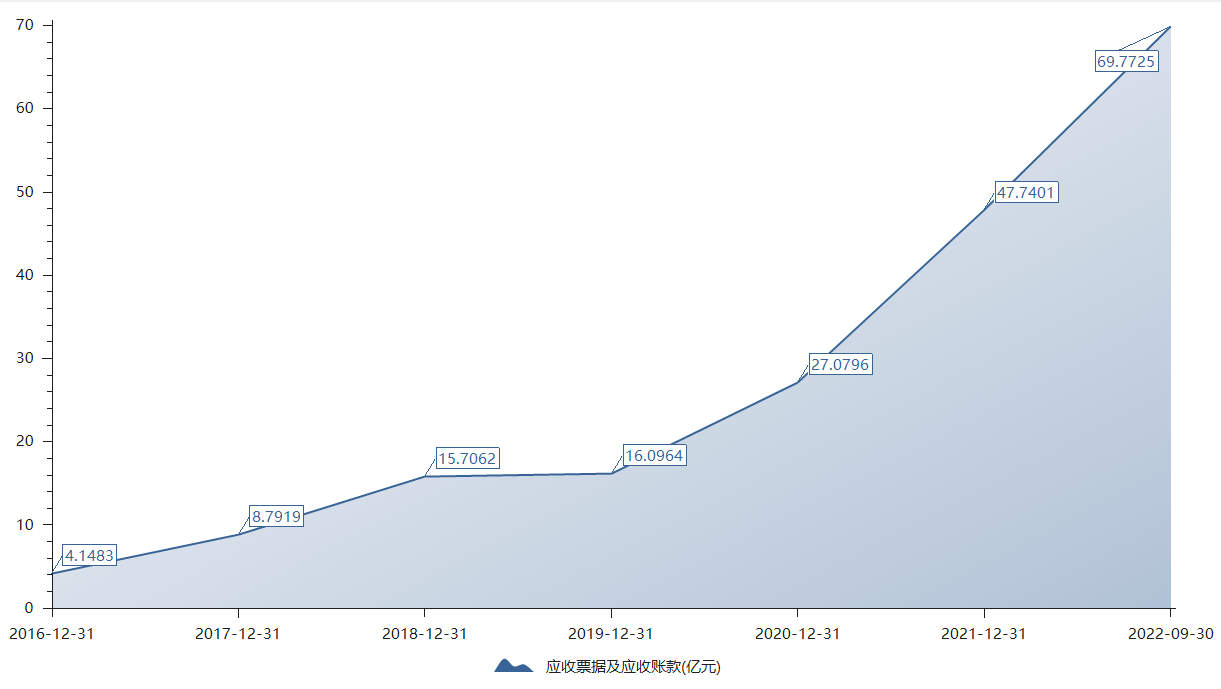

从表面看,恩捷股份业绩一直处于上涨态势。从当前业绩看,公司2022年全年营收将破百亿,2022年前三季度公司营收近93亿元,归母净利超32亿元。当期仅应收账款和应收票据就达近70亿元,仅2022年1-9月应收账款和应收票据就达22亿元。这意味着今年前9个月公司超90亿元的营收中,超20%的营收来自客户的赊账。

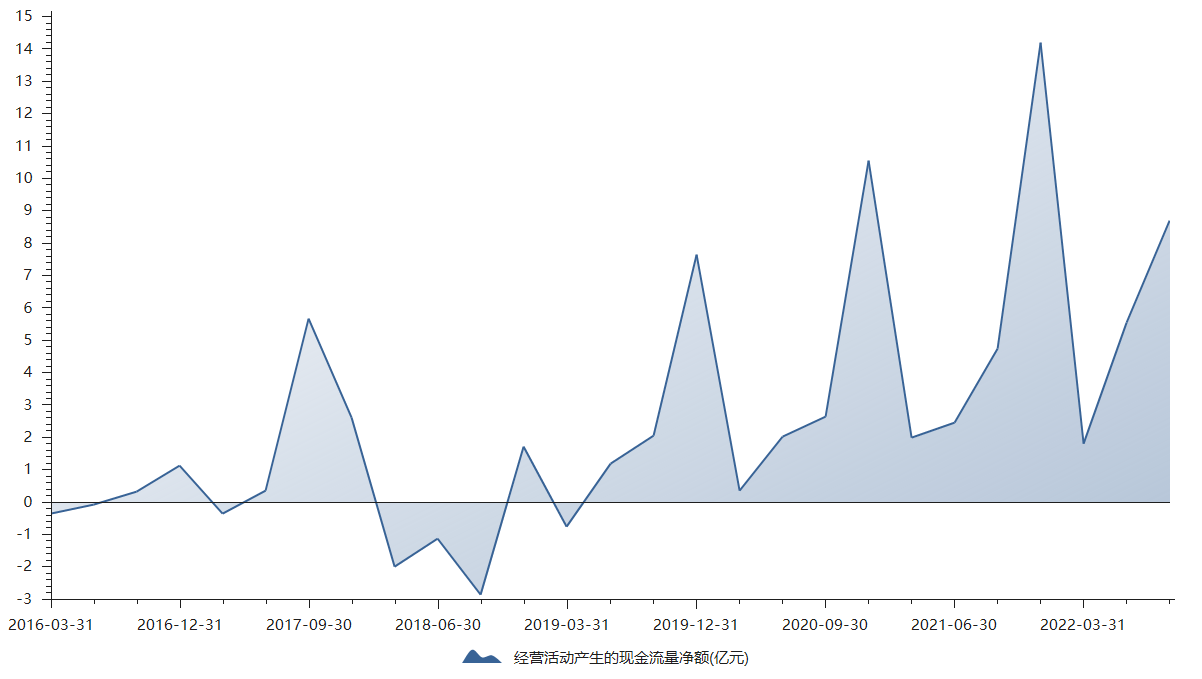

公司自身的造血能力远不能满足其百亿业务的狂飙突进。其经营性净现金流尤为不稳定,2021年、2022年三季末经营性净现金流仅分别达14.2亿元、8.7亿元。

更为紧急的是,公司当前的货币资金已不能阻挡即将来临的债务风险。

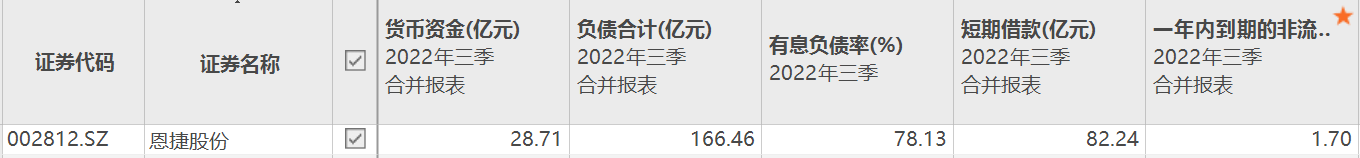

2022年前三季度,恩捷股份负债规模达166亿元,有息负债率达78.13%,即需要偿付利息的债务近130亿元,仅按照1年期贷款市场报价利率(LPR)3.65%计算,公司一年所要付的利率就达4.7亿元,更遑论本金。截至2022年三季末,公司一年内急需偿还的债务本金就高达84亿元。

值得警惕的是,公司账上货币仅为28.71亿元,远不足以偿还1年内即将到期的借款。

一路走来,公司只能靠大额融资活动来回血,主要手段包括银行贷款、非公开发行股票和可转债。

靠融资、借贷才能前行的企业,一旦融资、借贷之路不畅该如何求生?加之公司还处于大规模的扩产能阶段,诸多项目已经上马,嗷嗷待哺之际,资金链一旦紧张又会面临什么样的境地?

这其中最值得关注的就是恩捷股份128亿元的非公开发行A股股票预案,2021年11月公司称,128亿元的募集资金净额将主要用于五个隔膜扩产项目和补流。2022年6月末百亿定增已获证监会核准批复,拿到批文后截至此次黑天鹅事件爆发之际公司还未展开实际融资行动。

一级市场上,恩捷股份或许3年内无法定增、配股或发行可转债。二级市场上,短期内李氏兄弟也无法进行减持。

前述律师告诉界面新闻记者:“上市公司或者现任董高监如果是在被立案调查期间,定增、发行可债券和配股必须终止。处罚决定出来后,三年后方可再推行。”

与此同时,涉案的公司实控人股票减持之路或也被堵。深交所相关规定表示,上市公司大股东不得减持股份的情形之一是,上市公司或者大股东因涉嫌证券期货违法犯罪,在被中国证监会立案调查或者被司法机关立案侦查期间,以及在行政处罚决定、刑事判决作出之后未满 6 个月的。

恩捷股份的融资渠道只能更多依靠银行贷款和股权质押了。

此次事件导致公司的信用评级也将下跌。或将影响公司的借债。“这可能影响银行对公司的授信额度。这取决于银行的风险评估。”前述证券事务代表表示。

与此同时,股权质押也难于往常。受此事影响公司股价直线下跌,上周(11月21日至25日)股价跌幅超17%,由155元/股跌至128元/股。股价质押率一般为3到5折,按照5折计算,这意味着1股股票被质押后,可融的资金由77元降至64元,可融的资金降幅亦超16%。

在股价一路下跌的同时,恩捷股份此前的股权质押存在爆仓危机。截至目前,choice数据显示,李氏家族3650万股的质押股票已跌破平仓线,按质押日收盘价计算质押市值高达82亿元,当前已跌至51亿元,跌去超30亿元。这就需公司补充质押,或拿数亿现金补充保证金,或拿现金偿还融资回购股票。

11月24日恩捷股份就披露了李氏家族旗下的合益投资质押补充320万股。但补充质押的股数还远远不足。

恩捷股份和上下游的合作也面临一定冲击。

“此次事故对上游供货商的心理冲击影响大,他们会担心公司回款能力,如果是单位行贿罪,公司会被处以罚金”。“2022年三季末公司的应付票据和应付账款达17.86亿元,占营业成本5亿元的3成,恩捷股份是否能向上游企业赊账进货,能在多大比例上赊账或将受到影响”。广州某拟上市公司证券事务代表对界面新闻表示。

“下游客户与之合作的心理也会受到一定冲击,尤其是国有企业。国有企业的对外合作也有一定的风控要求,部分国企要求不能与有涉嫌刑事犯罪的公司进行业务往来。”前述证券事务代表补充。

恩捷股份的主要客户为国内外大型的锂电池生产企业、卷烟生产企业、食品饮料生产企业、塑料包装企业、印刷企业等。其中不乏括松下、三星、宁德时代这些明星锂电池企业以及云南中烟、四川中烟和上海中烟等十多家著名烟草企业。此外,公司包装产品更是进入伊利、蒙牛、光明乳业和达利食品等知名消费品生产商。

截至9月末,公司股东户数超4.4万户。此次黑天鹅事件下,仅从11月28日看,大资金不断出逃,中小资金不断接盘。有投资者表示,这样高技术门槛的全球性龙头企业肯定不会倒下,但对于市场来讲,阵痛是不可避免的,实控人出这么大的事,先肯定要有一个杀股价的过程。目前远不是抄底时机。

评论