文|化妆品财经在线CBO

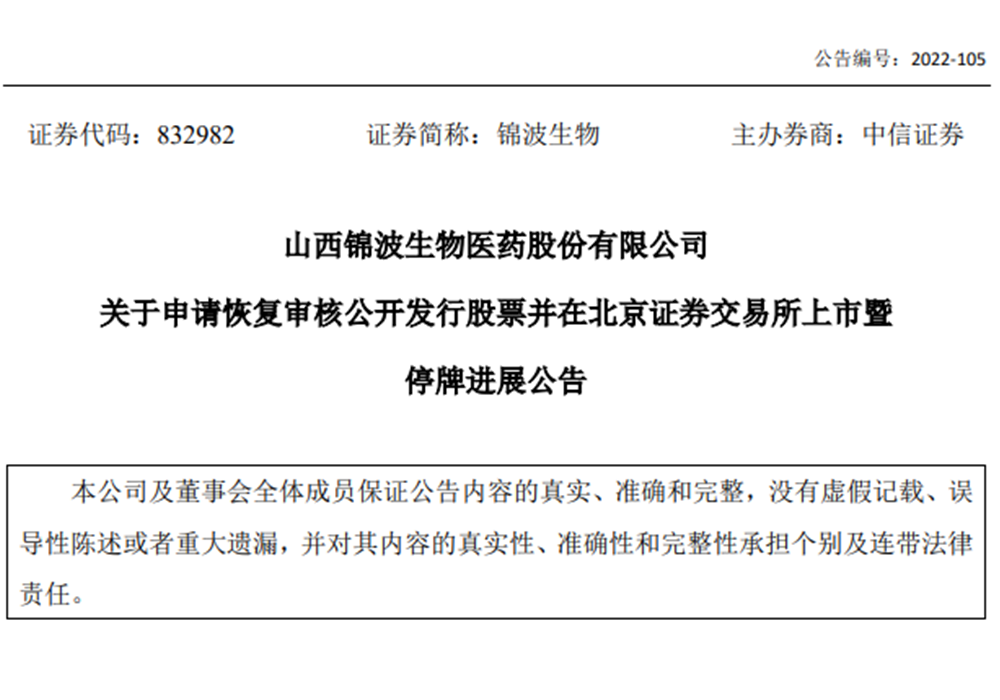

11月23日,山西锦波生物医药股份有限公司发布公告称,公司申请恢复审核公开发行股票并在北京证券交易所上市。

此前,锦波生物在中信证券股份有限公司的辅导下,已通过中国证券监督管理委员会山西监管局的辅导验收,并在5月27日向北交所报送了相关申报材料。

5月30日,公司股票在全国中小企业股份转让系统(即“新三板”)停牌。6月6日,公司收到了北交所出具的《受理通知书》。北交所正式受理公司向不特定合格投资者公开发行股票并上市的申请。

但在9月29日,因公司需更新招股说明书中引用的财务资料,而相关财务数据更新工作尚在准备过程中,锦波生物向北交所提交了关于中止审核的申请,北交所在业务系统中将锦波生物本次公开发行股票并在北交所上市的审查状态调整为中止审核。

截至最新公告的发布,公司2022年1-6月财务数据已经中汇会计师事务所审计并出具了相应的审计报告,并向北交所补充提交了恢复审核的申请及相关资料,前述中止审核情形已消除。

目前,北交所已在业务系统中将公司本次公开发行股票并在北交所上市的审查状态调整为恢复审核。

01、折戟科创板,转战北交所

公开信息显示,锦波生物成立于2008年,主营业务为以重组胶原蛋白产品和抗HPV生物蛋白产品为核心的各类医疗器械、功能性护肤品的研发、生产及销售,公司实际控制人为杨霞,曾在2015年在新三板挂牌。

2021年公司营业收入约为2.3亿元,归属母公司净利润约为0.57亿元,净资产收益率为17.68%,营业收入增长率为44.75%。目前主办券商为中信证券股份有限公司,交易方式为集合竞价交易,归属创新层。

早在2020年6月,锦波生物就曾向科创板发出上市申请,但因新三板流动性等问题,当年年底,锦波生物又向上交所提交了《关于撤回首次公开发行股票并在科创板上市申请文件的申请》。

在撤回申请中,锦波生物声称“因公司战略调整,公司决定主动撤回首次公开发行股票并在科创板上市的申请材料”,锦波生物的首次上市之路就此终止。

时隔两年,锦波生物重启IPO上市之路,不同的是,这次将目标由上交所科创板转向了去年新注册成立的北交所。

相比于科创板,北交所定位在“更早、更小、更新”的企业,致力于帮助更多“专精特新”的创新型中小企业拓宽资本市场边界,对比核心上市条件要求,北交所上市门槛明显低于科创板。对于锦波生物而言,转战北交所实则是选择了一条更适合自己的路。

02、资本押注,新赛道涌现入局者

继同为“重组胶原蛋白家族”的巨子生物赴港上市,创尔生物宣布转战北交所后,锦波生物也加入战局。

此前,三家公司同时发起对“重组胶原蛋白第一股”的冲刺,就在本月初,巨子生物在港交所成功敲钟上市,正式拿下这一称号。

全球抗老赛道竞争日益激烈的现状下,重组胶原蛋白利用新的科技让胶原蛋白这一老生常谈的成分焕发了新的市场活力。

国家药监局发布《重组胶原蛋白生物材料命名指导原则》规定,重组胶原蛋白分为重组人胶原蛋白、重组人源化胶原蛋白、重组类胶原蛋白三类。锦波生物则是目前市场上唯一掌握可注射重组人源化胶原蛋白技术的企业。

公开数据显示,锦波生物2021年全年营收约2.3亿元,创尔生物约2.4亿元,而巨子生物则约15.6亿元,巨子生物在营收规模上远大于另外两家。

作为首家掌握重组胶原蛋白技术的企业,巨子生物孵化了旗舰品牌可复美,并且迅速树立了品牌形象,目前已形成包括可复美、可丽金、可复平等多个品牌在内的品牌矩阵,满足消费市场的多元需求。

而通过树立品牌带动销售,这正是锦波生物目前所欠缺的。

近几年,越来越多的资本关注并加码押注重组胶原蛋白市场,除了巨子生物、创尔生物、锦波生物传统胶原蛋白三巨头外,玻尿酸龙头华熙生物也在今年4月收购益而康生物51%股权,正式进军胶原蛋白产业,老牌国货丸美则在今年10月举办了第二届重组胶原蛋白论坛,这都使得重组胶原蛋白彰显出巨大的市场潜力。

评论