文|砺石商业评论 李平

前不久,老板电器发布三季度报告。2022年前三季度,公司实现营业收入72.37亿元,同比增长2.35%;归母净利润为12.34亿元,同比减少8.11%;扣非净利润为11.32亿元,同比减少12.28%。

其中,第三季度,老板电器实现营收27.93亿元,同比增长1.74%;归母净利润5.10亿元,同比下降7.62%。

进入到2022年以来,受房地产行业大幅下行、新冠疫情反复等因素影响,厨电行业整体表现低迷。奥维云网(AVC)数据显示,2022年前三季度,厨电市场全渠道零售额同比下滑3.7%。

另一方面,由于铜、钢材等原材料成本价格仍处于高位,家电企业仍面临着一定的成本压力。2022年前三季度,老板电器综合毛利率为50.63%,较全年下降5.48个百分点,成为公司前三季度业绩增收不增利的一个主要原因。

刚刚过去的2021年,老板电器实现净利润13.34亿元,同比下降19.66%,这也是老板电器上市11年来首次净利润负增长。其中第四季度,公司更是出现了罕见的经营亏损。

根据2021年业绩快报数据,老板电器对部分财务状况困难的精装修业务客户单项计提坏账准备合计约7.1亿元,其中,恒大集团及其成员企业约6.3亿元,其他客户约8000万元。

2017年以来,老板电器不断发力地产渠道,公司厨电产品在工程渠道市场份额连续5年稳居市场第一,全国房企百强企业中超过85%都是老板电器的合作商。2021年,老板电器通过精装修工程渠道录得收入为19.76亿元,占总营收比例近20%。

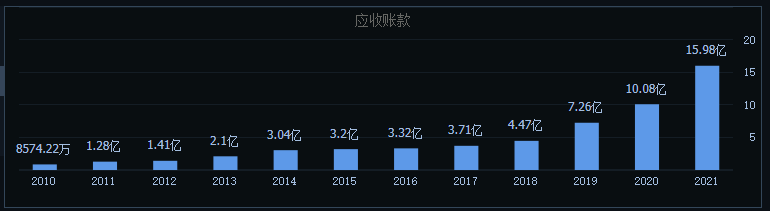

深度绑定房地产之后,老板电器营收端获得了一定的提升,但公司应收账款余额也在一路攀升。数据显示,2017年-2021年,老板电器应收账款余额由3.71亿元增长至15.98亿元,四年内增幅超过4倍,远超过同期营收增速。

截至2022年9月末,老板电器应收账款余额进一步增长至18.76亿元。考虑到目前地产行业的债务问题,老板电器应收账款短期的坏账压力仍值得警惕,这也令其四季度业绩蒙上了一层阴影。

今年年初,老板电器总经理任富佳曾在2021年度业绩发布会上表示,2022年公司仍会面临到新冠疫情以及宏观环境所带来的压力,但会争取完成全年15%增长目标。目前来看,老板电器想要完成这一年度增长难度不小。

业绩的萎靡不振,让老板电器股价持续承压。2021年7月以来,老板电器股价由48.55元一路下跌至20.3元,股价回到了2015年。

作为厨电行业的一名老兵,老板电器成立已经43年。自2010年上市以来,老板电器一直以白马股的形象闻名于二级市场,其股价曾在五年之间(2013年-2017年 )上涨20倍,成为最炙手可热的大牛股。但在地产红利褪去之后,疲惫的老板电器明显有些跑不动了。

厨电黄金十年成就的白马股

1979年,在浙江余杭的一个名为螺蛳桥的小山村中,村长任建华和几位村干部卖掉了自己的自行车,用筹集到的2000元资金创立了一家名为余杭县博陆红星五金厂(以下简称“红星五金厂”)的五金厂,这就是老板电器的前身。

在公司发展早期,红星五金厂主要生产家用电器零配件,此后开始与上海无线电厂合作,为其做吸油烟机产品的贴牌。根据双方约定,红星五金厂可以在完成舒乐牌油烟机生产任务之余,生产少量自己“红星”品牌的油烟机。

1988年,以任建华为代表的经营班子决定注册“老板”商标。经过8个月的努力,1989年1月,“老板”商标注册成功,“老板”品牌油烟机自此登上了中国厨电产业的舞台。3年之后,老板电器取得了脱排油烟机全国销量第一的成绩。

凭借在吸油烟机领域的积累,老板电器将业务又拓展至燃气灶、消毒柜等多个厨电产品领域,并在业内取得了良好的口碑。2010年11月,老板电器成功登陆中小板,成为首家登陆资本市场的高端厨电企业。

2009年-2018年被视为厨电行业的黄金十年,在经济快速增长、城镇化持续推行的背景下,“烟灶消”三大件的市场容量迅速提高,中国厨电行业迎来第一个黄金十年,老板电器也迎来了业绩的持续增长。

数据显示,2010年-2020年,老板电器营业收入由12.32亿元增长至81.29亿元,涨幅达560%;净利润则从1.34亿元增长至16.61亿元,涨幅达到1136%。

2018年,老板电器吸油烟机、燃气灶销售额市占率分别为26.62%、23.89%,均位居行业首位。此外,公司嵌入式消毒柜、嵌入式烤箱、嵌入式洗碗机等品类均位居行业前三位。

二级市场上,老板电器股价也在一路攀升。上市之初,老板电器市值仅为40多亿元,至2018年年初,老板电器总市值一度接近500亿元,并被冠以“小格力”之称。

但进入到2018年,老板电器营收增速出现了明显的放缓。公司历年财报数据显示,2017年之前,老板电器营收增速均保持在20%以上,2018年则大幅降低至5%。2019年-2020年,公司营收增速仅为5%左右。

实际上,作为典型的地产后周期行业,厨电产品需求60%以上来自于家庭装饰渠道。2017年以前,厨电行业尽享房地产发展红利呈现高速发展态势,行业一度保持着多年30%以上的营收增速。但自2018年以来,在房地产市场调控的传导效应影响下,厨电行业销售规模出现了罕见的同比下滑,老板电器也由此告别了此前的高增长。

由于营收增速的下滑,老板电器股价遭遇重挫。截至2018年年末,老板电器总市值仅为170亿元,一年内总市值缩水超过60%。

2019年以来,老板电器股价实现了触底回升。2019年1月-2021年7月,老板电器股价由17元上涨至48.55元,区间涨幅接近2倍。这其中,除了二级市场的回暖之外,老板电器主动拓展新品类、变革渠道的动作引起了外界的重视,更有不少券商将新兴品类视为老板电器的第二增长曲线。

难觅第二增长曲线

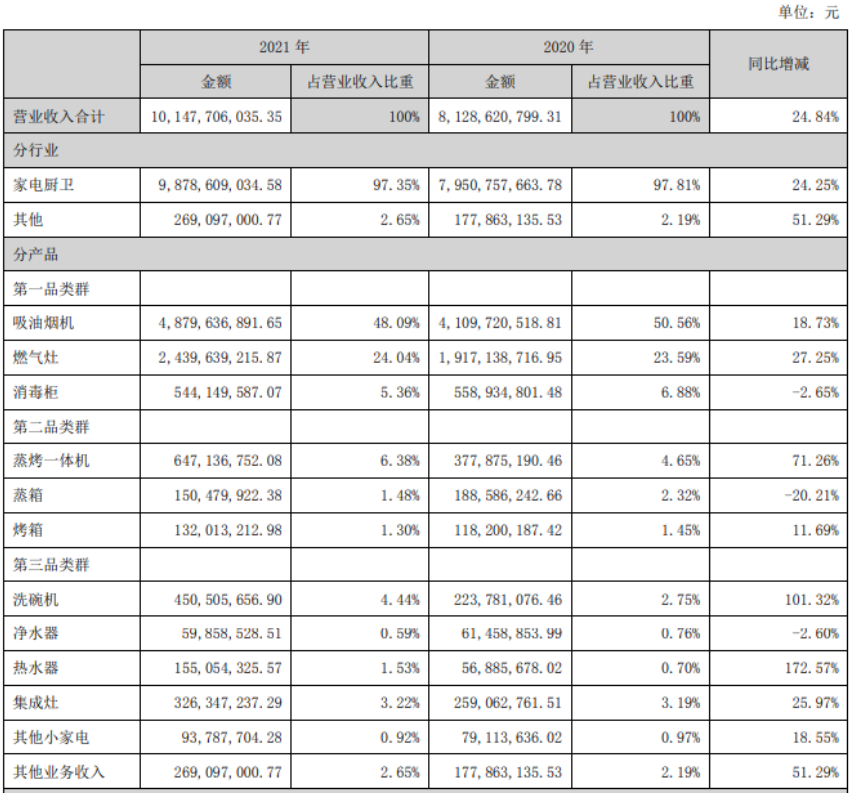

从营收构成上看,厨电三大件(吸油烟机、燃气灶及消毒柜)一直是老板电器的核心业务。2018年以前,三者营收合计占比超过85%。

近年来,为了摆脱对厨电三大件的依赖,老板电器不断拓展蒸箱、烤箱等新品类业务的发展,并成立独立的蒸箱事业部作为公司第二大战略发展品类。

2019年起,老板电器重新将公司产品划分为三大品类,并制定了扩大第一品类优势、领先第二品类、稳步推进第三品类的战略。其中,“烟灶消”传统强势产品为第一品类,蒸箱、烤箱及一体机产品为第二品类,洗碗机、净水器、热水机、集成灶产品为第三品类。

但从近两年数据来看,老板电器多品类发展战略推行得并不理想。2021年年报显示,公司烟灶消三大传统厨电产品收入占比仍高达77%,其中吸油烟机占比为48.09%;此外,公司第二品类中的蒸烤一体机占比6.38%,第三品类中的洗碗机占比为4.44%、集成灶占比为3.22%,其余产品品类占比均不足2%。

从行业角度来看,洗碗机、蒸烤一体机等新品类目前仍面临渗透率过低、市场容量不高等问题。数据显示,2020年,我国洗碗机渗透率仅为1%,远低于欧美国家50%以上的渗透率水平,不足百亿的市场规模也很难与千亿规模的厨电市场相提并论。

相对而言,集成灶市场应该是一个可观的增量空间。数据显示,2015年至2020年,集成灶市场销售额从49亿元迅速增长至181亿元,销售量从69万台增长至238万台,年化复合增长率分别为30%及28%。

刚刚过去的2021年,在多数厨电产品遭遇负增长的背景下,集成灶仍然受到更多消费者的青睐。数据显示,2021年中国集成灶市场销售量达到304万台,同比增长28%,零售额为256亿元,同比增长41%。

不过,近年来厨电领域一直存在着集成灶与油烟机的“厨电一哥”之争。作为传统厨电的升级版,集成灶集成了传统灶具、消毒柜、吸油烟机等多种功能于一身,所在空间更小,也不需要占用吊柜的空间。此外,相比传统的油烟机,集成灶改用侧吸下排方式,让烟腔极度靠近烟源,而且吸烟口更宽,覆盖的范围更广。

然而,由于产品之间的互斥性,在传统抽油烟机处于强势地位的老板电器一直对集成灶产品保持着微妙的态度。2018年,老板电器并购集成灶腰部品牌“金帝”,并以子品牌“名气”推出集成灶产品,市场影响力微乎其微。直到今年第一季度,老板电器才发布老板品牌高性能集成灶,算是正式入局集成灶市场。

2021年,老板电器集成灶业务实现销售收入3.26亿元。对比来看,火星人、美大集成灶、亿田智能、帅丰电器营收为20.39亿元、19.68亿元、12.30亿元、9.04亿元。显然,老板电器已经失去了与集成灶市场四雄争霸的先机。

2022年上半年,老板电器集成灶产品营收仅为1.45亿元,收入占比仅为3.27%。由于战略上的保守和态度上的暧昧,老板电器错失了一个打开企业第二曲线的机会。

《左传》有云,“君以此兴,必以此亡。”

成立于1979年的老板电器,抓住了厨电行业黄金十年的机遇,通过“烟灶消”三大件确立了自身在厨电行业的龙头地位并实现了上市,此后又用了十余年的时间主攻地产渠道,最终实现了超百亿元的营收规模。

然而,一直专注于厨电产品的老板电器仍旧没有摆脱主力产品线过于贫瘠的现状,燃气灶和单吸油烟机两个品类的营收占比仍超过70%,投资者期待中的第二增长曲线并未出现。而当地产进入到“黑铁时代”之后,老板电器工程渠道又遭到了房企债务危机的反噬。“善变”的老板电器,仍然困在地产周期的阴影里。

评论