文|真探Alphaseeker 肖卓

小鹏Q3过得不容易。

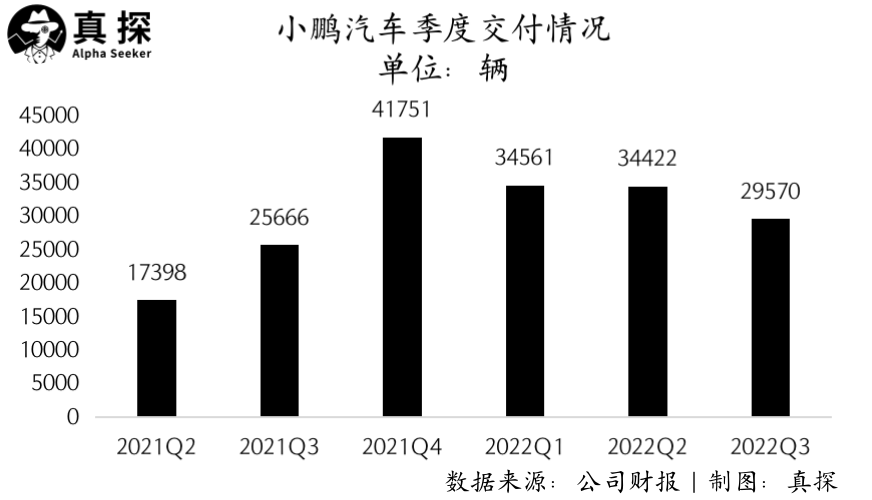

交付量上,这个有着新势力“销冠”之名的玩家,三季度的交付量明显下滑,此后的10月交付量甚至腰斩。更糟糕的是,今年9月,重磅产品小鹏G9一上市就遭遇危机。G9担着小鹏冲击高端、提升毛利的重任,却因为混乱的配置备受质疑,最终出现新车刚发布两天就大改配置单和价格的罕见场面。

不容乐观的交付状况,在财务层面会有直接反映。11月30日,小鹏汽车发布2022年第三季度财报,主要指标如下:

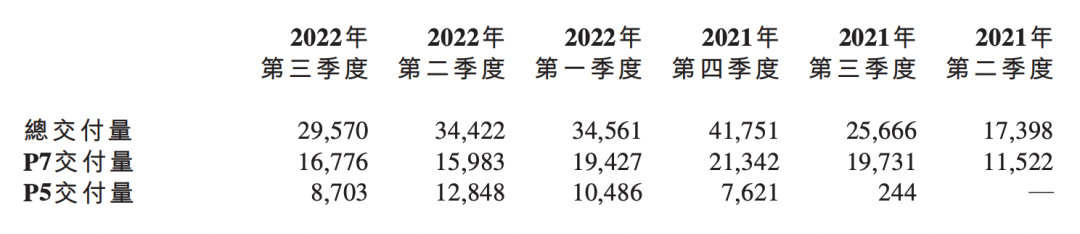

营收层面,小鹏三季度总收入为68.2亿元(若无说明,单位均为人民币),同比增长19.3%,环比下滑8.2%;

毛利层面,三季度,小鹏毛利率为13.5%,去年同期为14.4%,上一季度为10.9%;

亏损层面,三季度,公司普通股股东应占净亏损为23.8亿元,去年同期为15.9亿元,上一季度为27亿元。

截至美股收盘,小鹏在财报发布后股价大涨近50%。如何理解如此暴涨,需要将财报和公司预期结合到一起看。

艰难过弯

“蔚小理”三家目前都已进入产品换代的“弯道”中。“过弯”要协调好消费者预期、处理好新旧产能关系、顺利交付新车,而小鹏在这个过程中显然没把握好平衡,三季度的交付量下滑已是例证。

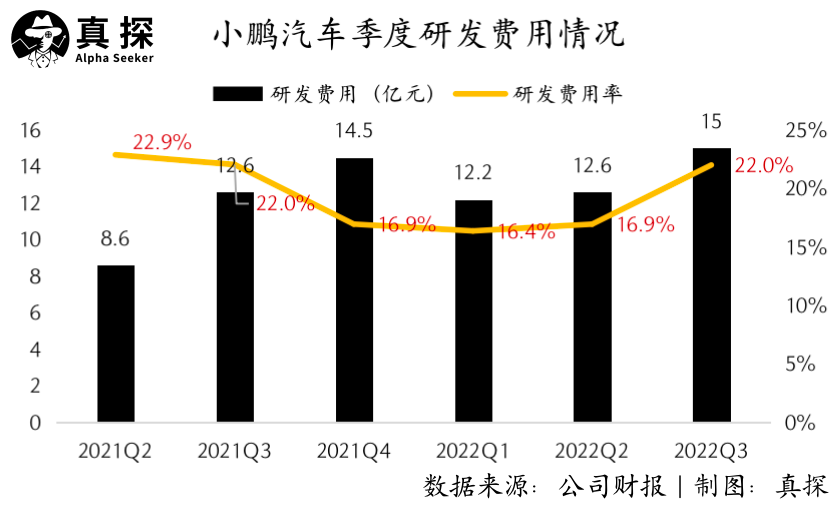

由于小鹏G9是在10月才开始交付,因此三季度小鹏的车辆交付结构仍以P7和P5为主。财报显示,P7三季度总共交付16776辆,占总交付量的56.7%;P5交付8703辆,占总交付量的29.4%。

在小鹏的车型结构里,G9价格最高,其次是P7,再其次是P5,然后是G3。三季度,定价更高的P7和P5的交付占比较上一季度上升,反映到财务指标上就是毛利率的提升。

财报显示,小鹏三季度的汽车利润率(即汽车销售毛利润占汽车销售收入的百分比)为11.6%,高于二季度的9.1%。公司三季度整体毛利率为13.5%,高于二季度的10.9%。

不过,基于整体交付量下滑实现的数据增长,并不是值得庆祝的增长。更健康的汽车利润率增长仍要靠G9,何小鹏曾表示,随着G9和后续新平台以及新车型的推出,公司将结构性改善车型毛利率,“中长期的目标是将公司整体的毛利率提升到25%以上”。目前看来,小鹏离这一目标还有较大距离。

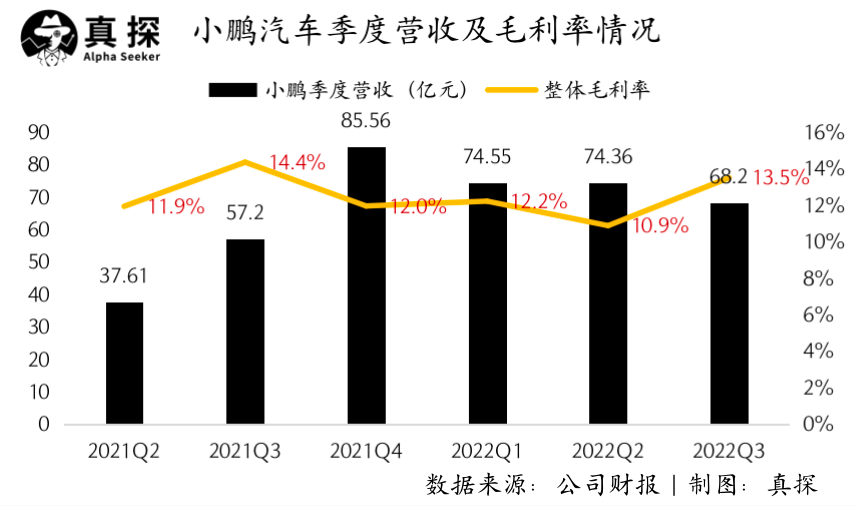

费用方面,三季度小鹏的研发开支为15亿元,同比环比均是增长18.5%。销售、一般及行政开支为16.3亿元,同比增长5.7%,环比下降2.3%。财报中,公司高层提及“审慎的成本管控,提高运营效率”,不过考虑到小鹏以“智能”为核心标签,公司对于研发的高投入或将持续。

亏损方面,小鹏三季度的净亏损为23.8亿元,2021年同期为15.9亿元,同比扩大49%,虽然相比二季度的27亿元有所收窄,但亏损依然保持在高位。

有望重回万台?

总的来看,无论是交付量,还是季度财务指标,财报里各项数据反映的情况都不乐观。即使把中概股集体大涨的情况也考虑进来,小鹏在财报发布后近50%的股价涨幅仍然令人惊讶。

这和小鹏给出的未来预期有关。财报中,对于2022年四季度,小鹏预计交付量将介于20000至21000辆,同比减少49.7%至52.1%;总收入将介于48亿至51亿元,同比减少40.4%至43.9%。

这样的指引看上去是利空,但考虑到小鹏10月交付量仅有5101台,管理层预计11月交付不少于5800台,可以推导出小鹏汽车12月交付量有望大幅回升,重回万台水平。

电话会里,小鹏管理层还表示,虽然短期内小鹏G9需要克服疫情和产能爬坡的挑战,但G9在续航和充电速度方面超过市场上所有的在售电动车型。G9的用户口碑正在逐渐扩大,有信心G9将成为30万以上纯电SUV市场的前三名。

重回万台加上G9热卖的可能,构成了对小鹏未来乐观的理由之一。G9是否成功将标志着小鹏能否实现毛利上升、品牌上行。近几个月,小鹏在舆论和市场持续承压,看空者众,这次公司给外界输出了一些信心。

此外,电话会里还提到,何小鹏本人将大幅减少个人在生态企业的直接参与度,更多聚焦于小鹏汽车的战略、产品规划和研发,推动组织的变革和升级。这对应的也是市场的担忧,此前不少观点指出何小鹏管理事务过多,不利于小鹏汽车主业的发展,行业还出现“小鹏汽车的最大问题是何小鹏本人”的尖锐批评。

竞争在持续,具体车企的低谷和高光可能都只是一时。相比“蔚小理”占据舞台中心的阶段,今天的新能源车行业无疑更复杂了——传统车企追赶、特斯拉降价,外加来自供应链的种种挑战,一切都令市场参与者丝毫不敢放松。

小鹏的境况说明的是:新能源车的洗牌刚刚开始,它比智能手机行业玩家更多、规模更大、影响范围更广,“蔚小理”此前积攒下来的先发优势,并不能确保他们成为终局中的一员。

事实上,何小鹏对此有着清晰认识。他在近期表示,受疫情和电池涨价等冲击,小鹏汽车正在调整策略,明后年已规划好新车,“要做新势力企业活下去的那一家”。在和晚点LatePost的对谈中,他也表示,行业最后会剩下7家公司,“现在只有特斯拉是很确定在七家之中,其他公司都还在路上。”

小鹏面临关键一战。行业机会仍然广阔,但挑战同样巨大。

评论