文|大摩财经

老牌国产美妆韩束的母公司上美集团,终于上市在望。

12月4日,上美集团通过港交所上市聆讯。在老牌美妆公司珀莱雅、后起美妆之秀贝泰妮等相继上市之后,上美集团姗姗来迟。

上美集团成立于2002年,前身为韩束化妆品,在很长一段时间内主打品牌只有“韩束”。蹭着当时的韩妆热度,以“韩”为名的韩束创立初期通过微商直销模式积累了原始资本。此后,韩束凭借电视购物在三四线市场发力,于2010年前后成为电视购物销售冠军。

韩束品牌之后,上美集团又孵化了一叶子和红色小象两大核心品牌。截至目前,韩束、叶子、红色小象贡献营收基本在90%左右。

早在2015年,创始人吕义雄就定下了2018年完成上市的目标,但直到2021年,上美集团的上市进程才按下加速键。

上美集团原本计划在A股上市,并于2021年2月与中信证券签署上市辅导协议。但到了实际递表的时候,上美集团却又赶赴港股。2022年1月,上美集团第一次在港交所递表,因到期未能上市,第一次冲击IPO失败。2022年10月,上美集团第二次在港交所递表,经过2个月审核,终于通过聆讯,如今距离上市仅有一步之遥。

赶在IPO之前,上美集团进行了突击分红。2022年4月,上美集团在股东大会上宣布了派息计划,截至2022年11月底,2亿元现金股息已经全部派付完毕。

IPO之前,上美集团共进行过两轮融资。2015年完成的4亿元天使轮融资,投资方为联新资本、中信资本以及前上海家化总经理葛文耀的个人投资。这笔融资是当时本土化妆品领域最大的一笔,曾轰动行业。

2020年11月,上美集团在进行上市辅导前进行了5亿元的融资,投资方包括雅戈尔、旭日紫金、上海盈辅等。本轮融资完成后,上美集团估值约为65亿元,2020年12月,上美集团正式完成股改。

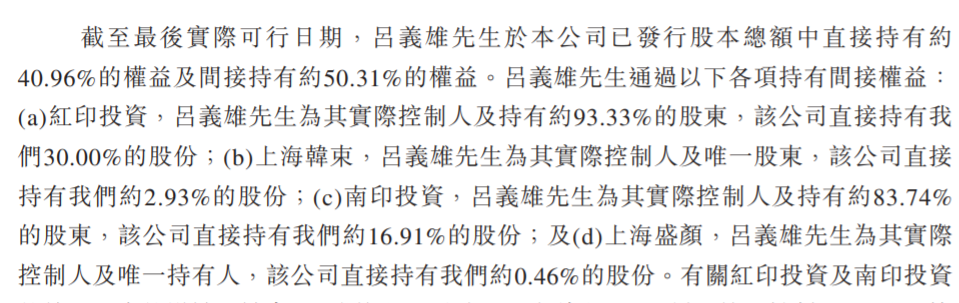

虽然两次引入资本加盟,上美集团的控制权仍牢牢控制在董事长兼首席执行官吕义雄手中。吕义雄同时也是另一家企业隐溪茶馆的创始人。

本次IPO前,吕义雄直接、间接控制上美集团91.27%股权。这意味着,在IPO之前的突击分红中,吕义雄自己就拿走了1.83亿元的现金。

值得注意的是,大股东吕义雄忙着分红之际,上美集团的业绩已经走上了下坡路。

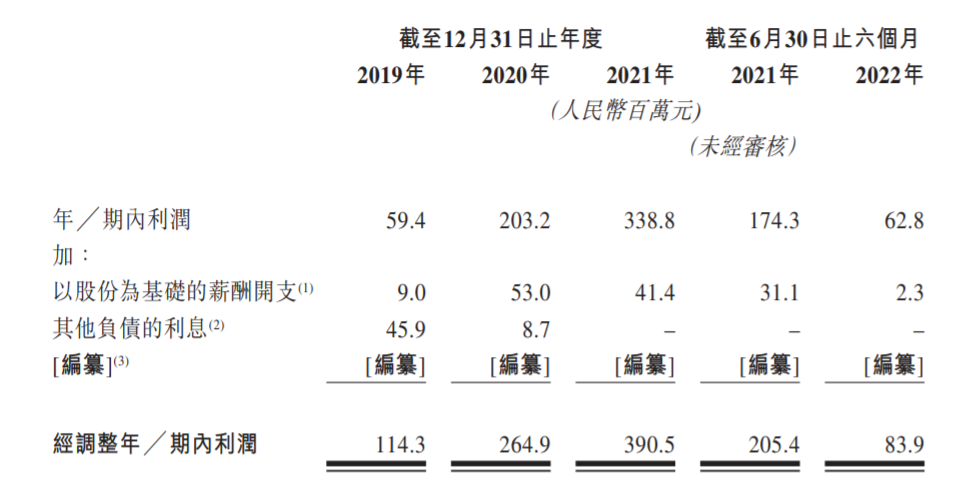

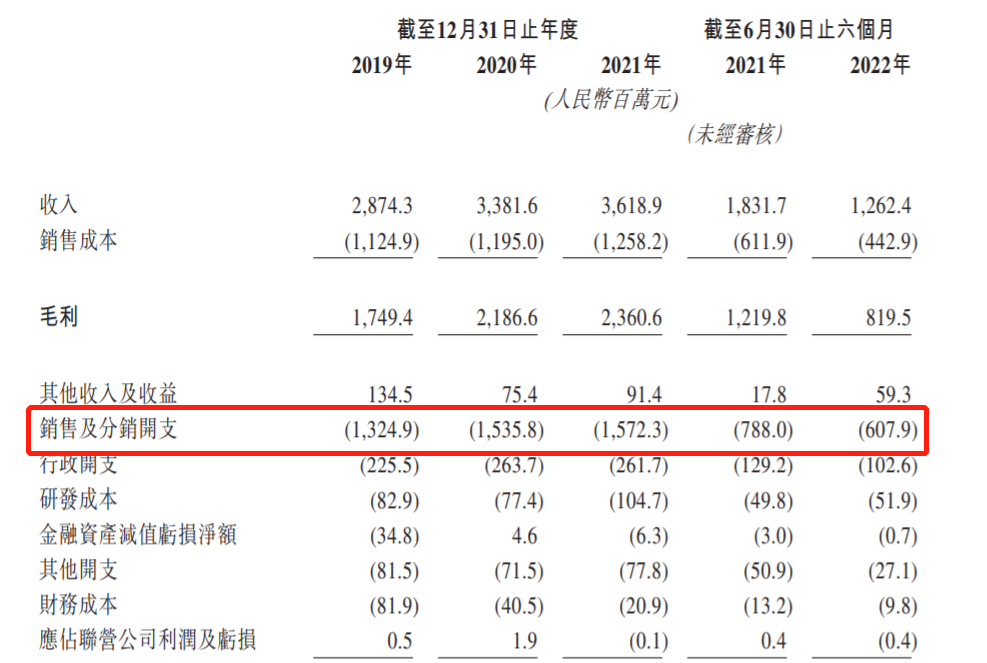

2019年至2021年,上美集团营收分别为28.74亿元、33.82亿元和36.19亿元,同期经调净利润为1.14亿元、2.65亿元和3.91亿元。2022年上半年,上美集团营收12.62亿元,同比下滑约30%,同期经调净利润为0.84亿元,同比下滑约60%。

上美集团将2022年的业绩下滑归因于疫情影响了上海工厂的生产和交付,并表示2022年三季度销售表现仍受今年疫情干扰影响,相比2021年同期出现下滑。

微商起家的上美集团近年来也面临渠道转型。

2014年前后,上美集团踩中当时的微商风口,旗下品牌韩束曾创造“40天销售了一个亿”的成绩。随着监管对微商的整顿,上美集团因微商模式受到“传销”质疑,裁撤了微商事业部,转而进行线上、线下双渠道运营。

截至2022年6月末,包括韩束在内的上美集团产品已经入驻屈臣氏的4000多家门店,且与429家线下分销商合作。不过,上美集团目前主要销售渠道还是在线上,且自2020年起,线上渠道贡献的营收一直在70%以上。

其中一个重要的原因是,疫情对于上美集团的线下渠道有着明显影响。2019年至2022年上半年,上美集团线下分销商净减少数量分别为116家、124家、140家和156家。

值得注意的是,上美集团始终未能摆脱营销费用过重的负担。

吕义雄曾言:“打广告,不一定能做成品牌,不打广告,很难做成品牌。”在这番论调下,上美集团也顺势成为营销大户。2014年,韩束曾豪掷5亿元冠名《非诚勿扰》,被业内人士称为“中国广告史第一大单”。

多年过去,重金营销依然是上美集团的特点。2019年至2022上半年,上美集团累计销售及分销费用达到50亿元,其中营销推广费用超过33亿元,在总销售费用中占比超过60%。2022年上半年,销售费用占营收比高达48.2%,较2021年同期的43%进一步上升。

韩束之所以依赖营销,销售费用率难以降低,本质还是品牌力不够强大。

欧莱雅集团、雅诗兰黛集团等国际彩妆巨头,都能持续产出锚定品牌的爆款产品。诚如小棕瓶屡次迭代,在雅诗兰黛长红多年;提到神仙水就可以让消费者认定SK-II品牌。目前市面上比较火热的国货品牌中,珀莱雅有爆品双抗精华,主打抗敏修护的薇诺娜则有秒空的特护霜。

相比之下,上美集团旗下三大核心品牌,都缺少这种强联系的爆款单品。

上美集团的相对优势是拥有自主生产线。上美集团目前在中国和日本拥有并运营两个自有数字化生产厂房,2021年总设计产能约为4.85万吨配料。自主生产有助于上美集团压低产品成本。

目前贡献上美集团90%的三大核心品牌中,韩束是单价最高的品牌,2022年上半年,每瓶平均单价为33.9元,在美妆行业中明显处于中低端价位。

最近几年,上美集团试图向高端化转型,在中高端产品线推出了主打孕肌敏感肌护理的安弥儿,与青蒿素研究团队合作推出、针对敏感肌的专业护肤品牌安敏优,主打婴童敏感肌护理的一页,以及计划在2023年推出的高端抗衰护肤品牌山田耕作。但从目前来看,上美集团的高端化试水,并没有掀起太大波浪。

评论