文|雪豹财经社 瀚 星

回想起在亚马逊工作的6年,曾担任日本Prime会员运营负责人的Danny Wang始终觉得自己位于公司的C位:有预算,Prime Video每年都要砸数十亿美元;有资源,相关业务线的目标和规划全由他们统筹。

从2005年推出至今,Prime会员在全球为亚马逊带来了超2亿用户,在亚马逊成长为全球市值最高电商平台的过程中,它扮演了至关重要的角色。

每当一个行业进入存量博弈的阶段,会员经济都会成为热门话题,国内电商巨头淘宝、京东、拼多多莫不如是。但电商会员制并非一门简单的折扣生意,而是更接近于重资产运营模式。当飞轮越转越快,亚马逊的Prime会员也在一步步成为金钱“绞肉机”。

如今,这家万亿美元市值的电商巨人同样陷入增长困局,为人所津津乐道的电商会员制还是一个好故事吗?

Prime会员:从0到2亿

会员制并非亚马逊首创,但将会员制引入电商,让亚马逊迎来了命运的转折点。

2005年2月,亚马逊CEO杰夫·贝佐斯宣布,将启动一项可全年无限次享受的“两日达,免运费”服务,即亚马逊Prime会员。

上线之初,Prime会员的售价为每年79美元,一人购买后可以与最多4位家庭成员共享。对于非会员,两日达服务每次收费9.48美元,成为Prime会员后,消费者只需在一年内购物满9次,便能“赚回”会员年费。

对于亚马逊来说,这无疑是一次冒险。

更多的两日达服务需求,意味着亚马逊的物流体系将经受考验。行业内也没有任何先例来告诉贝佐斯,他的这项用户忠诚度计划是否可行。

但从日后的发展轨迹来看,贝佐斯“赌”赢了。Prime会员在亚马逊成为全球市值最高电商平台的过程中,扮演了至关重要的角色。

2004年,推出Prime会员之前,亚马逊还只是一家以售卖书籍和DVD为主的线上零售商,与主要竞争对手eBay的市值一度相差近一倍。2018年,会员制推出13年后,亚马逊的市值突破9000亿美元,全球Prime会员数1.25亿,而老对手eBay的市值还在13年前的300亿美元左右徘徊。

摩根士丹利统计数据显示,2018年,Prime会员的年平均支出为2486美元,是非会员的近6倍;会员每年购物频次约25次,是非会员的两倍;Prime会员客户留存率高于90%。

据Danny回忆,在负责亚马逊日本Prime相关业务那几年,团队关注度最高的一项数据指标是PMOPS(Prime Member Ordered Product Sales,会员订单总额),该数据每年以30%~40%的速度增长,增速远高于非会员活跃用户的年消费金额。

2020年,Prime会员数突破2亿,亚马逊的会员经济也来到顶峰。在从0到2亿的过程中,Prime会员从起初的两日达免运费服务起步,悄然构筑起了一个巨大的会员生态体系。

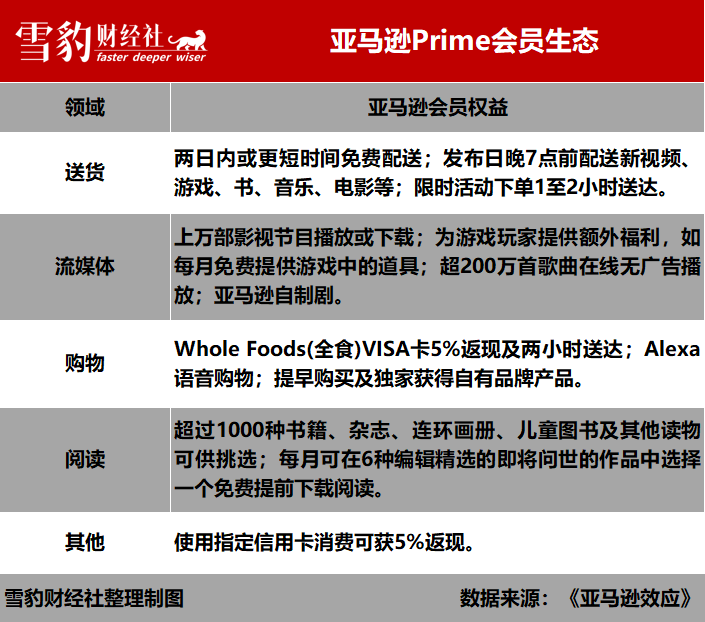

时至今日,Prime会员权益已覆盖购物折扣、消费返现、物流服务等,会员还享有上万部影视节目、超200万首歌曲和1000多种书籍的免费资源。

Prime会员有今日的规模,得益于其会员生态体系的搭建。而会员生态背后,是无数金钱和资源的堆砌。

这也是为什么,优等生亚马逊一直被模仿,却从未被超越。

有钱有权的 C-Level 项目

“有预算,有资源”,是Danny对Prime团队最直观的感受。为了做好会员制,贝佐斯给予了Prime团队真金白银的支持。

最初的Prime团队由贝佐斯的得力干将、副总裁格雷格·格里利负责。在亚马逊发展的多个关键节点,总能找到格里利的身影:参与设计Prime会员,筹办亚马逊的专属购物节Prime Day,以及在亚马逊豪掷137亿美元收购全食超市后负责开展生鲜业务。

因此,Prime部门自诞生起就不是亚马逊电商业务的一个子集,而是与其平起平坐的CEO级别项目。

Danny认为,亚马逊的会员制与其他平台最大的不同在于,Prime部门拥有与电商、AWS(云服务)等亚马逊核心业务部门相同的战略地位,它可以调动的资源是其他电商平台类似部门无法比拟的。

在亚马逊,Prime部门主要负责统筹、对接与线上零售业务相关的20多个部门,包括仓储物流、流媒体、服饰、家电、市场营销等各条业务线。Danny告诉雪豹财经社,与Prime会员业务相关的总预算、开发、数据分析等核心资源在Prime团队手里,“每年分配给每条业务线多少钱、定多少增长目标,都由我们来协商规划”。

每年,Prime部门会和各业务条线开两次重要会议。一次是在10月,拟定来年的增长目标和预算,并在11月底统一汇报给亚马逊总部。第二次是在次年3月,根据实际情况,对当年规划进行确认或调整。

为了给Prime多拉一些会员,亚马逊甚至打造了一个影视帝国——Prime Video(会员影音)。贝佐斯相信,“如果我们夺得了电视金球奖,我们就一定能卖出更多鞋子。”

Prime Video是继48小时免运费之后,亚马逊会员的第二大权益。2011年,亚马逊将旗下流媒体业务Prime Video的权益整合进会员权益,Prime会员可以享受到数千部电视剧和电影的无限播放。以此为节点,亚马逊迈出了打造会员生态的第一步。

据摩根大通数据,单是2016年亚马逊就在Prime Video上支出了超过32亿美元,2017年则花费了近45亿美元。董事会一度对这样的支出增长感到担忧。这一笔笔高额预算背后,都是由Prime部门直接参与。

2015年,Danny所在的Prime日本团队的首要任务,是与提前9个月进入日本的奈飞争夺流媒体市场,为亚马逊吸引更多会员。当时,奈飞在日本已有约1200万付费用户,Prime Video只有900多万。

为了扳回局面,来到日本亚马逊的第一年,Danny所在的团队就为Prime Video团队投入了上亿美元的本地化预算,聚焦自制内容。在他任职期间,Prime Video每年都能拿到Prime团队第二高的预算,仅次于仓储物流部门。

除了每年都会和Video团队协商一个比较激进的目标外,Danny也会为重点扶持的业务倾斜大量资源,如在网站或App主页上为其预留展示位。“这些展示位我也可以交给广告部的同事,让他们去卖一个好价钱,但Prime Video的业务拓展和用户运营比赚钱更重要。”Danny对雪豹财经社表示。

资源倾斜的效果立竿见影,2018年年底,Prime Video在日本的用户数超过奈飞。

与此同时,Prime Video的快速发展也带动了当地Prime会员数的增长。官方数据显示,在日本推出Prime Video 3个月后,亚马逊Prime会员数量增长了16%。日本亚马逊付费会员中,有58%~60%的消费者是因48小时免费物流、会员专属价格和折扣等价格因素续费;27%左右的消费者则是为了观看Prime Video。

据彭博社报道,2021年,排名第一的奈飞占据全球流媒体市场的27.3%,紧随其后的便是亚马逊的Prime Video,市场份额24.3%,迪士尼则以18.2%的市场份额居第三位。

贝佐斯的野心,是拍一部属于亚马逊的《权力的游戏》。到2019年,Prime Video在影视创作上的开销已经达到70亿美元,那一年亚马逊全年的净利润为116亿美元。

金钱的“绞肉机”

在Prime会员推动下狂奔数年的亚马逊并非高枕无忧,全球排名第一的电商零售帝国也正在经历困难。

2022年一季度,亚马逊以7%的销售额增速创下近10年来的新低,基本盘网店业务的收入同比下降3%,并录得自2015年以来的首次季度亏损。亏损的主要原因之一是其所持的电动汽车公司Rivian股价大幅缩水。

二季度,亚马逊网店业务的收入同比降幅进一步扩大至4%,Prime会员数的增长也陷入停滞状态。据市场调研机构CIRP,截至6月30日,亚马逊在美国拥有约1.72亿Prime会员,与6个月前相同。

Prime会员在全球为亚马逊带来了超2亿用户,组成了亚马逊“飞轮效应”的关键一环,但当飞轮越转越快,它也在一步步成为金钱的“绞肉机”。

贝佐斯曾在一封致股东的信中提到,对于亚马逊Prime的巨额投资,会给一些人留下“过于慷慨、对股东利益漠不关心甚至违背营利性公司原则”的印象,但只有将视角拉得足够长远,才能看到用户和股东利益的一致性。

《亚马逊效应》一书中写到,亚马逊想在会员制上实现收支平衡,就必须将会员费提升至200美元以上,亚马逊必须在会员费与会员留存率之间保持平衡,以免崩盘。

今年2月,亚马逊将美国Prime会员服务年费从4年前的119美元提高到139美元,月费则从12.99美元涨至14.99美元。这是自Prime会员上线以来的第三次涨价。7月,亚马逊宣布将在欧洲地区上调Prime会员年费,上涨幅度在两成或以上。

Prime会员费调价,被解读为向消费者转嫁一部分运营成本。

阿里副总裁、天猫平台营运事业部总经理家洛曾对外称,88VIP是一个做不到盈利的项目,“从推出之日起,就一直在亏很多钱”。对于上线了17年之久,会员数比88VIP多7倍的Prime而言,亏钱的问题也同样没有解决。

除了日益高企的会员运营成本,Danny认为Prime会员制的另一问题是创新停滞不前。“近几年会员生态迟迟没有加入新的上规模的权益,会员的需求一直在变,亚马逊也需要围绕会员的需求做出改变。”

没有了电视金球奖与鞋子的灵光一闪,整个会员生态也不过是一场利润与成本的生意,想讲好这个既费钱又费时间的故事并不容易。

Prime会员诞生的2005年,亚马逊还远没有到为市场增量发愁的时间节点。“GMV与会员经济本就是相互成就的。”Danny告诉雪豹财经社。从亚马逊的经验来看,会员制只能锦上添花,无法雪中送炭。

国内电商平台从7年前开始引入会员制,但想要复制Prime的成功困难重重。当降本增效的寒风吹过电商平台的每一个角落,无论是对现有生态的大规模投入,还是从零开始打造一个全新的会员生态,都显得有些不合时宜。

评论