文 | 英财商业 蜗壳

最近国内频繁放出宽松政策以提振经济,首先是降准来缓解银行流动性压力,另一方面提振了信贷的投放;随后的11月28日,证监会也放宽了对房地产上市企业的融资限制,重新打开房地产企业的股权融资,房地产作为国内资金的“蓄水池”,成为缓解国内经济压力的“先头部队”。

很多身处优质赛道的低估龙头被寄予较强的反弹预期,其中就包括被誉为中国特种光缆第一股的中天科技(600522.SH),公司三季度归母净利润翻四倍,主营涵盖光通信、电网建设、海洋装备、新能源、新材料等五大板块,单拎出任何一个都是目前的热门题材。

即便如此,公司还是由于信披事件,近期被机构大规模抛售。

“扑朔迷离”的子公司分拆上市

从10月底至11月24日,中天科技已经出现连续的破位回调,区间跌幅达到23.28%。雪上加霜的是11月25日,公司更是遭遇了一字跌停板,截至当日收盘卖一位置高达190万手的封单,显示卖盘决绝。

根据当日虎榜来看,卖出中天科技的前五均来自于机构席位,合计净卖出2.3亿元,占当日成交超70%。

引发市场集中抛售的核心原因是公司前一晚突然又重新披露了“筹划分拆子公司中天科技海缆科创板上市”的相关事宜。

而让市场费解的是,公司在11月14日投资者互动平台上面对投资者询问是否有分拆上市计划时,公司还表示“自分拆项目终止后,公司没有审议过分拆中天科技海缆上市的事项。”仅仅十天,出现如此反差,确实引发了市场的怀疑,进而引发了空头情绪。

两年多的时间,中天科技子公司分拆上市赚足了市场的关注。

在2020年9月,中天科技就首次披露了拟将公司体内优质的海缆业务分拆在境内科创板上市的想法。但2021年8月,公司以“考虑到自身经营情况及未来业务战略定位,统筹安排业务发展和资本运作规划”为由终止了此次分拆,并撤回了相关上市申请文件。后面即使投资者多次互动提问,公司也直言没有分拆上市的计划。

为何要分拆?有何影响?

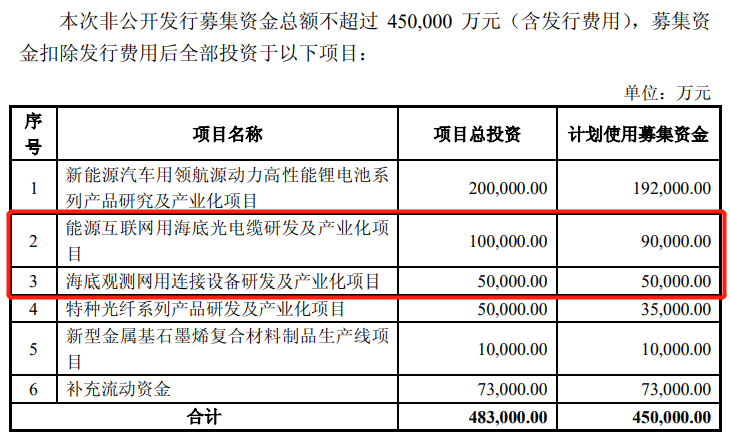

从公司业务角度来看,中天科技分拆子公司上市的核心目的还是要融资。中天科技的主营涵盖光通信、电网建设、海洋装备、新能源、新材料等五大板块。根据公开资料统计,其中公司光通信、新能源、新材料领域都曾经作为项目主体在2019年发行可转换债券进行过一次融资。

而根据2019年《上市公司分拆所属子公司境内上市试点若干规定》来看,上市公司拟分拆子公司的条件中有一条是“上市公司最近3个会计年度内发行股份及募集资金投向的业务和资产,不得作为拟分拆所属子公司的主要业务和资产”这一条款,限制了其他板块的分拆,除了海缆业务。

中天科技对海缆业务进行融资还是在2017年,以非公开发行融资的方式。当时公司融资用途中用于对中天海缆作为项目实施主体合计募集了14亿的资金。时间上计算,从当时定增到2020年分拆上市预案,刚好超过三年,这也是以中天海缆为主体分拆的原因。

不仅时间对得上,中天科技和中天海缆的业绩增长也相当出色。2018年至2020年,中天科技分别实现净利润19.30亿元、16.01亿元、21.00亿元,而子公司中天海缆,属于海上风电产业链中的核心部分,海缆销售额市占率第一,占比高达37%,且分别实现净利润1.04亿元、4.77亿元、8.65亿元,无论从子公司的风电题材、业绩成长性还是盈利能力,中天海缆确实都是母公司体内的优质资产。

分拆上市后的中天海缆可以获得股权融资,不仅可以帮助海缆业务做大做强,还能反哺母公司,带来业绩的增长,这或许也是投资者对中天科技分拆上市的核心预期。

虽然没有涉及信披违规,但如此披露,还是很容易引起市场分歧。

分拆为哪般?

从公司业绩来看,中天科技2022年前三季度营业收入291.95亿元,调整后同比减少20.93%;归属于上市公司股东的净利润24.7亿元,同比增长400.00%;归属于上市公司股东的扣除非经常性损益的净利润24.31亿元,同比增长431.35%。乍一看,虽然不增收,但是归母净利润增长达4倍。但是细看才发现,公司的今年净利润增长的前期基数存在较大的问题。

2021年7月,中天科技因为卷入“专网通信”骗局之中,造成公司业绩大减,当年三季度计提了11.23亿的信用减值损失,全年计提了21.24亿。也直接使得当年三季度和年度的归母净利润仅剩下4.88亿和1.72亿。若剔除减值,以2021年三季度16亿计算,归母净利润增长应该在54%左右,预计2022年全年归母净利润可以达到30亿以上的新高。

但是需要注意的是今年大概率营收将不及预期,能否突破400亿还不确定。增利不增收的核心在于两点,首先还是公司盈利能力的改善,今年三季度公司毛利率和净利率均达到了近五年的新高18.84%和8.68%。

其次是公司营收占比中,虽然未有三季度各项业务的收入情况,但是结合2021年和今年半年报情况来看,公司正在逐渐剥离周期影响较大且毛利率较低的大宗商品贸易业务。

2018年至2021年,中天科技分别实现净利润21.22亿元、19.69亿元、22.75亿元,1.721亿,抛去2021年公司资产减值准备计提因素净利润24.06亿,中天海缆在中天科技的业绩占比中数值持续升高,2020年,中天海缆净利润占比近四成;到2021年按照中天海缆营收106亿,净利润18亿,占比中天科技净利润已经达到七成以上。这也是市场极其关注的一个方面,即在分拆之后,是否会严重影响中天科技的归母净利润表现。

再从资产质量端来看,公司三季度累计流动资产达到343.7亿,除了占比30%的货币资金102.4亿,就是高达141.6亿的应收账款及票据,占比41%,而从账龄结构来看,中报已经有20多亿应收款账龄超过1年,7.9亿甚至已经超过2年,按理说超过一年账龄的应收都存在一定的坏账风险,若计提坏账也是一笔不小的损失。

其实分拆上市的一个核心目标就是融资,融资的原因无外乎就是公司缺钱了。虽然公司三季度公司账上趴着106亿的货币资金,但是从公司债务状况来看,压力也不小,首先短期付息债就有49亿,这些是需要尽快偿付,另外还有87亿的应付票据及应付款需要还,确实存在一定的资金压力。

而且从公司运营效率降低也能看出公司确实需要大量资金周转和扩张。2022年一季度开始,公司的营运周转天数已经从往年的140-150天增长至200天以上,三季度达到189天。主要原因就是应收账款周转天数激增,2021年之前不超过90天,而今年平均已经达到120天以上,回账周期增加了一个月,然而应付账款的周期增长并没有应收快,三季度不到100天。如此情况下,有可能会增加公司整体资金链的压力。

不仅如此,从公司现金流也能看出些端倪,近5年中天科技自由现金流合计净流出48.22亿,可以说并未赚到钱,基本都在烧钱扩张。

说到底,公司目前所处的赛道正处于高速成长期,急需大量资金进行周转及扩张,分拆优质资产上市以筹得股权资金无疑是一个好的途径。但是从公司10天迥异的信息披露结果来看,似乎中天科技本身对于是否分拆仍然存在分歧,而市场目前情绪偏差的原因,不仅仅是对分拆信息披露的不满,更多还是质疑分拆后中天科技的业务和估值是否会受到重大影响。

评论