文 | 独角金融 李海霞

编辑 | 付影

作为中介机构,券商理应履行好“看门人”的职责。

珠海华发投资控股集团有限公司(下称“珠海华发”)旗下的华金证券股份有限公司(下称“华金证券”)受证监会处罚,保荐承销业务被暂停,牵连目前保荐项目再融资被中止,而其自身的IPO计划或也将受到影响。

这一连串的连锁反应,不得不让行业深思:一定不要存侥幸心理,要加强内控机制管理,增强合规意识,真正看好资本市场的大门。

1、受牵连宝色股份7.2亿再融资被中止,华金证券近3年撤否率17.39%

来源:宝色股份公告

12月4日,宝色股份(300402.SZ)发布公告称因保荐机构华金证券被证监会暂停保荐业务,其7.2亿元再融资被中止审核。

宝色股份主要从事钛、镍等有色金属及其他金属复合材料等特种材料的研发、设计、制造、安装等,2014年成功登陆创业板。据此前公布的保荐书显示,此次宝色股份拟募集资金为7.2亿元,主要用于高端特材装备智能制造项目、宝色工程技术研发中心等4个项目。若此次募资成功,将能够使该公司突破产能瓶颈,扩大装备制造板块业务规模,提升订单承接和交付能力。

2022年10月21日,深交所受理了宝色股份再融资申请文件,并于11月2日发出问询函。宝色股份11月22日披露了对于深交所问询函的回复。眼看融资进程过半,却没想到受保荐机构牵连不得不按下暂停键。

宝色股份称,本次发行的中止审核不会影响公司的正常生产经营。IPG中国首席经济学家柏文喜表示,券商暂停上市保荐资格对其保荐的上市公司和融资项目可能会有一定影响,但不会有决定性影响,因为发行人完全可以更换另一家保荐人和承销商。

与宝色股份再融资中止同一天,华金证券保荐的另外两家申报创业板公司:南京波长光电科技股份有限公司(下称“波长光电”)、江苏网进科技股份有限公司(下称“网进科技”)审核状态也变更为中止审查。其中,波长光电9月8日已经过会;网进科技IPO申请9月2日获得受理,已发出第一轮审核问询函,目前还未披露回复意见。

另外,华金证券保荐IPO项目还有郑州凯雪冷链股份有限公司(下称“凯雪冷链”),凯雪冷链拟登陆北交所,今年3月已获批注册,不过至今还未上市。

此外,华金证券保荐了东方锆业(002167.SZ)的再融资项目,该项目11月21日已通过发审会,尚未拿到发行批文。

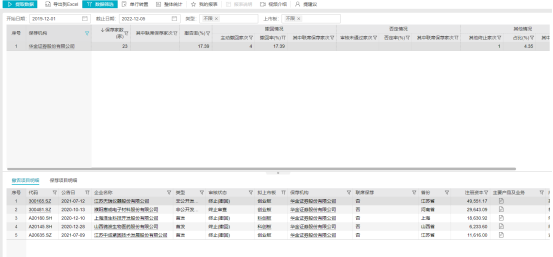

据Wind显示,自2020年至今,华金证券保荐家数共计23家,撤否率为17.39%。其中四家,包括上海泽生科技开发股份有限公司、山西锦波生物医药股份有限公司、江苏中成紧固技术发展股份有限公司、江苏天瑞仪器股份有限公司主动撤回;另一家濮阳惠成电子材料股份有限公司终止审查。

来源:Wind

2、占比高达45%的投行业务影响几何?

华金证券成立于2000年9月11日,原名为上海久联证券经纪有限责任公司;2005年被中国航天科工集团公司收购重组后更名为航天证券经纪有限公司;2014年,珠海铧创投资管理有限公司(下称“珠海铧创”)进行增资,成控股股东;2016年更名为华金证券;2021年,珠海铧创将所持华金证券79.01%股份无偿划转给珠海华发,自此珠海华发成其控股股东。截至2021年12月31日,华金证券在全国各地设有33家营业部。

11月25日,华金证券因投行业务内控不完善、未按廉洁从业规定聘请第三方机构等违规行为,被证监会责令改正,并在2022年11月25日至2023年2月24日期间,暂停保荐和公司债券承销业务。

来源:华金证券公告

据公告披露,华金证券在吉林碳谷碳纤维股份有限公司向不特定合格投资者公开发行股票并在精选层挂牌、江苏中成紧固技术发展股份有限公司首次公开发行股票并在创业板上市、上海香溢花城长租公寓资产支持计划、锦州市国有资本投资运营(集团)有限公司2020年非公开发行公司债券等项目中,尽职调查明显不充分,但质控、内核未予以充分关注。

与此同时,华金证券相关人员,包括时任总经理赵丽峰、分管投行业务副总裁胡旭、内核负责人贾广华、质控部门负责人徐双等被采取监管谈话措施,欧星星、赵轩等项目负责人被出具警示函。

柏文喜表示,券商暂停上市保荐资格和债券承销对其本身的投行业务和业绩有着直接的影响,而且可能会引发投行人才的流失以及影响到券商的市场形象。此外,因为投行业务是券商的核心业务之一,而且投行业务暂停也会波及其他业务领域,从而对券商其他业务的开展带来较大的负面影响。

一直以来,投行业务是华金证券的重要收入部分。2020年、2021年、2022上半年,华金证券投行业务净收入分别为3.78亿元、2.66亿元、1.63亿元,收入占比分别为46.78%、33.29%、45.27%。

3、华金证券离IPO有多远?

保荐业务被暂停,除了保荐公司被中止审查、自身投行业务受影响外,华金证券自身IPO计划可能会延迟。

2020年3月20日,华金证券向上海证监局提交了辅导备案申请,辅导券商为中信证券(600030.SH)。据证监会发布的《首次公开发行股票并上市管理办法》规定,拟上市公司不得存在“最近36个月内违反工商、税收、土地、环保、海关以及其他法律、行政法规,受到行政处罚,且情节严重”的情形。

从业绩情况来看,辅导期间,华金证券虽然均实现正向营收和净利润,但整体来看呈下滑趋势。2020年、2021年、2022年上半年,华金证券分别实现营收8.09亿元、7.99亿元、3.72亿元,同比分别下降16.63%、1.18%、3.16%;分别实现归母净利润0.93亿元、0.14亿元、0.15亿元,同比分别下降54.05%、85.12%、79.97%。

从整体行业来看,华金证券2022年上半年营收、净利润在78家券商中排名第69,已是处于末端。

华金证券相比近期冲刺上市的券商也有着不小的距离。以12月1日递交招股书的信达证券股份有限公司(下称“信达证券”)为例。2020年、2021年及2022年上半年信达证券分别实现营收31.62亿元、38.03亿元及17.85亿元;分别实现归母净利润8.2亿元、11.72亿元及5.03亿元。

此外,华金证券的内控也存在问题。此次保荐、承销业务被暂停前,华金证券就收到监管部门的警示。

2020年9月,证监会上海监管局发现华金证券在开展债券自营业务过程中,存在询价流程不规范、未严格执行公司内部制度等问题,给予其出具警示函的处罚,要求其采取有效措施,完善内部管理,切实提升内控、合规管理水平。

次年,上海监管局在上海龙韵文创科技集团股份有限公司(原名上海龙韵传媒集团股份有限公司,下称“龙韵股份”)现场检查中发现,在龙韵股份2017年重大资产重组中担任独立财务顾问的华金证券存在未勤勉尽责,未充分审慎履行核查义务,未发现龙韵股份收购标的公司(海南)置业有限公司名下的土地使用权及在建工程被抵押事实,上海监管局对华金证券出具警示函。

值得一提的是,华金证券资管业务深化主动管理转型,可转债及公募 REITs(即不动产投资信托基金)特色与优势初显。华金证券在另类投资领域已深耕10年,也是国内较早一批搭建券商另类资管投资的团队。

截至2021年末,华金证券可转债及公募 REITs 资管产品规模均超过 14 亿,可转债产品收益率跻身行业第一梯队。12月初,华金证券资管刚刚喜获“2022年中国证券业创新资管计划君鼎奖”。

面对出现的问题,华金证券IPO之旅路漫漫其修远兮!不过其资管方面的优势亦值得肯定。你看好未来华金证券的发展吗?欢迎留言讨论。

评论