文|满投财经

近日,在港美两地上市的贝壳(02423.HK/BEKE.US)发布了其2022年三季度财报数据,数据显示其利润成功扭亏为盈,这是公司自2021年三季度以来首次实现盈利。这似乎意味着房产公司真的从“寒冬”中走了出来。本季度贝壳业绩表现如何?其盈利是否具有持续性?

01 营收维持下行,旧房交易好转

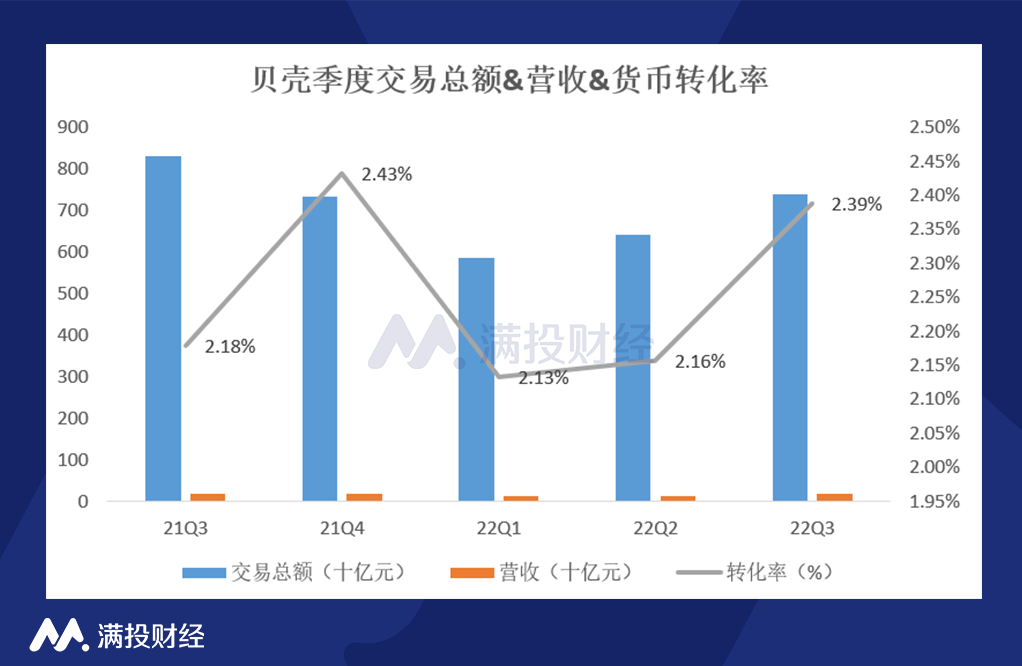

2022年前三季度,公司总共实现交易额达到2.0万亿元,同比下降37%,整体营业收入达到439亿元,同比下降30%。单看三季度,公司2022Q3实现房屋交易总额7371亿元,实现营收176亿元,较2021年同期下降仅3%,环比则实现了28%的增长。公司管理层表示,这得益于三季度以来疫情的反弹,以及公司预付佣制度推动货币转化率提升所致。

公司的交易总额(GTV)由四大支柱业务提供,包括存量房交易、新房交易、家装家具和新兴业务部分。2022年三季度,公司各项的交易额分别为4490亿元、2615亿元,20亿元、247亿元,其中存量房交易同比增长18.7%,新房交易同比下降36.2%,新兴业务同比下降41.7%,家装家居业务较去年同期的6600万元实现了较大幅度的增长,这是由于收购的圣都家居从2季度开始并表,导致其利润规模迅速上升。

尽管同比有所下降,但横向对比2022年,会发现贝壳的GTV自2022年1季度以来持续回暖。一季度以来,公司重点布局的北京、上海等城市业务受疫情冲击严重,而随着后续疫情修复,来到三季度时其业务已经得到好转,此前被挤压的购买需求释放,因而促使存量房交易实现了同比正向增长,但仍未能回到2021年2季度以前的高度。

02 “一体两翼”好坏参半

新房交易层面,在前三个季度的地产政策不确定性较高的背景下,贝壳新房业务聚焦于拓展国企开发商的客户。截至2022年3季度,公司国企开发商销售新房业务比重提升至42%,也使得公司在新房业务的回款速度提升,应收账款规模下降。但聚焦国企客户则意味着选择“质”而并非“量”,因此从交易规模上,新房交易业务相较存量房有所不如。

贝壳曾在2021年11月宣布了“一体两翼”的战略方针,“一体”指的是房产交易业务,而“两翼”则是指家装业务和租赁(新兴)业务。从三季度的数据来看,公司“一体”表现可圈可点,但“两翼”方面,公司租赁业务的表现则不尽如人意,略有折翼。

03 节流成效显著,毛利率大幅提升

整体来看,公司的营收端并未增长,那么公司盈利的关键则必然在“节流”上。从交易成本端来看,自2021年3季度以来,公司开始实施追求经营效率的经营模式,通过关闭低效门店、削减活跃经纪人,转化长期从业经纪人的模式调整经营质量。截至2022年3季度,公司经纪人数量和门店数量分别为40.3万名和4.1万家,较去年同期下降21%和24%。

同时,公司聚焦国企客户的作用,在成本端有着明显的体现,国企项目的高利润率以及固定薪酬成本的经营使得公司的毛利率大幅提升,截至2022年3季度,公司销售毛利润提升至27%,同比提升达到11.8%,环比提升7.3%,使公司在营收下降的情况下,毛利润显著提升。

04 收缩实现盈利,是好是坏?

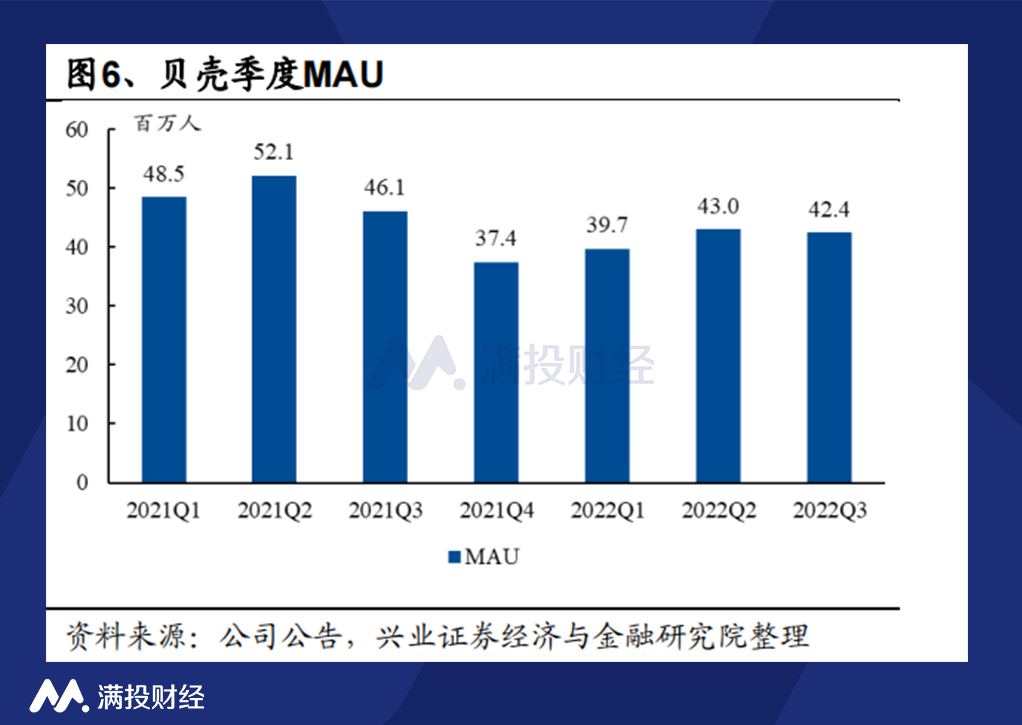

但门店数量下降以及经纪人数量下降也并非全带来了好处。根据公司提供的数据,截至2022年9月30日止的移动活跃用户数量平均为4240万名,去年同期为4610万名,今年6月则是4300万名。在收缩门店和经济人数量后,公司季度MAU的回暖有所停滞,其中既有疫情影响的因素,也有公司经营收缩,寻求质量的因素在内。

在成本端,贝壳三季度运营费用总额由2021年同期的51亿元下降29.9%至35亿元。其中一般行政费用下降26.4%至17.8亿元,研发费用下降51.2%至5.09亿元,销售支出则小幅增长4.6%至12.58亿元,主要是由于圣都家装财务业绩并表所致。

2022年三季度,公司经营利润为12亿元,实现经营利润率为6.9%,经调整利润为21亿元,经调整利润率为12.0%。通过削减开支、调整经营模式裁员,公司在成本端上的努力使公司成功扭亏为盈。类似的例子在2022年中其实并不少见。但就如同美团管理层的“悲观”预期一般,收缩业务在另一种层面上就是“放弃发展”,对于贝壳的长端利益来说未必是好事。

尽管在11月底,地产政策迎来“第三支箭”,疫情管控政策的放开对地产行业形成利好,但就整个四季度来说,疫情的反复已成定局。贝壳管理层预估,公司重点布局的北京、广州等城市均受疫情影响,公司房产交易业务或受到一定冲击,预计四季度公司营收将介于145亿-150亿之间,相较去年同期下降15.7%~18.5%,较三季度也会有所回落。

05 写在最后

贝壳美股于2020年8月在纽交所敲钟上市,曾一度被誉为中介第一股,市值最高时曾突破900亿美元。然而在市场寒冬以及中概股的严监管环境之下,贝壳美股股价一路下行,时至今日市值仅为200亿美元(约1400亿人民币元),随着近日政策的变动,公司股价也迎来了一定的修复,美股相较最低点上行超过70%,港股市值也上涨约70%,公司的估值修复正处进行时。

随着2023年步入尾声,国内房地产步入了一个新的阶段,“三支箭”政策虽然落地,但短期内估计只有信号意义较为强烈,实际生效上需要时间。截至目前,贝壳2022年全年的利润仍有17.63亿的亏损。贝壳能否在四季度实现全年的扭亏为盈,在2023年又会有何种表现,恐怕还得取决于后续两个季度的业务状况和市场条件。

评论