记者 |

超材料龙头光启技术(002625.SZ)近日发布两则重要公告。一是公司拟继续使用40亿元募集资金理财,二是公司控股股东及一致行动人所持2.89亿股限售股将于12月14日解禁。

自2017年定增以来,光启技术每年都有巨额募集资金流向理财,至今累计购买理财产品金额高达358亿元。与此同时,公司募投项目频频变更、进度缓慢,5年投入不足10亿元。由此引发投资者们质疑声不断。

而通过上述定增拿下上市公司控制权的“光启系”所持股份一直保持着高比例质押。考虑到其多番减持后,偿债压力仍较大。此次高达50亿元市值的股份获得上市流通,带来的压力可见一斑。

40亿募资轮番理财,5年未分红

界面新闻记者梳理发现,光启技术获得再融资至今已经第7次发布理财公告。

从使用募资理财的金额上限来看,光启技术在2017年定增刚完成时便抛出了高达50亿元的理财计划,往后每年均有40亿元募集资金流向理财。

Choice数据显示,自2017年以来,光启技术累计购买理财产品金额高达358亿元,持有理财产品个数131个。截至2022年9月30日持有的未到期的理财产品共计39.50亿元。这使得市场对于公司靠理财保持盈利的质疑声也越来越大。

光启技术理财所用的资金来源于2017年一次高达近70亿元的“神奇”定增。通过这次定增,公司不仅迎来新的实控人,主营业务也发生转变。

上市公司早年名为龙生股份,于2011年登陆资本市场,上市后业绩一直平平无奇。2017年1月,龙生股份向西藏映邦实业发展有限公司(简称“西藏映邦”)、深圳光启空间技术有限公司(简称“光启空间技术”)、达孜县鹏欣环球资源投资有限公司等十名特定对象以7.15元/股的价格发行9.67亿股股份,募集资金68.94亿元。

此次定增后,龙生股份主营业务由汽车零配件转型至超材料领域,公司更名为光启技术。西藏映邦凭借42.60%的持股比例成为了光启技术的控股股东,其背后操盘人刘若鹏也一跃成为上市公司的新实控人。

但自“改头换面”以来,光启技术凭借超材料的“黑科技”外衣在资本市场讲了多年故事,但业绩一直未有大跨步。

据了解,超材料凭借超常的物理特性在工业、军事、生活上着广泛的应用前景。而光启技术是国内唯一一家将超材料技术形成产品并大规模应用于尖端装备领域的公司,其从实控人手中收购来的子公司深圳光启尖端技术有限责任公司,拥有超材料功能结构、超材料高性能电磁罩及超材料高性能天线三大系列产品,主要客户为各大军工集团及附属院所。

目前,光启技术超材料主要应用于尖端装备领域(航空、海洋)和民用穿戴式智能装备上,在民用电子通讯等领域仍处于孵化阶段。

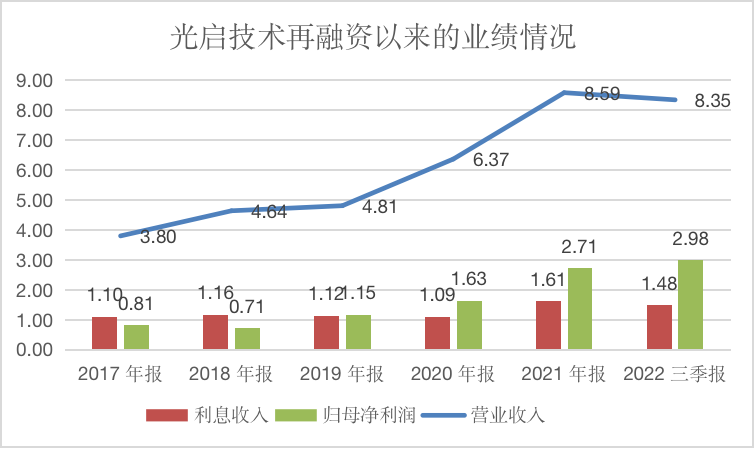

自2017年“易主”以来,光启技术的营业收入呈波动增长趋势,归母净利润在2019年实现正向增长。

但对比数据发现,光启技术靠理财获得了“不菲”的利息收入,这成了公司绝大部分利润来源。2017年-2021年及2022年前三季度,公司利息收入占当期归母净利润比例分别为135%、163%、105%、67%、59%、50%。

值得注意的是,光启技术手握巨额现金,却年年不分红。自上市以来,公司累计实现净利润12.52亿元,分红率仅为3.33%。2018年至2022年的分红金额均为0。

募投项目频频变更,5年投入不足10亿元

光启技术一边拿钱“疯狂”理财,一边频频变更募投项目。

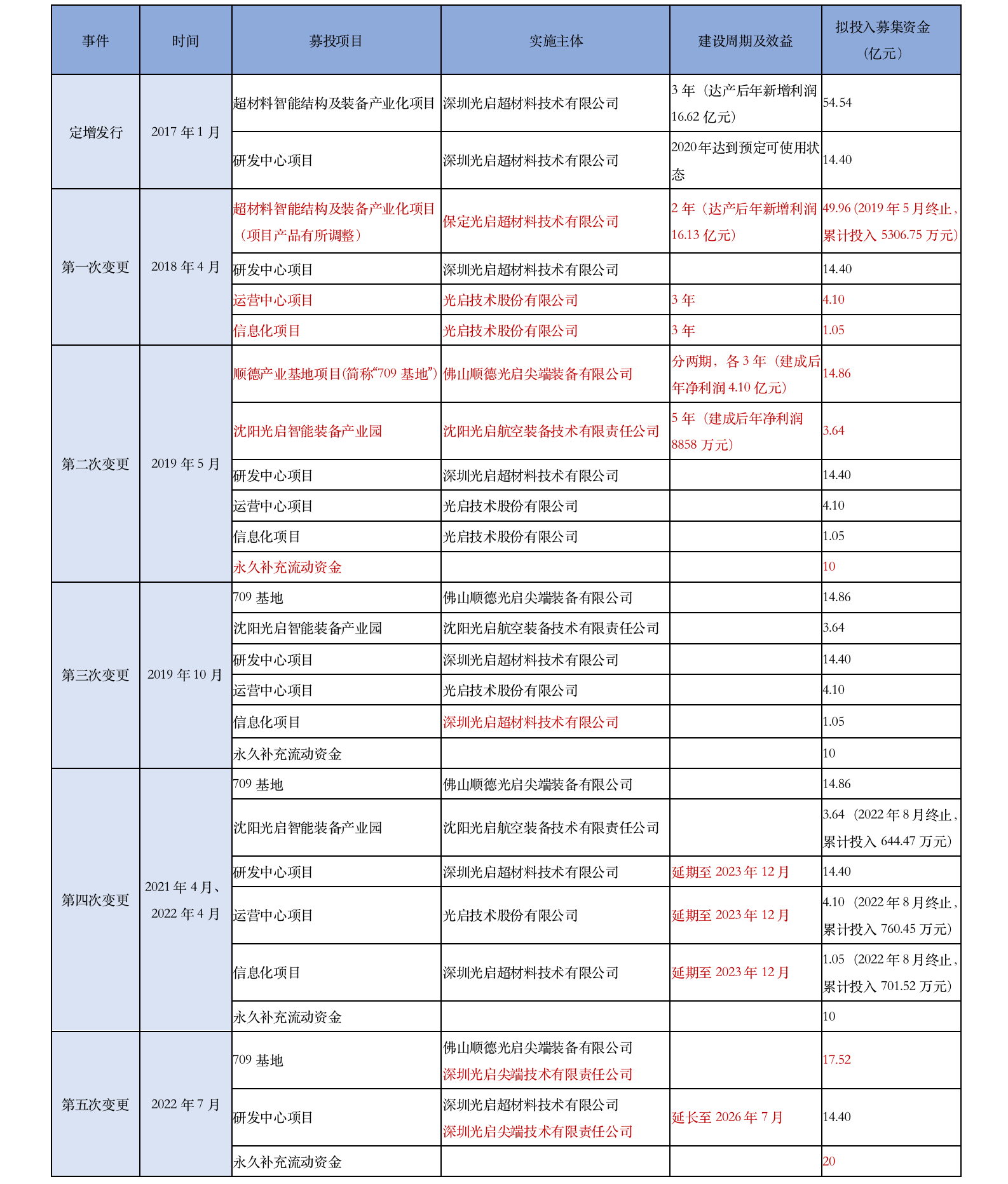

具体来看,在定增之初,光启技术计划大力建设“超材料智能结构及装备产业化项目”和“研发中心项目”,拟分别投入募集资金54.54亿元和14.40亿元。

彼时,尚未有超材料行业基础的光启技术对于这两大项目十分看好。刘若鹏还通过下属公司将其所持有的超材料相关专利授权给光启技术无偿使用,并其相关领域的研发、经营团队等也都注入光启技术旗下的公司,以保证募投项目的顺利实施。

但在募集资金到位后,光启技术多次变更募投项目,不仅涉及项目内容、实施主体、投入金额、实施期限等诸多要素的变更,还“砍掉”了部分项目。

据界面新闻统计,光启技术至今累计变更募投项目已达5次之多。尤其以2018年、2019年和2022年的三次变更调整幅度较大。

2018年3月,光启技术调整募投项目,变更了“超材料智能结构及装备产业化项目”的实施主体并将拟投入募资金额调减至49.96亿元,调减资金转投新建的“产业化运营中心网络建设项目”(简称“运营中心项目”)和“信息化系统建设项目”(简称“信息化项目”)。

2019年5月,光启技术终止了“超材料智能结构及装备产业化项目”(累计仅投入5062.79万元),转而投向“709基地”和“沈阳光启智能装备产业园”项目,并划出10亿元永久补充流动资金。

2022年7月,光启技术更是一次性“砍掉”了“沈阳光启智能装备产业园”、“运营中心项目”和“信息化项目”3个项目。

数次变更后,目前光启技术除补流外的募投项目仅剩2项,分别为“709基地”和“研发中心项目”,二者拟投入募集资金17.52亿元和14.40亿元,截至2022年6月30日的投资进度分别为49.68%和3.22%。

而回过头来看,此前被光启技术摈弃的多个项目,在经过长达2~4年的建设后,实际投资进度仅1%~6%。曾经预计的年新增超21亿元利润至今未见分文。

屡次缩减募投项目也让闲置资金规模不断扩大。截至2022年9月30日,光启技术实际仅使用募集资金9.54亿元,占募资总额的14%,而闲置募集资金超过40亿元。

控股股东股份高比例质押,50亿市值限售股即将上市

2017年的那次巨额定增让“光启系”顺利拿下上市公司控制权的同时,也背负了不小的偿债压力。

由于“光启系”参与定增的资金主要来自银行借款,从成为光启技术控股股东开始,西藏映邦就一直保持着高比例的质押。

在此情况下,自2020年11所持部分股份获得解禁后,西藏映邦及其一致行动人光启空间技术便不断抛出减持计划,合计已套现20亿元。

- 2021年1月至2月,西藏映邦和光启空间通过二级市场合计减持2154.59万股(占总股本的1%),套现约5.44亿元。

- 2021年12月至2022年3 月,西藏映邦通过集中竞价和大宗交易方式累计减持公司股份4154.58万股股份(占总股本的1.93%),套现约7.53亿元。

- 2022年6月至10月,西藏映邦通过集中竞价和大宗交易方式合计减持3907.06万股(占总股本的1.81%),套现6.50亿元。

- 根据2022年11月1日公告显示,西藏映邦和光启技术计划于2022年11月至2023年5月合计减持不超过4309.18万股(占公司总股本的2%),以最新收盘价17.15元/股计算,拟套现约7.39亿元。

据界面新闻粗略计算,若最新一轮计划实施完毕,西藏映邦及其一致行动人累计减持股份数量将达到1.45亿股(占总股本的6.74%),套现金额约27亿元。而这些股东的入股价格为7.13元/股,经历了一次每10股转增 7 股,持股成本降至4.19元/股,意味着上述减持合计收益高达20亿元。

目前,西藏映邦及其一致行动人光启空间技术合计持有光启技术8.48亿股股份,占公司总股本的39.43%。而西藏映邦所持有的7.91亿股股份中,累计有7.88亿股处于质押状态,占其持股比例的99.55%,占公司股份总数的36.56%。

根据光启技术近日公告,12月14日将迎来西藏映邦及其一致行动人2.89亿股股份上市流通(占总股本的13.41%)。以最新收盘价计算,此次解禁股份对应市值高达50亿元。解禁压力不容小觑。

评论