文|零态LT 张尧

编辑|胡展嘉

2022年12月9日,理想披露了2022年三季度财报,营收93.42亿元,同比增加20.2%;净亏损16.46亿元,去年同期亏损仅为0.22亿元,Q2亏损为6.41亿元。

尽管三季度财报并不乐观,但李想却意气风发在全员公开信中表示,“理想汽车正式启动面向千亿规模年收入的全面矩阵型组织升级…我们需要用组织升级实现千亿收入规模的突破,向万亿收入规模发起挑战。”

诚然,理想给出了亮眼的四季度业绩指引,交付量将同比增长27.8%至36.3%,营收将同比增长55.4%至65.8%,但是结合三季度报来看,在粗狂的“规模”之外,理想似乎面临着精细化运营的巨大考验。

虽然此前理想靠理想ONE另辟蹊径地赢得了一定的发展窗口期,但是不能忽视的是,随着补贴终止以及动力电池成本上涨,也有越来越多的车企瞄准了增程赛道,并推出相关产品。这意味着,理想的新车面临分流风险。在这之外,理想依然未摆脱“换挡”带来的阴翳。

01 股价断崖式下跌背后

理想此前的荣光与现阶段的隐忧,其实都源自于其曾经的“股肱之臣”理想ONE。

由于创业之初错误押注了SEV项目,理想在纯电技术上的积累落后造车新势力一个段位,只得选择增程技术路线。2018年10月,理想发布了采用增程技术的理想ONE。虽然理想ONE的问世有妥协的意味,但是由于彼时市面上少有增程式新能源汽车,再加上理想ONE同时兼顾智能化体验以及较高的充能效率,此后却出人意料地赢得了市场的关注。

图:中商情报网

根据财报数据显示,2020~2021年,理想ONE的交付量分别为3.26万辆和9.05万辆。当年的造车新势力销量榜中,理想分别排名第二和第三位。凭借理想ONE亮眼的表现,理想的股价也节节攀升。2020年7月,理想以11.5美元/股的发行价登陆纳斯达克。2022年6月理想的股价达到了40.79美元/股,较发行价上涨约255%。

不过此后,理想的股价就断崖式下跌。截至2022年12月9日,理想的股价仅为21.12 美元/股。虽然相较于10月28日14.26 美元/股的股价已有上涨的迹象,但仍处于低位。尤其是2022年三季度财报发出后,理想的美股股价单日跌幅达12.37%。

这很大程度上都是因为2022年理想的产品战略出现大的调整所致。2022年下半年以来,理想接连推出L7、L8和L9,并突然停产理想ONE。

诚然,理想停产理想ONE,并推出基于通用平台打造的L系列,有突破产能束缚的深层次考量。但问题是,理想并没有在尽可能降低理想ONE停产造成负面影响的同时,有效提升L系列的销量。

财报显示,2022年8~10月,理想ONE的销量分别为4571辆、1408辆以及871辆,相较于以往单月过万的销量,有明显跌幅。

因备货以及和供应商的签约金额过大,理想ONE销量断崖式下跌,使得2022年Q3,理想计提理想ONE相关的存货减值和合同损失超8亿元。这也让理想引以为傲的毛利率腰斩。2022年Q3,理想的汽车销售毛利率为12%。作为对比,2021年Q4~2022年Q2,理想的汽车销售毛利率分别为22.3%、22.4%以及21.2%。

在理想ONE“撤退”的背景下,理想的新车型如果能挑起重担倒也还好,但问题是,理想的交付量仍在节节下探。

财报显示,2022年Q3,理想的交付量为2.65万辆,连2.7-2.9万辆的指引区间都没能达到。2021年Q4-2022年Q2,理想的交付量分别为3.52万辆、3.17万辆以及2.87万辆,环比跌幅均在10%左右。

02 深陷“增程困局”

当然了,理想2022年以来的业绩萎靡,部分原因是因为新车没能很好地填补理想ONE抽身后的“真空”,随着L7、L8、L9,以及尚未问世的L6大规模交付,其可能会走出业绩不佳的阴霾。

不过不能忽视的是,当下的新能源汽车市场已经不同于两年前,理想汽车已经不是增程赛道的“独苗”。这或许预示着理想的“复兴之路”面临巨大考验。

2022年以来,新能源赛道已经涌现了众多增程式产品。比如,2022年7月,长安深蓝推出SL03,有纯电和增程两种配置。紧接着,哪吒推出的哪吒S,同样提供纯电和增长两个版本。12月,吉利汽车又推出了增程电动SUV星越L。

众多车企之所以纷纷推出增程式汽车,固然是因为看到了理想ONE创造的商业神话,另一方面,或许也是当下电动车行业的特殊矛盾使然。

首先,2023年,中国新能源汽车补贴政策将正式终止,其中纯电车型补贴最高将下滑1.26万元,而插电式混动车(含增程式)仅下滑0.48万元,对车企的利润影响相对较小。因此,众多车企都赶在2023年前,推出增程式汽车。

另一方面,新能源汽车热销带动的锂元素价格飙升,也让车企倾向于推出电池容量更小的汽车。

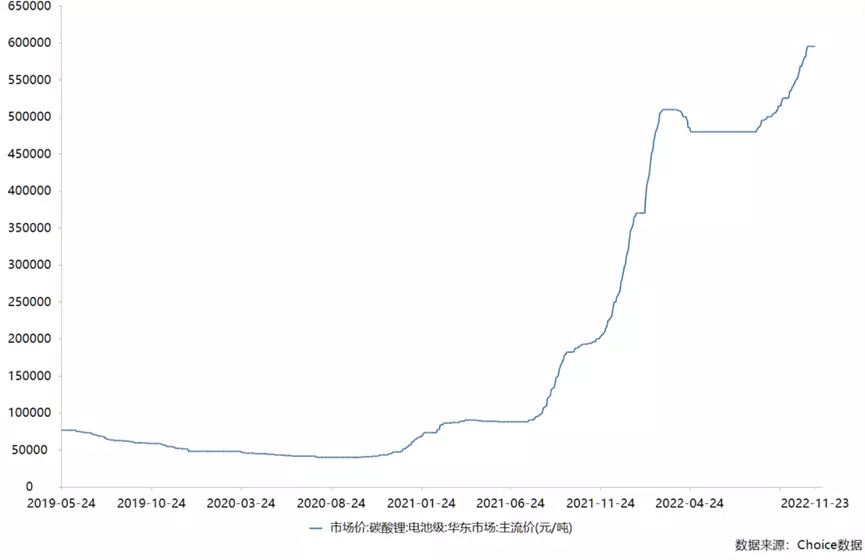

碳酸锂价格走势( 图:Choice)

Choice统计的数据显示,2022年11月,原材料碳酸锂的价格为60万/吨左右,而2019年这一数字仅为5万/吨左右。Rystad Energy调研报告显示,按当前的锂矿产能来看,可能 2026年出现锂短缺,2027年锂资源供给不足加剧,进而影响330万辆电动车的生产。

从市场层面来看,问界M5纯电和增程版电池大小分别为80度和40度;哪吒S 715Km纯电版和增程版电池大小分别为85.11度和43.88度,纯电版的电池大小,均为增程版电池的两倍左右。

按此前国轩高科披露的动力电池1000元/度的价格测算,问界M5纯电和增程版仅电池的成本差就高达4万元。

而从官方指导价来看,问界M5 2022 EV 后驱标准版和2022款 增程后驱标准版的价格差也不过2.88万元。再加上问界M5的增程器来自打造了东风小康面包车的赛力斯,成本相对更可供。增程版的问界M5,无疑具备更高的利润。

在此背景下,也有越来越多的车企传出将会涉水增程式汽车。2022年11月初,汽车博主“朱玉龙-YL”爆料称,小鹏正在研究增程式混合动力系统;12月,汽车博主“讴德王”爆料称,石头科技将推出采用增程技术的中大型SVU。

越来越多的车企推出增程式汽车,很难不分流理想汽车的吸引力。财报显示,理想2022年Q4的销量指引是4.5万~4.8万,由于10月~11月的销量已确定,12月的平均销量或许仅仅为2万辆左右,依然难以完全发挥出多产品线的优势。

03 架构变革能否补足短板?

或许是因为看到了上述市场困局,发布三季度报发布的同一时间,理想还掀起了一场组织变革。

李想发布的全体员工内部信表示,理想全面启动矩阵型组织升级。未来三年,理想将在两个横向实体部门的基础上,新增五个横向实体部门,并在管理流程上向集成化转变。

此外,理想的管理层也进行了针对性的调整,执行董事兼总裁沈亚楠退出董事会,加入理想汽车流程变革委员会;总工程师马东辉接替沈亚楠担任理想汽车总裁并进入董事会,整体负责研发与供应群组;高级副总裁谢炎出任理想汽车CTO,全权负责系统与计算群组。

可以发现,理想的组织变革最主要的进化方向,就是由技术派领航,再由矩阵型组织“确保全流程的管理质量”“把持续创造的价值源源不断的运送给消费者”。

事实上,透过财报,也能明显感受到理想押注技术的态度。2022年Q3,理想研发费用为18亿元,同比增长103.1%,环比增长17.8%,研发费用率高达19.3%,几乎将汽车销售毛利率消耗殆尽。

这很大程度上都是因为过去一段时间,理想一直奉行增程错位竞争以及重毛利的控制成本理念,致使核心技术出现了严重的短板。

以智能汽车的核心竞争力智能驾驶为例,2021年初,蔚来、小鹏相继为旗下的旗舰款汽车推送了NOP和NGP智能驾驶辅助功能。

反观理想ONE,因硬件存在先天的不足,一直没能带来更高维的自动驾驶能力。直到2021年中发布的2021款理想ONE,才支持NOA导航辅助驾驶功能,而相关车主,一直等到当年年末,才收到OTA 3.0的升级,用上“导航辅助驾驶”功能。

透过专利数据,可以明显感受到理想的弱势。财报显示,截至2021年年末,蔚来、小鹏、理想的专利总数分别为4472项、2979项以及1970项。发明专利上,蔚来和理想的申请量和授权量分别为1671项、1622项以及603项和212项,后者明显落后一程。

另一方面,将时间拉长来看,增程汽车终究是过渡产品。随着电池价格的下跌以及电力基建的大规模落地,纯电技术或许将彻底淘汰增程技术。

因此,未来一段时间,在发展增程技术的同时,理想不得不关注纯电技术,并大力投入电力基建。

图:参照系

2022年3月举办的中国电动汽车百人会论坛上,理想汽车副总裁孙广敏表示,“希望理想汽车到2025年全国能建成超过3000个超级快充站”。参照系披露的数据显示,充电站的投资成本约为250万元,按此测算,单为超级快充站,理想还需投入75亿元左右。

总而言之,虽然此前理想靠理想ONE另辟蹊径地赢得了一定的发展窗口期,但是不能忽视的是,随着补贴终止以及动力电池成本上涨,也有越来越多的车企瞄准了增程赛道,并推出相关产品。这意味着,理想的新车面临分流的风险。

随着技术的成熟,未来新能源汽车市场的主旋律大概率是“纯电”,而由于过于关注毛利率以及增程技术,理想也相对忽视了更能增加纯电产品核心竞争力的自动驾驶、充电网络等方面的建设。未来理想如果想要复刻理想ONE创造的商业神话,或许将面临全方位的挑战。

评论