文|连线Insight 周逸斐

编辑|叶丽丽

新茶饮行业也开始“大并购”。

12月5日,奈雪的茶(以下简称“奈雪”)发布公告称,奈雪与乐乐茶签署了总对价为5.25亿元的投资协议。这一投资事项完成后,奈雪将以持股43.64%的身份成为乐乐茶第一大股东。

让外界津津乐道的除了5.25亿元是新茶饮行业今年最大投资之外,就是原先被喜茶“嫌弃”的乐乐茶,被奈雪以“抄底”价接手。

图源奈雪的茶官方公告

2021年7月,一则喜茶将要收购乐乐茶的消息,以及喜茶创始人聂云宸在朋友圈公开讽刺看不上乐乐茶、“坚决放弃”的回应,将强势的喜茶和艰难的乐乐茶,推向了大众视野。

时隔一年多,被喜茶放弃的乐乐茶,被奈雪重新拾起,“双方沟通很愉快,进展顺利”。

二级市场也给出了积极回应。奈雪宣布成为乐乐茶第一大股东的第二天,奈雪盘中股价一度大涨17.36%,直接拉升至8.49港元/股,总市值涨至144.76亿港元。

不少声音认为,此次乐乐茶和奈雪联盟,会带动新式茶饮行业进入新竞争格局。

但是,“这一逻辑并不成立”,一位二次市场投资人向连线Insight解释,“各行业发展格局的共通逻辑是,头部企业会集中市场份额,再合谋提价,但是新式茶饮市场还远远不到这一步,奈雪等高端茶饮还在抢做低价产品线”。

在上述投资人看来,乐乐茶和奈雪的市占率都不高,还远达不到掌握话语权的规模。因此“两者合作带来的影响,用‘提高了奈雪在行业的话语权’来总结,更为贴切”。

在公众心中,习惯性将乐乐茶、喜茶、奈雪的茶合称为“新式茶饮三巨头”,并将其列入第一梯队。但三者的真正市场规模,实际上远不到“巨头”规模。

高端市场体量原本就算不上大。艾瑞咨询《2021年中国新式茶饮行业研究报告》的分析指出,均价低于20元的中低端品牌,占85.3%的市场份额,以喜茶为代表的高端茶饮品牌,仅占14.7%的市场份额。

当高端茶饮品牌专注于自身品牌力时,中低端市场的玩家已经悄悄抢走了大半市场份额。

如今,中高端市场“三巨头”中的奈雪陷于亏损难题,乐乐茶在被淘汰的边缘努力求生,两者联盟,更像是抱团取暖,却无法从根本解决两家商业模式等方面的实质问题。

01 离规模化还远

收购竞争对手的股份,联手对抗外敌,这一幕在新茶饮行业上演。

12月5日,奈雪发公告宣布,拟投资5.25亿元收购乐乐茶43.64%的股份,成为后者的第一大股东。乐乐茶则将成为奈雪的联营公司,但会继续维持独立经营,保持品牌不变、团队不变、运营不变。

图源微博@乐乐茶LELECHA

奈雪投资乐乐茶这件事中,最受关注的一点是,尽管自己仍深陷亏损泥淖,但奈雪仍掏出约14%的账面现金(即5.25亿元),收购了乐乐茶43.64%的股份,成为乐乐茶第一大股东。

根据奈雪对乐乐茶43.64%的股权收购价格计算,乐乐茶目前的最新估值约为12亿元,相比之前喜茶收购时乐乐茶给出的估值,缩水了40%。据36kr报道,喜茶此前给出的价格是20亿元。自然在业界看来,这是一次非常划算的“抄底”投资。

在早年新茶饮行业快速奔跑期,同行之间投资,是绝不可能发生的事,互相撕咬对方口中的“蛋糕”才是常态。

比如乐乐茶为了在市场快速打出名声,直接抄袭奈雪“茶+软欧包”模式,并凭借脏脏包、脏脏茶一炮而红;紧贴着同行开设门店等。

但当新茶饮市场整体增长放缓叠加疫情影响,更致命的问题在于,高端茶饮本身的商业想象力越发匮乏,竞争方式又变了。

乐乐茶早就因资金短缺问题,这一年在市场未掀起什么水花,反而在不断关停门店;奈雪一直未给出漂亮的单店模型且长期受亏损困扰,股价低迷。昔日竞争对手变成患难兄弟时,自然是合则两利,斗则俱伤。

但两者联合,对行业的影响不会太大。

在融资规模、门店扩张、营销声量等方面,奈雪的真正对手是喜茶,收购一个乐乐茶并不会使市场格局有较大的变动。而且,奈雪对上游供应链的话语权、产品定价权,也不会因为多了乐乐茶这150多家店而有明显提升。

一位关注消费领域的券商分析师也告诉连线Insight,“各行共通的演变趋势是头部玩家集中市场份额、合谋提价,比如啤酒、空调、运动服饰均经历过这一过程。”

在以市场规模决定话语权的规则下,定价基本不超过10元且走亲民大众路线的蜜雪冰城,才算真正意义走上了规模化大道。

窄门餐眼数据显示,在“奶茶饮品”领域,蜜雪冰城以24105家现有门店数量、月均开店百家的速度,一骑绝尘,在中国版图上可谓“全面开花”,并在这几年开始进攻一二线城市。茶百道、古茗等品牌也在加快开店速度,远超“三小巨头”。

图源窄门餐眼

而喜茶、乐乐茶和奈雪三家即便加在一起,门店数量也仅有2000多家,与蜜雪冰城差距不小。

如此,奈雪和乐乐茶两者联盟影响不了行业总体格局,也不难理解了。如果说乐乐茶进行联盟是为了存续,那么奈雪大有可能是为了增添未来竞争的筹码。

而在新式茶饮未来发展格局中,奈雪的优势地位还远不能确定。

如今新式茶饮行业明显分化出两大主流路线。一条是主打一二线城市,饮品价格聚焦在20元左右,基本是直营模式,占据商圈等优质物业位置;另一条是主打三四线下沉市场,饮品价格在10元以下,基本是加盟模式,主打低价。

一位关注消费领域的投资人向连线Insight直言,“奶茶行业远未到下一新阶段,高端茶饮品牌如今还在集中火力降价、内卷,便是直接证明。”

新茶饮之所以被赋予众望,是因为它迎合了中国高速增长的年轻消费群体需求,在咖啡与传统茶饮之间找到了新的市场空间。但是作为一个新兴市场,如今新茶饮行业显然还处在各家亲自下场抢市场份额的混战阶段,价格竞争、行业内卷还在发生着。

02 商业模式的难题,“牵手”不是解法

奈雪的日子不好过,已经持续很久了。

以最新的半年财报为例,2022年上半年,奈雪营收20.44亿元,同比下滑3.8%。在利润方面,奈雪依旧未逃出亏损魔咒。

2018年-2020年,奈雪净亏损分别为0.66亿元、0.39亿元、2.02亿元,到了2021年,奈雪经调整后净亏损为1.45亿元。且亏损不断扩大,仅在2022年上半年期间,奈雪经调整后净亏损就达到了2.49亿元,比2021年全年的亏损还要多。

迟迟无法扭亏的财务状况,让奈雪的股价一直低迷。直到投资乐乐茶一事官宣后,股价才有了向好起色。但本就在盈亏线上挣扎的奈雪这季度拿出5.25亿,也会增加资金流吃紧的风险,影响新季度报的财务数据。

更值得注意的是,这也是奈雪和乐乐茶的共同困境,是未来两者要面临的重要调整。

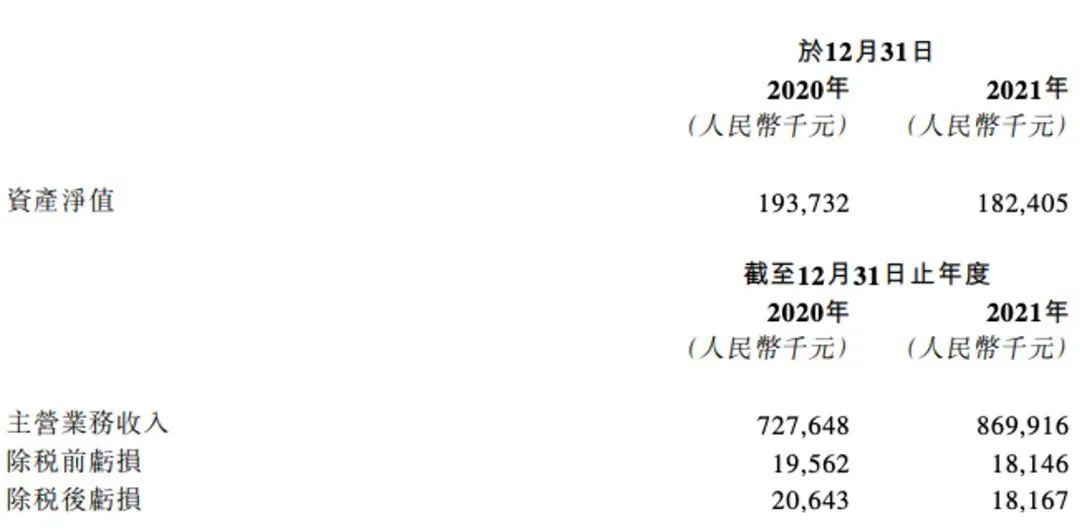

乐乐茶本身的经营数据也不太亮眼。奈雪的收购公告显示,乐乐茶2020年、2021年分别实现营收7.28亿元、8.7亿元,除税后亏损分别为0.21亿元和0.18亿元。

图源奈雪的茶官方公告

甚至在奈雪给乐乐茶的3.26亿股份转让资金中,2.6亿元将被用于偿还乐乐茶创始人郭楠的贷款,直接转入债权人账户,剩余的6500万元才属于卖方(乐乐茶)。

因此乐乐茶与奈雪的合力,在双方财务数据上较难有明显增色。

另外,乐乐茶与奈雪商业模式上底色相近,都坚持直营模式,主打茶饮+欧包产品线,并且提供“第三空间”,甚至乐乐茶也一直跟随奈雪脚步,开始拓展小店模型。

相同商业模式的合体,既能让两个品牌的优势、特点,低成本地融合,但也把问题双倍放大了。

众所周知,奈雪在2014年创立时便决定对标星巴克,定位大店精品模式,主打“第三空间”,试图打造中国茶饮界的“星巴克”。因此当喜茶大店、小店齐开时,奈雪主力门店大多在200-350平之间。即便登陆港股后,奈雪控制扩张成本,主要店型转为奈雪PRO店,但平均150平左右的面积对成本来说仍是一大负担。

图源奈雪的茶微信公众号

乐乐茶店铺规模也很大,其门店分为标准店、标杆店、旗舰店,面积在180平-600平之间——这也是制约乐乐茶开店速度的因素之一。

扩张成本大、坪效低等问题,并没有因为双方联合,就能得到实质解决。

合并仅是这两大高端茶饮品牌踏上自救之路的第一步,仍然要继续观望两者的下一步实际进展。

一荣俱荣,一损俱损。乐乐茶以后的表现,连锁反应也会波及到奈雪生态。

投资人自然不希望“投资折戟”成为奈雪继亏损之后的第二痛楚,那么两者危机意识都不能少。

虽说各自独立运营,但总归奈雪是乐乐茶第一大股东,二者需要思考清楚,未来如何彼此借力化解各自的发展困局?在高端新茶饮行业愈发内卷,缺乏创新模式的大环境下,联盟之后的二者如何在行业继续“开花”?

在充满不确定性的大环境下,追求确定性是资本的本能,控股乐乐茶的奈雪需要背负的责任,更大了。

03 竞争进入新阶段,奈雪和乐乐茶压力更大

前有喜茶开放加盟,后有奈雪控股乐乐茶。随着竞争的加剧,不同玩家选择了不同的打法。

在新茶饮高端市场,天花板早已见顶,乐乐茶创始人李明博更是在近期公开坦言,市场红利已逝,新茶饮高端品牌没有第四个品牌。

而当头部品牌还在为同质化竞争和下沉困境发愁的时候,中端品牌已经通过“农村包围城市”策略,以中端市场为核心,用规模化优势摊平了拓店成本和运营成本。聚焦高端市场的头部品牌们在市场规模上,明显慢了一步,不得不迭代原有模式。

比较代表性的案例是,一度是高端网红茶饮品牌代名词的喜茶,选择边降价、边开放加盟。

图源喜茶官方微博

为了应对门店增速掉队问题。今年11月,喜茶开放加盟,在全国门店实行门店合伙人机制的基础上,在非一线城市以合适的店型展开事业合伙业务。

不少观点都认为,加盟能使喜茶加速下沉到二三线大众市场。毕竟此前不管是蜜雪冰城还是绝味鸭脖等消费品牌,均以加盟为主要模式,迅速晋升为所属赛道Top级品牌。

因此,喜茶也把以价换量作为阶段性策略,不断应用到新的区域市场(非一线城市),借此迅速拉高市场份额,争取新市场更多用户。

毕竟一线城市虽然消费能力高,但消费需求是有限的。在存量市场里找增量,无疑压力巨大。

头豹研究院调查显示,网红茶饮在新一线及一线城市用户规模占比超过了60%,各大头部品牌争夺集中在一线城市这一存量市场。消费频次高的中低端市场,更有待释放。

当喜茶抢做蜜雪冰城等中低端品牌的下沉市场生意时,奈雪坚持继续铺一线城市的盘子。

奈雪也选择了降价,但未开放加盟、坚持直营模式,转身通过投资牵手“另一个自己”乐乐茶,加强壁垒。

但新“盟友”乐乐茶现有核心市场只有华东,市场规模较小,并且也坚持直营模式,即便今年有进一步辐射华中、华北和二三线城市的规划,可实际拓展的市场空间想象力有限。

唯一变量在于,乐乐茶店铺模型发生了转变,正筹备启动“LELECHA FRESH”门店计划,即开设60平米的店铺,改用更轻、更快的模式发展。但奈雪5.25亿元的投资已经有2.6亿元用于偿还债务,剩余2.65亿元可以让乐乐茶有多少底气在新市场跑马圈地,仍是未知数。

如今,喜茶为了抢占高端品牌在中低端价格带的优势,开放了加盟、降价,开始注重经营效率。奈雪和乐乐茶把主战场放在一二线城市、在存量市场里争取增量,把赌注压在了未来,注重消费者体验。

若后期铺开下沉市场的喜茶,通过赚取加盟费形成了稳健资金流,原先主打下沉市场的中低端品牌也在发力一线市场,对于聚焦一二线城市的奈雪和乐乐茶来说,来自同行的压力会越来越大。

品牌只能顺应时代的浪潮,对于企业而言,发展难题不是不可改变的。新茶饮行业还在混战期,奈雪和乐乐茶面临的挑战很大,但也还有机会。

评论