文 | 英财商业 微尘

风水轮流转,这次是连锁药房。

过去两个多月,健之佳以摧古拉朽之势股价翻倍,带领整个连锁药房板块逆转颓势。如果从4月27日指数见底算起,连锁药房上市公司的股价多数都上涨了1倍左右。而在此之前,它们刚刚经过了漫长的下跌,跌幅多在60%以上。

其中,益丰药房不仅重回历史新高附近,而且为重仓的冯柳、谢治宇带来不小收益。其中,冯柳管理的高毅邻山1号远望基金是去年三季报新进前十流动股东,谢治宇参与管理的兴全趋势则是今年一季报现身。而葛兰的中欧医疗健康经过在前十股东的进进出出,也恢复了些许元气。

典型的连锁药店

成立于2008年的益丰药房,是连锁药店扩张的典型。

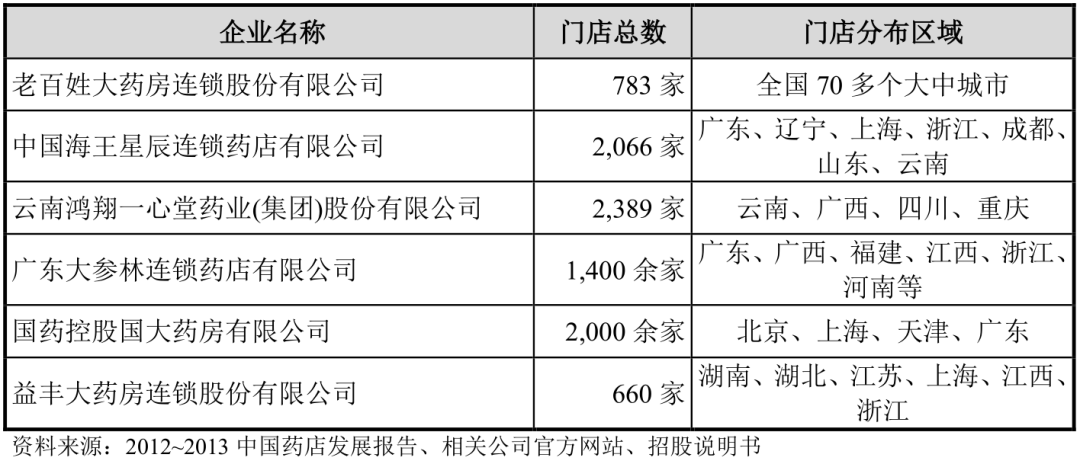

招股书显示,截至2013年底,益丰药房在全国主要医药零售企业中实力并不占优,门店数量明显低于可比公司。

2015年上市,给益丰药房带来改变。

上市前,益丰药房平均每年新增门店不到150家。2015年初登陆沪市主板后,门店扩张加快。截至2022Q3末,益丰药房门店数达到9781家,而2014年末该数字仅为810。疫情期间,人们药店购药需求被抑制,却也挡不住益丰药房的扩张步伐,2020年至2022Q3末净增门店达到5029家,翻倍有余。其中,仅2022年前三季度就净增门店约2000家。

扩张的“武器库”也从自建为主,增加了并购和加盟的权重。其中,2016年收购广东韶关乡亲大药房和增城益荔康信,成功切入华南;2018年收购河北药房龙头新兴药房,不仅是当时国内连锁药店并购史上第一大单,而且成功进军华北地区。2019年再次收购江西天顺、江苏市民、上海上虹三家药房股权。

2020年新冠疫情发生后,益丰药房暂停了收购的步伐,直到今年4月。4月25日,益丰药房公告,拟收购A股公司九芝堂旗下湖南九芝堂51%股权。一纸公告再次露出益丰药房资本的“獠牙”。

区域扩张只是其一,品类扩张是其二。

上市之初,益丰药房的业务仍然以药品和保健品零售为主,多元化经营水平偏低。经过几年的发展,益丰药房已覆盖药品、保健品、保健食品、医疗器械、个人护理用品以及与健康相关联的日用便利品等。

2016年还强化了以中药饮品为主导品类的“恒修堂”自主品牌建设。重点加大中药饮片、中药养生品、滋补品专柜等来优化品种结构,加快了中药品类的布局。

同年,益丰药房还成立电商事业群,升级医药电商业务,2019年又进一步升级为新零售事业群。下设 B2C、O2O、CRM、互联网医疗、处方流转、电商技术等各新零售业务线事业部,打造线上线下融合发展的医药新零售业务。

毛利率稳居行业前列

基于上市后较快的扩张步伐,益丰药房营收从2014年的22.3亿元,增长至2021年的153.26亿元;归母净利润也从1.41亿元增长至8.88亿元。即使近三年受到疫情影响,益丰药房的增长步伐仍未停止,2012年至今营收和归母净利润同比增速从未为负。

而且在门店快速扩张、营收大幅增长的同时,益丰药房的毛利率仍能保持在40%上下。同花顺iFinD数据显示,2022年前三季度,益丰药房销售毛利率达到40.93%,明显高于可比公司。

不仅如此,益丰药房在可比公司中,资产负债率仅略高于一心堂,为54.94%,存货周转天数和应收账款周转天数均处于行业中上等。

过去两年,包括连锁药房在内的多数市场经营活动受到抑制。“二十条”推出之后,“快封快解”成为防疫主旋律,连锁药房的正常经营活动活力逐步恢复。

其次是行业格局进一步优化。疫情期间中小型药房经营压力较大,连锁药房拥有更强的资源配置和生存能力,行业集中度进一步提高。浙商证券研报显示,2021年四大药店(大参林、老百姓、益丰药房和一心堂)门店总数净增长6833家,远高于2020年的5179家。因此,相比疫情前,规模较大的连锁药房业绩弹性更强。

更重要的是短期药物储备需求的释放。过去两年,全国各地对“四类药品”进行药房限售和登记,在一定程度上抑制了药房的购药需求。随着各地对“四类药品”限制的逐步放开,这部分购药需求得以释放。尤其是在疫情防控措施优化以后,每个人都是自身健康的第一责任人,由此引发较激烈的储备药品的动作,为药房带来不小流量。

但是不容忽视的是,此番连锁药房板块的大涨,主要是短期药物储备需求释放所带来的业绩改善预期,同时还叠加部分资金的炒作。当市场热度逐步下降,板块的炒作情绪也将消失。而行业集中度的提升、正常医药逻辑的恢复以及慢病防治、DTP药房建设等长期逻辑,只有在炒作结束之后,才会慢慢发生作用。

评论