文|青眼

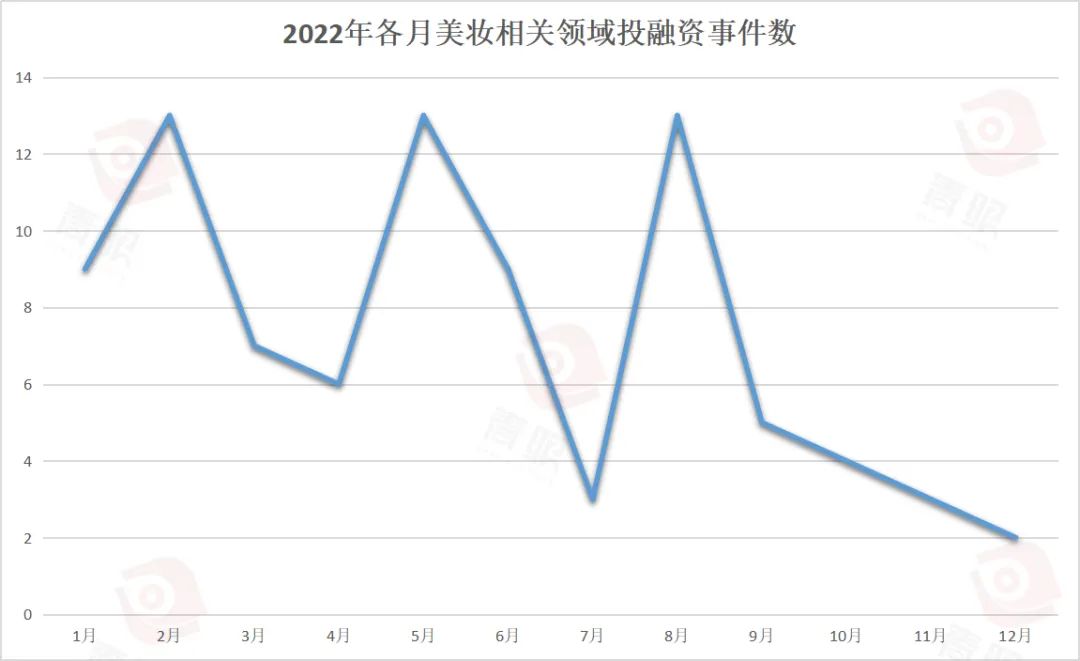

据青眼情报数据,今年1月-11月,国内美妆圈投融资事件共有85起,单笔过亿融资事件占比25.9%。进入到12月,又有2家企业获得融资。

从国际市场来看,雅诗兰黛收购Tom Ford、欧莱雅投资生物科技公司。近期,联合利华东南亚首投投给了印度尼西亚独立素食主义美容品牌ESQA。

可以看到,资本与国际巨头仍在加码美妆。那么,在今年的美妆“寒冬”之下,什么样的企业受到了资本青睐,资本如今追逐的热点又是什么呢?

关键词:科技护肤、纯净美容、合成生物

据弗若斯特沙利文报告,按零售额计,2021年中国化妆品市场的市场规模达到人民币9468亿元;预计2026年将达人民币14822亿元,2021年至2026年的复合年增长率为9.4%,大幅高于同期全球市场3.8%的复合年增长率。

中国作为一个大容量的市场,在新消费红利刺激下,美妆也成为资本眼中的香饽饽。不过,疫情这几年,经济下行,热钱变少,“资本不爱美妆”“资本放弃美妆”的声音不绝于耳。从今年来看,美妆投融资确实有所减少,但还不至于到资本寒冬的地步。

据青眼情报统计,今年1月-11月,国内美妆圈投融资事件共有85起,同比下降32%。12月目前又有2家企业获得融资,截止发稿,今年国内美妆行业共有87起融资事件,涵盖美妆个护品牌、原料研发企业、OEM/ODM企业、美妆科技企业、跨境电商、品牌管理等品类。

另外,国际美妆巨头欧莱雅、雅诗兰黛等今年也参与了多起投资收购,其中既包括中国本土品牌与企业,在东南亚等新兴市场也出手不凡。去重后,国内外美妆投融资数量共有105起。

剔除品牌管理、跨境电商企业,青眼整理了今年以来已披露融资金额过亿的10家化妆品相关企业,HARMAY话梅、WOW COLOUR两家美妆集合店获投超5亿元。

虽然当前实体零售受部分地区疫情封控的影响,出现一定程度下滑,但从资本动向来看,美妆集合店仍被看好。始于线上化妆品店的HARMAY话梅于2017年开设了首家门店,精心设置的门店和购物场景,以及种类众多的品牌小样是HARMAY话梅的两大特点,也让其不断受到资本青睐。目前HARMAY话梅已完成4轮融资,今年官宣的两轮融资达2亿美元(约合人民币14亿元),也使其一跃成为今年国内化妆品企业融资之首。

此外,背靠名创优品的美妆集合店WOW COLOUR今年初也官宣了过亿美元的融资;今年8月,隶属于香港立七集团的大牌小样集合店“立七雪”也宣布获得了种子轮融资。

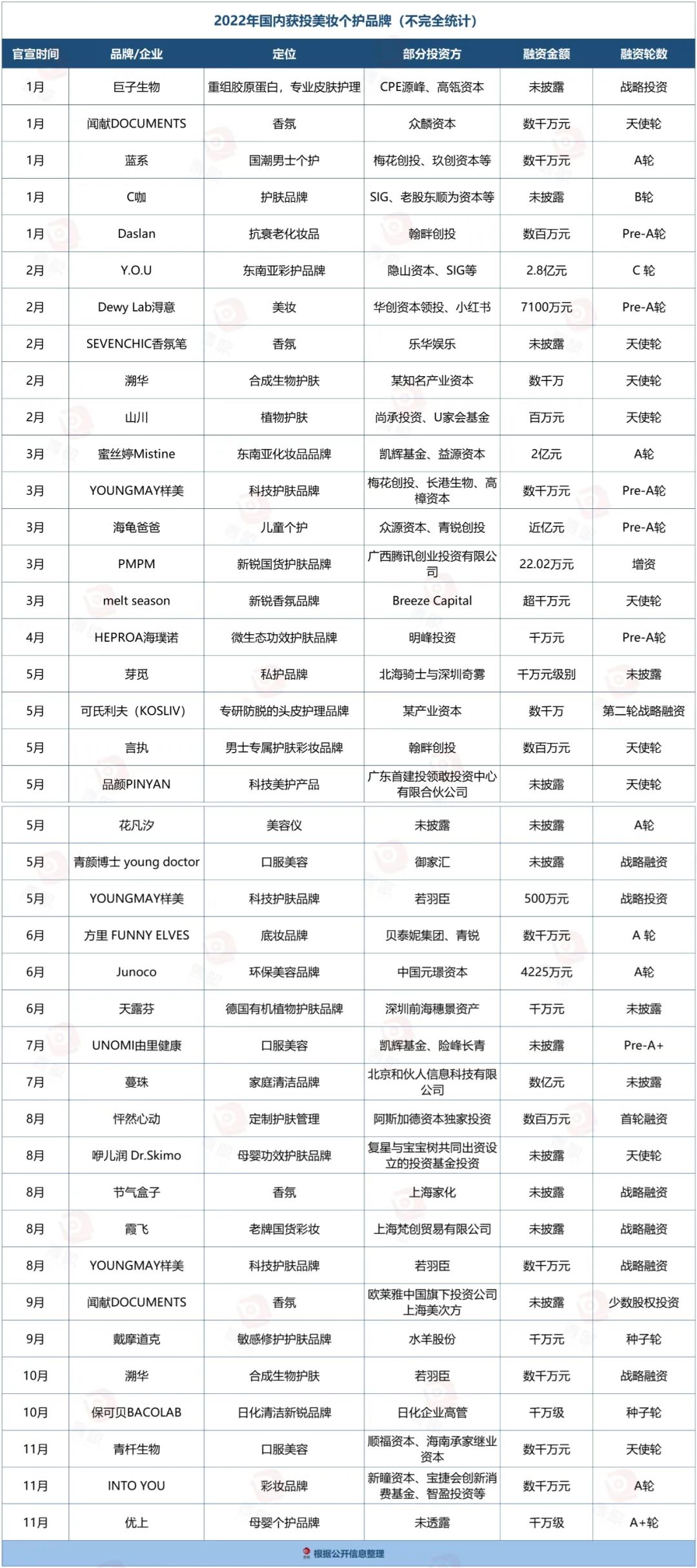

当然,投品牌仍是重点,有数个品牌甚至获得了多轮融资。如闻献DOCUMENTS在1月获得众麟资本的千万投资后,9月再次获得欧莱雅的少数股权投资;合成生物品牌溯华也获得了两次数千万融资;科技护肤品牌YOUNGMAY样美则获得了三轮投资,若羽臣先后两次增资该企业。

青眼统计了今年40起品牌融资,发现品类多点开花,涵盖彩妆个护、香氛、美容仪、口服美容等,相比于前两年的彩妆热,今年彩妆品牌受到的关注较少,纯净有机或科技护肤成为焦点。

此外,青眼注意到,口服美容领域也成为新的投资赛道。据青眼号外此前报道,近两年至少有十几家化妆品相关企业进军口服美容领域,新诞生的口服美容品牌有7个之多。今年则有包括青颜博士、UNOMI由里健康等3个品牌获投,其中青颜博士的投资方为御家汇(水羊股份)。

事实上,不仅是水羊股份,国内头部美妆企业也都在抢滩新品牌、新技术,较早登陆A股的美妆公司几乎都设置了投资基金,据青眼此前统计,国内上市美妆企业参与成立的基金总数超过10个,总规模逾15亿元。从今年的动作来看,水羊股份、若羽臣、上海家化、云南白药、贝泰妮、华熙生物等美妆企业都有数额不等的投资。

上游原料企业成香饽饽,合成生物成为最大热门。相比于强调植物提取、原料纯净的“纯净美容”,合成生物具有更鲜明的科技和研发属性,同样也具有更高的行业门槛,优秀成熟且已有一定研发成果的企业更受资本关注。

值得一提的是,12月新增一家合成生物企业“生合万物”完成Pre-A轮融资,该企业主要通过生物合成制备技术,实现人参皂苷各种单体成分的高产率、高纯度、低成本的生产,短期内也将实现化妆品原料的生产与销售。

此外,嘉必优近日也与工程生物学公司聚树生物达成战略合作,开拓合成生物领域的开放创新,以更好地支持其“武汉合成生物创新中心”项目的建设。

化妆品消费在变迁,消费者也在不断成长,他们开始主动了解产品的构成、科技含量,成分党、功效党越来越多。品牌们只有拥有更具核心竞争力的产品原料和制配工艺,才能赢得市场青睐。因此,越来越多的原料企业进入资本的投资视野。

总体来看,具有独立研发体系和技术优势将是行业发展的主旋律,这类型的企业也相对更容易获得资本关注。

国际美妆巨头们爱投什么?

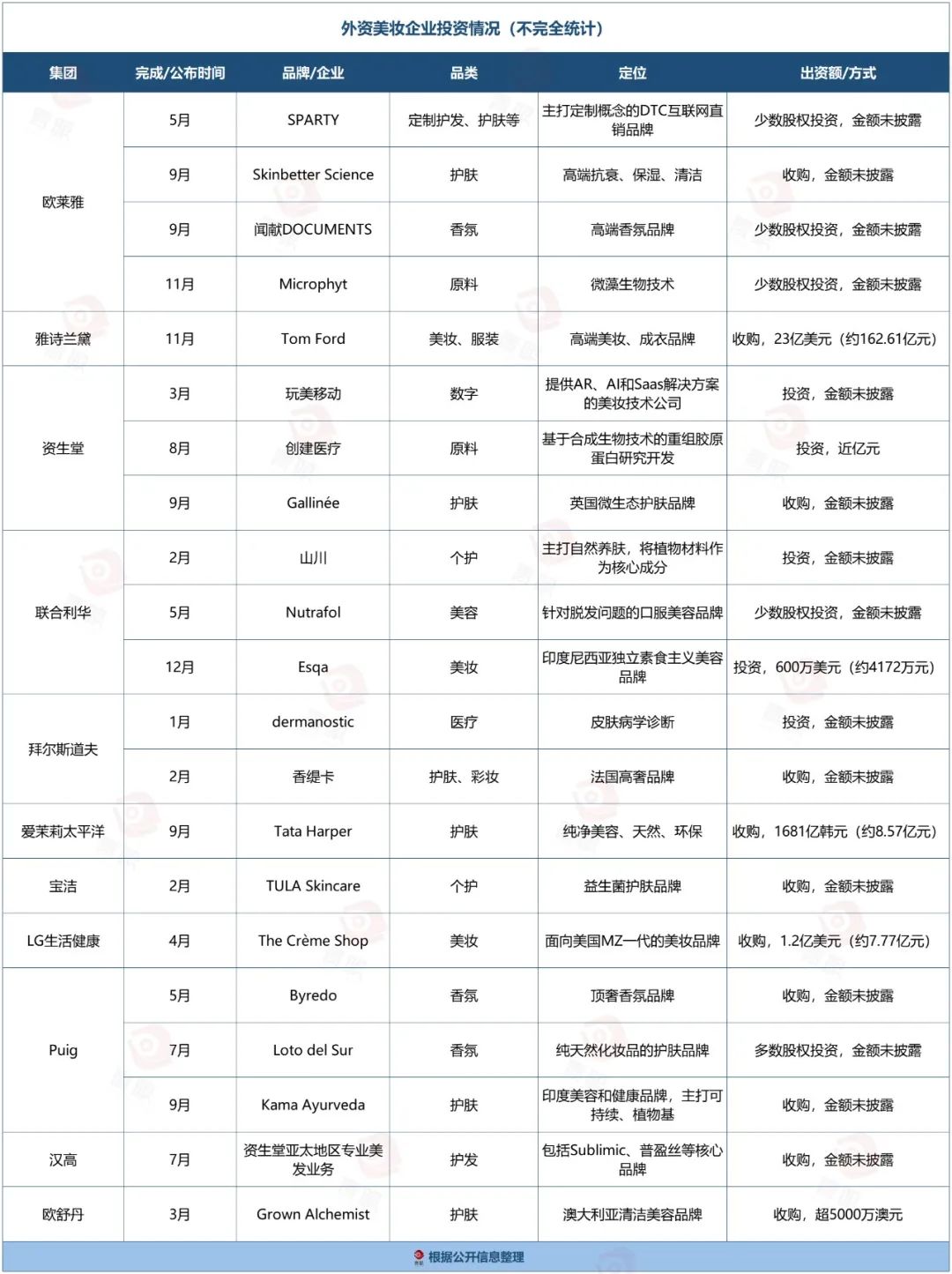

对于中国市场,国际巨头仍然虎视眈眈,欧莱雅、资生堂、联合利华、巴斯夫等都参与了部分国内企业的投资。

在海外市场,巨头们也没有停止攻城略地的步伐。青眼梳理了11家知名外资美妆企业今年以来的投资动向,被收购/投资的企业涵盖了原料、护肤、个护、彩妆甚至美妆科技、合成生物等多个赛道多个品类,几乎每个月都有投资并购发生。其中欧莱雅、资生堂、联合利华的投资行为最为频繁,尤其是欧莱雅集团,9-11月间已经官宣了3起融资/收购。

作为目前全球最大的美妆集团,欧莱雅的收购之路可以追溯到上个世纪60年代,彼时欧莱雅刚刚完成上市,于1964年收购了兰蔻品牌,开启了它建立高档化妆品帝国的第一步,时至今日兰蔻仍是欧莱雅集团的畅销品牌。从今年的投融资情况来看,欧莱雅一如既往秉承着高端路线。

今年9月,欧莱雅先后官宣收购高端护肤品牌Skinbetter Science,并投资中国新锐高端香氛品牌闻献DOCUMENTS。Skinbetter Science是由制药行业专业人士创立的高端品牌,据欧莱雅介绍,目前其已成为美国发展最快的医用护肤品品牌之一。而闻献DOCUMENTS则是成立于2021年的中国高端香氛品牌,这也是欧莱雅中国风投公司自5月成立以来的首投。

当然,着眼于高端的不止欧莱雅一个。上月,雅诗兰黛花费23亿美元(约合人民币163亿元),终将高端成衣、美妆品牌Tom Ford收入囊中,与其相竞争的包括知名奢侈品集团开云集团,有业内人士猜测这也是雅诗兰黛进军时尚界的重要一步。

被卷入腥风血雨的竞购案的还有Byredo。在数轮争夺后,高端香水集团Puig于今年5月将顶奢香氛品牌Byredo纳入品牌矩阵,据外媒报道,欧莱雅集团也曾计划收购该品牌。由此可见,高端品牌一直都是头部美妆集团的必争之地。

除了高端品牌,纯净美妆也是海外市场一个重要的关注领域,这既与纯净美妆兴起于欧美有关,也因为纯净美妆的概念更符合自然、环保、可持续的趋势。据青眼统计,11家美妆公司的20个并购/投资中,宣称“纯素”“天然”“植物原料”等概念的品牌就有6个。如最近联合利华投资的ESQA就声称“素食主义美容品牌”;宝洁收购的TULA和爱茉莉太平洋收购的Tata Harper也均主打“纯净天然”“无添加”等。

虽然至今“纯净美容”的概念和标准仍未有定论,但随着消费者对化妆品成分的了解以及环保主义的盛行,纯净美容的市场将愈发庞大,据青眼情报预测,未来十年纯净美容或将冲刺千亿市场。面对如此大的市场潜力,巨头们自然也就闻风而动,在大潮来临之前抢占市场。

此外,印度、东南亚市场也在不断崛起,不少投资集团和巨头们都将手伸向了这个极具潜力的市场。联合利华印度公司CEO桑吉夫-梅塔(Sanjiv Mehta)曾表示,印度子公司目前占联合利华集团销售额的10.7%左右,将超过美国成为联合利华销售额最大的市场。Puig也在今年9月收购了印度主打可持续、植物基的护肤品牌Kama Ayurveda。

品牌知名度是一方面,但支撑一个品牌长远发展的终究要看其核心技术,布局上游企业也是巨头们能持续发展的重要原因之一。

基于此,资生堂中国首个投资基金资悦基金的首投选择了重组胶原蛋白原料公司创健医疗,这也是资生堂提前布局美妆新型生物材料、探索功能性护肤产品的重要一步。近日,欧莱雅也宣布投资生物技术公司Microphyt,以进一步实现其可持续目标。

新战略探索未来

从目前梳理的投融资情况来看,扩张是一方面,战略收缩、品牌整合和孵化中心的建设是另一个布局重点。

近期,宝洁在其投资者日活动上透露了其最新增长战略,称公司没有计划依靠收购来驱动增长。事实上,宝洁曾经依靠大肆收购大举提高了其营收,其中最大收购是2005年宣布以570亿美元并购吉列公司。不过近年来,宝洁已经将其品牌从170余个缩减至65个,今年也仅收购了益生菌护肤品牌TULA。

此外,联合利华也在进行瘦身活动,据此前外媒报道,联合利华已经开始着手对旗下美妆个护品牌进行评估,一些表现不佳的品牌或将被出售。

不仅仅是宝洁和联合利华,即便是今年官宣了3笔融资/收购的资生堂,也在今年7月完成了其亚太地区专业美发业务的出售。

事实上,近年来资生堂一直在寻求品牌优化和内部重组。就在本月,资生堂官宣了一批内部组织和人事变化,将6个旧部门重组为7个新部门,并分别任命了全新领导班底,朝着中长期战略“WIN 2023 and Beyond”迈进。该战略计划到2023年要作为“Skin Beauty Company”实现销售额约1万亿日元、营业利润率15%的目标。

国内化妆品企业也在不断进行内部产业优化和整合。如福瑞达母公司鲁商发展就在今年11月宣布,将出售旗下房地产开发业务,聚焦生物医药、化妆品、原料等大健康业务。随后,福瑞达在三年(2023-2025)滚动战略规划会上,确立了复合增长率、营收增长及利润增长指标,并提出了渠道创新、赛道创新及全渠道资源整合路径。

不论市场大盘如何起伏,机会赛道总在不断涌现。一边培育优质企业,一边优化内部架构,审时度势、适时而变,才是巨头们的生长之道。

评论