文|洞见新研社 魏启扬

1962年,一位叫埃弗雷特·罗杰斯(E.M.Rogers)的美国学者,对60多个创新案例总结归纳后,发现了一个规律,即日后众所周知的“创新扩散理论”。

他发现了一个关键节点——“临界大多数”,即当接受某种新产品、新观念的人在目标人群里达到一定比例后,它就会加速地被大多数人接受,并逐步渗透进全市场。

这个“临界大多数”出现的点被称作“Tipping Point”(引爆点),它大概位于总体目标人数的16%左右。

换句话说,当你将目标市场占据16%后,就仿佛启动了一个引擎,它将开足马达,快速而强大地占领大多数市场。

新能源汽车在2022年继续保持高速增长,来自乘联会的数据显示,今年前11个月新能源汽车国内零售503万辆,同比增长100.1%,11月份的市场渗透率达到36.3%,较去年同期提升了15个百分点。

很显然,从之前的政策鼓励与推动,到如今的市场和用户的主动选择,中国新能源汽车已经实现了自我进化,来到了属于自己的“临界大多数”。

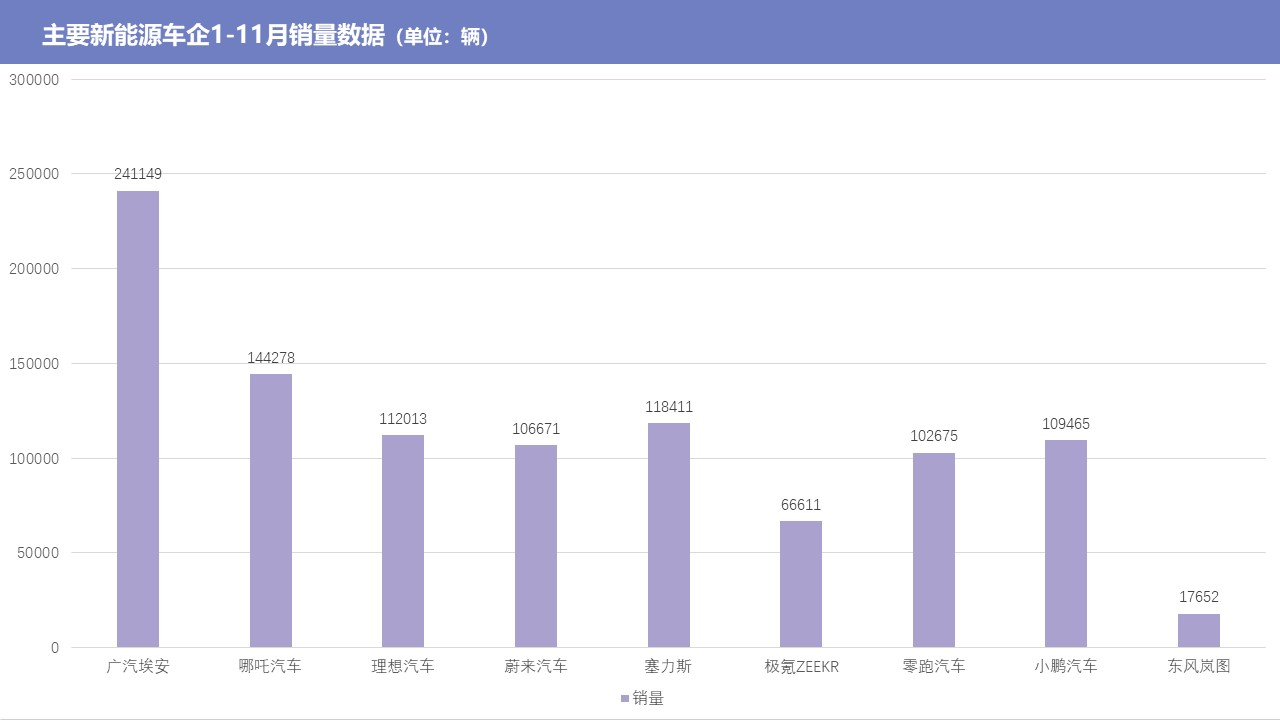

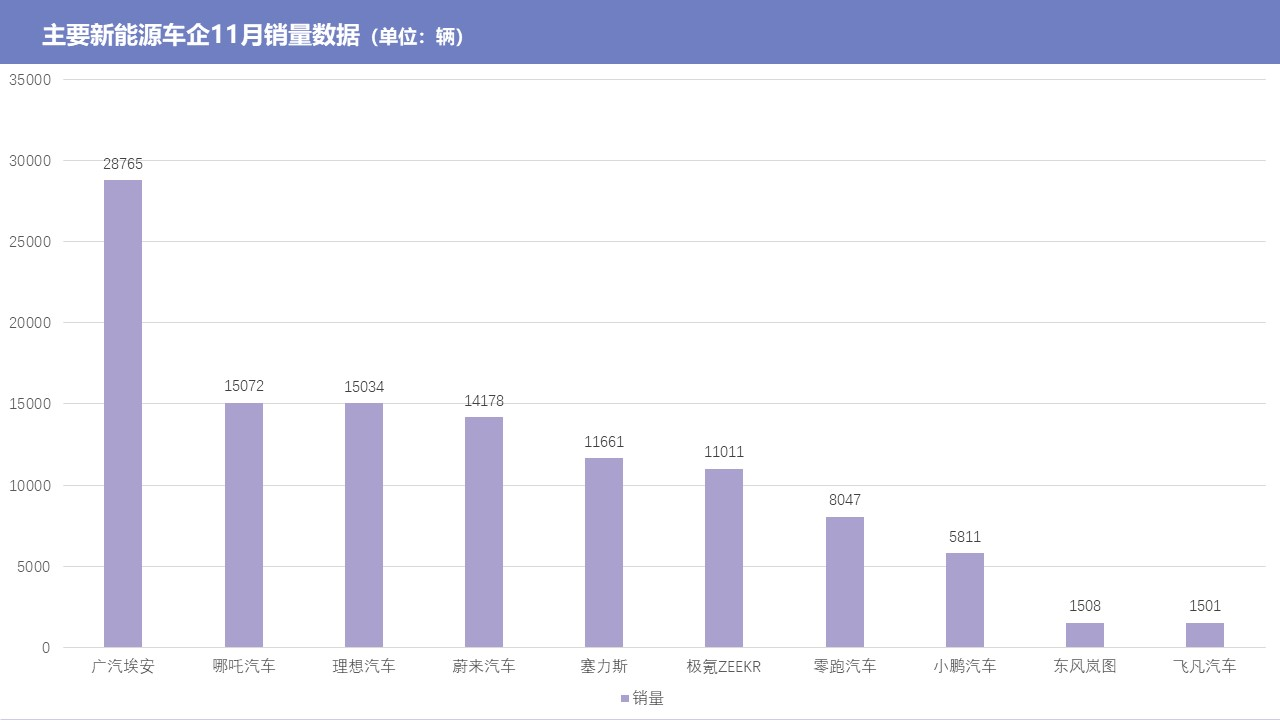

有关主要新能源车企在2022年的表现,明面上的数据大家可以从下面两张销量图表中找到自己的答案。

很明显,榜单上出现了一些陌生的名字,曾经稳居第一阵营的“蔚小理”头顶的新势力光环也在逐渐退却,至于没在榜单上体现的比亚迪,更是给了我们所有人一个大大的惊叹号。

2022年为什么会产生这样的变化,很值得我们回味与细嚼。

01 “蔚小理”遭遇小弟背刺

2022年之前,“蔚小理”是新能源市场上最引人注目的焦点,不光是这三个品牌创始人的传奇经历与极具话题性的性格特点,还在于通过前期的激烈搏杀,迈过了月销万辆的生死线,活了下来,而且一度是市场中表现最好的新能源汽车品牌。

可是在2022年,“蔚小理”遇到了增长瓶颈,三个品牌的销量都是微增,难以再上台阶,长期亏损的隐疾也没有任何好转的迹象。

蔚来的车越买越多,前11个累计交付了106671台,同比增长31.8%,但亏损也在增加,第三季财报显示,光这一个季度就亏了41亿元。

对于蔚来所处的境地,李斌在内部讲话中反复强调,“(毛利不到25% 以上),到不了就没机会”,2024、2025年是电动车的决赛阶段,如果到了第二方阵,还想追上第一方阵,基本没有可能。

小鹏汽车在2022年的表现则不是很稳定,虽然前11个月累计交付了109465辆,在数量上还超过了蔚来,同比增长33%,其在8月、9月的销量出现断崖式下降,不但没有过万,还出现了环比下降,11月更是只交付了5811辆,完全不是一个头部新能源车企应有的表现。

理想汽车的毛利率在新势力中算高的,第二季度时还在22%左右,不久前发布的第三季财报,毛利率骤降至12.7%,亏损也来到了单机最高的12.4亿元。理想创始人李想在微博上预测,“L9、L8两款产品同时交付的时刻,也是该和连续七年的亏损经营说再见了。”

可是很多情况并不会如想象中的那么顺利,11月27日,理想汽车就曾发布"关于部分用户延期交付的说明",称受核心零配件供应延迟影响,已将部分11月底交付的订单延期至12月。很显然,像这样的不可控因素并不是偶然事件,今后再次遇到时,而理想汽车的应对就很关键了。

“蔚小理”所面临的问题既有来自内部的危机,也有来自外部的追击,同为造车新势力的哪吒和零跑2022年在销量上背刺了“蔚小理”,同时也挤进了新造车头部阵营。

哪吒汽车在11月共交付15072辆,同比增51%,连续第7个月交付量破万;1-11月份累计交付144278辆,同比增142%。

零跑汽车的11月销量为8047辆,环比增长14.53%,1-11月累计交付102675辆,同比增长185%。

哪吒和零跑之所以能在2022年跑出,很大一个原因是它们与“蔚小理”在产品和营销打法上形成了错位竞争。哪吒和零跑的主力产品在10-20万级别,恰恰是“蔚小理”尚未顾及到的“后花园”。

为零跑销量立下大功的是售价在8万左右的A00级轿车T03,这款车占到零跑总销量的90%以上。

今年5月,零跑又推出了号称“50万级的期待,不到20万就能实现”的全智能多场景电动轿车C01,预售价格为18万-27万元,价格策略相对成功,也为零跑赢得了不少市场关注。

在销量成绩的助推下,零跑9月成功登陆港交所,虽然当前的上市时间不是很好,零跑上市当天就跌了35%,9个交易日后,股价腰斩,但相比其他新造车,零跑多了一条融资渠道,也相当于拿到了进入决赛圈的门票。

哪吒的主销车型有两款,分别是售价7.99-12.38万元的哪吒V和售价12.38-18.58万元的哪吒U,其中哪吒V的销量占到总销量的2/3。

哪吒V所锚定的价格区间避开了“蔚小理”尚未染指的空白。

与价位相同的五菱宏光MINI、长安LUMIN、零跑T03等A00新能源汽车相比,体型和空间也更大;向上与比亚迪海豚等A0级新能源车型相比,哪吒V的价格又更低。

加上在B端网约车和G端市场的发力,哪吒的销量在2022年实现了对“蔚小理”的超越。

02 传统车企的焕新突围

2022年之前,新能源车市场的主角是“蔚小理”为代表的新势力,2022年市场上出现的新变化是,部分背靠着传统车企的新品牌完成了上位,并且声量越来越大,这些品牌凭借着在销量和资本市场上的表现,将新能源汽车的竞争带入到一个新的阶段。

目前比较活跃,市场上关注度较高的传统车企的新能源品牌有8家,分别是广汽旗下的广汽埃安、上汽旗下的智己和非凡、北汽旗下的极狐、东风旗下的岚图、长安旗下的阿维塔和深蓝、吉利旗下的极氪。

从文章开头前11个月活跃品牌的销量数据可以看到,广汽埃安累计销量达到241149辆,同比增长128%,与友商们明显拉开了差距,几乎是一枝独秀式的存在,提前实现了全年销量翻倍。

在广汽埃安之外,极氪也上了“牌桌”。

极氪上半年克服了上游原材料价格上涨以及产能限制等不利因素之后,于7月投入3亿元,为所有用户免费升级“高通骁龙8155智能座舱计算平台”,此举收获了大批用户好感,并成为品牌的转折点。

从7月开始,每月销量都创下品牌的历史销售纪录,整个第三季度,累计交付20464台,环比增长90%;11月是连续第二个月交付破万的月份,一共卖出11011辆,同比增长447.3%,环比增长8.8%。

前11个月,极氪累计销量60604辆,与处于第一阵营”蔚小理”的距离已经非常近了。

埃安与极氪能够跑出,前者靠的是强大的产品能力,后者则依靠渠道与营销打了一场漂亮的突围战。

埃安用5款车型(AION S、AION S Plus、AION Y、AION LX Plus和AION V Plus)完成了10—20万价格区间的覆盖,将这一价格区间的市场进行了精准切割。

很少会有一个品牌用如此密集的产品去围攻一个市场,埃安抓住了C端市场和B端市场的差异,然后布局不同的产品,从而取得了销量上的成功。

目前,AION S和AION Y这两款车型的月销量都在万辆以上。

极氪则以每两天建一家直营店的速度进行渠道网络的建设,如今已有200多家门店开门迎客,渠道建设的速度体现的是极氪乃至吉利的效率及对智能电动车事业的决心,更是在销售交付上的支撑。

极氪CEO安聪慧曾在多个场合阐述智能电动车“第三赛道”概念,即在传统车企转型和新势力造车之外,用全新的团队架构,对产业资源进行全新布局,通俗一点的解释,极氪在探索一条将传统车企的技术资源与新造车的灵活效率相融合的发展路径。

将“第三赛道”概念延伸到资本市场,可以看到资本对传统车企新能源品牌的热捧。

极氪在去年8月就获得了宁德时代、哔哩哔哩、英特尔资本、鸿商集团和博裕投资5亿美元的Pre-A轮融资,投后估值近600亿元。

今年埃安和岚图又分别完成了新能源汽车行业内最具分量的两项融资。

3月,埃安混改落地,引入了诚通集团、南网动能、广州爱安三家战略投资者,然后今年10月完成25.66亿元A轮融资,增资完成后埃安估值达到1032.39亿元,成为当前国内未上市新能源车企最高估值。

广汽集团总经理冯兴亚曾表示:“当前将埃安品牌分出来,讲新的故事(IPO)是一种方法。另一种方法是利用广汽集团的平台去融资,支持广汽新能源的发展。"

将广汽集团公开的53名战略投资方进行剖析,其中有充换电能源生态方面的南网能创、国网英大产业基金;动力电池方面的赣锋锂业、寒锐钴业、瀚晖资本、科达制造;芯片设计与制造方面的中芯聚源、粤芯半导体;智能驾驶车路协同方面的中交资本等。

市场化的融资不但为埃安带来了相当规模的资金,还带来了上下游的产业资源,加上广汽在背后输出的技术与经验。众人拾柴火焰高,埃安的估值也被抬高了。广汽集团董事长曾庆洪表示,广汽埃安将争取2023年IPO。

岚图则以11月A轮融资50亿元,成为中国新能源行业迄今规模最大的首轮融资,融资后岚图估值近300亿元。

岚图这轮融资的联合领投方为国企混改基金和中银资产,跟投方包括工银投资、农银投资、交银辕憬三家国有资本,武汉经开基金、湖北高质量发展基金、中鑫高投三家地方国资,赣锋锂业、欣旺达两家产业资本。

回顾新势力的融资经历,”蔚小理”的每一轮融资都费尽九牛二虎之劲,何小鹏和李斌在最艰难的时候甚至聊起过合并的想法。

从埃安、岚图、智己、阿维塔、极氪等新品牌在2022年的融资案例来看,这些品牌不但单轮融资金额大,而且参与融资的投资方自带产业资源,由此看来,传统车企的背景就是基盘与保障。

很明显,新能源汽车在2023年的竞争将会更加惨烈,传统车企背景新品牌的势头会更加猛烈,而留给还未迈过生死线的新势力们的时间真的不多了。

03 销冠比亚迪的含金量

在众多新能源品牌中,比亚迪是传奇般的存在,2022年的销量增长像脱缰的野马,狂奔不已,由于与友商的差距实在太大,在文章开头的图表中刻意没有标注出来。

2022年4月,比亚迪宣布”停止生产燃油车”,成为中国第一个放弃燃油车生产的传统车企,比亚迪的All In在销量上不降反升,收到了巨额回报,今年前11个月的总销量来到163万辆,同比增长154.8%,已提前完成年初制定的150万辆销量目标,预计全年销量将超过180万辆。

这个销量规模不光将所有新能源品牌仰望的特斯拉远远的拉在身后(特斯拉今年前10个月的销量不足比亚迪的1/4),还有望超过一汽-大众成为国内销量最高的车企,届时或许将是新能源车首次战胜燃油车,成为年度销冠。

对于今年的成绩,比亚迪自己也感觉惊讶。从2008年到2021年用了13年时间,比亚迪新能源汽车才实现第一个100万辆;从2021年到2022年,仅用了一年时间,实现了第二个100万辆。

原有的认知中,比亚迪在新能源领域很强,但万万没有想到,比亚迪2022年的爆发竟会有如此强。波士顿研报用三句话总结了比亚迪的致胜之道:守住技术和成本的核心底力,建立具有高竞争力的价格和产品策略,迅速抢占市场份额。

在新能源车的核心技术上,比亚迪死磕三电,其中电池技术的积累最为深厚,如今已经形成了由DM-i超级混动、刀片电池和e平台3.0三项核心技术并线发展。

DM-i超级混动系统中的发动机、动力电池、控制系统、管理系统等均由比亚迪100%自主研发;

刀片电池采用CTP叠片技术,由电芯直接组成电池包,省去模组号称永不自燃;

E平台3.0则是一个全新纯电专属平台,平台集成了全球首创的八合一电动力总成和发卡式扁线电机。

其中,DM-i超级混动系统和刀片电池一样,不但自己用,也外供给其他品牌。

2021年比亚迪研发支出首次破百亿,达到106亿元,是吉利和长城的研发金额之和,当时财报披露就显示,其中的多半花在了电池上。

技术之外,比亚迪一直贯彻全产业链布局,通过对产业链的垂直整合,实现每个业务环节都具有成本优势,进而相对友商,则有了更好的盈利表现。

众所周知,传统油车时代,制造环节的毛利表现一般都比较低,因而很多主机厂通过控制上游零部件环节来实现上游利润的内化。

然而在电动转型的趋势下,由于缺乏对上游核心零部件的控制,很多品牌不得不高度依赖外部供应商,导致盈利面临挑战,这一点在新势力们身上的表现更加突出。

比亚迪在传统的汽车制造之外,其主营业务还包括动力电池、半导体、电子及配件、二次充电电池和光伏等,加上以投资的方式“扫货”智能驾驶相关的供应商。

去年投资了汽车智能芯片初创公司地平线与中国激光雷达头部企业速腾聚创;今年3月,比亚迪表示会在部分车型上搭载英伟达的DRIVE Hyperion平台。除此之外,比亚迪的合作名单上还有百度、华为、Momenta等头部智能技术提供商。

由于掌控了新能源上游核心技术及产能,伴随其新能源业务规模效应的不断显现,比亚迪的竞争力及盈利表现也在不断提升之中。

最后,我们再来看看比亚迪的产品与营销,特别是定价策略。

以紧凑型市场为例,主流合资品牌车型卡罗拉PHEV版和思域PHEV版的定价在20万元以上,卡罗拉的HEV版定价在14万左右,思域HEV版为16万元左右,再往下,这两款车型的普通燃油版定价为12-13万级别。

比亚迪与这两款车型对标的是秦,而秦PHEV版车型的价格直接下探至燃油版区间内,也只在12万左右,相当于跨越了两个维度进行价格打击。

比亚迪的定价逻辑就是,同尺寸同价格带产品中,我对标的是合资品牌的燃油车,不但节油而且没有里程焦虑,就这样一步一步完成了新能源产品向传统燃油车的渗透。

产品方面,比亚迪则布局了王朝、海洋、腾势、仰望4个品牌超过20款核心产品,价格区间从10万以下横跨至100万,目前尚未有任何一个新能源品牌有如此庞大的产品矩阵覆盖到所有的细分市场。

新能源汽车市场还在起步阶段,王传福“快鱼吃慢鱼”的故事也才刚刚开始,比亚迪固然有着自己的优势,可站在对面的友商们也都不弱,2023年对比亚迪的挑战不光光是在销量上的继续高歌,还在于如何用更多的新故事,像华为之前挑战苹果那样,撼动特斯拉的地位。

04 结语

即将过去的2022年,我们见证了新能源汽车不同玩家的突围、背刺与新生,市场也在这场竞争中继续膨胀。

习惯了人来人往和潮涨潮落的世间常态,在即将到来的2023年,可以预见的分化必定还将延续,在变革完成之前,今日的风光不代表也能笑着过完明天。

所以,中国新能源品牌们还是需要摈弃概念、风口的杂念,脚踏实地的遵从初心,去迎接新时代的朝阳。

评论