文|车市物语 张凌霄

在2021年年销撞线10万辆的新势力三强蔚来、理想、小鹏,好不容易迈过了从0-1的坎,却在今年不断遭遇挑战:股价下行,销量跌宕起伏不及预期。“我没有想到下半年会出现这样一些挑战。今年主要有些事情没有很好预料到。” 小鹏汽车董事长、CEO何小鹏在近日接受媒体采访时坦言。

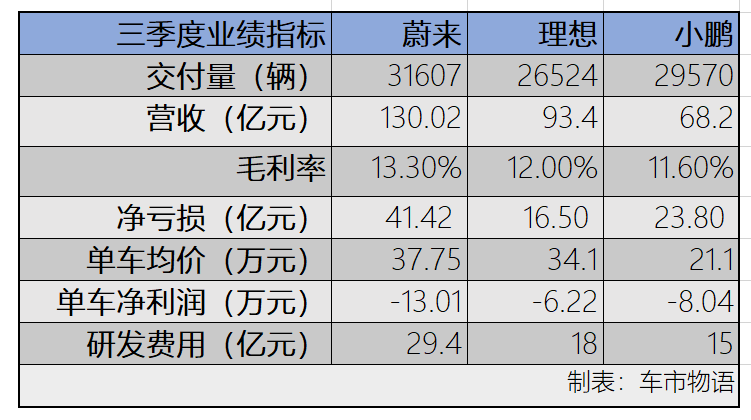

12月过半,近期三家车企皆发布了三季度的财报。几乎每一家都未逃过营收与销量齐涨,亏损面却越来越大的境况。诚然,在资本的寒冬里,蔚小理这样的新势力难以独善其身。但眼见着别的玩家的步伐也越来越快了,比亚迪、广汽、吉利等传统车企在新能源车市表现踊跃,蔚小理还能保住来之不易的江湖地位吗?

蔚来汽车董事长、CEO 李斌在近日的公司内部讲话中说,“我们不能让学习我们的人跑得比我们还快“。他还在近期的公开采访中表示,蔚小理眼下的挑战,是成长中的烦恼。

01 谁亏得最惨?

虽然三家企业在三季度的交付量都实现了不同程度的上涨,亏损面却在不断扩大。就连一向以“会赚钱”见长的理想:上一季度的亏损额仅为蔚来、小鹏的零头,也跌入了近几年来三季度的“至暗时刻”。

财报数据显示,理想三季度交付新车26524辆,同比增长 5.6%,环比下降 7.5%。现营业收入 93.4 亿元,同比增长 20.2%。但毛利率下滑严重,今年Q3车辆毛利率仅为12%,而上一个季度,车辆毛利率为21.2%,去年同期为21.1%。

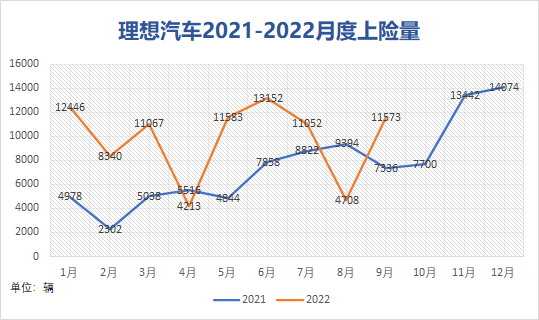

上险量数据显示,在今年上半年,除了4月份以外,主力车型理想ONE月销量均保持在1万辆以上的水平。随着新车理想L9 和 L8于8月份开始交付,理想ONE上险量在8月9月由原先的1万辆以上,锐减到4000辆以内。但新车理想L9在9月份的上险量才突破1万辆的水平。不难看出,三季度 ,新车交付为理想带来了销售成本的上升。此外,理想ONE换代带来的订单量急剧“萎缩”,让理想三季度的业绩承压。

理想汽车月度上险量

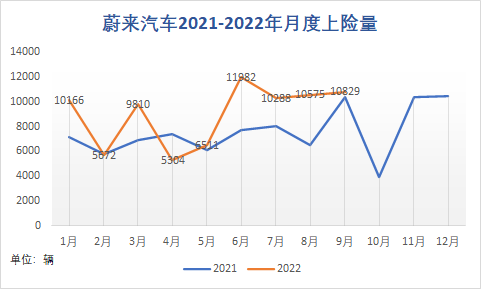

蔚来同样也没有摆脱“卖一辆亏一辆”的局面。三季度,蔚来累计交付新车3.16 万 辆 ,同比增长29.33%;营收130.02亿 元 ,同 环 比 分 别增长 32.61%、26.33%。但归属普通股东净利润为-41.42 亿元,与去年同期的为-29 亿元与上一个季度为-27.5 亿元相比,亏损面明显扩大。

这不由得让人联想到蔚来创始人李斌立下的“蔚来会在2024年实现盈亏平衡”的flag,还有几分胜算。“现在追求利润最大化不一定是最好的判断。”近日,蔚来联合创始人、总裁秦力洪在媒体沟通会上对外表示。他说,2022年,蔚来单季的研发投入达到30亿元,基本等于亏损额。

蔚来汽车月度上险量

除了研发投入的增加,蔚来的销售网络也在持续扩张。今年三季度,蔚来在全国增加了22家蔚来中心。在综合因素的影响下,三季度蔚来的单车亏损也有明显扩大。今年三季度单车亏损为 13.01 万元,相比去年同期的3.42万元,多出了近10万元。

数据来源:公开数据整理

相比之下,今年三季度,小鹏汽车的亏损有所收窄。由上个季度的27.0 亿元净亏损,缩减至三季度的23.8 亿元。营业收入同比增长19.3%至为 68.2 亿元。Q3共交付新车29570辆,同比增长15%。但与蔚来、理想相比,小鹏的毛利率与单车净利润依然位于一个较低的水平。

02 拿亏损搏未来

虽然整体亏损面不见好转,但蔚小理的CEO们已经迫不及待地立下了盈利的目标。“两款产品同时交付的时刻,也是时候该和连续七年的亏损经营说再见了”,在理想公布10月份交付量数据的同时,理想汽车CEO李想在社交平台上写下了这样一段话。

在今年一季度的财报会议上,小鹏汽车董事长何小鹏表示,小鹏汽车的中长期目标是,将公司整体的毛利率提升到25%以上。并且在规模效应和经营杠杆的帮助下,各项费用率将会持续下降。他还透露,今年会将主要的产能放到更高毛利的车型上去。

销量数据显示,小鹏P7、P5三季度交付量分别为11776辆、8703辆,高毛利车型小鹏P7销量相比上一季度有所上升。与此同时,低毛利车型小鹏P5和G3销量均有所下滑。虽然整体毛利率相比上一季度提升了2.5%,但与去年同期相比,依然有所下降。

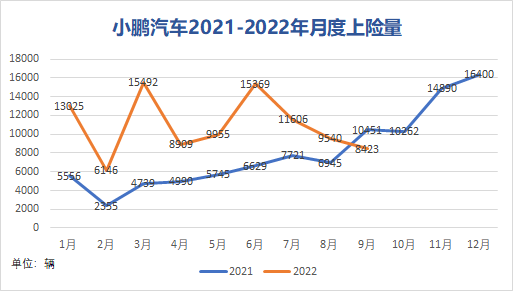

小鹏汽车月度上险量

要实现何小鹏口中的25%毛利率,三季度毛利率为11.6%的小鹏汽车任重道远。此外,高价车型G9尚未在消费市场打开局面,也让小鹏汽车四季度的业绩承压。销量数据显示,小鹏G9在9月与10月的上险量数据均未破千。

诚然,新势力的亏损可以有一百种理由:研发投入大、原材料成本高…强如特斯拉,也用了16年才摆脱亏损,而新势力只走过了7、8年时间。秦力洪在近期采访中对外表示,蔚来是用暂时的亏损,博取未来更多的可能性。

而对未来的投入上,新势力普遍对“全栈自研”有执念,盘子越做越大:比如蔚来的NOA、NOA、自研电池和核心芯片等。“电池由车企自己来做,能够提升整车大约 6 到 7 个百分点的毛利率。如果看比亚迪和特斯拉的财报,他们最能够赚钱的其实也是电池。”秦力洪说道。不过,这也意味着前期更高的投入。

财报数据显示,蔚来、理想在三季度的销售管理费用均有不同程度的提升,主要是由于营销投入的增加及销售网络的扩张。通俗来说,虽然销量增长带来的是营收的改善。但要卖出一辆车,所花费的成本更高了。小鹏虽然三季度的销售管理费用没有明显增加,但是营收下滑,导致经营亏损扩大。

03 下一阶段拼体系化?

近日,李斌在接受采访时说:" 我认为‘蔚小理’都能活,而且都能活得不错。" 其表示:" 可能最近小鹏确实辛苦一点,这也是成长过程中需要付出的代价。"

如何平稳度过转型的阵痛期?理想和小鹏选择向内部组织架构“动刀”。

在三季度财报会议上,理想汽车方面宣布自明年1月1日起,沈亚楠将辞任公司执行董事兼总裁,加入理想汽车流程变革委员会。马东辉将获委任为公司执行董事兼总裁,接手沈亚楠此前负责的供应团队(包含供应链、制造、质量),商业团队(包含销售、服务、充电网络)将交给 CEO 李想直接管理。此外,自 2022 年 12 月 12 日起,谢炎将获委任为公司 CTO。

李想在全员公开信中表示,这一人事调整意味着理想汽车将启动面向千亿规模年收入的全面矩阵型组织升级。" 在从 0-1 的发展阶段,速度就是效率,垂直型组织的模式帮助我们实现了百亿收入规模。我们需要用组织升级实现千亿收入规模的突破,向万亿收入规模发起挑战。"

小鹏汽车在10月份宣布,对公司运营、组织架构和产品策略方面作出了重大调整,建立战略、产规、技术规划、产销平衡和 OTA 五大虚拟委员会组织,目的是拉通公司各条业务线的沟通管道,提升协作效率。与此同时,小鹏汽车正在重组品牌和营销团队,以持续提升品牌和口碑影响力,并拉近和用户的距离。

没有对组织架构动刀的蔚来,还在不断扩充自己的产品线。据悉,2023年,蔚来的所有新车都将会切换到第二代平台上。到明年上半年,

蔚来将至少有八款车同时在售。另一方面,蔚来面向大众化的阿尔卑斯品牌,也将在明年开启销售。

与此同时,李斌也在近期的内部讲话中再次强调了蔚来要提高体系化效率,不通过简单地裁员、关闭业务来节省成本,而是通过规模化、精细运营提高效率,如统一电池包的尺寸,通过用户数据布局换电站位置等;

造车是场马拉松,每个阶段都有一道坎。一年前,蔚小理欢呼雀跃撞线年销10万辆的大关,迈过了从0-1的生死线。而走过了0-1验证期阶段的蔚小理,距离实现盈利还有很长的路要走。

人们往往在低估风险的同时高估需求。正如秦力洪所说,“当年我们认定电池成本会线性速度下降,而不是像现在这样跳跃式的攀升。更没有想到的是现在全球化的道路会在近些年遭受严峻的挑战,带来了很多经济规律之外的干扰。”前进的轨迹往往不是线性向前,总有预料之外的麻烦。

一个共同的问题摆在新势力的眼前,碳酸锂等原材料价格持续攀升,明年补贴取消引发需求透支的风险,蔚小理做好准备了吗?

评论